-

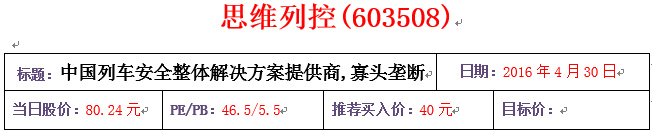

2015年报百大股票池深度研报之五六:思维列控

价值at风险 / 2016-06-17 09:48 发布

下文所有数据均以2016年4月30日为准,本文较原始研报有大量删减,逻辑可能有不严谨的地方,本文不提供任何买卖建议,仅供参考。

【公司简介】

公司成立于 1993 年,位于郑州高新技术产业开发区,是专业从事列车监控系统及产品研发、设计、生产、服务的高新技术企业。公司以 LKJ列控系统为核心,不断拓展行车安全监测、LKJ 安全管理及信息化等业务领域,希望能够成为列车运行控制、行 车安全监测、LKJ 安全管理及信息化的整体解决方案提供商。

自从 1993 年成立以来,公司始终在列车行车安全领域扩展,先后推出了三代列车监 控系统:JK-2H、LKJ93 和 LKJ-2000,为历次铁路大提速、保障铁路运输事业的飞速 发展做出了突出贡献。

除了 LKJ 系列产品之外,公司还在机车车载安全防护系统积极拓展产品线。2012年, 公司 6A 车载音视频显示终端研制成功,并于 2013 年在我国铁路市场推广应用。2014 年,公司 CMD 系统车载子系统研制成功,并开始小批量推广。

【核心看多逻辑】

公司主要产品均有垄断优势,资产质量与业绩均非常好。

【行业和公司】

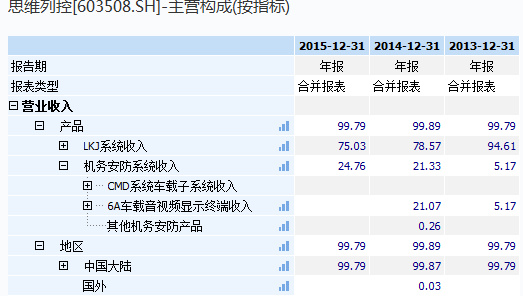

公司主要产品为 LKJ 系列产品、机务安防系统(6A 车载音视频显示终端、CMD车载子系统)。各项收入占比如下

下面对这三种产品的市场进行逐一分析:

1)LKJ 系列产品

上世纪 90 年代之前,铁路机车主要依靠司机驾驶,铁路冒进信号、超速事故频发。 在铁路主管部门主导下,由我国自主研发了三代列控系统 JK-2H、LKJ-93 和 LKJ2000。 LKJ 系列列控系统有效保障了我国铁路运输安全,为历次铁路大提速做出了突出贡献。

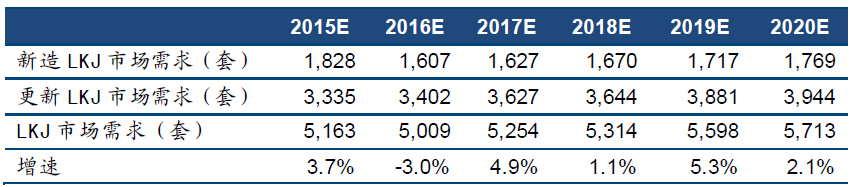

既有车 LKJ 更新市场将保持稳定,我国铁路机车拥有量保持缓慢增长的势头。2006 年到 2014 年,铁路机车拥有量从 17708 台增至 21096 台,年均复合增长率为 2.2%。与之相关的 LKJ 更新将保持稳定增长。而同期动车组保持高速增长,将为既有车 LKJ 更新带来快速增长。

一般来说,LKJ 系统的使用寿命是 6-8 年。假设 LKJ 系统更新周期为 6 年,既有动车组中 50%装有 LKJ 系统。由于每台机车装有 1 套 LKJ 系统,每列动车组装有 2 套 LKJ 系统。

新造车 LKJ 市场主要取决于每年新造机车和动车组数量。而铁路总公司采购新机车和动车组数量则受每年铁路客运量、铁路货运量和铁路设备投资的综合影响。

2015 年以来, 我国高铁客流量增速达到了 30%,仍然保持了强劲增长。预计未来两年,高铁客流 量将保持 20%以上的增速。到 2017 年,高铁客流量将达到约 14亿人次,占铁路客流量的近 50%。高铁客流量的快速增长将对 LKJ 的新增需求产生了明显的推动。

综上所述,预计未来几年新增市场将保持平稳,更新 LKJ 市场将保持小幅增长。整个 LKJ 市场将保持稳定。从 2015 年到 2020 年,LKJ 市场需求将从 5163套增长 到 5713 套,年均复合增长率为 2.8%。

目前,每套 LKJ2000 系统及相关设备价格约为 20 万元,则 2015 年 LKJ 市场规模约 10 亿元。目前,新一代列控系统已经在实地测试中,届时一旦投放市场将显著提升 LKJ 市场增速。

列控系统行业具有极高的进入门槛,LKJ 系统由南车电气时代和思维列控两家供应,形成寡头垄断竞争格局。思维列控行业竞争地位稳固,过去三年市场占有率始终在 40%以上。预计未来市场格局不会发生改变。

2)6A车载音视频显示终端

机车车载安全防护系统(以下简称“6A 系统”)利用智能传感技术、通信技术和信息 融合技术,将现有的空气制动(ABDR)、防火监控(AFDR)、车顶绝缘(AGDR)、 机车供电(APDR)、视频监控(AVDR)和走行部检测(ATDR)在内的机车安全要 素检测进行集成,为机车在途运行提供安全监控,为机车地面检修提供安全防范支持,加强机车运用安全的技防和机防能力。

截止 2014 年底,我国机车保有量为 21096 台。随着既有铁路行车密度的不断加大以 及在建铁路的逐渐完工并投入运营,我国铁路机车数量仍将保持快速增长趋势。按 6A 系统自 2014 年开始批量安装、并于五年内完成对全路所有机车普及安装预计,2014-2018 年间,6A 系统年平均需求量为 4219 套,再加上每年新造机车需求为 1200 套/年,则 6A 系统合计需求 5419 套/年。假设 6A 车载音视频显示终端的单价为 2.6 万元,则每年市场空间为 1.4 亿元。

6A 车载音视频显示终端市场竞争格局与 LKJ 市场相似,仅由思维列控和南车电气时代两家供应。6A 车载音视频显示终端 2012 年研制成功,并于 2013 年投入市场,2014 年已经放量增长。目前,市场渗透率已经接近50%,进入市场平稳期。预计未来将稳定增长。

2014 年,思维列控 6A 车载音视频显示终端收入达到 1.35 亿元(1.35/1.4=96%,由此计算公司市场占有率达到96%)。由于6A车载音视频显示终端市场已经进入平稳期,竞争格局稳固。预计公司销售收入增速将与行业同步,保持稳定增长。

3)CMD 车载子系统

近年来,随着我国铁路 机车标准化的实施以及 LKJ、TCMS、6A 等车载系统的全面推广,我国铁路已经具备了机车信息采集的基础条件,亟需建立起一整套先进的机车实时监测、动态管理、维修和保证体系,CMD 系统应运而生。

截至 2014 年末,我国机车保有量为 21096 台。随着既有铁路行车密度的不断加大以及在建铁路的逐渐完工并投入运营,未来我国铁路机车将保持快速增长趋势。按 CMD 系统自 2015 年开始批量安装、并于 5 年内完成对全路所有机车和动车组的普及安装 预计,2015-2019 年间,CMD 系统的市场需求量将超过 20,000 套,市场前景广阔。

CMD 系统市场渗透率很低,正处于市场爆发期。根据铁路总公司的 CMD 车载子系 统招标情况,2015 年招标 2500 套,相比 2014 年招标 651 套同比增长了 284%。

CMD 车载子系统行业竞争格局稳定。CMD 车载子系统由南车时代电气、思维列控、武汉征原电气有限公司、成都运达科技股份有限公司四家供应。思维列控行业地位稳固,拥有约 30%的市场份额,随着市场进入爆发期,思维列控 CMD 车载子系统业务将迎来快速增长,预计到 2017年,该业务收入将达到 1.37 亿元。

【核心竞争力】

公司所处的列控系统行业是确保我国铁路运输安全稳定的关键。列控系统行业具有非常高的进入门槛。

2013年、2014年、2015年,公司研发投入分别为3,974.42万元、7,793.74万元、9,536.30万元,占当年营业收入的比例分别为9.11%、12.15%、12.97%。截至2015年12月31日,公司共获得相关专利78项,计算机软件著作权167项,参与6项行业标准以及8项技术规章制定。公司研发投入占比逐年提高,显示出公司核心竞争力主要在于技术开发。

全领域的集成信息平台,深入渗透到铁路安全管理众多关键 领域,难以取代。

依托于 LKJ 系统所具有的优势(公司市占率超过40%),公司在 6A 车载音视频显示终端和 CMD 车载 子系统市场也具有明显的竞争优势。6A 车载音视频显示终端仅由思维列控和南车电 气时代两家供应,竞争格局与 LKJ 市场相似。CMD 车载子系统虽然供应商数量增至 4 家,但是思维列控竞争优势明显,具有 30%的市场份额。

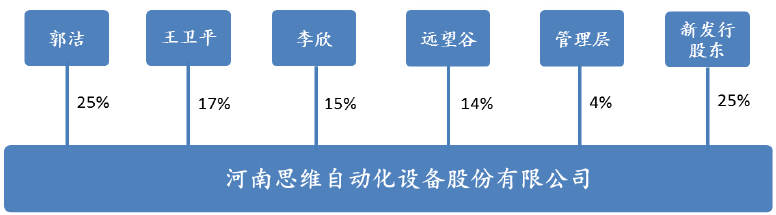

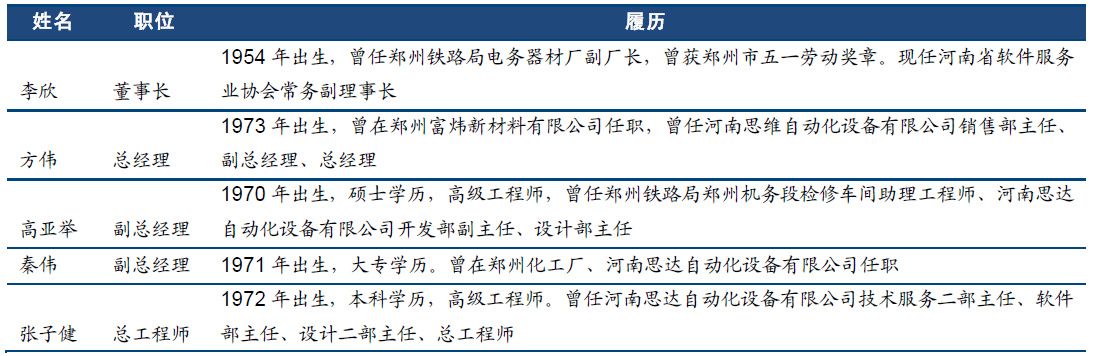

管理层方面:

【财务分析】

2011-2015年公司营收复合增速为25.05%,净利润复合增速为24.61%。2015年实现营业收入7.35亿元,同比增长14.60%;归属于上市公司股东的净利润为2.7亿元,同比增长13.38%。公司拟每10股派发现金股利1.69元(含税)。

2016Q1营业收入同比增长15.65%,扣非后归母净利润同比增长14.46%。第一季度经营活动产生的现金流净额同比从125万增长到7569万,显示出第一季度公司财务状况良好。

细分增速如下:

公司与株洲南车时代电气共同研制出的LKJ系列列控系统,为我国铁路系统行车安全应用管理体系的核心。同时,公司为国内仅有的两家LKJ供应商之一。2015年LKJ系统实现营业收入为5.52亿元,同比增长9.45%。其中,LKJ 系统中功能升级、单独销售的 H 型监控记彔板营收同比大幅增长,此产品毛利率相对较高,进而带劢LKJ系统整体毛利率提升至65.92%,较上一年度增加3.39个百分点。公司通过6A车载音规频显示终端及CMD系统车载子系统等新产品,拓展了机务安防新市场。2015年机务安防系统实现营业收入1.82亿元,同比增长33.06%。其中,产品6A 车载音规频显示终端占据绝对的市场优势,市场占有率超过 50%。CMD 系统车载子系统去年开始在我国大功率机车上推广使用,并取得大幅增长的销售收入。

从上述的单项业务表中看不出什么,但从上述介绍中可以得知公司原有两项业务基本是可以保证业绩,新的CMD车载子系统将是未来业绩增长的保证。

资产负债表,15年应收款同比增长20%,低于营业收入的增长速度。占比资产比为14.31%,但应付款增长一倍,导致经营现金流增长。负债中无有息负债,整体公司资产质量较为良好。

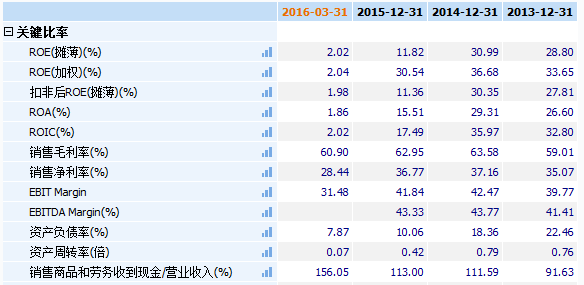

公司的现金流状况一直非常良好。由于上市原因ROE在2015年大幅下滑,过去保持在30%左右。同时资产负债率极低,公司没有有息借款。

对比中车时代电气(南车时代电气改名)的财务数据如下:

一、营收及利润情况:思维列控和中车时代电气营收完全不成规模,体量差距大。

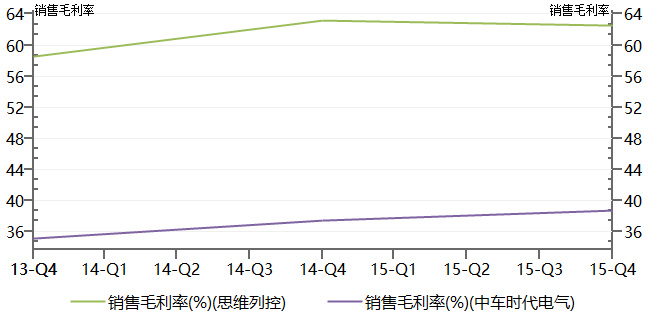

二、利润率

体量差距大,中车时代电气涉及的业务比思维列控多得多,所以整体利润率上落后于思维列控。

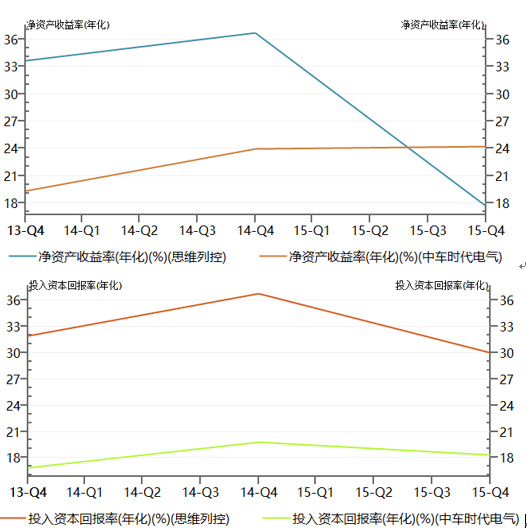

三、负债率与盈利能力

作为一个负债率高的国企,中车时代电气能达到18%左右的ROIC实属不易,说明机车配套服务子公司的盈利能力比较优秀,更别说只专注于某一个细分部门的思维列控了。但是由于思维列控没有负债,其ROE与ROIC一致,均为33-35%左右。ROE上和中车电气时代差距不大。

四、资产质量

相比较营收方面20倍的差距,中车电气时代的存货及应收款也为思维列控的20倍左右,可见两家公司的资产质量均比较接近。但是中车时代电气的经营活动现金流净额仅为思维列控的10倍上下,反映出来了中车时代电气的业务较思维列控业务利润率整体偏低。

【估值】

新股,无历史估值参考意义。但说公司目前的业务,前两项属于已经没有增量的业务了,未来更高速的列车可能不适用公司的技术产品,那么公司的产品占市场份额会是一个缓慢下降的过程。

而公司目前收入7.35亿左右,新产品即便能按公司管理层预计带来1.37亿收入,也仅可以提高18%,还需要两年时间,所以列车控制这个行业的增长前景并不乐观。

目前估值48倍,这样的低增长行业,也只有20倍估值值得投入了。

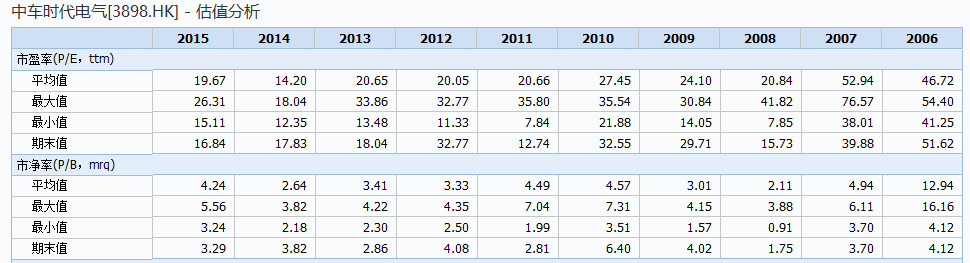

中车时代电气估值

中车电气时代的估值还是比较稳定的,过去最低保持在12-15倍左右,年度最大值能够偶尔达到30倍,说明该行业十分成熟。如果给以思维列控高一点的溢价的话,估值在20倍以下才有吸引力。

【结论】

不是一个非常有前景的好行业,但公司新业务的推出值得关注,如果能有一款新的适用到全部列车上的控制系统的话,公司还会有大增长。

-

请先登录水晶球财经网再评

公安备案号 51010802001128号

公安备案号 51010802001128号