-

详说定投3——持有封基说股市之二十八

持有封基 / 2016-04-16 22:10 发布

直到上一篇说的还全是指数,但实际上大家知道,指数是无法买卖的,可以买卖的只有基金。现在基金分成场外基金和场内基金,这个场是指交易所场地。

场外基金就只有一种交易方式,就是投资者直接或者通过第三方和基金公司发生买卖关系,我们叫申购或者赎回,现在很多基金公司开通了直接扣款做定投的业务,即使你没有股票账户,都可以开通网上基金业务,绑定银行卡后自动每月扣款。

场内交易的方式比较多,大致上有三种:

第一种申购赎回,是通过券商作为第三方向基金公司发出申购赎回的交易信号,这个基本和场外直接交易是差不多的,但场内有一些限制条件,不是所有的基金都可以通过券商申购赎回的,有些券商没有开通某些基金的业务,你就无法通过场内申购赎回;另外还有些条件限制,比如分级基金的母基金如果你场内申购需要五万起步。

第二种只针对ETF基金的,它的申购和赎回都是一揽子和跟踪指数匹配的股票,权重也是按照指数中的股票权重匹配的,而且最低申购非常高,一般不适合我们小散,这里就不详细介绍了。

第三种方式是场内交易,就是像股票那样买卖,这个价格和申购赎回的价格有个差异,市场价格相对净值的差异我们就叫溢价率,公式=(市场价-净值)/净值 ,溢价说明市场价比净值高,相反就是折价,折价的时候市场价比净值低。

你看到有一类ETF联接基金,就是为了小散也能够申购ETF而专门做的基金,这类基金的最低申购金额要比ETF基金小很多很多。

根据以上的分析,我们推荐三种方案:

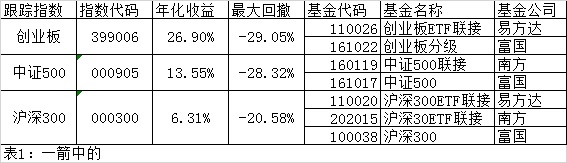

第一招曰:一箭中的,即一次搞定后再也不用平时去打理了。“一箭中的”比较适合刚刚踏上工作岗位没多久,基本没积累,但每月有稳定的现金流,这类客户我们推荐场外成本平均法自动定投,这样可以克服因为忙或者暴跌的时候的空间而停止定投。上一篇说过,定投效果好,需要弹性好的品种,如宽基中的创业板,如果觉得回撤严重心理压力过大的话,也可以选择中证500甚至300指数对应的基金,当然输赢同源,回撤相对大的创业板,肯定最终收益率也高;而回撤小的沪深300指数,收益率肯定是小的。表1“一箭中的”里面回测了用创业板指数、中证500、沪深300三种不同的指数从10年6月起定投了71个月的情况,用现金流量法的xirr函数计算得到的年化收益率分别是26.90%、13.55%、6.31%,对应的最大回撤分别是29.05%、28.32%、20.58%,这些数据充分说明了我前面的观点,即弹性越好的创业板,定投的收益率越大,同样最大回撤也会大一些。我个人还是推荐回撤稍微大一些但收益率好很多的创业板定投,具体的品种有易方达、富国等基金公司的产品,一般都有定投方式,即在基金公司开户并绑定银行卡,每月指定扣款日期和金额。同时不少基金公司对定投还有免申购费、后端收费等优惠。

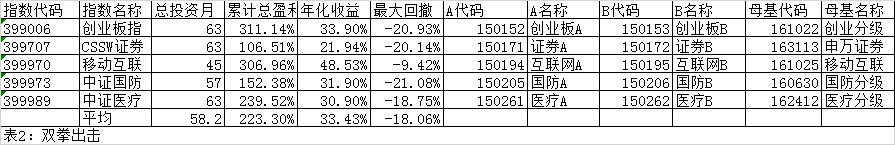

第二招曰:双拳出击。对于已经工作了多年的职场人士来说,已经有了相当的积蓄,如果还是用积蓄里做每月定额的定投,感觉资金的利用率太低而且对回报的要求比较高了。那我们推荐的“双拳出击”能很好的解决这个问题。“双拳出击”的核心是:第一拳,选弹性最好的指数,第二拳,选价值平均策略而不是成本平均策略,关于价值平均策略,前面我已经详细讲过了,这里不再重复了,有疑问的读者可以仔细看看我前面一篇帖子。具体的品种,选了表2五个指数对应的场内基金。主要是考虑了第一是有足够的弹性,第二是有1000万以上的成交量,第三是场内申购免费。价值平均策略的参数如下:月平均增幅1%,月常规定投额1000元,最大定投额5000元,最小定投额-5000元(也就是当月金额累计超过当月期望值时可以抽出的最大资金)从表2可以看到创业板年化收益率为33.90%,超过了成本平均策略的26.90%。五个品种的平均年化达到33%,最大回撤18%,整体效果比成本平均策略要好很多,而且资金用量也能控制。以上几个参数大家也可以根据自己的情况调整,如担心资金量太大可以把最大资金量5倍改成3倍或者4倍甚至更少,其实把最大资金量和最小资金量都等于常规资金量后,价值平均策略就变成成本平均策略。具体的操作就是按照价值平均计算出应该要达到的当月价值,和实际定投资产进行比较,差额即为当月定投额,如果超过最大值就定投最大值,如果小于最小值就用最小值。然后换算成应该买的AB的份额在场内买入,如果整体溢价过高,可以在场内申购,记住这里一定要场内申购不能场外申购,否则无法拆分成AB。不过场内申购也有个问题,就是最低申购额必须满五万。当然定投不可能那么高,这里有个变相的好办法,如果遇到整体溢价较高时,可以卖出你场内的AB,同时申购母基金,当然你的场内AB合计必须接近五万这样做才有意义,也就是说申购额等于当月定投额加上场内卖出AB的总金额,这样做的好处还可以吃到溢价。这样的操作引出了第三招。

第三招曰:三番四次。如果操作者平时有比较多的时间操作,除了用上面的双拳出击外,还可以在此基础上进行套利。具体的操作如下:你可以把定投的资产分成两份,一份为AB,一份为母基金。另外再准备一份资金作为套利。具体的说,如果我们操作创业板,那么如果场内有10万资金的话(这是最低额了),5万买了AB:150152和150153的合计资产为五万,另外5万是母基金161022。这样如果我们发现在收盘前整体溢价,即AB合并后的价格超过母基金的预估净值了,那么可以卖出AB,同时申购母基金并把已有的母基金拆分成AB套利;反之如果折价了,就把场内的AB合并成母基金,再买入一份AB,并把已有的一份母基金赎回,当然赎回有0.5%的赎回费用在折价的时候必须考虑的。表3是以当天跟踪指数的95%的涨幅作为估算套利的结果,佣金及冲击成本用0.3%估算,最高的国防分级今年截至到4月15日就能套利30%,年化高达147%,但实际上收盘前的套利现在都不太好把握,实际不可能有那么高,但这“三番四次”的套利依然是“双拳出击”的一个非常好的补充。

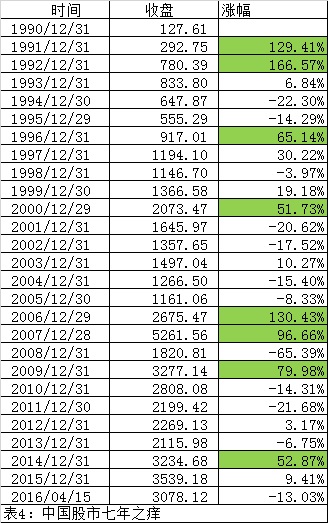

有人质疑中国股市说万一像日本那样20年不起来。我们从表4的27年中国股市可以看到,最多连头带尾7年,中国股市一定会有一次涨幅超过50%的大牛市,定投就是在底部吸足筹码,到大牛市一次出仓。当然过去的历史不能代表将来,如果你对中国经济长期看空,那也不要来股市了。

-

请先登录水晶球财经网再评

公安备案号 51010802001128号

公安备案号 51010802001128号