-

寻找牛股诞生的逻辑

股尼 / 2016-04-13 09:52 发布

A股历史上的大牛股

从1990年12月上海证券交易所正式开业以来,至2016年,A股的发展已经经历了26个年头。与国外动辄几十年甚至上百年的发展时间相比,A股依旧处于“青春期”。A股青春期的典型不成熟之处包括:1)市场交易制度不够规范;2)投资者结构不合理,投资者教育程度不够;3)股票市场的监管、法制法规建设仍不够到位;4)市场的开放程度、深度广度等都比较欠缺、供需存在严重失衡。5)A股市场的投融资角色定位和投资者融资者之间利益存在人为性的失衡等等。

在A股市场诞生明星股,熊市中,牛股是一根救命稻草;牛市中,牛股则是为投资者提供财富暴增可能性的那台V12引擎。

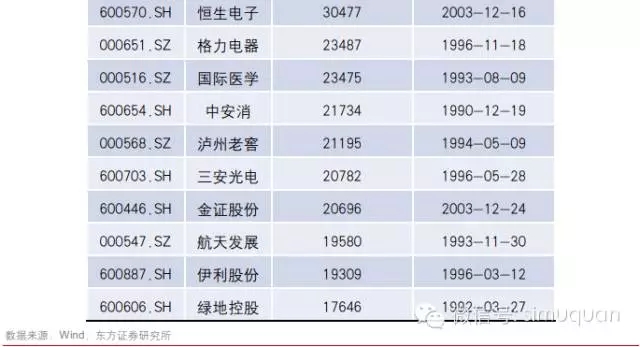

如下图所示,投资A股历史最大收益的标的可以达到1000倍以上。这在一个发展时间不到30年的市场中是非常令人惊讶的。A股历史前20大自最低价的最高涨幅中,最低涨幅也高达176倍。

初步观察A股历史上涨幅最大的牛股,我们看到:

1)这些牛股来自各行各业:有来自传统周期行业的,如房地产行业的万科A,有来自逆周期行业的,如食品饮料行业的伊利股份,也有来自TMT行业的,如恒生电子。

2)这些牛股包括各个风格:有大蓝筹股,也有各类题材股。

3)有些牛股穿越了几个牛熊周期(10年以上)如伊利股份,有些牛股一个周期(1-2年)内就到达股价的顶峰,如恒生电子。

3)有借壳、资产重组上市炒作的,如游久游戏,也有主营业务二十年未变的,如云南白药。

因此对A股历史牛股的研究,需要从多个方面出发,下面我们先初步从这二十只牛股入手。

起步市值小

这些历史上牛股的一个明显的共同特点即是起步市值小,起步市值基本都在10亿以下。起步市值最高的格力电器也只有38亿左右。

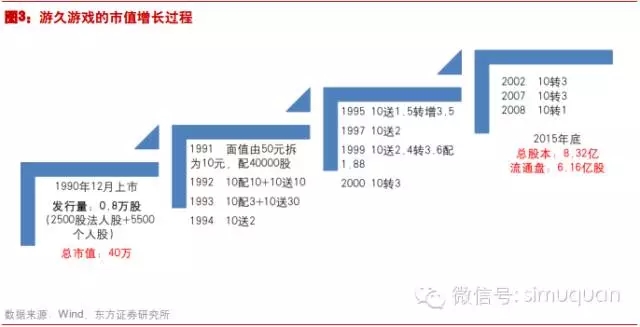

市值小,这是具有生命力牛股的最强基因。下面我们以游久游戏为例,来观察牛股是从小市值、小股本逐步成长起来的完整过程。

市值小,这是具有生命力牛股的最强基因。下面我们以游久游戏为例,来观察牛股是从小市值、小股本逐步成长起来的完整过程。

游久游戏在1990年12月上市时发行量仅0.8万股,总市值仅40万元,其中法人股2500股、个人股5500股,1991年8月由50元面值拆成10元面值,随之1991年8月配40000股,1992年10配10股又10送10股,1993年10配3股又10送30股,1994年10送2,1995年10送1.5转增3.5股,1997年10送2,1999年10送2.4转3.6股又配1.88股,2000年10转3,2002年10转3,2007年10转3,2008年10转1。上市25年来共送转10次,股本扩张2081.76倍,总融资额达44563.68万元,至2015年底总股本为8.32亿,流通盘为6.16亿股。不考虑其主营业务的变化,其在不断的送、配、转中,从8000股扩大至今日的8.32亿股,其股价的升幅也水涨船高。

行业好——牛股生命力的核心

从中国股市二十五年历史看,每年产生的十大牛股都与当年景气度最高的行业相关。这二十五只位列各年十大牛股之首的个股都属于行业的龙头。近年来我国经济处于调结构、促转型、稳增长时期,所以近几年产生的牛股都具新兴产业特征。

互联网、环保、医保、网络游戏、网络影视、新材料、云计算、大数据等等新行业的景气度为企业带来了高成长的经营业绩,也给了牛股正能量的推动力。

另一个视角:A股的炒新传统

新股不败神话几乎是A股过去不到30年时间里最“颠扑不破”的魔咒之一。(当然在熊市中,新股破发等现象也是层出不穷)。特别是一些市值小、行业新、未来业务具有巨大想象空间的公司更是受到了市场的狂热追捧。有名的诸如15年的暴风科技、中文在线;14年的兰石重装、中科曙光等,均是伴随着当时A股牛市的启动,而且多数集中于TMT、军工、医药等行业,板块则是创业板为主,市场给予新股疯狂的高溢价。

牛股的四大维度

经过前一部分对于牛股的初探,我们初步发现了牛股的一些基因,如起步市值小、行业好等;为了进一步全方位地剖析A股牛股产生的逻辑,有必要从更为全面的视角出发,去研究一只牛股。经过我们大量的统计和思考,我们认为从以下四点来把握一只牛股是相对来讲比较恰当的:

(一)宏观经济背景

(二)行业情况

(三)上市公司管理层指标

(四)市场角度(估值、股价、市值、业绩等)

下文就将从这四个维度去展开,来解密A股历史上的牛股基因。

牛股研究维度之一:宏观经济背景

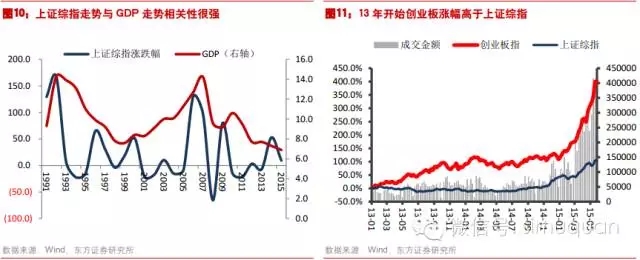

总体来讲,宏观经济发展决定了股市的好坏,这是毋庸置疑的。观察上证综指走势与GDP增长的图我们可以发现:

1)两者走势高度一致:但A股波动更大,且先于GDP出现波动;

2)2001年后,A股牛熊周期与GDP增速变化较一致:2001-2007年为大牛市,GDP增速逐年上升;2008年熊市,GDP增速下滑,2009年有一波牛市,GDP增速企稳;2009-2013年熊市,GDP从10降到7;

3)2013年之后,GDP增速继续下滑,而2013年-2015年6月A股出现一波牛市,这与创业板站在改革、转型十字路口出现的高速增长有关。

2013 年GDP走势与上证综指出现一波背离,而且这波牛市创业板涨幅明显大于主板。这段时间经济面临转型、结构调整期,以新兴产业为转型方向和代表的上市公司,收到市场和资金青睐。

总结宏观经济与股市的关系:

1)宏观经济是牛股诞生最根本的基础。

2)经济好的时候,牛股更多;个股涨幅更高。

3)13年-15年中创业板的牛市与宏观经济有所违背:经济下行压力增大,内外部环境严峻,产业结构面临转型。以创业板为代表的新兴经济成了经济的希望所在。

牛股股价突破点:业绩增速的拐点

通常情况下,公司的股价在业绩出现拐点的时候往往会有一个爆发式的增长或者断崖式的下跌,但相比较于业绩拐点,我们认为对于牛股股价的突破更为重要。

而且通过统计我们可以发现,股价启动都是要先于业绩增速拐点出现的,因为一般市场上会对公司业绩有一个提前的预期,因此股价会率先于业绩出现拐点。

总结:估值、业绩、市值与股价

总结估值、业绩、市值与股价的关系我们可以得到下面这张图,格力电器、万科A等牛股的走势也大概印证了这张示意图:

Ⅰ.市值200亿阶段:估值中枢下移,业绩增速释放。股价启动。

Ⅱ.市值400亿阶段:业绩增速进一步释放,估值随业绩上升而上升。股价上涨可能有所滞后。

Ⅲ.市值800亿阶段:业绩增速放缓,估值回落。股价继续上涨,创新高。

Ⅳ.市值大于800亿以上:估值和业绩趋于稳定,股价走稳。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号