-

新股上市初期之基本面变数较大,需要持续动态跟踪。股价短期波动受到市场波动的影响大,要结合大盘水位进行综合权衡,属于激进型投资范畴。市场极端恐慌时期上市的新股泥沙俱下,市场不温不火时期上市的新股,机会与风险各半,情绪主导将让位基本面主导,市场热络时期上市的新股,情绪主导股价定位,市场越热络定位越离谱。

300508维宏股份:紧抓产业链核心向中高端迈进

刘召东 / 2016-04-11 02:27 发布

目前对新股的跟踪,并不能说是新股开板后透露出了长期的布局价值,很多新股在短期被炒作后,市值也达到了一步到位的情况,因此只能根据市场变化去采取合理的预期规划。

300508维宏股份:紧抓产业链核心向中高端迈进

来源:全景网

作为机械零件加工的重要设备,数控机床广泛应用于工业领域。而一台数控机床的操作和监控,全部由装有程序的控制系统掌控,它是数控机床的核心部分,就像电脑的CPU一样。

维宏股份(300508),主营业务为研发、生产和销售工业运动控制系统,为数控设备整机制造商提供运动控制系统解决方案。该公司成立于2007年,一直专注于运动控制领域,经过多年的发展,已成为国内运动控制领域的知名企业,拥有众多客户。

在部分领域取得领先的竞争优势

维宏股份主营的运动控制系统可以进一步细分为数控系统和通用运动控制器两大类。在一台数控机床当中,价值最高的部分便是数控软件,这是运动控制系统中的核心部分,也是整台产品中利润最高的部分。

从全球范围来看,德国西门子、利勃海尔和日本的马扎克、发那科等公司掌握着数控系统的最高水平。利勃海尔数控系统16个软件包的费用接近一整台母机的费用,且软件和母机一起捆绑销售,软件利润非常高。

从国际运动控制行业的竞争格局看,我国运动控制软件市场起步较晚,通过十几年的发展,国内主流运动控制品牌已经在雕刻雕铣、冷热切割、电子制造等领域替代了进口品牌。

作为国内较早专注于运动控制技术研究的公司之一,维宏股份经过多年的技术研发与市场开拓,已在国内运动控制行业具有一定知名度。其运动控制系统产品面向复杂加工轨迹的运动控制行业,可应用于雕刻雕铣、水切割、激光切割、等离子切割、火焰切割、精密玻璃加工、机械手等领域,其中在木工、广告、浮雕、工艺品、眼镜等加工领域、水切割领域、精密玻璃加工领域取得了领先的竞争优势。

专注核心软件部分 毛利率高于同行

维宏股份主营的运动控制系统包括控制卡和一体机,主要核心部件为数控软件。公司在数控软件的基础上集成主板、芯片、电子元器件,形成控制卡产品;并在控制卡的基础上辅以显示器及少量电子元器件形成一体机产品。

与其他同行公司相比,公司的产品并不包含电机、驱动器等大体积的硬件设备,而硬件设备的毛利率要低于软件产品。

A股上市公司中,从事类似业务的还有华中数控(300161)和埃斯顿(002747)。对比三家公司的数控系统业务毛利率可以发现,维宏股份的毛利率明显高于同行。

华中数控除生产销售数控系统外,还从事数控机床、电机、红外产品等其他产品的生产和经营活动。埃斯顿除生产数控系统外,还从事交流伺服系统、电液伺服系统、工业机器人及成套设备等。

数据显示,华中数控的数控机床和电机2012年至2014年的毛利率分别为13.11%和24.46%,11.74%和24.84%,20.11%和28.43%。埃斯顿的主营产品中,数控系统毛利率最高。

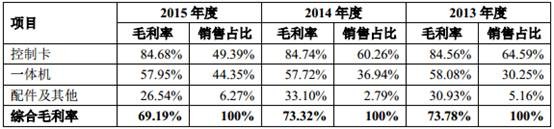

华中数控及埃斯顿所生产的数控系统,由于附加了大量硬件产品,其销售单价较高,但由于硬件产品的占比较高,导致产品毛利率相对较低。维宏股份的主营业务紧紧抓住了产业链中的核心部分,综合毛利率维持在较高水平, 2013年、2014年及2015年分别为73.78%、73.32%和69.19%。

IPO募资2.1亿元 加码主营产品并延伸产业链

在维宏股份的主营产品中,控制卡的销售收入占比达到49.39%,一体机的销售占比为44.35%。

维宏股份2011年向市场推出一体机产品,销售量随着公司的大幅投入,从2012年度开始出现大幅上升。但由于一体机产品相比控制卡产品在原材料投入方面更大,且生产工艺较为复杂,因此一体机产品的毛利率相比控制卡产品较低。而随着一体机销售占比的大幅提高,公司综合毛利率整体呈下降趋势。

公司此次通过IPO融资约2.1亿元,一体化控制器(一体机)产品升级及扩产建设项目、伺服驱动器产业化项目、研发中心建设项目、全国营销网络建设项以及其他与主营业务相关的营运资金分别投入5560.36万元、5371.41万元、4146.98万元、2992.97万元以及2900万元。

据招股书披露,目前公司控制器整机的生产完全是由手工完成,生产效率低下,难以形成规模,测试、老化等工艺程序采用的设备已经陈旧,并且无法满足批量化生产对产品质量的要求,严重制约了公司未来的发展。

前述募投项目实施后,公司将实现1.1万套一体化控制器的批量化生产,装配、测试、老化等工艺流程均采用现代化的工艺设备,不仅可以提高产品的生产效率,解决公司一体化控制器的产能瓶颈,还可以提高产品的质量,扩大产品的应用领域,扩大中高端客户群,为公司快速占领市场提供有力保障。

而公司2014年开发出的伺服驱动器产品,是运动控制器的执行部分,是公司原有产品的扩展和延伸,可与公司的运动控制器产品配套使用,满足下游客户对伺服驱动器产品的需求。公司表示,未来还将进一步研发功能更加完善、用途更广的伺服驱动器系列产品。

伺服驱动器产业化项目将实现伺服驱动器年产10万套的生产能力。该项目的建设,可以为客户提供包括控制器和驱动器在内的一整套解决方案,减少客户的选择和调试成本,更好地满足客户的需求,并提升公司产品的市场占有率和盈利能力。

在维宏股份的计划中,公司将科学合理地组织一体化运动控制器项目、伺服驱动器项目和研发中心项目的实施,争取项目尽快投产,并通过营销网络的建设,将项目产品进行推广,加大品牌和营销体系建设力度,增强公司在运动控制领域的核心竞争力。

该公司董事长汤同奎4月7日在全景网举行的IPO网上路演时透露,在未来几年中,公司将继续巩固在雕刻雕铣与切割等行业的领先地位,另外公司产品线将向机械手、伺服驱动器、高端数控系统领域拓展,并加强在重点细分行业的深耕细作。

从产品的需求端来看,维宏股份生产的控制器和一体机对应的终端客户行业主要为家具、装修装饰、模具、触摸屏等。这些行业均与国民消费息息相关,随着国民收入的不断增长、消费需求的持续扩张、以及新型城镇化的不断推进,这些行业在未来几年中将保持较好的发展势头,从而带动上游加工设备行业与相应运动控制行业的需求。

与工业运动控制行业的主要外资品牌厂商如发那科、西门子、三菱等相比,维宏股份年收入未超过1.5亿元,目前的业务规模还偏小,通过投入更多资金以扩大生产和销售规模、提高生产率、加强研发力量,都是公司正在努力的方向。

未来将重点拓展中高端产品种类

尽管在部分行业中,国产数控软件已经可以替代国际品牌,但残酷的现实是,国际传统品牌在技术水平、研发平台、产品多样性和人才储备等方面存在更多优势,产品在高端市场具有更强的竞争力,以日本发那科公司、德国西门子工业自动化集团为代表的全球工业自动化领域行业巨头占据了全球运动控制领域的高端市场,尤其在军事、航天、医疗、汽车制造、机器人等领域。

随着我国机械装备技术水平的提高,中国市场对高端运动控制设备的需求相对保持稳定。尤其在高端医疗设备、高端机床、高端自动化纺织机械、高精密印刷机械、精密电子加工设备等行业,欧美和日本运动控制厂商表现突出,拥有较强的综合竞争优势。

相反,中低端设备制造市场容量巨大,厂商数量众多,由于这类设备厂商主要面向细分行业,性价比往往成为其首要考虑因素。相对于高端进口产品,这些制造商对价格比较敏感,需求变化相对比较剧烈,尽管面临国际品牌的竞争,国产经济型运动控制产品逐渐得到了中低端用户的认同,但是未来仍然面临较大的竞争压力。因此,国内数控软件企业也迫切需要往高端市场靠拢,才能立于不败之地。

并且,运动控制系统生产商的利润水平与其整体竞争地位密切相关。对于一些低端的运动控制产品,其技术门槛较低,参与竞争的企业数量众多,竞争相对激烈,相应的利润水平就比较低。对于一些高端的以及面向特定行业的运动控制产品,其技术门槛较高或者需要较为长期的行业知识积累,参与竞争的企业数量有限,相应的利润水平就比较高。而维宏股份能够维持较高的产品利润水平,有赖于公司产品具有先进的产品平台,领先的技术特点,同时具有对于行业的长期经验积累。

汤同奎透露,未来公司的市场开发计划重点是优化产品结构、提高高端产品市场占有率。公司将在现有产品的基础上,重点拓展中高端产品的种类,同时改进产品的性能,大力发展高技术含量的产品。

他还说,随着公司的经济业务发展需要,未来公司将会继续在全国重点大中城市成立集市场拓展与售后技术服务功能于一体的办事处。公司也会参加全国各地关于机械展和其他有关数控系统方面的展会,全面扩大公司的产品知名度。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号