-

详说定投——持有封基说股市二十六

持有封基 / 2016-03-28 09:02 发布

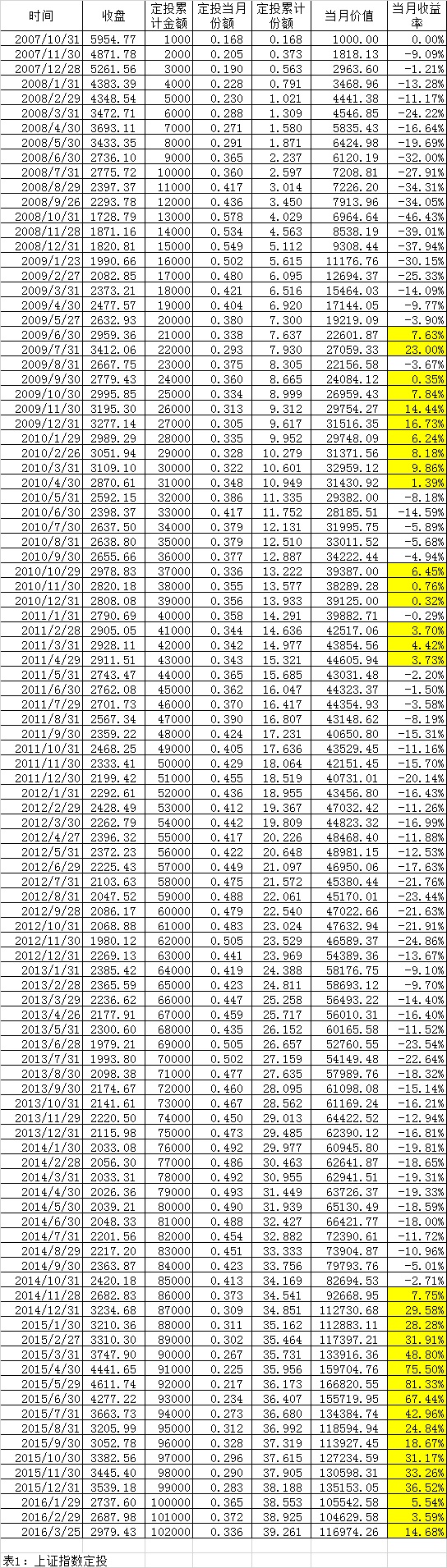

定投这种理财方式已经为很多人熟知了,但其中还有很多具体的细节可以探讨。首先我们来看看如果一个最不幸的人,从07年10月底开始买入上证指数(这仅仅是我们的假设,上证指数当然实际上不能直接买卖),当时是5954.77,上周五收盘是2979.43,亏损高达50%,正好一半没了,真的非常惨。但如果我们假定从07年10月底开始定投,经过了8年多一共102次定投,结果如何呢?计算到上周五,整体收益率是14.68%,而且在102个月里,有33个月当时累计是正收益的。在15年5月底的时候还出现过最高收益率81.33%。要知道上证指数是一个连分红都没算的表现很差的指数,而且你也不可能那么不幸从07年10月最高点开始定投,但依然还取得了这样的业绩,从中看出定投的威力(考虑到表格太多影响阅读,所有的表格都在附件里)

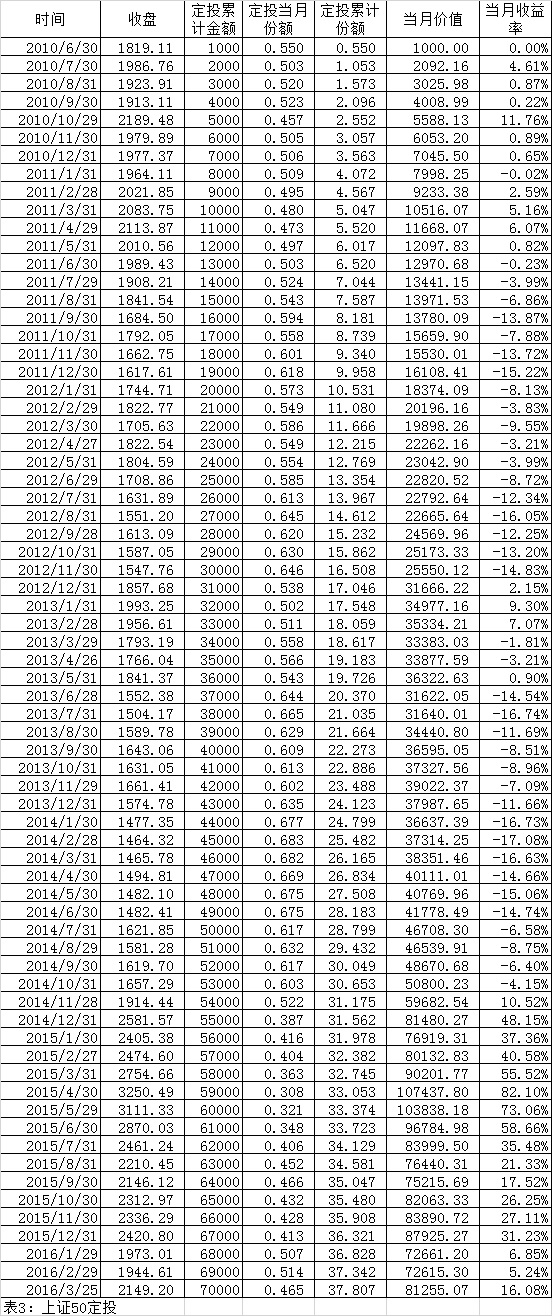

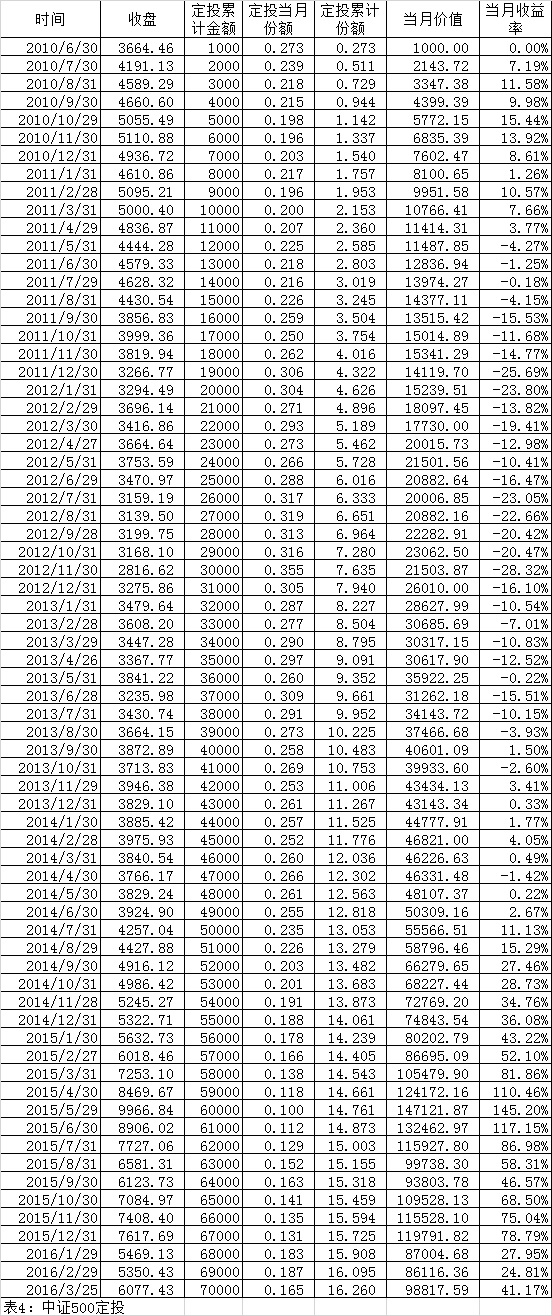

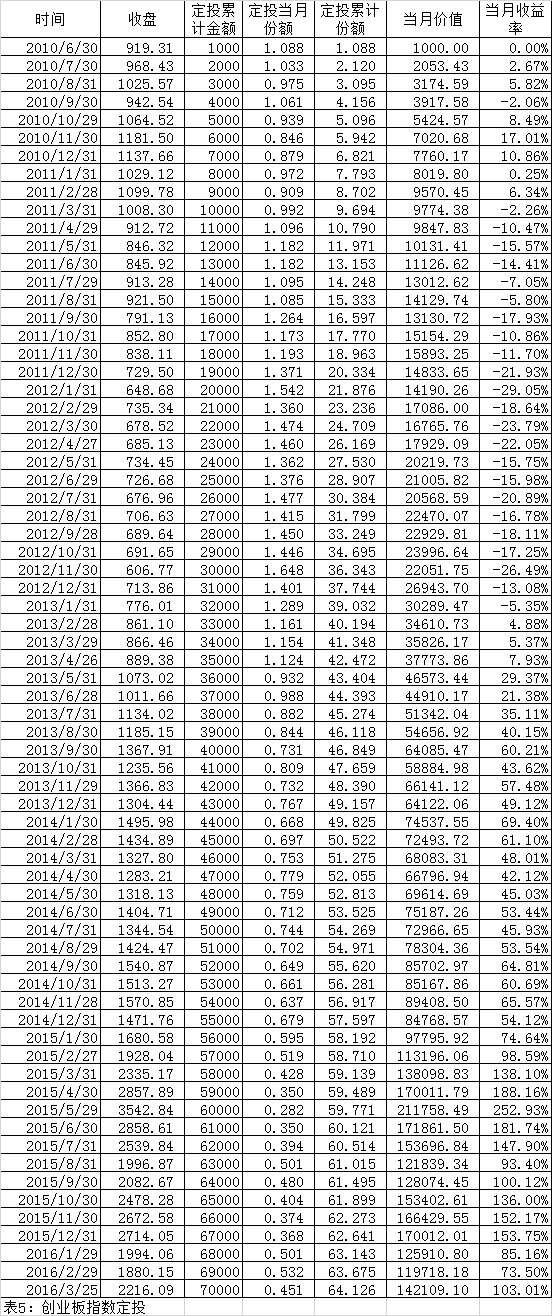

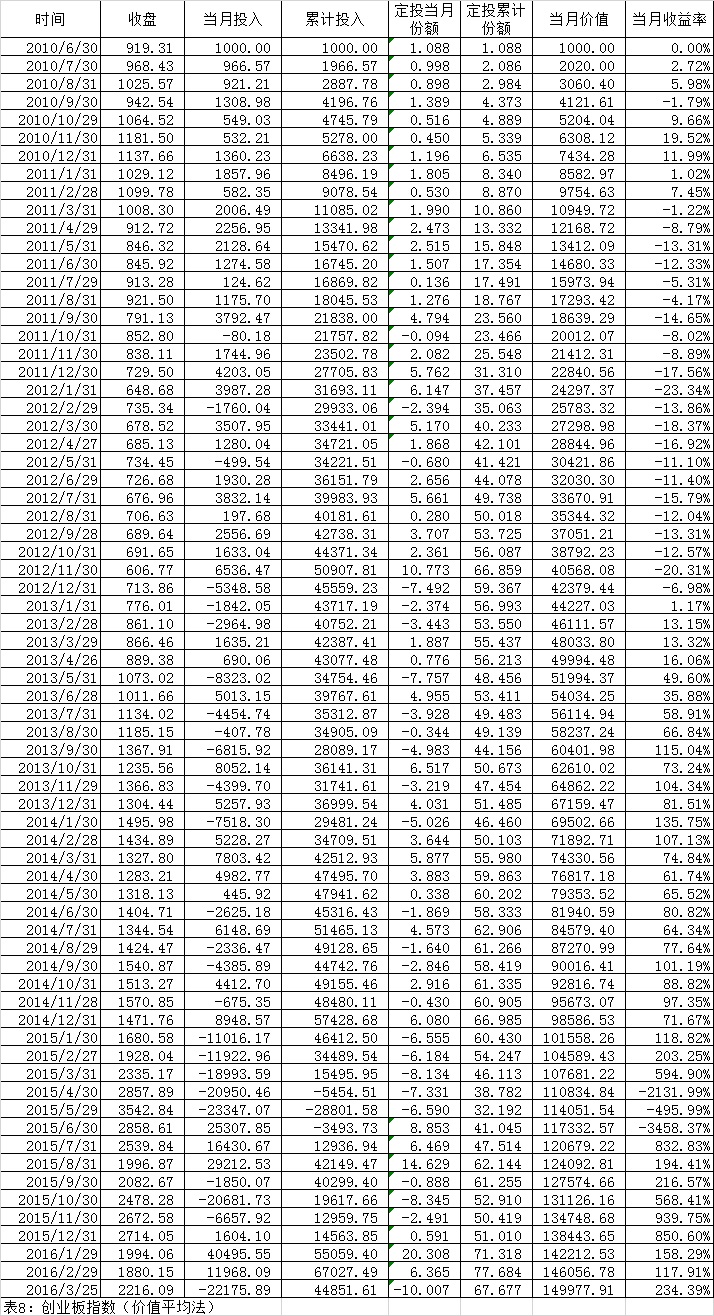

从上面的例子中我们可以得到结论,不管是从哪天开始,都是可以定投的。那么定投的品种究竟什么好呢?下表分别模拟了在4个月里经过不涨不跌,微涨微跌,大涨大跌三种情况定投的最后的结果,不涨不跌的依然在原点,微涨微跌的只有0.01%的收益率,而大涨大跌净值还是回到原点的收益率高达16.67%!所以具体来说,定投品种我们不应该选类似债券基金、上证50等平稳的品种,而应该选中证500、创业板等暴涨暴跌的指数。我们再来看看创业板指数从10年6月开始定投的结果:最高到253%,到上周五也有103%,要知道这个103%的收益率是定投取得的,如果用XIRR计算更加吓人。我们可以同比计算上证50、中证500、创业板同时从10年开始定投的结果。分别对应16%、41%、103%。当然有指数本身的原因,但波动大肯定也是一个原因。

有人还想把这个定投的收益率做的更高一些,就发明了价值平均法。相对来说,我们传统的每个月定投一定量金额的方法叫成本平均法。价值平均法到底是一种什么样的方法呢?传动的成本平均法,不管是熊市的底部还是牛市的顶部,买的金额都是一样的。那么我们可以设想一下,如果我们在熊市的底部多买点,牛市的顶部少买点甚至卖出,效果是不是更好呢?回答是肯定的,价值平均法就是每次定投的时候凑满当月累计的价值,甚至还可以设定一个每月增幅。举个具体的例子。譬如说我们第一个买了1000元的某个品种,我们假定每个月的增幅是1%,那么第二个月买完后累计价值要达到1000*2*(1+1%)=2020元。如果你第一个买的1000元到了第二个月跌到只有900元了,那么你第二个月要投入的资金=2020-900=1120元。可以想到的是,如果遇到大熊市,可能是一个资金的无底洞,我曾经回算过创业板价值平均法的情况(见附件),效果确实非常好,70个月成本平均法需要投入总资金70000元,期末总资金是142109元但如果用价值平均法(每月2%的增长率),最多只要用到40495元,而期末总资金是149977元。在投入只有原来的58%的资金,在同样的70个月里取得了更高的收益。

但价值平均法不是没缺陷的,起始投入才1000元的方案,在熊市底部却需要投入40倍的资金,这是部分人不能接受的,而且需要极强的心理承受能力。一般来说,刚工作的职业人士,有稳定的现金流但没有比较多的积蓄的,可以采用床头的成本平均发。而有很多现金积累或者股市里可以随时抽出资金的而且心理承受能力很高的,可以采用价值平均法。针对介于这两种情况的,我设计了一个有限价值平均法,就是在价值平均法的基础上设定投资资金的最大值和最小值,这样就有效的避免了无底洞的情况,当然收益率肯定要比标准的价值平均法要低一些,这也是没办法的事情,输赢同源。

下次再介绍一个用10个券商类分级基金轮动定投的模型。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号