-

讯飞星火点亮千行百业——科大讯飞深度报告

桥豆麻袋 / 01月16日 10:04 发布

投资要点

1、一句话核心推荐逻辑

科大讯飞是国产AI大模型龙头厂商,AI+教育、医疗、汽车等行业全面布局并已进入商业化变现阶段。未来预计AI应用渗透加速带动公司各主营业务线营收及盈利能力超预期。2、赛道β和公司α如何看?

1、赛道β:AI+行业应用商业化进程加速,行业内厂商受益AI赋能经营效率有望提升。随着AI大模型的持续迭代,我们认为AI在教育、医疗、工业等细分赛道的市场规模均有望保持快速增长态势;同时,我们跟踪海外7家AI应用厂商的财务表现,发现AI赋能下,2024年Q3厂商平均毛利率81.33%(YoY +0.48pct),达21Q3以来的最高水平;合计销售费用率31.7%(YoY -1.3pct);合计经营性现金流净额54.48亿美元(YoY +34.4%), AI赋能经营质量提升效果显著。

2、公司α:公司坚持“平台+赛道”战略,以生成式人工智能为核心构建多维度业务生态体系。在大模型商业化方面,2024年公司通用大模型中标项目达91个,合计中标金额(以项目披露金额计)达8.48亿元,中标平均金额达到931.66万元,三项指标均位居第一;在智能硬件市场方面,经我们测算,公司布局的AI学习机、智慧黑板、智能AI批阅机产品市场规模均有望突破千亿元,同时对标海外AI应用厂商,AI有望推动公司经营效率提升,因此我们认为,科大讯飞也有望依托AI大模型赋能,步入“对内提质增效+对外打开增长空间”的高质量发展阶段。

3、主要的预期差

【与前不同的观点】

以前认为:公司处于AI业务拓展期,在研发端处于饱和投入状态,同时原有G端、B端业务受下游经营压力等综合因素影响,公司营收及盈利压力较大;判断依据:2024年H1,公司信息工程、数字政府行业应用的业务营收规模分别同比下滑21.76%和36.33%; 现在认为:一方面国家政策端对拖欠账款、地方政府化债等问题均出台相关政策文件,公司G端教育、智慧城市业务有望好转;另一方面,公司AI+行业应用相关软硬件有商业化成效,未来盈利能力有望释放。判断依据:公司Q3及前三季度销售回款同比增长显著,经营性现金流情况有所好转,同时AI相关的软硬件营收同比实现良好增长。 【与众不同的观点】 市场认为:AI大模型仍处于迭代期,在各行业场景下的商业化渗透仍处于尝试阶段,因此担心25、26年AI大模型应用对于公司营收增长的贡献不达预期。判断依据:2024年公司AI大模型相关项目中标金额约8.48亿元,占2023年总营收比例仅约4.3%; 我们认为:一方面根据相关机构预测,未来几年AI在教育、医疗、工业等领域的市场规模均有望保持快速增长态势;另一方面,对标海外AI应用厂商,我们认为公司有望在AI赋能下实现内部经营效率的提升和盈利能力提升。判断依据:2024年前三季度,海外七家AI应用厂商平均毛利率、平均ROE以及自由现金流水平同比均显著好转。 4、潜在催化剂 1)星火大模型迭代,带动“AI+”产品竞争力提升;2)AI+行业垂类产品及服务发布。 盈利预测与估值

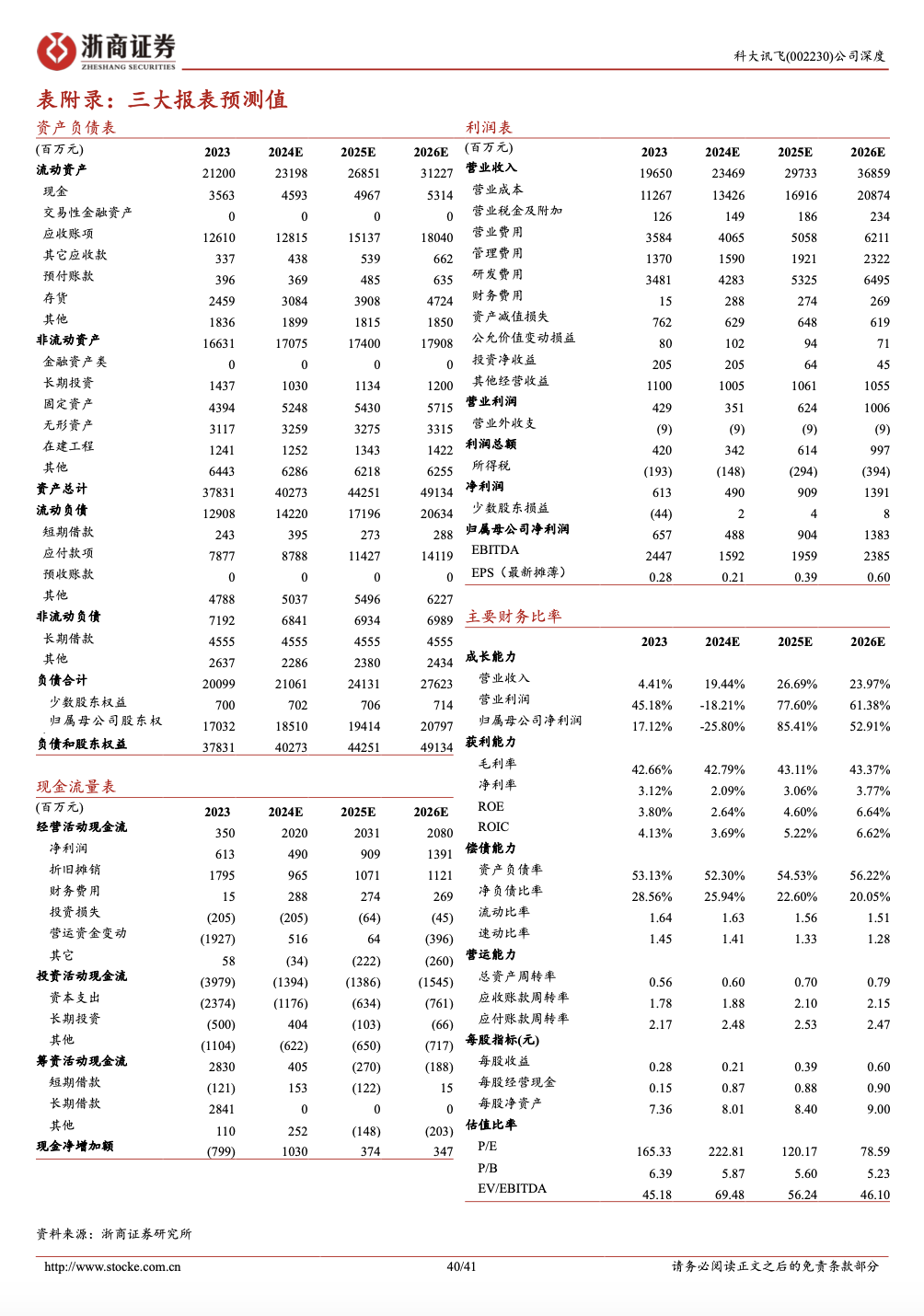

我们认为随着公司在 AI 大模型技术领域持续迭代,叠加 AI+行业应用业务生态 的不断完善,整体经营有望增长。我们预计公司 2024-2026年实现营收 234.69/ 297.33/ 368.59 亿元,同比增速分别为 19.44%/26.69%/23.97%,对应归母净利润分别为 4.88/9.04/13.83亿元,同比增速分别为 -25.80%/85.41%/52.91%,对应 EPS 为 0.21/0.39/0.60 元,维持“买入”评级。【浙商计算机】

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号