-

艾力斯,利润剧增3500%,创新药龙头,一骑绝尘!

一股 / 01月07日 08:21 发布

“宁可架上药生尘,但愿世间人无病。”

事实证明,这样美好的愿望很难实现。2023年,我国医疗卫生费用达到9.06万亿元,相比于2014年增长了5.53万亿元,吃药看病的需求只增不减。

以全球患病人数最多的癌症肺癌为例,2022年全球新增肺癌患者近250万人,我国占到了43%,且预计受到吸烟、空气污染等影响,未来患者数量还将呈上升趋势。

所以,针对疾病的发生,医药企业的重要性便凸显出来。

其中,艾力斯便是为肺癌患者提供治疗药物的企业,且在行业竞争中冲出重围,极具实力。

数据显示,2020-2023年,短短3年时间公司营收由56万增长至20.18亿元!且截至2024年三季报,营收达到了25.33亿元,全年就有望超30亿元。

在此基础上,净利润水涨船高,2021年扭亏为盈后,到2023年整整增长了近35倍,且一直到2024年三季报依然维持快速增长,净利润同比增速达到了158.99%。

不得不说,艾力斯的这个业绩表现几乎超过了99.9%的医药公司,即使面对恒瑞医药、片仔癀等龙头也毫不逊色。

那么,艾力斯到底有何优势?

1、爆卖的肺癌产品

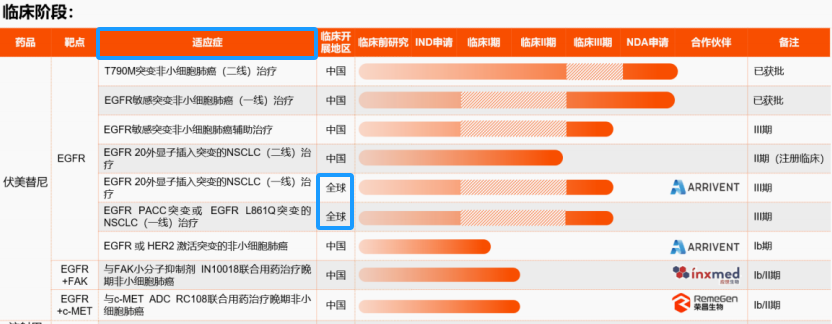

艾力斯之所以实现那么好的业绩,根本原因还是在于公司的一款大单品,【伏美替尼】,主要用于肺癌EGFR突变,于2021年上市,成为公司收入的核心来源。

目前来看,这款产品有2个明显的优势。

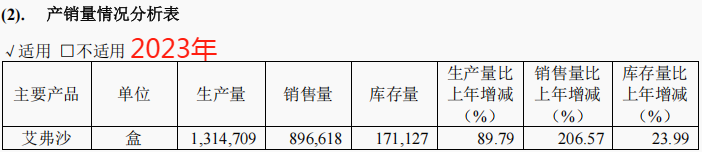

一个是需求大。自产品上市以来,2023年其销售量达到了89.66万盒,说起来比“蔚小理”三家新势力车企一年卖出的汽车都多。

而这无疑是得益于肺癌患者对于药品的需求,平均每个患者仅购买2瓶的话,只需要45万的患者。

(注:艾弗沙是伏美替尼的商品名)

一个是对比同类产品具有显著优势。

艾力斯背后的竞争对手有贝达药业、翰森制药、阿斯利康,加上还在申请上市的华东医药等,一共近10家公司,但艾力斯却成为销售额最大的国产企业之一。

而这不仅是得益于公司的先发优势,更是产品突出的疗效优势。

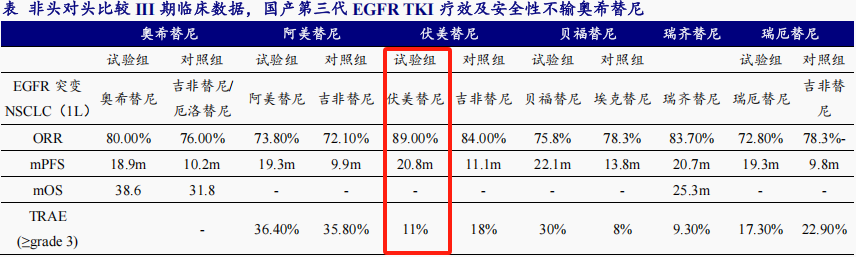

对比来看,【伏美替尼】在疗效数据上不输进口的【奥西替尼】,在安全性上更是优于其它竞品,因为相比首个国产药【阿美替尼】在分子结构上做了改进,还被认为是BIC产品(同类最优)。

2、将议价力把握在自己手里

基于产品优势,也可以说是近10年的研发之路,艾力斯掌握了产品定价权。

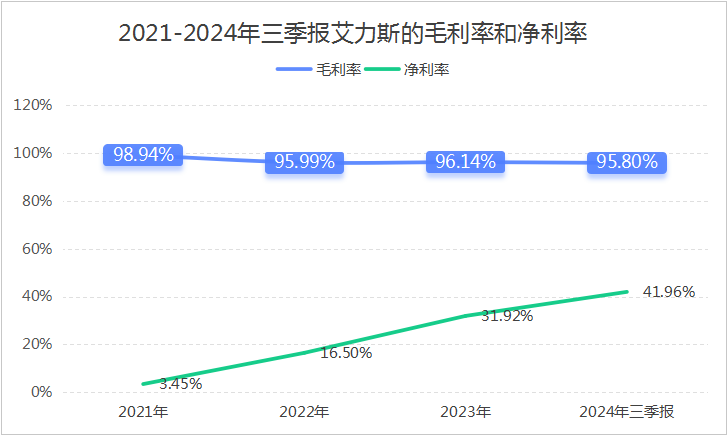

数据显示,2023年,艾力斯的毛利率达到了96.14%,比茅台都要高不少,而且这是【伏美替尼】经过两次医保谈判后的定价。

既如此,在维持高毛利率的基础上,公司也保持了较高的净利率,截至2024年三季报达到了41.96%。

而艾力斯不仅对产品有定价权,对下游客户同样具有议价力。

在医药行业,处方药企的终端客户主要是医院,艾力斯也不例外。但近年来因为医院控费、医保基金支付改G等,药企对医院的议价力愈发低了,从而普遍面临收款难的问题。

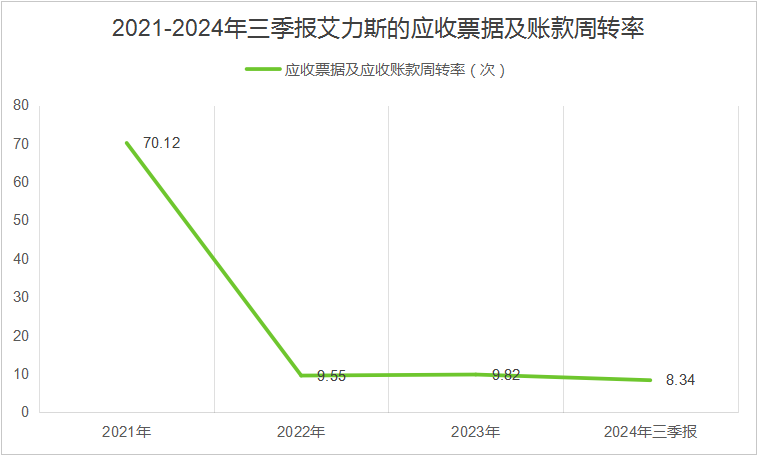

但艾力斯的议价力却不算低,截至2024年三季报,公司应收票据及应收账款仅有3.47亿元,同时资产周转率为8.34次。

这个回款速度快赶上恒瑞医药的3倍了,且不算应收票据的话,整个医药行业的年应收账款周转率只有4.5次左右。

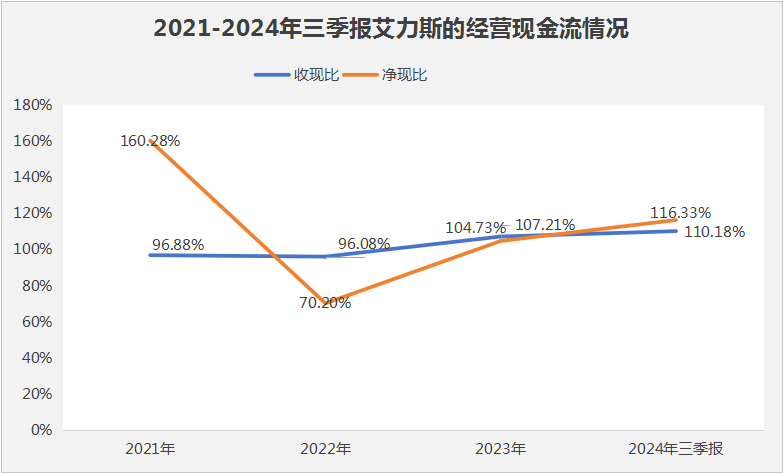

其实,由经营现金流表现也能看出来艾力斯的高议价力,【收现比】和【净现比】基本都维持在1以上,且最近几年随着产品销量的提升,这两个指标还有走高之势,说明患者对于药品的需求也是实实在在的。

只不过,大家现在或许比较关心的一点是,艾力斯是否到了成长天花板?

从以下2点看,公司的成长性或不用担心。

第一,肺癌药物市场空间广阔,艾力斯的产品渗透率还不算高。

从前面我们就知道,肺癌是全球最大的癌种,所以基于庞大的市场需求,肺癌药物市场具有极高的天花板。

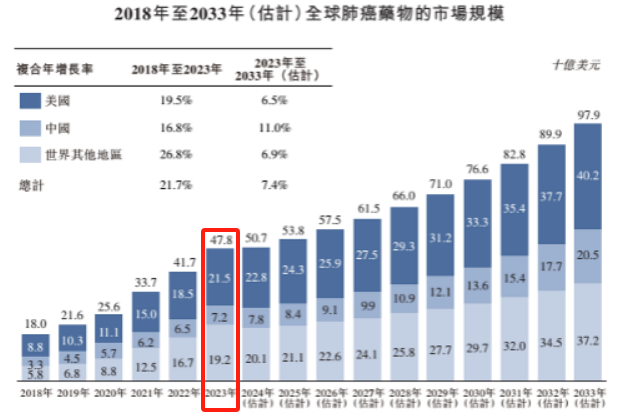

2023年,全球肺癌药物市场规模478亿美元,其中我国72亿美元,也就是500多亿人民币,而预计到2033年我国、全球市场规模将分别达到205亿美元、979亿美元,年复合增速分别达到11%、7.4%。

所以【伏美替尼】便有望实现可持续的增长,因为以其为代表的第三代EGFR靶向药已经是当前最优的治疗方案了。

而且公司不仅瞄准了国内市场,境外临床试验也在全面推进,就在2023年10月,公司还获得了FDA的“突破性疗法”认定。

值得注意的是,同类进口药【奥西替尼】2023年全球销售额达到了约58亿美元。

这是否意味着公司无惧市场竞争呢?

从目前这个阶段来说是这样的。

一方面,对第三代EGFR靶向药具有替代性的第四代产品还都在研发中,最早可能也要至少3-5年才能上市,况且艾力斯对此也有布局。

另一方面,虽然市场竞争愈发激烈,但公司也在通过拓宽患者使用范围和拓展海外市场巩固市场竞争力,从而有望实现对肺癌患者的持续渗透。

第二,创新药免疫集采风险,公司议价力有望持续增强。

最近几年,医药公司谈集采色变,艾力斯却不然,因为集采是针对仿制药的,而【伏美替尼】是创新药。

所以,在医药行业,除了中药有可能免疫集采外,当前完全能免疫集采的几乎只有创新药和创新器械。

换句话说,因为公司的产品是独家,所以被集采的可能性很小,而主要通过纳入医保的方式进行销售。

那么,在掌握定价权和产品创新的基础上,艾力斯的议价力还有望持续走高,使得净利率得到支撑并能够获得较可观的现金流。

总之,艾力斯突出的业绩表现,基本可以归结为公司的核心抗癌大单品,而未来,公司仍有望借此获得持续增长。

以上分析不构成具体买卖建议,股市有风险,投资需谨慎。来自飞鲸投研

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号