-

国货彩妆“销冠”毛戈平第5次IPO,研发费用率不足1%之下高毛利能否持续?

快消前瞻 / 11月22日 16:31 发布

刚结束不久的双十一战报已出,在各大销售品类中,美妆一直是热门购物品类,今年更是如此。

抖音电商双十一大促彩妆品牌总榜显示,2024年10月8日—2024年11月11日期间,除去国外品牌圣罗兰,彩妆品牌毛戈平登上抖音双11彩妆品牌榜单TOP2,力压CPB、雅诗兰黛等一众国际大牌。

图片来源于聚美丽

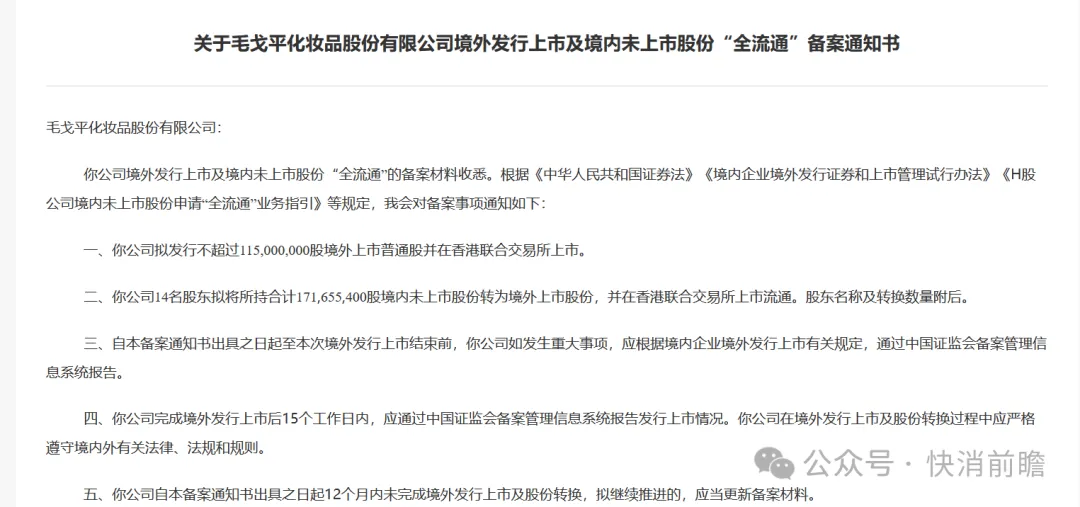

与此同时,就在这期间,毛戈平“双喜临门”,就在今年10月8日毛戈平第二次向港交所递表一个月后,11月7日,中国证监会国际合作司披露了《关于毛戈平化妆品股份有限公司境外发行上市及境内未上市股份“全流通”备案通知书》。

截图自中国证券监督管理委员会

备案完成,意味着美妆品牌“毛戈平”的港股上市之路向前又迈了一步。算上这次,8年内,毛戈平IPO了5次。这次结果会不同吗?

国货彩妆“元老”二十年后再翻红

筹划A股IPO八年未果,转战港股

公开资料显示,1964年,毛戈平出生于浙江温州,13岁进入浙江省艺术学校,学越剧,19岁被分配到浙江省越剧院,跟随剧团到全国各地巡演。期间,因为剧团化妆师生病,毛戈平临时救场,遂发现自己的化妆天分。之后,毛戈平动了转行化妆的心思,到上海戏剧学院化妆系进修。

1995年,在影视圈小有名气的毛戈平,迎来了事业的转折点,因为给《武则天》等剧组化妆,名声大噪,尤其是对剧中演员刘晓庆的妆造,被称为“魔术化妆师”,毛戈平“换头术”也成为热议的化妆术语。

一夜成名后,他创办个人艺校、成立同名品牌、创办化妆品企业。

2000年,毛戈平成立了毛戈平化妆品股份有限公司,并创办了以毛戈平自己名字命名的美妆品牌——“MAOGEPING”,定位于高端国货美妆。

截图自毛戈平官网

随着近年来互联网快速发展,毛戈平再度爆红网络。互联网大大小小美妆博主多如牛毛,毛戈平的化妆教学碟片是很多博主最初的美妆启蒙教程。

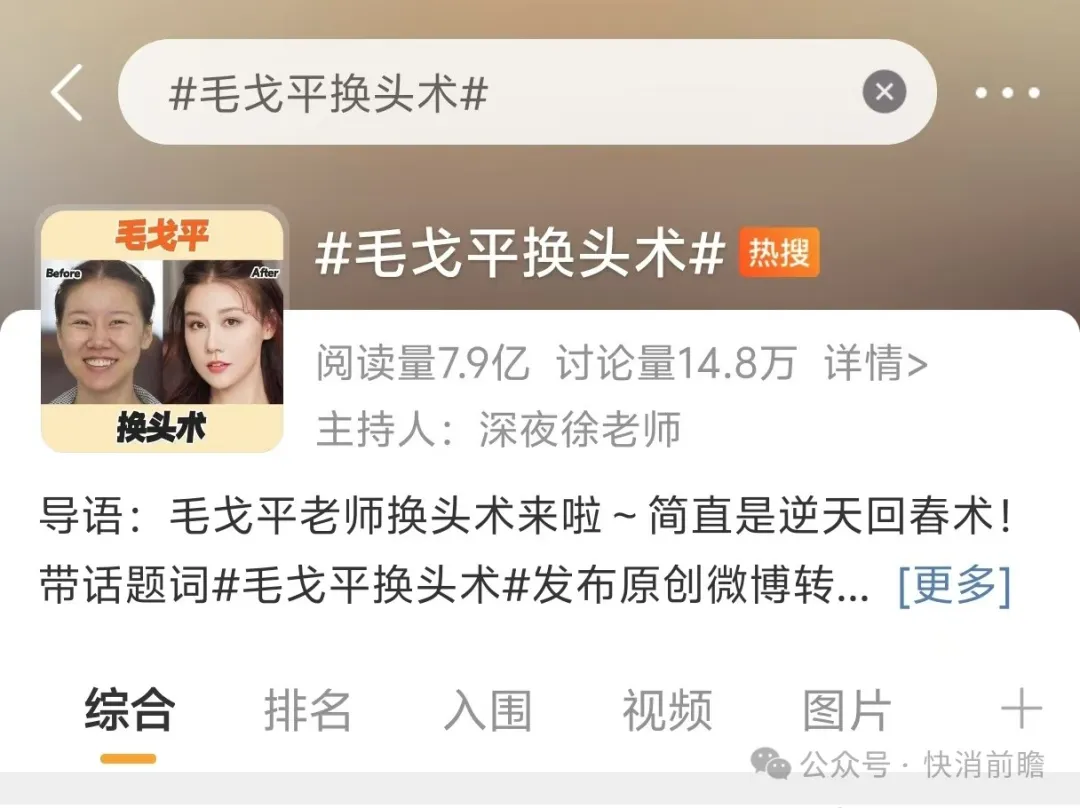

2020年,博主深夜徐老师发布了一则毛戈平为其改妆的视频,视频播放量全网破亿,在社交媒体上引起了广泛讨论。

截图自微博

后续凭借社媒和短视频传播,他为赵露思、赵雅芝等明星与网红的改妆视频,让粉丝直呼“换头术”。加之乘上国货崛起的东风,凭借其早先建立起来的品牌认知度,相比彩棠、橘朵等新晋国货品牌的苦苦经营,毛戈平似乎轻轻松松就在年轻一代群体中赢得了信任。

作为国货彩妆中的“元老级”品牌再度“翻红”,似乎也是上市的好时机。

而毛戈平的上市之路要从八年前说起,早在2016年,毛戈平公司便筹划在A股上市,2016年披露招股书,2021年终于通过证监会发行审核,但无后续,到2023年放弃更新招股书。

截图自企查查

事实上,在毛戈平公司冲刺上市的八年期间,与其同一时期成立及后成立的多家国货美妆品牌已先后登陆A股或港股资本市场,包括珀莱雅、丸美股份、华熙生物、贝泰妮、上美股份、巨子生物、敷尔佳等。

毛戈平却迟迟没有结果,于是,A股不行,就转战港股。今年1月4日,毛戈平公司主动撤回了在A股的上市申请,转而改道申请港股上市。4月8日,毛戈平公司向港交所首次递交招股说明书,因招股书满六个月失效,于10月9日再次更新上市申请,这已经是毛戈平公司的第五次上市申请。

但在毛戈平本人的视角里,这条路更长更难。2021年,毛戈平曾透露,公司事实上2010年就在准备上市。在等待上市的这些年,上市的念头“把他像皮球一样越拍越高”,最后,只得“靠自己从土里剥出来”。

根据弗若斯特沙利文的资料,MAOGEPING是中国市场十五大高端美妆品牌中唯一的国货品牌,按2023年零售额计算,排名第十二,市场份额为1.8%。从营收和利润增长,毛戈平的总收入从2021年的人民币15.77亿元增长至2023年的28.86亿元,年均复合增长率为35.3%。净利润也从2021年的3.31亿元增长至2023年的6.64亿元,年均复合增长率为41.6%。

根据招股书,今年上半年,毛戈平公司的营收继续保持较快增长,达到19.72亿元,同比增长41%,业内人士预计,其今年营收或将首次突破40亿元。

核心品牌销售收入占比超90%

毛戈平及其家族成员持股近90%

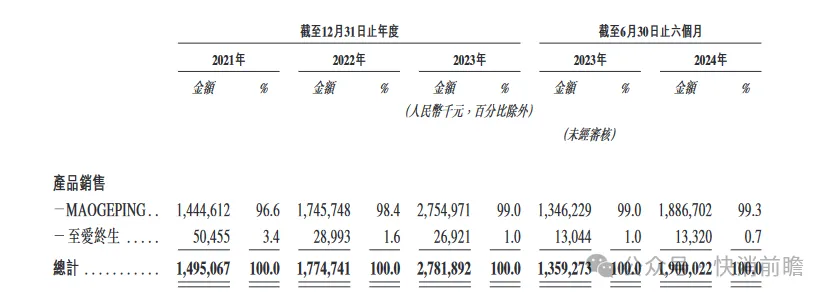

根据招股书,毛戈平旗下拥有MAOGEPING和LOVE FOR KEEPS至爱终生两大品牌,其中,MAOGEPING于2000年推出,主打高端定位,其产品系列秉承光影美学和东方美学的指导原则;至爱终生于2008年推出,为寻求性价比消费者提供一系列彩妆和护肤品。

而毛戈平的营收增长主要由同名高端品牌MAOGEPING贡献。2024上半年,MAOGEPING品牌的营收达到18.87亿元,占比高达95.69%,同比增速达到了40.1%。

其中光感无痕粉膏系列和奢华鱼子面膜是品牌的两款畅销大单品,2024上半年分别实现销售额2亿元及4.5亿元,占总收入的比例达到32.96%。2023年,这两款产品的销售额分别超过3亿元、6亿元。

快消前瞻在天猫旗舰店搜索发现,目前毛戈平天猫旗舰店有666万粉丝、京东旗舰店粉丝数也超过612万。在店铺中,毛戈平的光感小金扇粉饼和鱼子酱面膜销量最高,都达到了10万+。

截图自淘宝

另一定位平价市场的品牌“至爱终生”2024上半年收入为1332万元,占比仅为0.7%,增速为2.1%。至爱终生品牌由毛戈平公司于2008年推出,被外界视为品牌“去毛戈平化”的尝试,但没有毛戈平IP的加持,至爱终生品牌尚未在市场中打开局面。

快消前瞻在淘宝搜索发现,至爱终生化妆品旗舰店粉丝数量仅有4万多,店铺内产品销量也不容乐观。

截图自淘宝

除美妆产品业务外,得益于毛戈平本人的化妆技术,毛戈平公司的业务还包括了化妆培训业务,目前已在全国创办了九所毛戈平化妆艺术培训机构,提供面授化妆培训课程。但培训机构业务收入占比并不大,2024上半年收入为0.72亿元,占比3.6%。

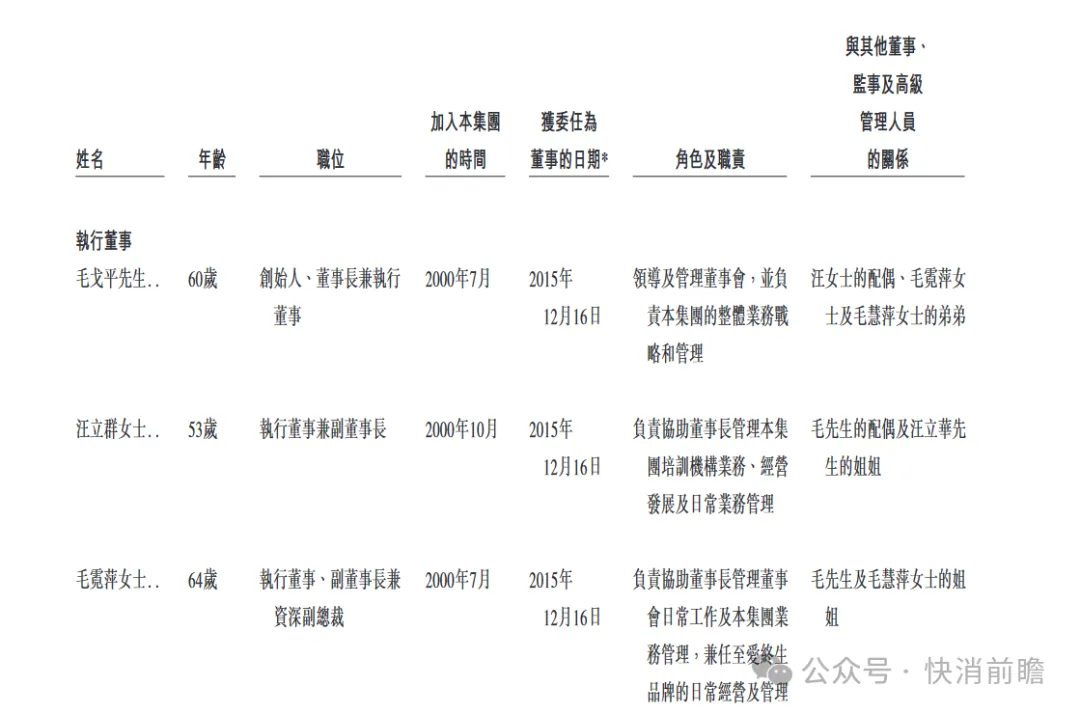

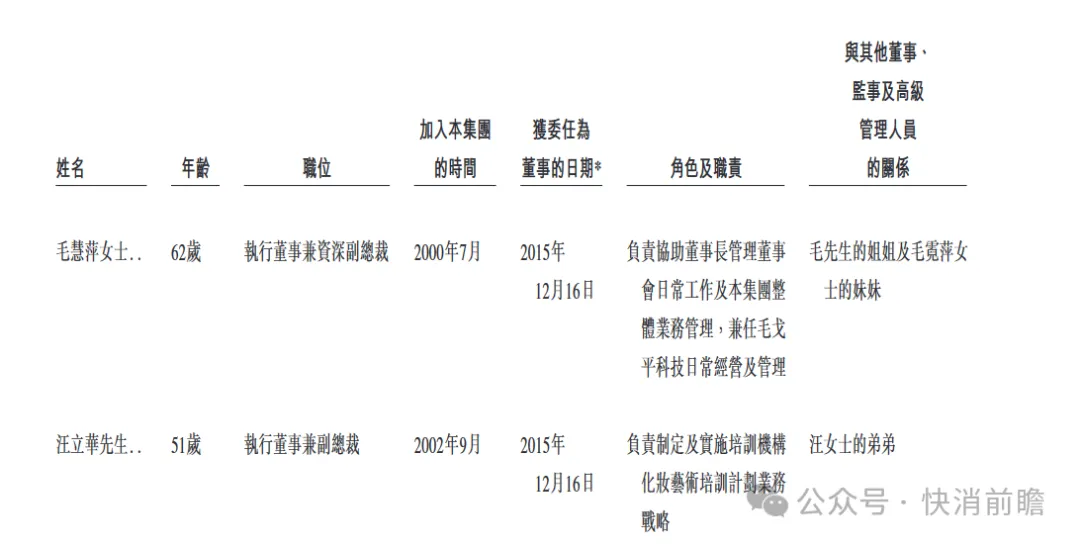

根据招股书显示,从IPO前的股权结构来看,毛戈平公司是一家比较典型的家族企业,其绝大部分股权及公司核心管理职位掌握于毛戈平家族手中。

截图自毛戈平最新招股书

其中,公司创始人毛戈平担任董事长,并直接持有43.63%的股份,毛戈平的妻子汪立群担任公司副董事长,并持股11.34%。此外,毛戈平夫妇二人还通过帝景投资、嘉驰投资间接持股2.29%。由此,两人合计持有57.26%的股份,为毛戈平公司的控股股东。

同时,毛戈平的姐姐毛霓萍和毛慧萍分别担任公司副董事长及董事,且分别持股11.34%以及9.6%,毛戈平妻子汪立群的弟弟汪立华担任董事,持股6.11%,三人分别位列公司第二至第四大股东。此外,毛霓萍之子徐科君、毛慧萍之子丁韬还分别持有2.5%的股份。由此计算,毛戈平家族共计持有毛戈平公司约89.31%的股权。

而相比于毛戈平家族控制的股权,其外部投资者所持股份及话语权并不多。

根据企查查数据显示,毛戈平公司的外部融资历史并不多,其创业十年后,于2010年才开始天使轮融资,引入外部投资者。2015年10月毛戈平公司进行了一轮7330万元的战略融资,九鼎投资拿下了毛戈平公司10%的股权,成为第四大股东,也是其最大的外部投资者,随后九鼎投资将所持全部股权转让给了其关联方浦申九鼎,之后毛戈平公司便再无外部融资。

截图自企企查

值得注意的是,2018年,浦申九鼎因涉嫌违反证券法法律法规证监立案调查,浦申九鼎的实际控制人吴刚,也曾于2021年9月因涉嫌违反基金相关法律法规而被证监会立案调查。

因此,外界判断毛戈平多次上市未果,与其投资方浦申九鼎有一定关系。

此外,在转道港股前,毛戈平刚派息10亿。招股书显示,2021年至2023年期间,毛戈平公司就已派息4000万元和2.5亿元。今年,公司2月份在股东大会上派息了5亿元;4月,港交所递表前夕,公司再次向全体股东宣派股息5亿元,大部分资金流入了毛氏家族口袋。

近三年毛利率均超80%,销售费用占比高

但研发投入却不足1%,供应链依靠代工

作为中国高端美妆市场唯一进入前十的国货品牌,毛戈平多次递表却迟迟未能如愿上市,也透露出背后增长的隐患。

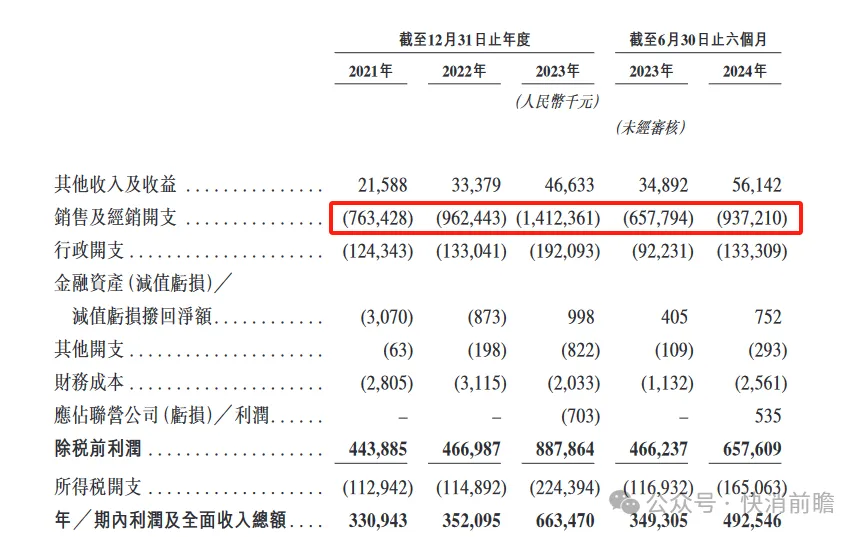

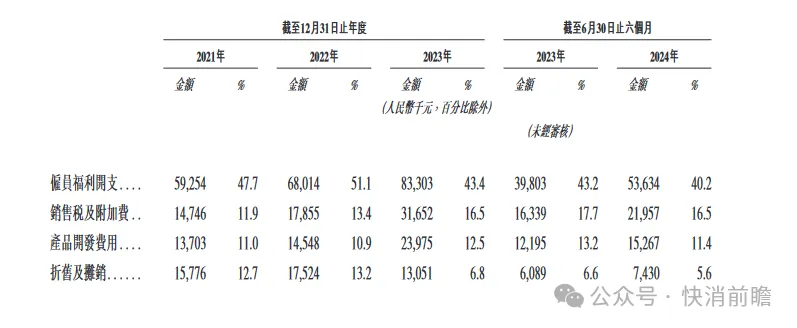

根据招股书,毛戈平公司的销售费用占比偏高,且营销及推广费用呈逐年上升趋势。招股书数据显示,2021年至2024上半年,公司销售费用分别为7.63亿元、9.62亿元、14.12亿元以及9.37亿元,占收入比重达到48.4%、52.6%、48.9%以及47.51%,销售费用主要包括职工薪酬、营销及推广费用以及百货专柜租赁费用等。

其中,营销及推广开支分别为2.23亿元、3.2亿元、5.57亿元以及4.36亿元,占到总营销费用的29.2%、33.3%、39.4%以及46.5%,今年上半年的营销推广费用就已接近2023年全年,营销投入力度不断加大。

对于较高的营销费用支出,毛戈平公司在招股书中表示,主要用于完善高端百货商店的体验式营销、提升在线品牌渗透率及产品知名度,为此投入了大量资源。

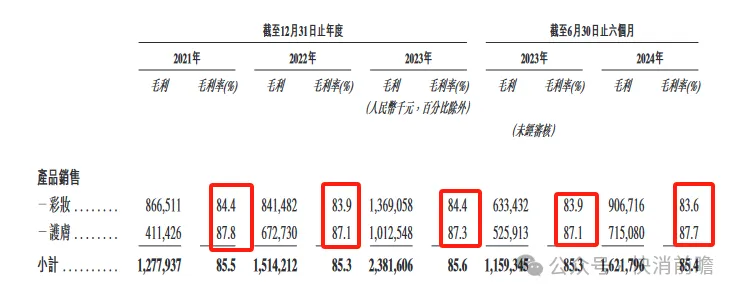

这样走高端化的品牌路线让毛戈平公司相比其他国货品牌更加赚钱。

招股书显示,最近三年,毛戈平公司的毛利率均在80%以上。今年上半年,其毛利率达到84.9%,净利率达到25.0%。与美妆行业的上市公司毛利率水平比较,毛戈平的毛利率排名第一,比欧莱雅、雅诗兰黛、资生堂等一线国际品牌毛利率更高。更有意思的是,与白酒龙头贵州茅台约92%的毛利率相比,也不逞相让。Wind数据显示,今年上半年,20家白酒上市企业平均毛利率也仅约68.94%。

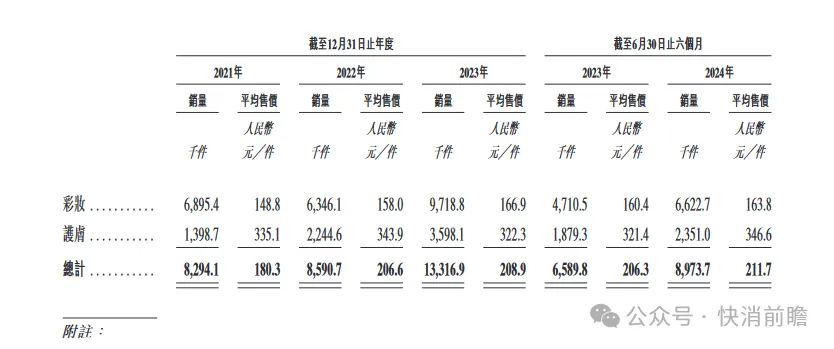

毛戈平公司高于行业的毛利率,一方面源于其主力产品价格带均定位于高端美妆市场,产品平均售价普遍较高;另一方面源自其虽定位高端美妆,但产品生产主要采用代工模式,这使得固定生产成本相比更低。

从产品价格来看,根据招股书显示,毛戈平彩妆产品在2024上半年的平均售价为163.8元/件,同比增长2.1%,销量为662.27万件。护肤产品平均售价为346.6元/件,同比增长7.8%,销量为235.1万件,彩妆和护肤品的收入占比分别为55.1%及41.3%。

根据招股书披露,目前,毛戈平公司仍然采取代工模式,并没有自研工厂,毛戈平主要依靠若干ODM(原始设计制造商)及OEM(原始设备制造商)供应商设计、开发及生产产品。

从招股书来看,2021年-2023年,毛戈平的研发成本分别为1370.3万元、1454.8万元、2397.5万元,研发费用占总营收比例分别为 0.87%、0.8%、0.83%;2024上半年,毛戈平的研发成本为1526.7万元,研发费用率约为0.77%。

值得注意的是,国内外美妆企业的研发投入比则在2%-4%左右。

根据相关财报数据,国内美妆公司中,贝泰妮、福瑞达、上海家化、珀莱雅2024年上半年研发投入比分别为4%、3.4%、2.07%、1.89%。国外美妆公司中,资生堂、欧莱雅2024年上半年的研发投入比则分别为3.6%、3%。毛戈平公司上半年的研发投入比低于可比同业美妆上市公司。

不过毛戈平也已注意到这种情况,根据招股书,公司正在建设杭州研发中心以加强产品设计和开发能力,预期于2026年底完工及开始营运。

再从毛戈平公司此次IPO募集资金的用途来看,其中提到了约9%用于增强产品设计及开发能力。但对比于其他资金用途,研发板块上的投入依旧是较少的,根据招股书,此次IPO募集资金约10%将用于建设及扩建生产设施及供应链,约25%将用于扩大销售网络,约20%则用于品牌建设活动。

2024 年美妆行业整体承压,跨国美妆巨头在华业绩碰壁,欧莱雅北亚区域出现负增长,雅诗兰黛高端美妆领域显疲态,它们纷纷裁员应对,如强生中国、丝芙兰中国都有相关动作。

中国美妆巨头业绩也有波动,华熙生物、上海家化等营收净利下降,上海家化下滑明显,贝泰妮增收不增利。

在行业发展层面,“重营销,轻研发” 的模式已难持续,唯有加大研发投入、提升产品品质与科技含量,才能更好满足消费者需求,在竞争中立足。

对于美妆企业而言,上市不是终点而是新起点,后续更是需要在资本市场持续展现价值,需不断提升核心竞争力,不断反思IPO 遇挫的问题所在,从产品研发、品牌建设、渠道拓展等多方面改进,增强自身实力。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号