-

2024年10月份投资总结

指数基金价值人生 / 2024-11-08 16:55 发布

原创 价值人生

一、2024年10月份投资总结

2024年以来的实际组合包括场内组合、场外基金和港美组合的整体收益是+13.04%。

实际组合从2011年初至2024年10月份末净值是从1元至3.5854元。年化收益率是9.67%。

沪深300全收益指数从2011年初至2024年10月份末净值是从1元至1.6837元。年化收益率是3.84%。

二、本期持仓总结

(一)场内组合持仓:

场内组合持仓前30只。

金选300、腾讯控股、贵州茅台、美国50ETF、标普500ETF、招商银行、中国平安H、纳斯达克指数100ETF、印度基金LOF、黄金ETF、中国海洋石油、五粮液、红利低波ETF、中证A50ETF基金、恒生科技指数ETF、美国消费LOF、比亚迪、招商双债LOF、易方达新综债LOF、郑煤机、国开债券ETF、宁德时代、道琼斯ETF、中药ETF、协创数据、标普医疗保健LOF、易基岁丰添利LOF、伊利股份、口子窖、永新股份。

(二)场外基金持仓:

场外基金组合和港美组合前6只。

中金优选300、全球医疗、 恒生A股龙头、消费红利、标普中国A股红利、MSCI中国A50。

三、资产配置总结

2024年第10月份末沪深300指数的市盈率(TTM)12.91倍,市净率1.31倍,股息率2.65%。

中证A系列指数的基本情况。

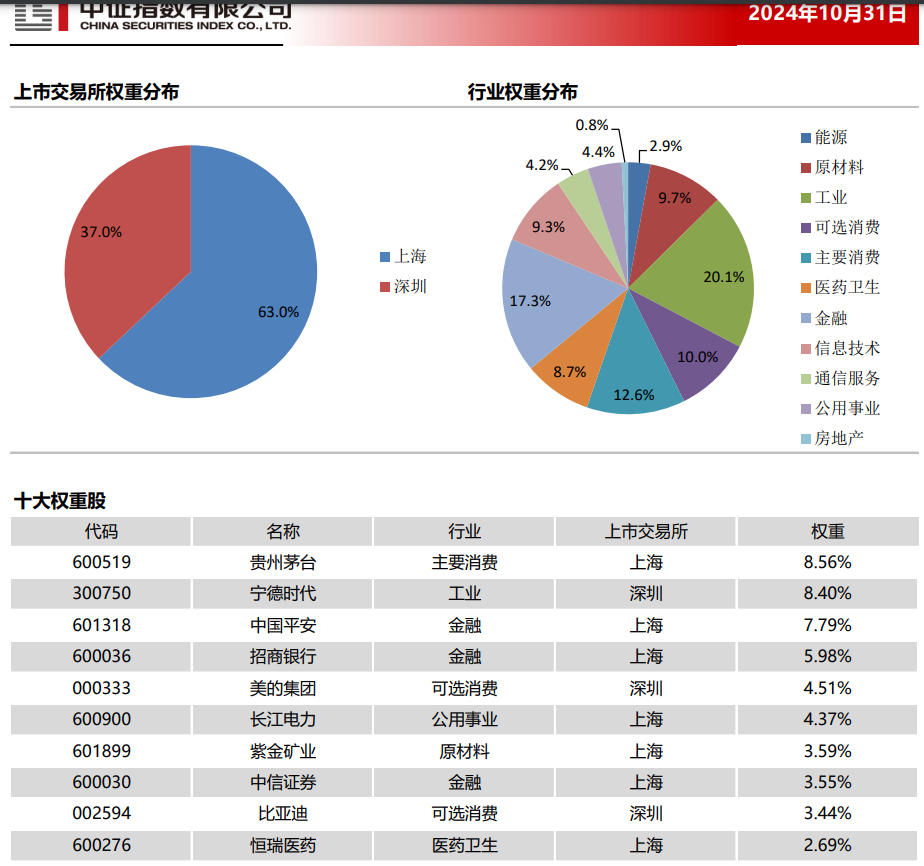

中证A50指数的市盈率(TTM)17.1倍,市净率2.16倍,股息率2.67%。

比起沪深300指数,中证A50指数的市盈率高,市净率非常高,但是股息率基本相同。因为行业分布不同,所以有所差异,中证A50指数的盈利能力高,给予高的市盈率和市净率,但是不影响股息率的水平。

中证A500指数的市盈率(TTM)14.17倍,市净率1.44倍,股息率2.39%。

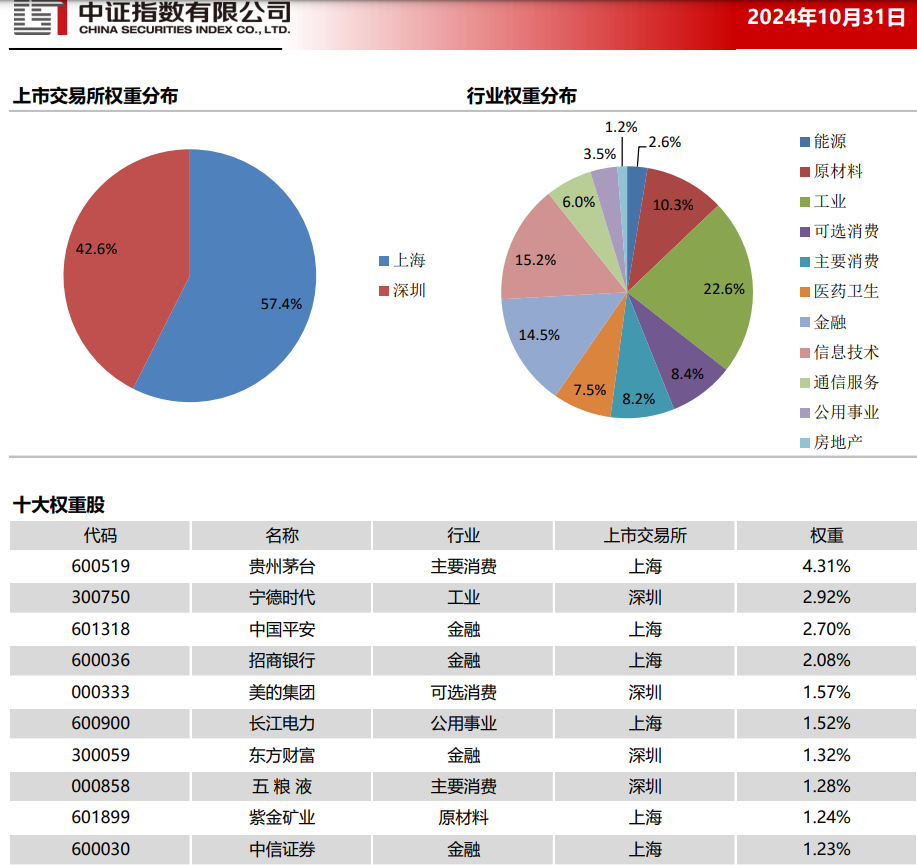

中证A500指数的前十重仓几乎与沪深300指数一样,也与中证800指数一样,选择行业龙头并且分散持仓,避免了中证800指数中的行业非龙头公司,市盈率和市净率比沪深300指数稍微高些,股息率稍微低些,但也差不了多少。

中证800指数的市盈率(TTM)14.12倍,市净率1.39倍,股息率2.41%。与中证A500指数的非常接近,几乎像同一个指数。但是,精选行业龙头,长期中证A500指数的收益略胜一筹。

新升级的中证A100指数的市盈率(TTM)14.46倍,市净率1.62倍,股息率2.62%。 用二级行业筛选的行业龙头指数,市盈率、市净率和股息率都比中证A500指数高些。

行业龙头指数编制不同,多少有些差异。有些行业龙头指数还是比较有差异,境外编制的MSCI中国A50指数,不能有中芯国际、海康威视,但是有工业富联,与台积电相关的公司,还有新的科创板的海光信息。恒生行业A股龙头指数的前十重仓则与中证A50指数、中证A500指数的前十重仓比较像。

如果经济有所好转,蓝筹类型指数经过三年半多的下跌,向上弹性很好。本月初趁着高点,分散到了一些全球配置上。

在全球配置的基础上,在沪深市场上通过Smart Beta策略指数,挖掘优秀基本面因子做好组合配置。如果经济低迷,红利类型比较好,但是时间久了,基本面跟不上,红利也是不可持续的,就像树的成长停止了,果子不能支撑得非常久,所以还是需要经济复苏。配置蓝筹同时,全球配置各类资产组合。

如果做指数基金,同类型的、近似类型的指数基金可以视为一类,可以归为一类算作总持仓,比如以上行业龙头指数,都可以算作配置的是行业龙头指数的仓位。

2024年10月份全国制造业PMI指数回升,预示着经济企稳有望复苏,同样10月份服务业景气度回升。如果蓝筹类型上涨持续,需要经济稳步回升。2024年前三季度行业龙头公司财务数据还算可以,但是创业板、科创板、北交所的数据依然很差。如果其中有优秀的公司能够成为龙头,也会进入行业龙头指数中,比如宁德时代、比亚迪等,还有进入MSCI中国A50指数的海光信息。

所以,长期配置以Smart Beta策略指数组合为主,至于创业板、科创板、北交所有机会时做个弹性上涨,及时出局,如果有机会捕捉一下。对于竞争激烈,产生不了利润的资产类型,再好也容易炒概念。美国纳斯达克指数好,也是巨头公司,美国除了巨头公司,小公司能够跑出来的也很少,何况还是限制供应方,限制一定的竞争,能慢慢成长出一些巨头公司。

比如,芯片ETF、中韩芯片ETF、全球芯片ETF,前者不如后者优秀,前者也不如后者确定但弹性好,也不一定哪年芯片就成功了。但是投资不能靠猜,有些公司上涨上来了,也成长起来了,比如PCB板的一些公司,依靠全球产业链成长起来了,周期性不一定能拿住。此类型的ETF和板块上市公司,还是做一下顺势上涨弹性,及时出局。如果能够成为龙头,像工业富联变得非常稳健了。长期的做长期,顺势的做顺势,提前做决策,先胜而后战,出现了不同的行情,能够得以应对。

公司组合、场内基金和可转债组合:

2024年第三季度末,有些公司业绩超出预期,比如伊利股份,有些公司业绩虽然稳健,但是预期继续向下,比如贵州茅台,还有彻底连续下滑的洋河股份。

不能集中持有任何一只公司,并且抱有超级长期的希望,否则每个季度业绩的下滑,都会认为市场已经反应了,即使还有下滑的迹象,都会认为已经预判到了。投资只能进行一些分散,可以对一组不相关的资产组合,抱有超级长期的希望。

2024年11月份中金优选300指数和盈利估值指数调仓,到时看看有没有潜力优的公司。

场内基金组合今年以来收益了19%,以全球配置为主,以顺势切换为辅,争取降低操作频率。

可转债也慢慢企稳,今年以来收益了8%。可转债的轮动和微盘股的轮动,贡献收益很大,万得微盘股指数经历了年初的暴跌,却能翻倍回来创新高,都是低买高卖切换的功劳,继续跟踪关注。

场外基金组合:

场外基金组合用Smart Beta策略为基础,兼顾全球配置为主,年内收益10%。

华宝证券指数因子优选投顾组合收益了10%,包括了七成的权益类型仓位,优秀策略和全球优秀指数基金的组合配置,也是一个平衡稳健的投资策略组合。

本月无论是场外基金还是投顾,都做了高抛低吸,当时考虑如果暴涨回不来,正好做全球配置,结果下跌回来了,又舍不得全做全球配置了。

但是,无论如何,全球配置的仓位占组合整体仓位已经增至近两成了。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号