-

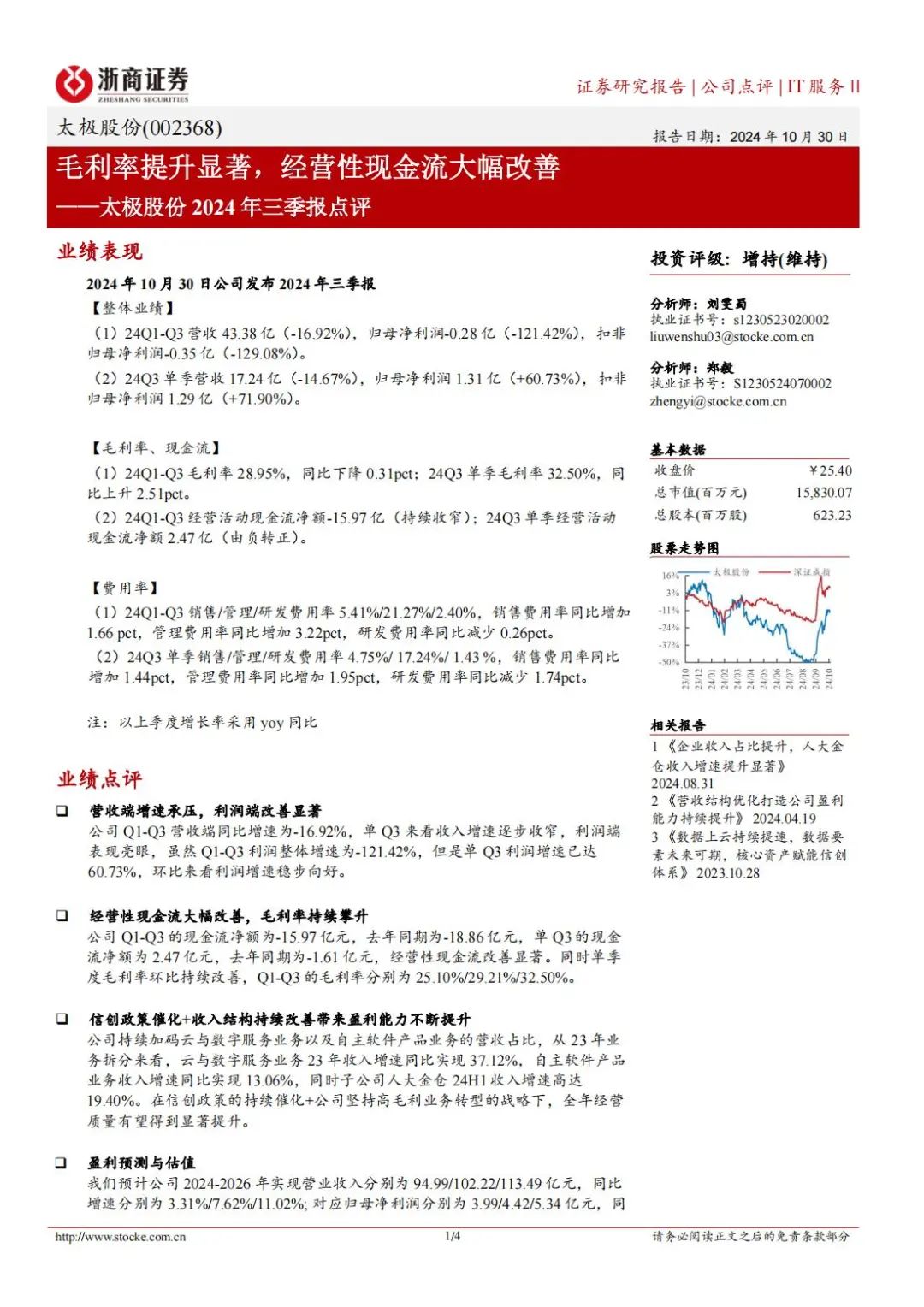

太极股份24Q3:毛利率提升显著,经营性现金流大幅改善

股林 / 11月05日 14:03 发布

业绩表现

2024年10月30日公司发布2024年三季报

【整体业绩】

(1)24Q1-Q3营收43.38亿(-16.92%),归母净利润-0.28亿(-121.42%),扣非归母净利润-0.35亿(-129.08%)。

(2)24Q3单季营收17.24亿(-14.67%),归母净利润1.31亿(+60.73%),扣非归母净利润1.29亿(+71.90%)。

【毛利率、现金流】

(1)24Q1-Q3毛利率28.95%,同比下降0.31pct;24Q3单季毛利率32.50%,同比上升2.51pct。

(2)24Q1-Q3经营活动现金流净额-15.97亿(持续收窄);24Q3单季经营活动现金流净额2.47亿(由负转正)。

【费用率】

(1)24Q1-Q3销售/管理/研发费用率5.41%/21.27%/2.40%,销售费用率同比增加1.66 pct,管理费用率同比增加3.22pct,研发费用率同比减少0.26pct。

(2)24Q3单季销售/管理/研发费用率4.75%/ 17.24%/ 1.43 %,销售费用率同比增加1.44pct,管理费用率同比增加1.95pct,研发费用率同比减少1.74pct。

注:以上季度增长率采用yoy同比

业绩点评

营收端增速承压,利润端改善显著

公司Q1-Q3营收端同比增速为-16.92%,单Q3来看收入增速逐步收窄,利润端表现亮眼,虽然Q1-Q3利润整体增速为-121.42%,但是单Q3利润增速已达60.73%,环比来看利润增速稳步向好。

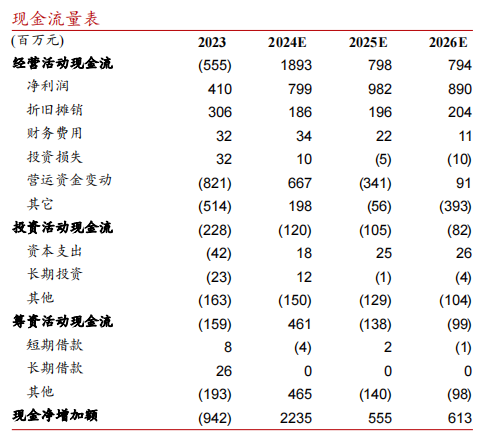

经营性现金流大幅改善,毛利率持续攀升

公司Q1-Q3的现金流净额为-15.97亿元,去年同期为-18.86亿元,单Q3的现金流净额为2.47亿元,去年同期为-1.61亿元,经营性现金流改善显著。同时单季度毛利率环比持续改善,Q1-Q3的毛利率分别为 25.10%/29.21%/32.50%。

信创政策催化+收入结构持续改善带来盈利能力不断提升

公司持续加码云与数字服务业务以及自主软件产品业务的营收占比,从23年业务拆分来看,云与数字服务业务23年收入增速同比实现37.12%,自主软件产品业务收入增速同比实现13.06%,同时子公司人大金仓24H1收入增速高达19.40%。在信创政策的持续催化+公司坚持高毛利业务转型的战略下,全年经营质量有望得到显著提升。

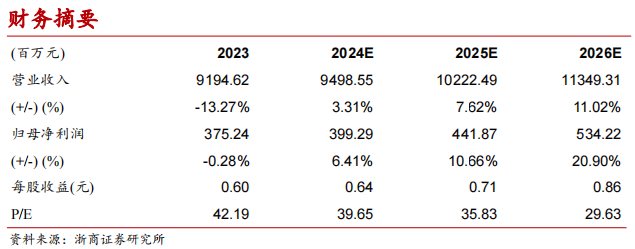

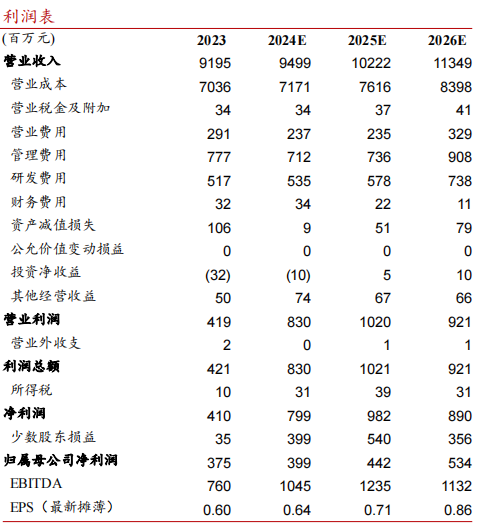

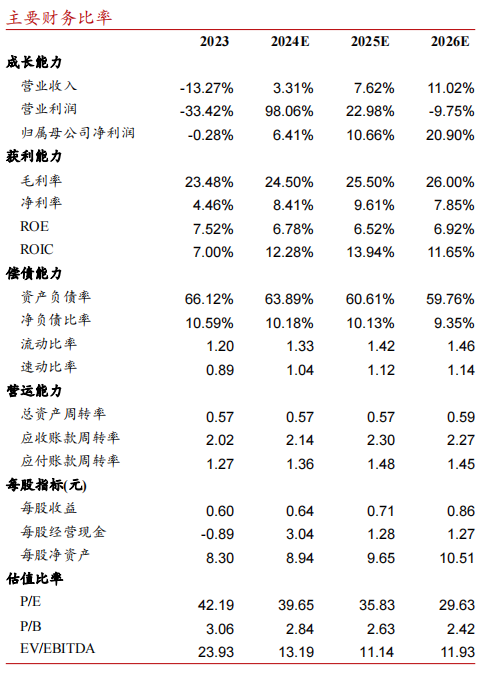

盈利预测与估值

我们预计公司 2024-2026 年实现营业收入分别为94.99/102.22/113.49亿元,同比增速分别为3.31%/7.62%/11.02%; 对应归母净利润分别为 3.99/4.42/5.34亿元,同比增速分别为6.41%/10.66%/20.9%,对应 EPS为0.64/0.71/0.86元,对应PE为39.65/35.83/29.63倍,维持“增持”评级。

风险提示

信创落地不及预期、数据要素政策推进不及预期、产品化和服务化转型不及预期、行业竞争加剧。浙商计算机

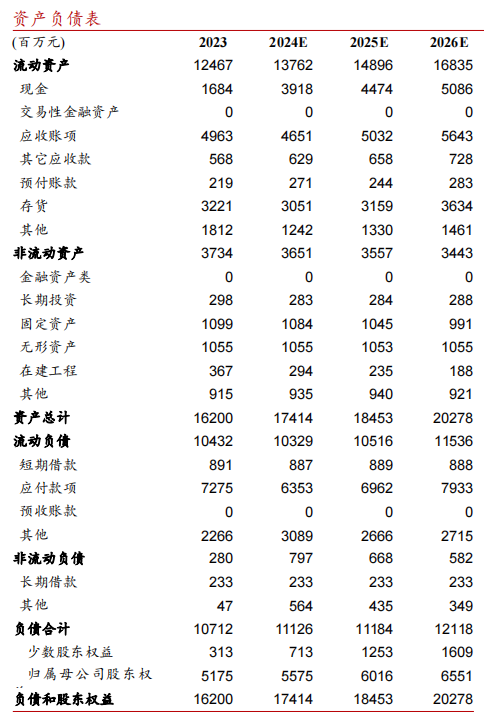

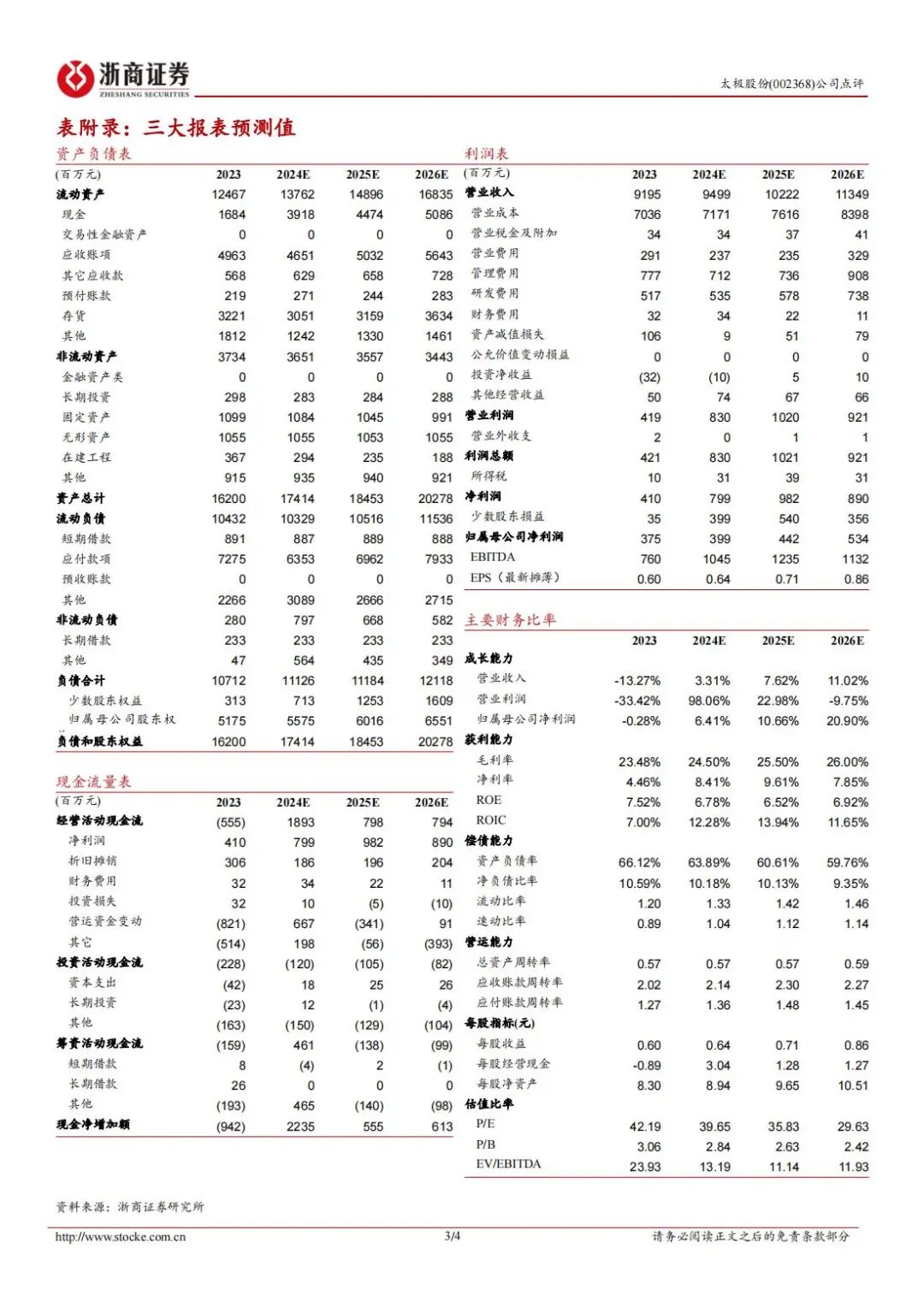

三大报表预测值

报告全文

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号