-

罗欣药业,医药最后一个成长洼地,下一个恒瑞!

一股 / 10月25日 13:42 发布

东风不与周郎便,铜雀春深锁二乔。

借力,是自古成事的关键。

对于公司来说,借力也是快速成长的核心手段之一。

这其中,比如新能源汽车渗透下的宁德时代、比亚迪;碳中和下的隆基绿能、长江电力;低空经济加速渗透下的万丰奥威、中信海直等,都是借力快速成长的标杆。

可很多时候,这种外力,被认为是偶然因素,企业没有太大的主动性。

其实不然,一个企业的借力成长,看似偶然,实则必然。

医药企业就是典型的一个,那些靠着大单品“一招鲜、吃遍天”的模式,在集采和激烈竞争下,已经行不通。持续高研发寻找蓝海,才是自创外力的关键。

比如,2023年以来,艾力斯、福瑞股份、百利天恒等,研发红利开始加速兑现,实现了业绩和估值的新一轮戴维斯双击。

而罗欣药业,也是下一个即将迎来新一轮高成长的医药小龙头。

那么,罗欣药业50亿左右的市值,业绩近三年一直不愠不火,凭什么具备爆发力?

其实,从数据上,我们已经看到了这个苗头。

一个是盈利能力的回升。

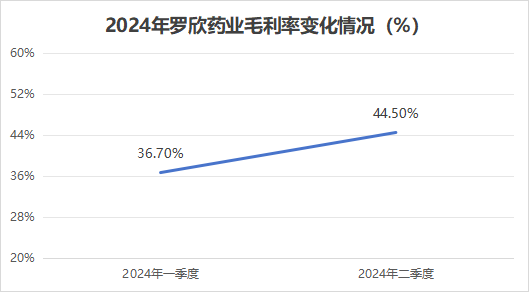

尽管公司营收和利润端有些乏力,但是2024年以来,公司核心盈利能力指标毛利率出现了修复,到2024年二季度回升到了44.5%,相较于一季度的36.7%有了21%的提升。

并且,这个毛利率水平尽管和恒瑞医药等创新药巨头还有一定差距,但是已经和片仔癀、同仁堂等大体相当,基础盈利能力还是不错的。

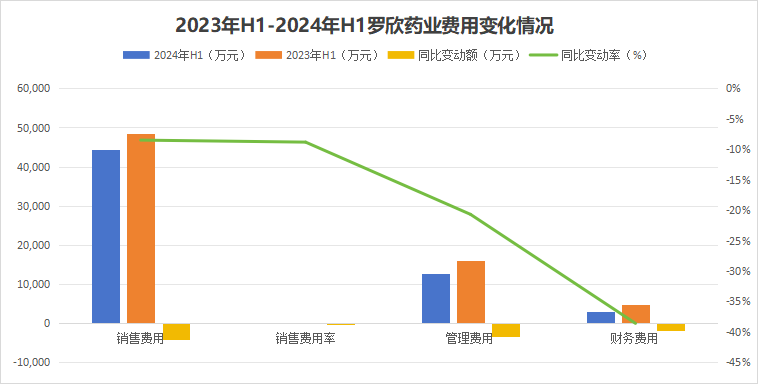

同时,公司费用端管控能力也有较好的提升,销售期间费用率在2024年上半年优化到了35.1%,而管理费用和财务费用同比下降幅度更为明显。可见,公司已经开始有所行动。

一个是营运能力的回升。

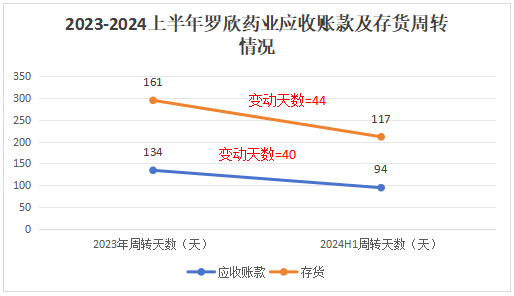

数据显示,罗欣药业存货周转率和应收账款周转率都有较大提升,其中存货周转天数从2023年的161天下滑到了2024年上半年的117天,周转明显加快,反映了公司运营效率和变现能力的提升。

应收账款周转天数也从2023年的134天下降到了目前的94天,超过行业平均水平。公司回款速度加快,也体现了公司对资金运营效率的管控成果。

那么,公司的数据好转,靠的是什么?

这是因为公司创新药红利开始兑现,“风”来了。

作为传统仿制药小龙的罗欣药业,2015年就开始积极布局创新药转型,2022年首款1类创新药替戈拉生片(P-CAB)获批上市,并升级了创新药商业化运营模式。

关键是,公司2022年提出聚焦医药工业的战略,在2022年底出售了非主营的医药商业物流子公司(现代物流)。尽管这也导致了2023年公司总营收的下滑,但拆分看,公司聚焦的医药工业业务在2023年同比增长了43%,聚焦效果凸显。

而公司创新药瞄准的方向,就是消化领域,尤其是胃病细分方向。

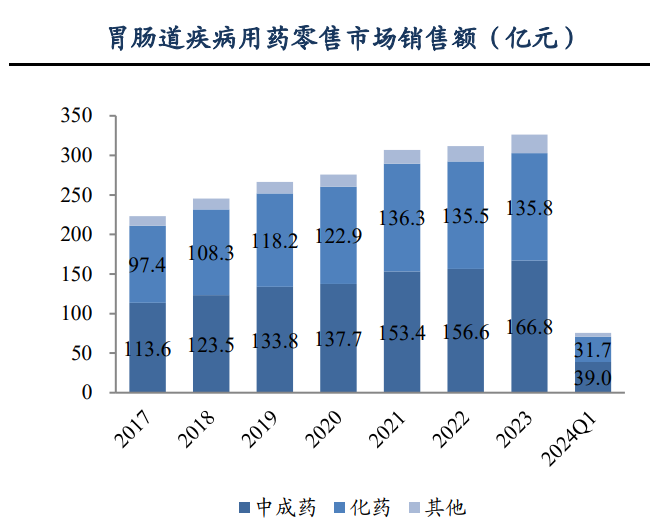

目前,随着年轻人饮食不规律等因素影响,食管炎和十二指肠溃疡等代表的胃病高发,数据显示,2023年我国胃肠道药物市场规模高达821亿元,同比增长3%,看似不高,其实在医药基数高的细分领域已经很高了。

这其中,中成药和化药基本各占50%的份额,而院外销售额高达326亿元,同比增长4.7%,是一个高成长的赛道。

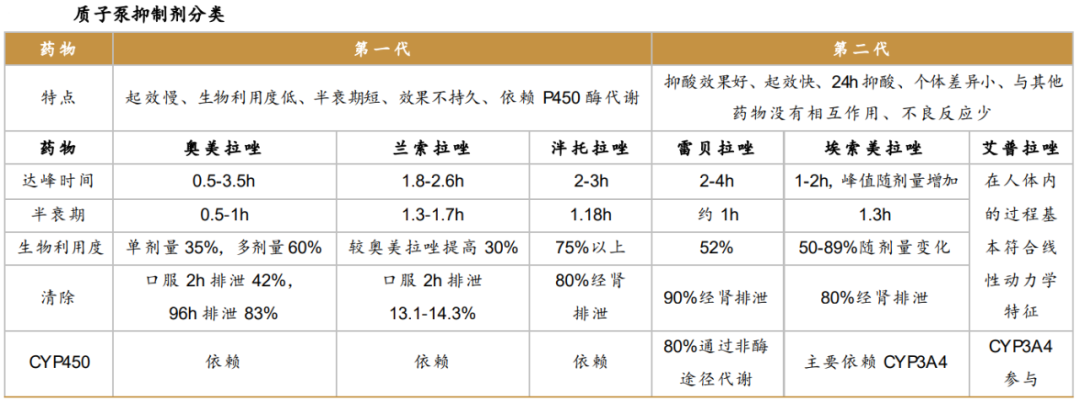

在胃病的治疗领域,目前主流的药物就是抑酸药物质子泵抑制剂PPI,其中最具代表的像阿斯利康的奥美拉唑、丽珠集团的艾普拉唑等,市场份额较高。

近些年来质子泵抑制剂PPI药物,不论是在院内销售,还是胃病药物占比上,都出现了较大幅度的下滑。而相对应的就是H2-受体阻滞类药物占比大幅提升,速度非常迅猛,近3年年复合增速超50%。这就好比目前AI下的光模块,中际旭创、新易盛等业绩爆发逻辑一样。

但是,即便是这样,新一代酸阻滞剂的出现,由于具备更强的优势,再次打破了这种局面,有望实现对质子泵抑制剂(PPI)和H2-受体阻滞剂的同时替代。

罗欣药业布局的,就是新一代酸阻滞剂,2022年,公司1类创新药替戈拉生片获批上市,对应的适应症是治疗反流性食管炎和十二指肠溃疡。

替戈拉生片是钾离子竞争性酸阻滞类药物(P-CAB),和质子泵抑制剂(PPI)相比,起效快、作用时间长,并且对静息态和活性态的质子泵均有抑制作用,优势凸显。

替戈拉生片是我国第二个获批P-CAB药物,具备极强的先发优势,有望对PPI和H2-受体阻滞剂药物实现全面加速替代,这才是罗欣药业未来增强弹性的关键。

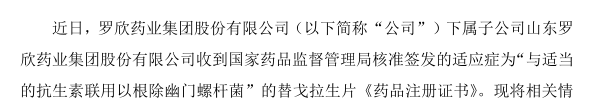

更为惊喜的是,就在10月21日,罗欣药业公告称,替戈拉生片又获得了“联合根除幽门螺旋杆菌感染”适应症上市许可。

至此,公司的拳头创新药产品替戈拉生片,已经具备反流性食管炎、十二指肠溃疡、联合根除幽门螺旋杆菌感染3个适应症。

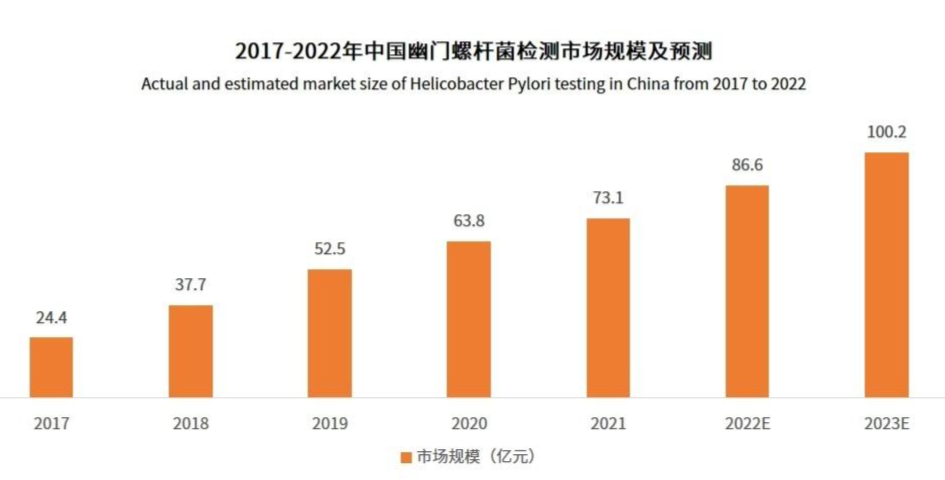

而幽门螺旋杆菌治疗领域,又是一个新的蓝海。

幽门螺杆菌感染(Hp),与胃炎、十二指肠溃疡、胃癌等疾病密切相关,是治疗和预防胃病和癌症的关键一步。

数据显示,幽门螺杆菌药物是一个增长极快的细分赛道,2017年市场规模为238亿元,到2021年攀升到了312亿元,光幽门螺杆菌检测市场规模在2023年就有望超过100亿,可想而知药物市场规模有多大。

替戈拉生片除了口服剂外,罗欣药业也在积极拓展注射剂,已于2024年7月获批开展临床试验,关键是,目前全球范围内尚无同类注射剂产品上市。

一旦公司的口服注射剂都落地,那么将满足胃病领域消费、住院、手术等全领域,进一步带来业绩弹性。

到这里,对于医药行业,还有一个核心担心的问题,就是集采和竞争加剧。

毕竟这两年,智飞生物、沃森生物、万泰生物所在的HPV行业,因为竞争加剧,出现了业绩和估值的戴维斯双杀。

但是对于罗欣药业,一点不担心。目前公司的核心产品专利保护期长且保护力度强,无法仿制也难仿制,竞争者难以进入。这也使得同产品名的药品极少,也导致无法满足集采的条件。

所以,罗欣药业作为创新药转型的典型公司,目前已经快速切入消化系统领域,并且具备了极强的先发和稀缺优势,增强了未来业绩修复的确定性,有望实现类似艾力斯、百利天恒等成长路径。

至少目前看,经历短暂的转型阵痛后,罗欣药业已经;

两岸猿声啼不住,轻舟已过万重山!来自老张投研

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号