-

需求平淡,务实减压——食品饮料行业2024年三季报前瞻

桥豆麻袋 / 10月22日 10:03 发布

报告摘要

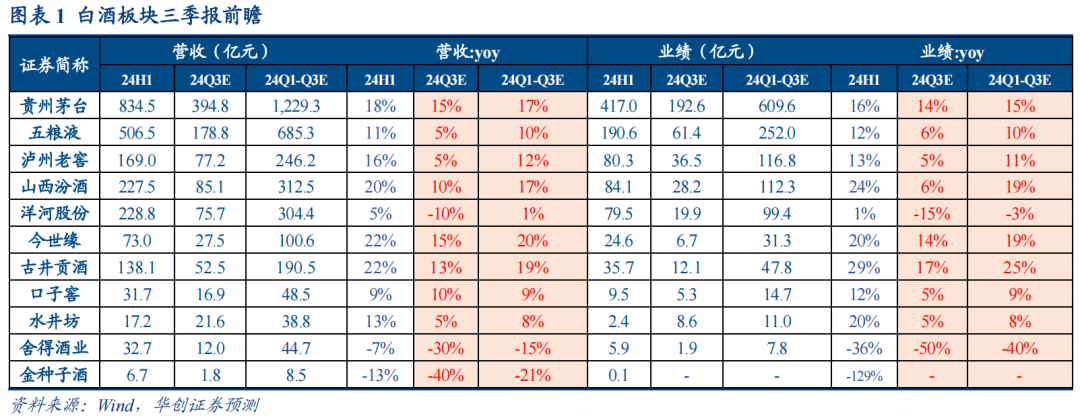

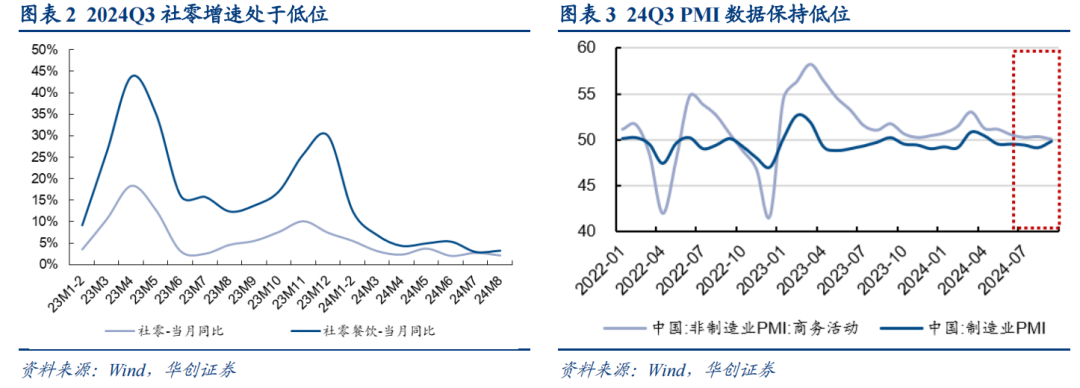

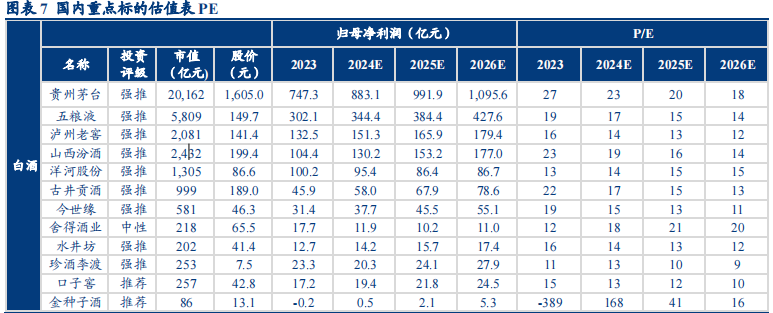

白酒板块:Q3务实减压,增速环比回落。三季度外部需求环比趋弱,中秋国庆氛围平淡动销同比下滑约双位数,国庆略好于中秋。回款端多数头部酒企更加理性,主品以稳价为主,适度放宽回款发货要求帮助纾压,政策多围绕副线产品,回款进度多在70%-90%不等,同比持平或略慢于往年,预计行业压力进一步从现金流量表传导至利润表,环比或进一步降速,预示着行业出清已到后半段。分价格带看:

高端酒:茅五回款及发货节奏控制较好,价盘坚挺,全年目标正常推进。茅台回款进度约90%,飞天批价坚挺,预计Q3收入/利润同增15%/14%;五粮液1618和低度持续贡献主要增量,高基数下预计Q3收入/利润同增5%/6%;老窖经营压力较重,回款略慢,预计Q3收入/利润同增5%/5%。 基地型次高端:增速预计环比回落,其中汾酒中高端青花、老白汾反馈较优,考虑费投因素,预计Q3收入/利润同增10%/6%;苏酒洋河经营承压,努力消化库存,预计Q3收入/利润同降10%/15%;今世缘回款进度较佳,省内份额持续提升,预计Q3收入/利润同增15%/14%;徽酒古井回款进度较佳,省外有一定压力,预计Q3收入/利润同增13%/17%;口子窖兼8反馈较优,预计Q3收入/利润同增10%/5%;金种子改革显效压力加大,考虑金太阳药业剥离公司主业影响,预计Q3收入下滑40%,利润亏损。 扩张型次高端:动销端压力较大,水井坊新财年回款较优,核心大单品臻酿八号宴席占比较高周转较好,预计Q3收入/利润同增5%左右;舍得Q3未明显压货、主动降速去库存,预计Q3收入/利润同比下滑30%/50%。

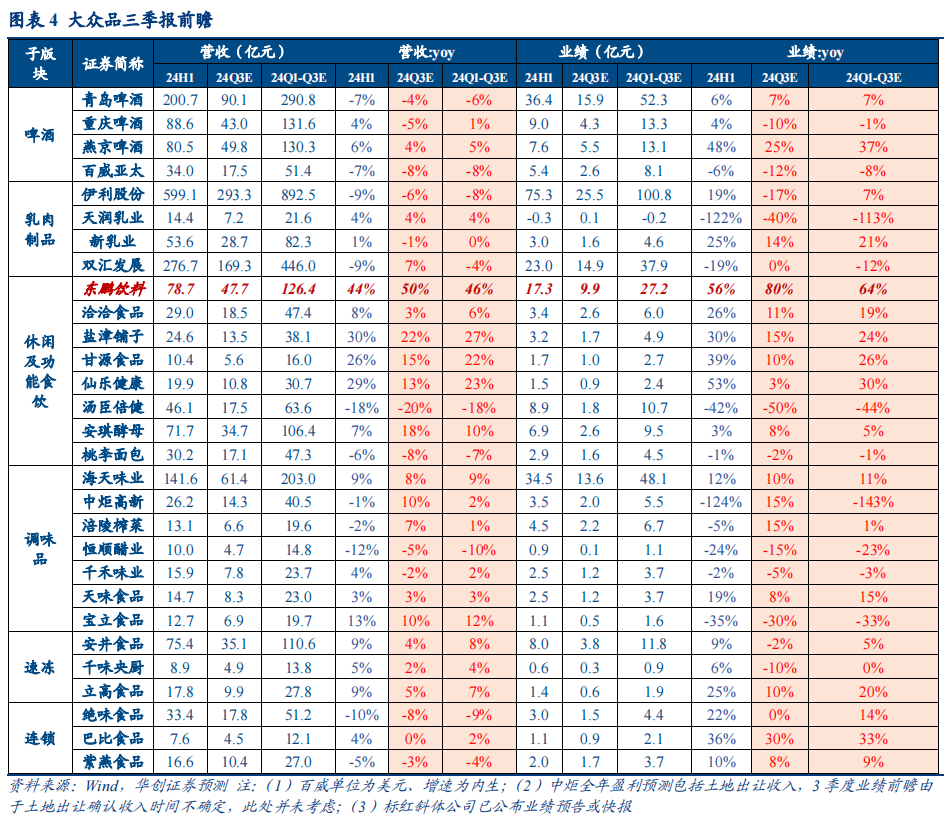

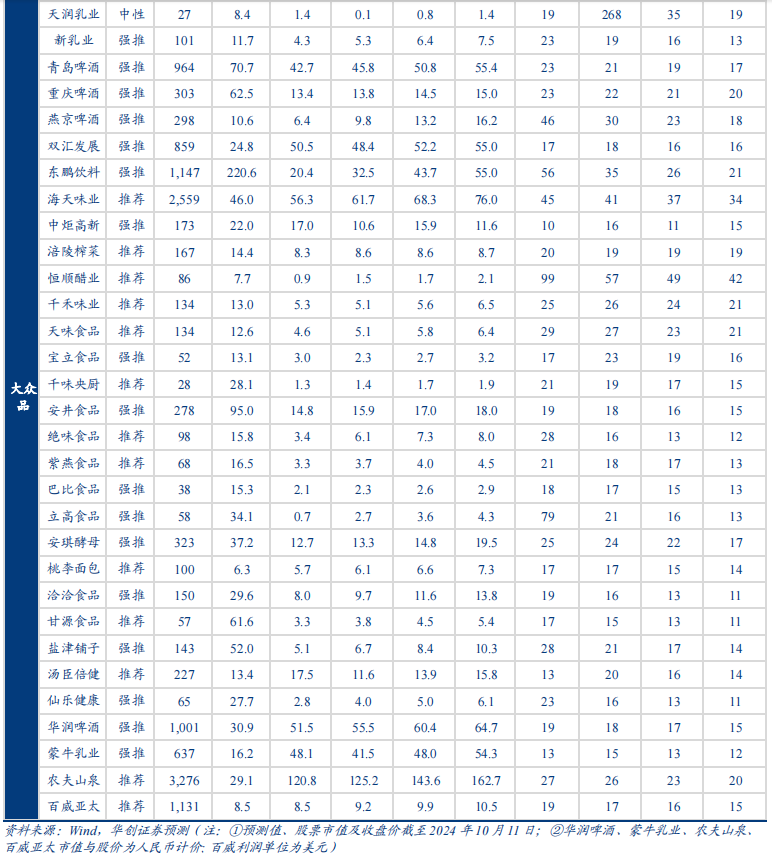

大众品:Q3需求延续平淡,企业经营务实,部分报表已环比好转。24Q3需求总体延续平淡,企业经营态度普遍务实,通过调整销售策略、消化库存、控制费投、改革提效等方式,积极适应环境夯实内功。我们预计部分龙头Q3报表已环比好转,如乳业、部分零食经历Q2去库后轻装上阵,经营有所回暖;调味品相对刚需,龙头海天、中炬通过自身调整预计将有所改善;双汇加大性价比领域布局,Q3肉制品降幅有望环比收窄等。此外,多数子行业成本红利延续,仍可增厚利润。 啤酒:需求平淡与成本红利延续,龙头销售分化、经营务实理性。预计Q3青啤收入/利润同比-4%/+7%,燕京同比+4%/+25%,重啤同比-5%/-10%,百威内生收入同比-8%/-12%。 乳肉制品:Q3虽终端需求偏淡,但经营有所回暖。预计Q3伊利收入/利润同比-6%/-17%,新乳业同比-1%/+14%,天润同比+4%/-40%,双汇同比+7% / 持平。 休闲及功能食饮:软饮料景气较优、成本助力,龙头更显强劲,预计东鹏表现亮眼,Q3收入/利润同比+50%/+80%。零食渠道景气仍分化,企业经营环比改善,预计Q3洽洽同比+3%/+11%,盐津同比+22%/+15%,甘源同比+15%/+10%。烘焙预计安琪同比+18%/+8%,桃李同比-8%/-2%。保健品仙乐预计同比+13%/+3%,汤臣预计同比-20%/-50%。 调味品:需求具备韧性,企业表现分化,龙头经营有望反转。预计Q3海天收入/利润同比+8%/+10%,中炬Q3收入/利润同比+10%/+15%,榨菜同比+7%/+15%,恒顺同比-5%/-15%,千禾同比-2%/-5%,天味同比+3%/+8%,宝立同比+10%/-30%。 速冻:餐饮景气回落,基本面压力延续。预计Q3安井收入/利润分别同比+4%/-2%,千味同比+2%/-10%,立高同比+5%/+10%。 连锁:门店调整及单店压力延续,营收仍有压力,利润受益成本改善。预计Q3绝味收入/利润分别同比-8%/持平,巴比同比持平/+30%,紫燕同比-3%/+8%。

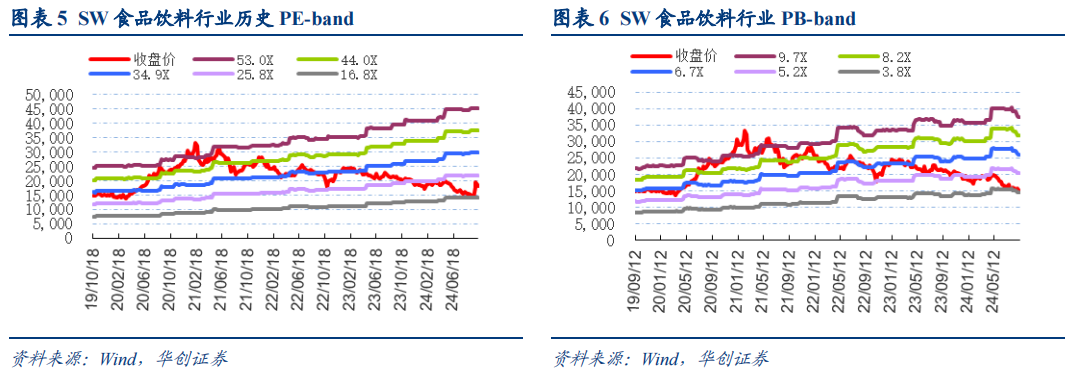

投资建议:估值修复方向明确,短期季报验证期优选确定,一年维度布局二线白酒及餐饮链弹性机会。在宏观降息周期和财政政策预期升温之下,食品饮料龙头估值修复仍有空间,这将是板块短期1-2个季度定价的关键;而基本面预期从企稳到改善,将决定板块未来1年行情幅度的核心。短期建议优先选择经营确定性更佳,或是率先企稳改善的优质标的,1年维度布局二线白酒及餐饮链反转弹性。具体标的选择上:

白酒板块:继续看好估值修复,季报期优选茅五古。当前市场风险偏好提升,我们认为板块估值修复仍有空间,短期看,三季报和酒企来年目标定调将是四季度关键,中期看,来年拐点信号一看茅台老酒批价,二看报表预期企稳。具体标的选择上,短期从确定性出发,战略性配置攻守兼备茅台和五粮液,其次推荐古井等。第二,从超跌弹性角度,首选老窖、汾酒,区域龙头推荐今世缘。 大众品板块:目盯企稳改善,布局潜在弹性。考虑当前消费需求仍疲软,一是短期选择下半年企稳改善标的,推荐榨菜、安井、洽洽、中炬等,持续推荐东鹏高增长持续性;二是深度价值及降幅收敛视角(增速二阶导转正),推荐伊利、蒙牛,关注新乳业;三是中期维度紧盯政策成效显现、基本面好转后的弹性机会,包括低度酒龙头青啤、华润、百润,餐饮供应链立高、绝味等。

风险提示:消费需求回落,库存消化情况不及预期,竞争加剧等。

正文部分

一、白酒板块:Q3务实减压,增速环比回落

白酒板块:Q3多数酒企回款进度持平或微降,压力从现金流量表传导至利润表,预示着行业出清已到后半段。Q3外部需求环比趋弱,中秋国庆氛围平淡动销同比下滑约双位数,国庆略好于中秋。回款端多数头部酒企更加理性,主品以稳价为主,适度放宽回款发货要求帮助纾压,政策多围绕副线产品,回款进度多在70%-90%不等,同比持平或略慢于往年,预计利润表环比或进一步降速,预示着行业出清已到后半段。

高端、基地型次高端报表环比或降速。高端酒茅五回款及发货节奏控制较好,价盘坚挺,全年目标正常推进,五粮液Q3高基数下或降速至个位数增长,老窖回款同比略慢,报表或降速较多。基地型次高端增速预计环比回落,汾酒中高端青花、老白汾反馈较优,预计收入端保持双位数增长;苏酒洋河梳理库存预计同比下滑,今世缘宴席份额有提升,预计保持双位数增长;徽酒古井回款稳健,省外有一定压力,整体预计可保持双位数增长,口子窖兼8反馈较优可维持良性增长。扩张型次高端动销压力较大,水井坊新财年回款反馈较优,报表预计可保持增长,舍得Q3未明显压货、主动降速去库存,报表预计持续下滑。

重点公司具体跟踪如下:

贵州茅台:回款按目标正常推进,飞天批价保持坚挺。结合渠道反馈,公司回款按任务目标正常推进,当前进度近90%。发货端看,三季度飞天发货整体分散且以整箱为主,散飞批价整体平稳,非标占比提升,带动龙茅、精品批价略有减弱,库存保持良性,系列酒茅台1935升级酒体,从规模性铺货走向精准选商,市场运作更加良性。整体看预期Q3收入同增15%左右,考虑生产及税基波动影响,预计利润增速14%,略慢于收入增长。

五粮液:高基数下报表增速或略降至个位数,全年目标不变,1618、低度持续贡献增量。结合渠道反馈,普五务实坚定控量控货,1019元产品已开始回款发货,回款进度约90%,动销端Q3略有承压,1618和低度五粮液渠道推力仍强,宴席份额持续提升,动销预计保持30%+弹性增长、持续贡献主要增量。此外,经典五粮液上新、68度/45度等产品招商铺货、以及文创类产品等均保持增长贡献部分增量。浓香系列酒方面五粮春、五粮醇等加强营销宣传,预计可保持较快增长。考虑去年同期基数较高、今年三季度需求偏弱,预计Q3收入/利润增速5%/6%,前三季度保持双位数增长。

泸州老窖:回款进度慢于去年,放宽回款节奏积极消化库存。结合渠道反馈,公司当前经营受外部需求及竞品挤压等影响相对承压,库存2-3个月有所提升,因此公司三季度适度放缓回款进度及考核要求,Q3以促动销、去库存为主,目前渠道回款进度70%+,较去年同期慢10%左右。其中高度国窖以消化库存为主,低度国窖周转相对尚可,整体增速预计持平微增,四川、河北等传统优势市场表现相对良性。腰部特曲产品增速略有放缓,预计Q3收入/利润增速5%/5%。

山西汾酒:青花、老白汾势能较优,Q3预计收入维持双位数增长。结合渠道反馈,公司回款进度约85%同比基本持平,动销、库存等指标保持较好,渠道质量处同业较优水平。分产品看,Q3青花系列增速回升,青花20出货表现较优,价盘相对稳定;老白汾焕新提价,在事业部优化经营及费投加强下增速明显提升,量价齐升贡献增长;巴拿马在环山西市场表现稳健,玻汾适度控制发货节奏。此外考虑汾享礼遇兑现节奏及幅度加强,利润端增速或相对较低,综合预计Q3收入/利润增速10%/6%。

洋河股份:经营持续承压,业绩预计继续下滑调整。结合渠道反馈,公司回款进度80%,慢于去年同期,动销、库存、价盘等多个指标存在一定压力。分产品看,梦6+基本持平,水晶梦受宴席减少、竞争加剧等影响略有下滑,天之蓝、海之蓝库存偏高、动销承压。分市场看,省内竞争加剧、整体下滑,省外局部地区有增长。综合预计Q3收入同降10%左右。利润端看,公司加大省内费投力度,持续开展买赠抽奖、扫码红包等活动,并给予渠道费用支持,预计利润承压更重,预计Q3同降15%左右。

古井贡酒:回款接近完成,增速略有放缓。结合渠道反馈,当前整体回款进度95%左右,其中省内保持强势,已完成全年回款,省外相对承压,回款接近85%,库存较去年同期有所提升。分产品看,古16受益宴席升级及商务降档,预计增速超30%,延续景气表现,古20省外压力显现,拖累整体增速,古7投放力度加大下提速明显,古8库存略有增加,古5/献礼维持正常周转。费用端看,公司持续优化费用投放,延续费效提升态势,综合预计Q3公司收入/利润分别同比13%/17%。

今世缘:回款进度较佳,Q3有望实现15%左右增长。结合渠道反馈,公司回款进度90%,同比基本持平,进度相对较佳给业绩提供较强保障。具体分产品看,四开全渠道完成升级换代,积极挺价增速相对较低,对开受益于宴席份额提升周转较好,预计有双位数增长,单开/淡雅持续拓展流通渠道,商超渠道表现好于竞品,V系整体完成目标。分市场看,省内苏中、苏南等地反馈较优,省外市场仍待培育拓展。利润端考虑产品结构和费用投放因素,预计增速略低于收入,预计公司Q3收入/利润增速15%/14%。

口子窖:低基数下增速回暖,兼8市场接受度提升。结合渠道反馈,当前回款整体与去年持平,动销低基数下表现相对较好,兼8受益性价比定位叠加高渠道利润,市场接受度相对较高,其余兼系列新品铺货基本完成,聚焦库存消化,年份系列市场认可度仍高,维持良性周转,市场端看,合肥改革势能延续,动销持续恢复,兼8表现优异,其它区域持续推动产品、渠道改革,加速扁平化布局。考虑货折费用加大,叠加C端投入力度提升,预计Q3收入/利润同增10%/5%。

水井坊:新财年首季度回款进度尚可,预计可保持正增长。结合渠道反馈,新财年公司回款进度约20%+,库存2个月左右,核心大单品臻酿八号宴席占比较高,性价比优势仍强、整体表现稳健、相比竞品表现较优;天号陈及系列酒承接部分降级需求,有望贡献部分增量。费用端公司针对终端增大红包等促销措施,针对渠道提供市场推广支持、优化物流配送、加强售后服务等。考虑去年同期基数略高,预计Q3收入/利润实现5%左右增长。

舍得:放低回款要求,积极消化库存,报表端预计持续调整。结合渠道反馈,当前公司仍处在深度调整去库存状态,三季度未强行要求回款,目前回款进度约50%+略慢,库存3个月+偏高。公司主动降速帮助渠道纾压,中秋国庆双节推出现金红包、开瓶扫码抽奖、赠酒等活动。分产品看,公司重在维护大单品品味舍得价盘、放缓出货,目前品味舍得批价维持310-320元,对应红包政策也相对较少;沱牌与舍之道加强发力,受益消费降级下滑幅度一般。综合预计Q3收入/利润增速下滑30%/50%。

金种子酒:延续压力表现,期待改革显效。行业承压背景下,改革显效压力加大,产品端看,馥合香系列产品布局基本完成,卡位中档、次高端价格带,当前聚焦终端铺货、动销,馥7聚焦宴席发力,当前仍在初步导入,氛围尚在培育期间,底盘产品祥和、柔和加大投入力度保障周转速度,考虑产品换代引发阵痛,增长压力显现。考虑金太阳药业剥离公司主业影响,预计Q3收入下滑40%,考虑渠道改革带动费投力度提升,预计利润延续亏损表现。

二、大众品:需求延续平淡,企业经营务实

Q3需求延续平淡,企业经营务实,部分企业报表增速有所好转。24Q3需求总体延续平淡,餐饮等场景压力仍在、价格因素亦表现偏弱。面对年内需求持续偏淡,企业经营态度普遍务实,通过调整销售策略、消化库存、控制费投、改革提效等方式,积极适应环境夯实内功。我们预计Q3部分龙头报表已环比好转,如乳业、部分零食经历Q2去库后轻装上阵,经营有所回暖;调味品相对刚需,龙头海天、中炬通过自身调整经营有望改善;双汇加大性价比领域布局,Q3肉制品降幅预计环比收窄等。此外,多数子行业成本红利延续,仍可增厚利润。

分子版块来看: 啤酒:需求平淡与成本红利延续,龙头销售分化、经营务实理性。根据国家统计局数据,7/8月规模以上啤酒企业产量分别同比-10.0%/-3.3%。Q3啤酒终端消费保持平淡,餐饮夜场相对疲软。在此背景下,一是酒企销售有所分化,10元以上高端产品占比较多、现饮场景占比较高的百威、重啤量价压力较大,青啤、华润相对稳健,燕京则改革与U8放量逻辑表现突出;二是龙头经营更趋理性务实,以青啤为代表,酒企去化库存缓解渠道压力,有利淡季平稳过渡后来年轻装上阵,同时预计费用投入力度可控,成本红利释放利好业绩表现。 乳业:Q3虽终端需求偏淡,但乳企轻装上阵迎旺季,经营有所回暖。Q3乳业终端动销维持平淡,但随着前期库存调整到位及备货双节,龙头营收增速多有改善。同时,上游存栏去化速度温和,供需矛盾仍存,根据农村农业部,Q3主产区生鲜乳均价3.19元、同比下降14.9%,降幅继续扩大,成本压力有望减轻,且自给率较低的中小乳企更为受益,叠加旺季将至喷粉减值压力减轻,扣非盈利能力有望同步改善。

休闲及功能食饮:

1) 软饮料:景气较优,成本助力,龙头更显强劲。根据国家统计局数据,24年7/8月份规上软饮料产量分别同比-7%/3%,随部分月份受天气影响有所波动,但整体而言软饮料赛道景气相对较优,主要系受益于出行场景表现较好以及细分赛道结构性景气。原材料成本处于低位,Q3 PET/白砂糖市场均价分别同降约4.3%/12.6%,成本带动利好有望业绩释放。其中东鹏预告Q3收入同增42.3%-52.4%,业绩同增58.8%-82.6%,终端动销持续旺盛之下,公司乘势加大费投,而原料价格低位、规模效应强化,毛销差主导盈利提升。农夫包装水仍在调整,饮料业务则持续保持景气,预计9月整体营收增速转正。

2)零食:渠道景气仍分化,企业经营环比改善。一方面,当前量贩、抖音渠道景气仍存,深度合作的盐津持续受益,今年以来营收延续高增;另一方面,传统渠道占比较高的洽洽、甘源Q2主动推进库存去化或渠道模式调整,同时顺应趋势提升产品性价比,Q3轻装上阵、成效渐显,预计营收环比提速,盈利端则因基数效应、费投决策而有所分化。

3) 保健品、烘焙:仙乐全中国需求承压,海外势能延续,BFs实现减亏,预计Q3收入/利润同比+13%/+3%。汤臣策略调整及产品升级扰动,预计经营压力延续,预计Q3收入/利润同比-20%/-50%。安琪国内主业收入改善,原料成本下行,但考虑折旧、海运、汇兑压制盈利,预计Q3收入/业绩分别同比+18%/+8%,桃李需求疲软背景下营收仍有压力,公司持续加强控制成熟市场返货率带动盈利改善,预计Q3收入/业绩分别同比-8%/-2%。

餐饮供应链:需求压力延续,调味品相对更优

1)调味品:需求具备韧性,企业表现分化,龙头反转确定。尽管外部环境尚未明显改善,但调味品受益于刚需必选属性,加上报表自20年起不断出清,当前经营及Q3报表具备一定韧性,其中龙头受益策略调整,改善有望延续,其他企业表现分化。分公司来看:海天反转趋势确定,Q3营收有望近双位数增长。中炬深化经营调整,有望环比修复。榨菜成本红利释放,基本面有望改善。恒顺经营继续调整,报表仍有压力。千禾优化经营质量,预计营收负增。天味压力延续但环比补库,营收有望转正。宝立营收有望保持平稳,利润或受C端拖累。

2)速冻品:餐饮景气回落,基本面压力延续。下半年餐饮景气进一步回落,整体需求压力延续,各企业积极发力新品&新渠道贡献增量,但预计营收端整体改善幅度有限,而利润端考虑到行业竞争加剧,以及去年普遍基数较高,预计表现要更差于营收。分公司来看:安井需求景气承压,经营具备韧性。立高营收保持稳健,盈利同比改善。千味外部压力加剧,基本面改善或有限。

3)连锁:门店调整及单店压力延续,营收仍有压力,利润受益成本改善。今年企业开店普遍降速,重点提升门店店效,但考虑到外部需求承压,预计Q3单店改善预计有限。绝味推进低效门店调整,延续上半年闭店节奏,预计Q3收入/利润同比-8%/+0%;巴比稳定拓店,但单店仍有压力,利润端受益对东鹏持股,预计Q3收入/利润同比持平/+30%;紫燕拓店速度变缓,单店仍有一定缺口,成本红利延续,预计Q3收入/利润同比-3%/+8%。

具体公司来看: 青岛啤酒:经营务实去化库存,成本红利延续。Q3整体需求偏疲软,啤酒餐饮及夜场消费不佳,在此背景下,公司经营务实,去化库存缓解渠道压力,预计截至9月末库存已低于去年同期,处于健康水平。收入端,预计销量端仍有中低个位数下滑,产品结构保持稳健。而利润端,大麦及包材成本下行带动吨成本下降,是盈利提升的核心驱动,且预计费用端表现可控。综上,我们预计24Q3收入/利润同比-4%/+7%。 重庆啤酒:需求延续疲软,Q3压力放大。Q3行业需求延续疲软,叠加公司去年同期基数相对较高(中西部受天气影响小、西部旅游餐饮复苏),故预计Q3销量同降中单左右,降幅环比放大,同时吨价表现压力延续。利润端,公司费用投放理性,然由于佛山工厂投产折旧对冲成本红利,以及销量下滑导致的规模效应弱化,预计Q3利润降幅或大于收入。综上,我们预计24Q3收入/利润分别同比-5%/-10%。 燕京啤酒:销售表现突出,改革红利持续释放。收入端,受益于U8势能保持强劲、销售团队士气提升,行业需求疲软之下燕京表现相对突出,预计Q3总量有望同增低个位数,U8同增20%+,叠加结构优化,收入预计同增中单左右。同时,受益于行业性成本红利叠加自身采购优化、数智化赋能,有望带动毛利率明显提升,改革红利持续释放之下费用率预计亦有正向贡献。综上,预计24Q3收入/利润分别同比+4%/+25%。 百威亚太:中国压力延续,韩国经营向好。亚太西部,中国区同期高基数叠加需求疲软的背景下,预计Q3销量同降双位数左右,吨价亦有压力,虽有成本红利,但Q3奥运费用投入预计导致费用率增加;印度预计销售保持强劲,回瓶成本计提方式变更或对成本带来一定扰动。亚太东部韩国区保持恢复态势,由于基数走高预计Q3量价增幅均环比有所收窄,而今年低基数下提价效果兑现,费用端仍保持投放以强化市场竞争力,提价、成本红利、规模效应主导盈利提升。综上,预计24Q3内生收入/利润分别同比-8%/-12%。 东鹏饮料:终端动销旺盛,成本红利及规模效应主导业绩高增。根据业绩预告,24Q3公司预计实现营收45.27-48.47亿元,同比增长42.32%-52.38%;归母净利润8.69-9.99亿元,同比增长58.80-82.55%。收入端,网点扩张叠加线下追加冰柜投放、各类专案活动落地,以及各类品牌曝光,终端动销持续旺盛,渠道库存同比下降超过30天。同时,预计规模效应提升与成本红利驱动公司毛利率明显增长,虽乘势加大费投把握高增窗口,但毛销差扩张仍带动净利率大幅提升。综上,预计24Q3收入/利润同比+50%/+80%。 伊利股份:Q3营收降幅收窄,扣非利润有望平稳。公司今年春节后即推动渠道库存去化与产品价值链梳理,至7月下旬调整到位,8月起轻装上阵液奶出货增速有所回暖,结合当前终端需求仍疲软,预计Q3液奶营收降幅收窄;奶粉业务在低基数上仍有较好修复;冷饮业务虽仍有一定库存压力,但Q3已步入淡季,对整体营收扰动减轻。利润端,Q3原奶价格延续下行,毛利率增厚的同时也带来一定买赠促销压力,但双节备货下喷粉压力较小,此外今年奥运会公司仍进行一定配套营销或小幅推升费率水平,整体看扣非利润率有望平稳。结合去年产生一次性投资收益致利润基数较高,预计业绩增速慢于收入。综上,我们预计24Q3收入/利润同比-6%/-17%。 新乳业:主业营收维持稳健,盈利提升持续兑现。基于公司在核心城市群的低温品类、DTC渠道持续发力,预计弱市之下公司主业营收实现稳健增长,表现仍好于行业,但公司主动控制盈利能力较低的其他业务规模,预期对整体营收表现略有拖累。利润端,原奶价格延续下行且降幅持续扩大,而公司表内奶源自给率仅20%+,盈利提升仍有坚实保障,费用率则受品牌宣传及竞争加剧影响而有所提升,整体毛销差持续扩大。故我们预计24Q3收入/利润同比-1%/+14%。 天润乳业:新农整合助力,营收有望正增,盈利持续承压。收入端,公司23年6月并购新农乳业后持续推动整合,当前南疆市场让渡新农品牌,疆外天润品牌重点发力,预计含新农并表整合后,整体Q3营收实现增长。盈利端,当前公司奶源自给率已经提升至接近100%,Q3原奶价格下行而饲料成本于去年锁定在高位,当前上游牧业已普遍亏损,公司相应推进低产奶牛及公牛的处置,叠加溢价收购新农乳业摊销、财务压力加大等因素延展,因此虽然Q3喷粉减值压力季节性减轻,但整体盈利压力仍存。预计24Q3公司整体收入/利润分别同比+4%/-40%。 双汇发展:肉制品加大性价比业务布局,销量降幅环比收窄;屠宰冻肉出货贡献利润。肉制品业务方面,Q3外部消费需求延续平淡,公司积极适应,加大性价比相关的中档产品以及集市、夜市、乡镇等渠道与场景布局,带动肉制品销量降幅环比收窄至小个位数,吨价或有微降;猪价回升之下预计吨利增幅有所收窄,但仍保持较高水平。屠宰业务,Q3猪价高位之下,公司屠宰量有所收缩,并加快冻肉出库,有望增厚盈利表现。同时,随禽类价格仍在低位,但公司通过改善管理,养殖业务预计实现环比减亏。综上,我们预计24Q3收入/利润分别同比 +7% / 基本持平。 洽洽食品:Q3营收增速转正,成本红利延展。经历Q2集中去库,Q3轻装上阵,公司营收实现正增长。盈利端,国葵采购成本下降约10%,成本红利已在持续兑现,同时公司Q2起开展蓝袋加量不加价、加大量贩零食高性价比散称产品推广,Q3对红袋和原香葵花籽原料等级的升级,在保障品牌品质的基础上,提高产品性价比以应对竞争,同时适当加大费用投放,故预计整体盈利能力仍有所提升。预计24Q3公司营收/利润分别同比+3%/+11%。 盐津铺子:Q3营收维持高增,盈利能力高基数下略有下行。Q3以来公司量贩、抖音高景气渠道仍为公司增长的核心驱动,同时定量流通渠道7-8月选品调整到位,预计亦有较好贡献,直营渠道则延续收缩,整体营收维持高增。从品类上看,Q3魔芋、鹌鹑蛋逐月爬坡,且大魔王、蛋皇当前占比持续提升,品类品牌培育稳步推进。盈利端,因量贩零食渠道占比提升、股份支付费用增加及去年盈利基数较高,利润增速或略慢于营收。预计24Q3公司收入/利润分别同比+22%/+15%。 甘源食品:Q3营收环比改善,盈利能力有所回落。Q2公司主动推动商超渠道经销转直营,同时引入新电商渠道负责人并调整品相打法,随调整举措逐步落地,且量贩零食渠道持续爬坡,Q3营收增速有望提速。利润端,棕榈油锁价成本下行,且公司24H1对采购模式进行系列改革,预计成本压力有望减轻,但渠道结构及相应产品结构变化或对毛利率产生一定压制,叠加公司9月适度增加费用投放,预计利润率在高基数上略有回落。综上,预计24Q3公司收入/利润分别同比+15%/+10%。 仙乐健康:中国需求承压,海外势能延续,BFs实现减亏。分地区看,中国受下游需求疲软,部分客户调整订单节奏影响,预计Q3收入持续略降;海外势能延续,欧洲区稳步拓展、预计同增低双位数,美洲需求保持旺盛,订单确认节奏影响导致出口业务Q2收入增长较慢、Q3则预计提速至高双位数增长。BFs亦保持高双位数增长,且通过订单爬坡以及管理效率持续提升,预计Q3收窄至约数百万级别亏损。利润端,24年公司加大费用强化扩张势能,Q3相关费投计提较多,叠加部分汇率影响,故预计24Q3利润增速慢于收入。综上,我们预计24Q3收入/利润同比+13%/+3%。 汤臣倍健:策略调整及产品升级扰动,预计经营压力延续。一方面,三季度公司两大核心单品集中进行升级迭代(通常需要3-5个月调整期),其中健力多/蛋白粉分别自Q2/Q3开始调整,去库梳理等动作影响出货节奏;另一方面,当前公司线上渠道策略亦仍在实验摸索,故我们预计24Q3公司收入端压力依然较大。而受规模效应弱化及线上投入的影响,利润表现预计弱于收入。综上,我们预计24Q3收入/利润同比-20%/-50%。 安琪酵母:Q3需求改善营收加速,汇率运费等拖累盈利水平。一方面,海外业务稳定高增,另一方面,国内酵母主业及衍生品持续改善,预计Q3公司营收进一步提速。盈利端,当前糖蜜采购价格下跌接近10%,成本压力明显减轻,但由于人民币升值、海外运费上涨扰动出口盈利,同时政府补助到位节奏存在不确定性,结合公司今年新增产能投产后折旧持续压制盈利,预计业绩增速慢于营收。故我们预计24Q3公司收入/利润分别同比+18%/+8%。 桃李面包:需求仍有压力,盈利持续修复。受终端需求持续疲软、持续人口外流及行业竞争加剧影响,传统优势区域东北、华北终端动销表现持续承压,预计Q3营收仍略有下滑。利润端来看,公司使用高质量面粉且定期锁价,预计Q3成本维持平稳,同时公司经营策略更重盈利提升,自Q2起公司成熟市场的考核更倾向于退损率,针对渠道端加强控制返货率,因此即便存在收入承压、投产期费用摊销等压制,预计公司利润率仍可在高基数基础上实现提升,故我们预计24Q3营收/利润同比-8%/-2%。 海天味业:经营有望反转,Q3营收有望近双位数增长。尽管外部需求环境一般,但海天在去年较好库存基础上,延续上半年向好势头,随着今年经销商状态恢复后,加上优化营销策略、适当加大费用投放等,目前公司经营具备韧性,反转趋势进一步确定,预计Q3营收接近双位数增长。利润端,一方面公司相关费用有所加大,另一方面规模效应得到恢复,预计利润表现与营收基本持平。综上,我们预计Q3收入/利润同比+8%/+10%。 中炬高新:优化改革措施,Q3有望环比修复。在Q2经营承压后,公司明确Q3重点放在库存调整和策略调整上,伴随改革阵痛度过,预计公司动销边际改善,Q3收入有望回归到双位数增长。而在利润端,Q2利润率被销售费投拖累,Q3公司从费效比层面优化费投,加上成本红利延续,预计盈利得到一定修复。综上,不考虑潜在的土地出让收入,我们预计Q3收入/利润同比+10%/+15%。 涪陵榨菜:成本红利释放,基本面有望改善。收入端,6月起公司依据市场调研反馈进行变革,陆续开展重点市场定向爆破、产品分类布局渠道等工作,取得了初步成效,预计Q3公司有望实现恢复性增长,增速落在高个位数左右。而利润端,今年新收购低价原料于6月开始逐步投入使用,毛利率有望改善,但考虑费用投入有所加大,单Q3利润表现预计小幅优于收入。综上,我们预计Q3收入/利润同比+7%/+15%。 恒顺醋业:经营继续调整,报表仍有压力。收入端,一方面受原总经理、营销总监离职影响,公司当前仍在调整过渡阶段,另一方面外部需求承压,加上行业竞争加剧,预计Q3公司经营仍有一定压力,营收端持平或出现小幅度下滑。利润端,由于产品结构调整、促销费用加大等影响,预计Q3利润表现承压。综上,我们预计Q3收入/利润同比-5%/-15%。 千禾味业:夯实经营质量,预计Q3营收负增。收入端,由于前两年公司规模扩张过快,面对当下外部需求加剧,公司主动选择优化经营质量,重点维护产品结构及渠道建设,预计Q3营收同比持平或出现小幅负增。而在利润端,由于行业竞争加剧,同时产品结构部分下滑,预计Q3盈利能力同比小幅下降。综上,我们预计Q3收入/利润同比-2%/-5%。 天味食品:压力延续但小幅补库拉动,Q3营收增速有望转正。收入端,Q3需求压力延续,公司继续保持大单品策略不变,同时补齐产品矩阵,持续打造相关新品,考虑到Q3小幅补库拉动,预计主业营收实现持平略增,叠加食萃并表贡献预计近中个位数增长。而利润端,一方面原材料成本价格处在低位,另一方面下半年广告投放及产品推广力度环比加大,综合预计Q3利润表现相对平稳,有望实现近双位数增长。综上,我们预计Q3收入/利润同比+3%/+8%。 宝立食品:Q3营收有望保持平稳,利润或受C端拖累。收入端,考虑到复调逐渐恢复,加上相关新品如料理包、烘焙等逐步贡献,预计单Q3公司B端实现双位数以上增速,而C端适当加大费用投放,也有望实现恢复性增长,最终预计Q3营收实现低双位数增长。而在利润端,由于C端促销导致的拖累延续,同时去年拆迁补偿导致较高基数,预计Q3归母利润存在一定下滑。综上,我们预计Q3收入/利润同比+10%/-30%。 安井食品:新品拉动下营收稳健,费用拖累Q3盈利表现。收入端,公司一方面适当加大促销以拉动销售,另一方面积极发力新品来获取增量,如锁鲜装和牛羊肉卷等保持高增,但考虑到餐饮景气回落,外部需求延续承压,预计Q3报表营收改善有限,但依旧具备韧性。利润端,原材料成本保持低位,同时公司继续优化费效比,经营效率逐步提升,但考虑到费用或有加大,以及激励费、政府补助减少等影响,在去年极高基数下,Q3利润表现或差于收入端。综上,我们预计Q3收入/利润同比+4%/-2%。 千味央厨:外部压力加剧,Q3基本面改善或有限。收入端,需求进一步承压,再加上竞争持续加剧,尽管公司积极发力调整,但预计整体基本面改善有限,Q3收入预计实现个位数增长,其中小B延续承压,大B环比改善。而在利润端,考虑到公司费用加大,同时去年基数较高,预计Q3利润出现一定下滑。综上,我们预计Q3收入/利润同比+2%/-10%。 立高食品:奶油放量维持营收正增,盈利延续改善趋势。收入端,公司奶油延续放量,且下半年相关新品贡献加大,但考虑到外部需求压力加大,预计Q3营收改善幅度仍相对有限,增速有望落在中个位数,而利润端,成本端保持平稳,同时公司重点降本增效,相关经营效率有望提升。综上,我们预计Q3收入/利润同比+5%/+10%。 绝味食品:门店持续调整,Q3营收仍有压力。收入方面,今年公司持续推进低效门店调整,上半年净闭店981家,Q3相关动作有望延续,而在单店上,公司通过各类广宣活动吸引客流,但考虑到外部需求压力客观存在,预计改善幅度相对有限,故Q3公司营收端仍有压力,预计中高个位数下滑。而在利润端,成本红利释放,同时费用投放环比收窄,预计Q3利润同比持平左右。综上,我们预计Q3收入/利润同比-8%/持平。 紫燕食品:成本红利延续,收入仍有压力。收入端,行业竞争加剧背景下,公司拓店速度放缓,同时单店预计仍有一定缺口,因此Q3报表营收预计出现小幅下滑,而利润端考虑今年牛肉价格保持低位,成本红利延续下,毛利率有望继续改善,尽管相关费用或有所加大,但整体盈利能力预计维持在较高水平。综上,我们预计Q3收入/利润同比-3%/+8%。 巴比食品:收入压力延续,利润有望贡献弹性。收入端,公司拓店保持相对稳健,但单店受到市场竞争加剧、核心区域华东消费承压等影响,预计仍存在较大压力,同时团餐在相对高基数下或延续放缓趋势,因此Q3营收预计同比持平。利润端,成本保持较低水平,同时费投效率优化,再加上对东鹏持股在内的公允价值变动有望显著贡献。综上,我们预计Q3收入/利润同比持平/+30%。 三、投资建议:估值修复方向明确,季报验证期优选确定

我们认为,在宏观降息周期和财政政策预期升温之下,食品饮料龙头估值修复仍有空间,这将是板块短期1-2个季度定价的关键;而基本面预期从企稳到改善,将决定板块未来1年行情幅度的核心。短期建议优先选择经营确定性更佳,或是率先企稳改善的优质标的,1年维度布局二线白酒及餐饮链反转弹性。具体标的选择上: 白酒板块:继续看好估值修复,季报期优选茅五古。当前市场风险偏好提升,我们认为板块估值修复仍有空间,短期看,三季报和酒企来年目标定调将是四季度关键,中期看,来年拐点信号一看茅台老酒批价,二看报表预期企稳。具体来看: 首选行业龙头茅台及千元价格带龙头五粮液(业绩或降速,但关注股东回报方案出台时点),其次推荐古井(徽酒龙头地位,有望双位数增长); 从超跌弹性角度,首选老窖、汾酒,区域龙头推荐今世缘。

大众品板块:目盯企稳改善,布局潜在弹性。在当前消费需求仍疲软背景下,我们建议: 一是短期选择下半年企稳改善标的,推荐榨菜、安井、洽洽、中炬等,持续推荐东鹏高增长持续性; 二是深度价值及降幅收敛视角,推荐伊利、蒙牛,关注新乳业; 三是中期维度紧盯政策成效显现、基本面好转后的弹性机会,包括低度酒龙头青啤、华润、百润,餐饮供应链立高、绝味等。

四、风险提示

终端需求恢复不及预期、行业竞争加剧、提价落地不及预期。

【华创食饮|三季报前瞻】

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号