-

光大证券:立讯精密----中国消费电子龙头深度受益于AI浪潮

马客 / 2024-07-09 12:49 发布

业绩成长确定性高,通讯汽车业务未来可期 ——立讯精密(002475.SZ)跟踪报告之十四 所涉及的证券研究信息由光大证券通信电子研究团队编写

总结

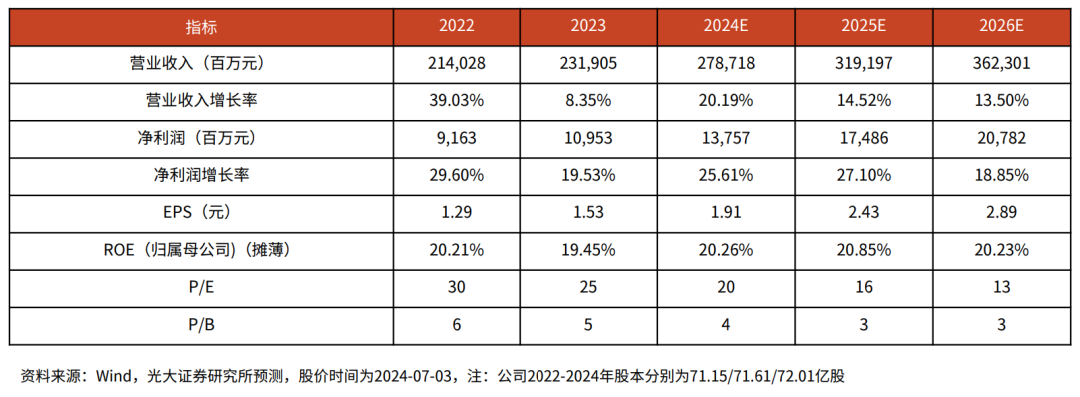

2023-2024Q1,在地缘政治冲突升级、消费电子下游需求整体承压等逆境下,公司业绩稳健增长。分业务看,2023年,公司消费电子 /通讯互联/电脑互联/汽车实现营收1971.83/145.38/74.92/92.52亿元,同比+9.75%/+13.28%/-33.58%/+50.46%。除电脑互联业务 外,其他业务营收均实现同比增长。此外,包含手机组装在内的联营企业在权益法下确认投资收益20.44亿,同比增长157%,手机组装业务稳步拓展,后续随着和世硕的持续整合以及大客户重点机型NPI,我们预计24-25年手机组装业务仍将高速增长。我们维持公司 2024-2026年归母净利润为137.57/174.86/207.82亿元,同比增速分别为26%/27%/19% ,目前市值对应PE分别为20X/16X/13X ,维持“买入”评级。

通讯业务有望深度受益AI产业趋势。在服务器内部的短距离传输场景下,铜连接对于散热效率和信号传输以及成本方面有着显著的优 势。据LightCounting预测,2024-2028年,全球光模块市场规模的年均复合增长率为11%。公司层面,公司在铜连接、光模块、液冷、散热等方面均有深度布局,224G高速连接海外预研项目众多,与业界最顶尖公司同步竞争且略有优势;公司协同头部芯片厂商前瞻性为全球主流数据中心及云服务厂商共同制定800G、1.6T等下一代高速连接标准,部分细分领域产品如外部高速铜缆、线缆及连接 器组件、背板连接器及背板线缆、HSIO、SSIO等更是以领先的技术、成本优势和优异的产品表现赢得了客户的认可。在AI产业趋势下,公司通讯业务有望深度受益。

内生外延打造多元化汽车矩阵,智能汽车有望开辟公司成长第二极。公司在汽车方面已形成丰富产品线,包含汽车线束、连接器、智能新能源、智能网联、智能驾舱控制等。公司与传统车企及新势力深度合作,一方面吸收车企汽车制造经验,另一方面则持续输出自 身长期以来在消费电子领域所培养的精密制造能力。华为等传统消费电子厂商的入场也或将把与各消费电子零部件/代工厂商的长期合作关系延续至汽车业务,汽车的快速迭代需求亦为具备快速响应能力的消费电子供应链提供切入汽车行业的绝佳契机,公司作为消费电子龙头有望深度受益。

风险提示:下游需求不及预期;汽车业务拓展不及预期;毛利率下降风险。

光大证券

一、立讯精密业绩稳健增长

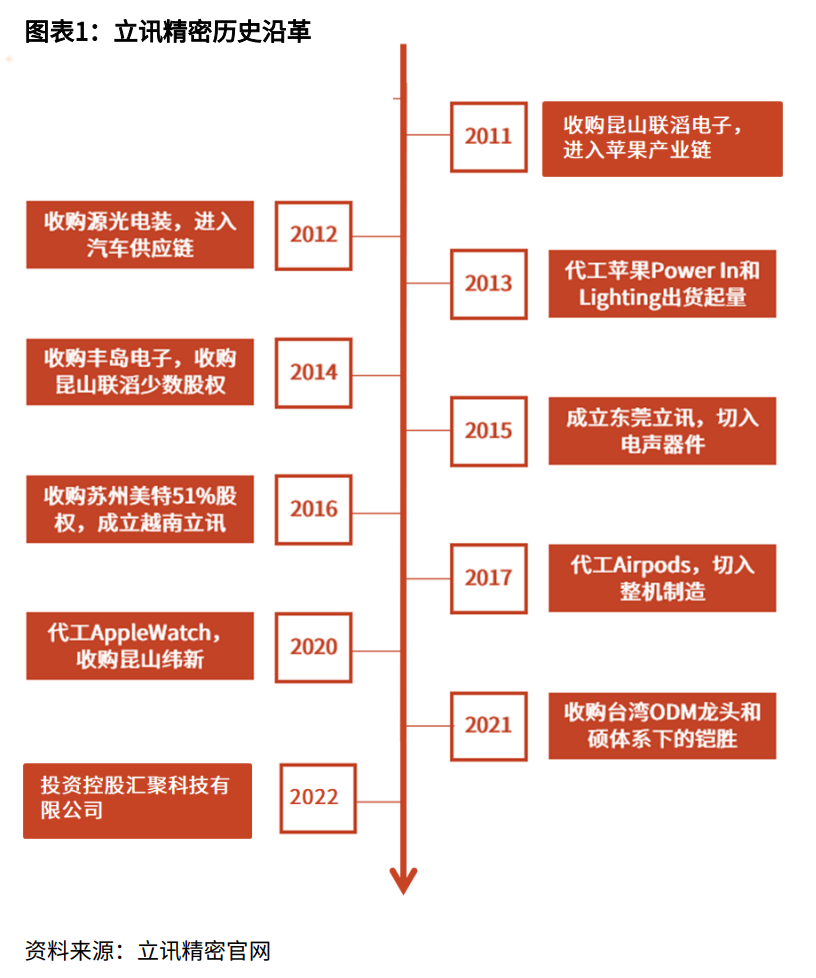

1.1、立讯精密:精密制造王者 立讯精密以连接器起家,依靠内生发展和外延并购,切入苹果产业链,实现了基本面的蜕变: 立讯精密成立于2004年,于2010年在深交所中小板上市。 2011年,通过收购昆山联滔进入苹果供应链,随后围绕大客户不断开拓天线、无线充电、线性马达、声学器件等模组产品。 2017年,进入整机制造领域,产品线不断扩张,逐步成长为电子制造巨头。 2020年,收购昆山纬新,开始代工Apple Watch。 2021年,收购台湾ODM龙头和硕体系下的铠胜,进一步夯实iPhone整机组装和零组件业务。 2022年,投资控股汇聚科技有限公司。不断加强在通讯和汽车的布局,打开未来长期成长空间。

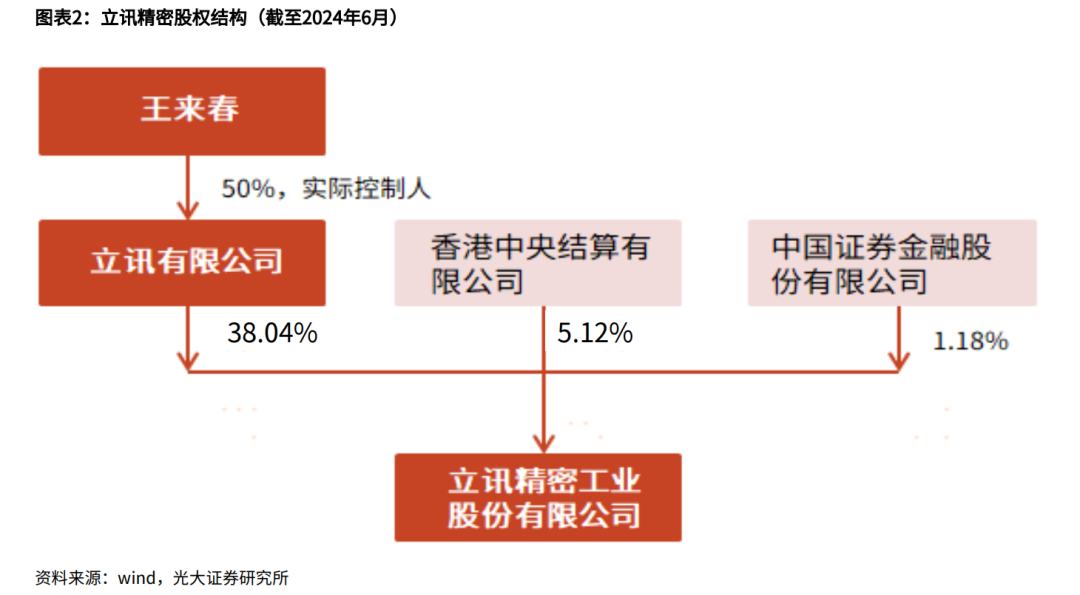

公司股权结构集中。公司股权结构较为集中,控股股东为立讯有限公司,立讯有限公司持股比例为38.04%。公司董事长王来春女士持有立讯有限公司50%股权,是公司的实际控制人。

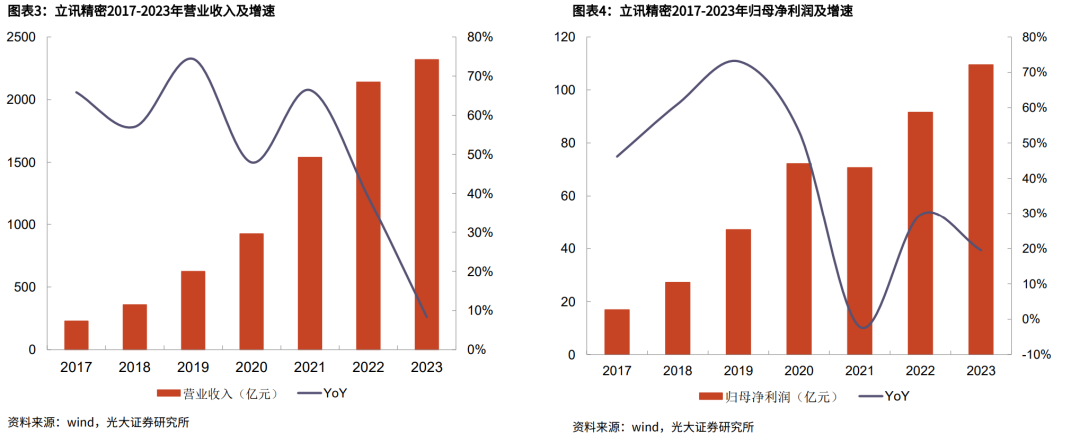

1.2、立讯精密:盈利稳定业务向好 公司营收净利润持续增长,盈利稳定业务向好。公司2016~2023年营收从137.63亿元增长到2319.05亿元,年均复合增速高达49.7%。

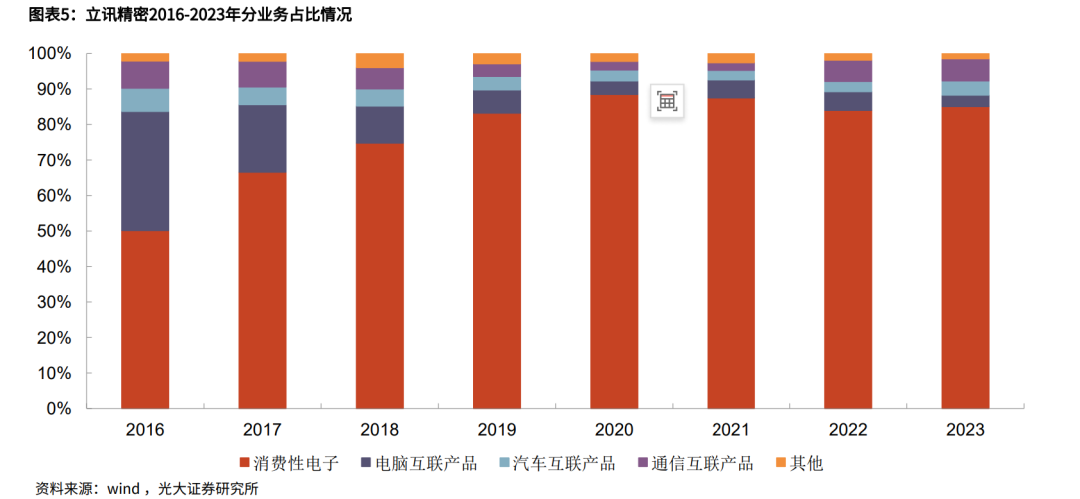

立讯精密:消费电子营收占比稳居高位,汽车与通信贡献逐步提升 营收结构:消费电子营收占比稳居高位,汽车与通信对总营收贡献逐步提升。公司逐渐优化产品结构,一方面维护原消费电子业务,另一方面加大对于汽车及通信业务的布局。2023年,消费电子业务营收占比为85.03%。公司大力开拓汽车和通信业务,全面布局各产业链,2021年以来,汽车和收占比呈现上升趋势。

1.3、立讯精密:短期24-25年公司业绩成长确定性高 24-25年公司业绩成长确定性高: l iPhone组装业务:公司收购和硕国内工厂,组装份额持续提升,预计24-25年业务利润仍有望实现大幅增长。后续随着和硕业务的并表以及BU整合带来的盈利能力的提升,公司iPhone组装业务业绩终局确定性愈发清晰。 l 立铠NPI主力供应商整合顺利,新客户拓展持续推进,安卓系份额将持续增加。随着公司在大客户新产品份额的继续提升,24-25年业绩增长确定性高。公司通信和汽车业务快速成长,有望打开利润天花板。 l 铜连接业务布局全球领先,有望伴随AI产业长期收益。公司在铜连接、光模块、液冷、散热等方面均有深度布局,224G高速连接海外预研项目众多,与业界最顶尖公司同步竞争且略有优势;公司协同头部芯片厂商前瞻性为全球主流数据中心及云服务厂商共同制定800G、1.6T等下一代高速连接标准,部分细分领域产品如外部高速铜缆、线缆及连接器组件、背板连接器及背板线缆、HSIOSSIO等更是以领先的技术、成本优势和优异的产品表现赢得了客户的认可。 光大证券

二、通讯业务有望深度受益AI产业趋势

2.1、AI+iphone创造新增量

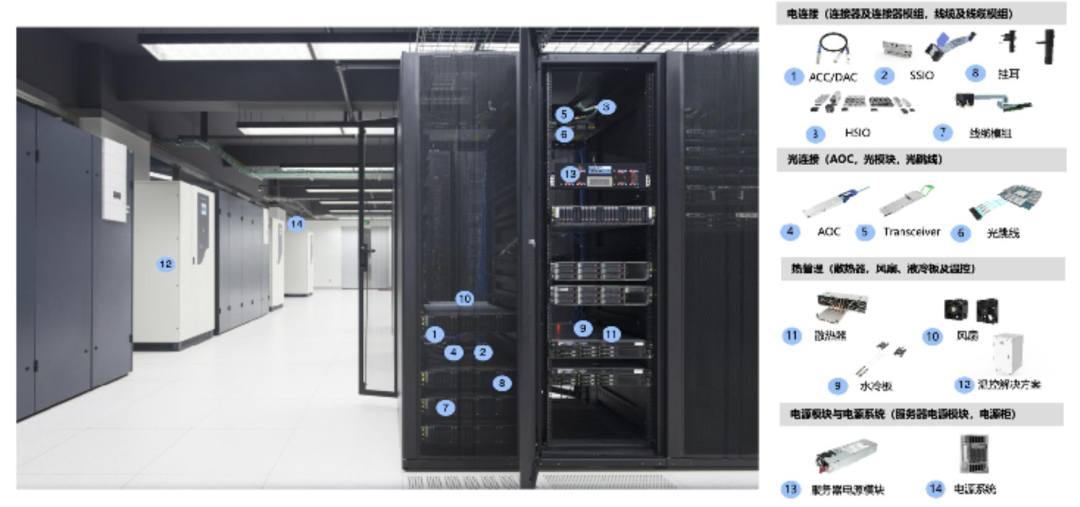

苹果发布Apple Intelligence:作为硅谷七大巨头中最后一家发布AI系统的公司,苹果发布了名为Apple Intelligence的人工智能系统,更侧重用户体验和应用层面。 • AI手机时代的来临:讨论了苹果发布AI系统是否预示着AI手机时代的真正到来。 • Apple Intelligence对AI生态的影响:探讨了Apple Intelligence可能对当前AI生态带来的变化,包括端侧AI的发展。 • 端云混合AI模型:Apple Intelligence采用了端云混合的AI模型,强调了在端侧设备上运行AI的能力,以及与云端的加密通信。 • 个性化和隐私保护:Apple Intelligence重视个性化服务和用户隐私保护,使用户数据在本地完成处理,减少对云端的依赖。 • 应用与服务的重构:预计Apple Intelligence将改变应用与服务的交互方式,从传统的应用开发转向为智能代理提供接口和服务。 • 情感价值与用户体验:讨论了AI在提供情感价值和改善用户体验方面的潜力,未来智能手机有望实现更高程度的个性化和情感价值。 • 大模型竞争格局:分析了不同公司在AI大模型领域的竞争状态,包括Open AI、Google等,并讨论了苹果在这一领域的定位。 AI手机硬件升级: 1、主芯片及存储升级:随着AI技术的发展,手机需要更强大的NPU(神经网络处理器)来处理复杂的AI任务,这导致主芯片成本可能提升约20%。同时,由于大模型内存占用增加,AI手机的DRAM(动态随机存取存储器)价值量有望提升30%以上。 2、PCB(印刷电路板)升级:为了减少信号传输中的衰减和串扰,AI手机的PCB规格需要升级,例如采用类载板技术,提升线宽线距密度,实现轻薄化和高热传导。 3、散热技术升级:AI手机需要更好的散热特性,以应对NPU处理数据时可能产生的较大热量。预计AI手机可能会引入VC(蒸汽室)均热板,以及石墨和石墨烯等散热材料。 4、其他配套升级方向:主要有电感、电池、声学、光学和传输等环节的升级。例如,电感价值量有望提升60%以上,电池容量可能提升5%-10%,声学部分的MEMS麦克风价值量有望显著成长,光学感知能力强化带动摄像头升级,以及WiFi7技术的应用以满足更高的数据传输速率和更低的时延需求。 2.2、通讯业务:电连接第一梯队,光连接逐步提升 通讯产品:电连接、光连接、风冷/液冷散热、电源管理、射频等产品。 数据中心:高速互联领域,协同头部芯片厂商制定800G、1.6T等下一代高速连接标准,产品:外部高速铜缆、线缆及连接器组件、背板连接器及背板线缆,以此为切入口拉动光连接、散热、电源模块等产品增长。 图表6:立讯精密无线基站应用场景

服务器互联产品布局完整 图表7:立讯精密服务器应用场景

资料来源:公司年报,光大证券研究所 公司为高速线缆龙头厂商 图表8:立讯精密服务器整体解决方案

英伟达GB200方案提升铜连接需求 GB200芯片采用铜缆连接,单机柜铜缆合计长度超2英里。2024年英伟达GTC大会上,英伟达(NVDA.US)推出新BLACKWELL架构GPU组成的GB200,将提供4倍于HOPPER的训练性能,大模型参数达到了万亿级别。此外,GB200芯片采用铜缆连接成一大亮点。英伟达GB200 NVLINK SWITCH和SPINE由72个BLACKWELL GPU采用NVLINK全互连,具有5000根NVLINK铜缆,合计长度超2英里。据市场研究机构LIGHTCOUNTING发布的高速线缆、LPO和CPO报告显示,未来五年内,高速线缆市场规模将增加一倍以上,从2023年的12亿美元增长到2028年的28亿美元。 图表9:GB200服务器机柜架构

光大证券

三、智能汽车有望开辟公司成长第二极

3.1、汽车:智能汽车趋势下汽车电子价量齐升,公司汽车业务迎高速增长契机 智能汽车趋势下汽车电子价量齐升,公司汽车业务迎高速增长契机。随着智能电动车的发展,立讯精密针对汽车板块进行了长期性规划,目前已形成汽车线束、连接器、智能新能源、智能网联、智能驾舱等主力产品线。目前的业务主要专注于整车“血管和神经系统”的汽车电气以及智能网联,未来业务或将迎来快速发展。 1、公司优势:消费电子厂商布局汽车,公司迎发展绝佳契机。 1)公司于2007年开始着手汽车连接器的研发,后续通过德尔福向福特、克莱斯勒、神龙、通用等品牌汽车厂商供应。 2)公司具备“通信+汽车”双重属性,能够在车联网业务持续发力,携手奇瑞共同打造国际领先Tier 1厂商。 3)公司与传统车企及新势力深度合作,一方面吸收车企汽车制造经验,另一方面则持续输出自身长期以来在消费电子领域所培养的精密制造能力。 4)公司的入场或也将把自身与各消费电子零部件/代工厂商的长期合作关系延续至汽车业务,汽车的快速迭代需求亦为具备快速响应能力的消费电子供应链提供切入汽车行业的绝佳契机,公司作为消费电子龙头有望率先受益。 2、产品布局:内生外延打造多元化汽车产品矩阵。

1)连接器及线束:公司于2007年开启汽车连接器研发,后续收购福建源光电装、德国Suk加强相关业务实力,目前公司产品线基本涵盖整车内所有连接器和线束。

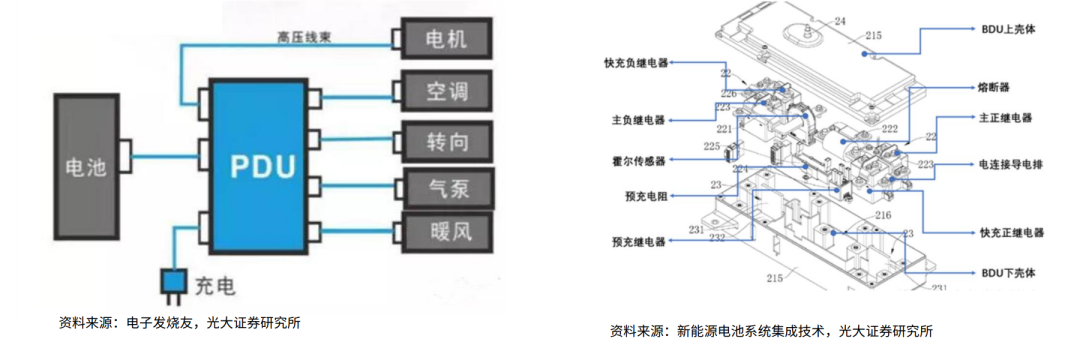

2)动力系统:高压配电单元PDU、电池包断路单元BDU、逆变器等关键零部件。

3)车联网:路侧单元RSU、车载通讯单元TCU及网关CGW等。

4)汽车智能化:上市公司汽车业务包括AR-HUD、信息娱乐系统等座舱电子产品;

集团汽车业务包括BCS、立景集团等。

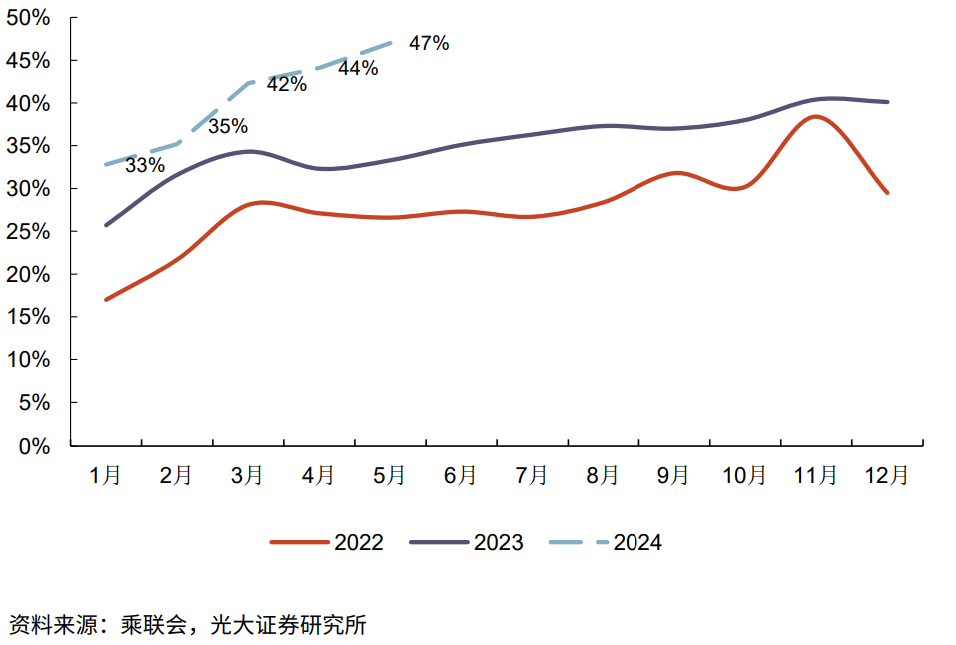

3.2、行业趋势:电动化+智能化+轻量化发展,汽车电子价量齐升 新能源车渗透率快速提升,智能化趋势方兴未艾。根据乘联会数据,国内汽车零售市场中新能源汽车渗透率整体呈现显著的上行趋势,2024年5月国内新能源汽车零售渗透率达到47%。共研产业资讯数据显示,预计2027年中国新能源汽车销量将突破3000万辆,市场占比将超过七成。 图表10:中国汽车零售市场新能源车销量月度渗透率

图表11:2020-2027年中国汽车和新能源汽车销量预测及增速

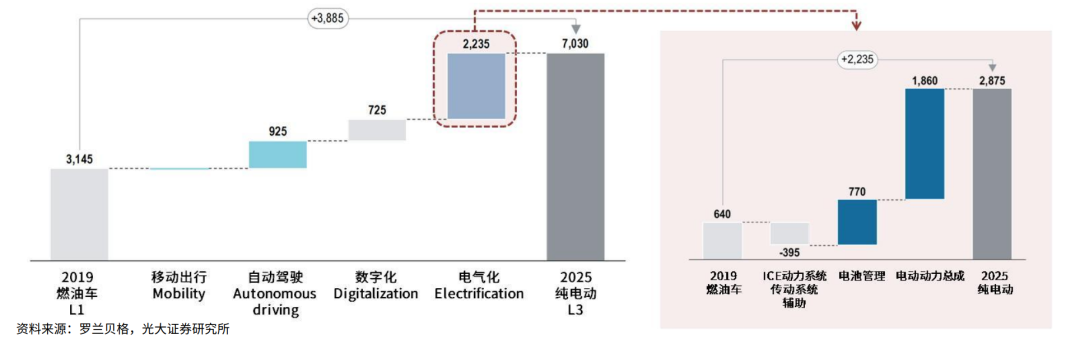

1、行业趋势:电动化、智能化及轻量化趋势打开汽车电子市场成长空间 单车电子电气价值量显著提升。以豪华轿车为例,罗兰贝格测算整车电子电气价值将由燃油车阶段的3,145美元提升至纯电动汽车的7,030美元,其中电气化带来的提升为2,235美元,占整体增量的57.5%;电动车电池管理系统和电动动力总成系统(不含动力电池及驱动电机)将分别贡献770和1,860美元的价值增量。 价量齐升下,汽车电子占整车成本比例提升,空间广阔。赛迪智库预测2025年乘用车汽车电子在整车中的成本占比将达到60%,而这也将推动汽车电子市场规模快速增长。据中汽协,中国汽车电子市场2017-2023 CAGR为12.54%,增速高于全球整体水平。 图表12:“新四化”趋势对整车电子电气价值的影响(单位:美元;不含动力电池及驱动电机)

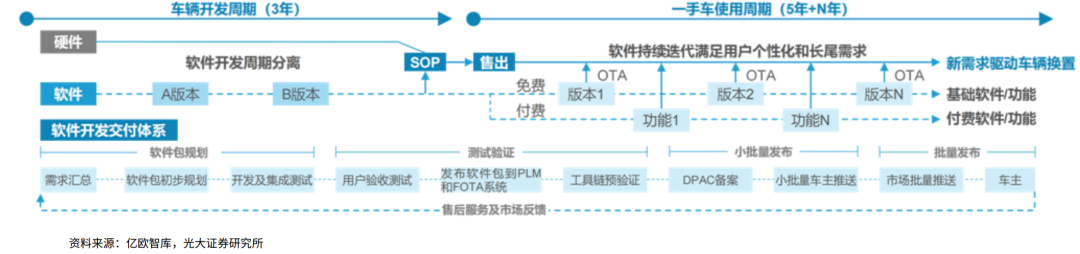

2、行业趋势:电子电气架构革命性变革,推动整车制造模块化 域控制及计算架构大势所趋,软硬件解耦推动整车制造模块化。汽车电子电气架构亟需向着集中、轻量、精简、可拓展等方向升级。而域集中式架构成为现阶段较优选择,多数车企会定义出3-5个域,包括底盘与动力总成、高级驾驶辅助系统ADAS与安全、影音娱乐、车身和互联互通等。汽车硬件与软件开发流程相互分离,汽车落地后尽管硬件难以升级,但软件仍可通过OTA等方式进行迭代。 软件定义汽车模式下,整车品牌聚焦点或将转移,利好立讯。集中式的电子电气架构将推动整车制造走向模块化、标准化,供应链则趋于扁平化,降低造车门槛,从而有利于立讯精密等非传统汽车制造厂商快速切入新能源车制造赛道。尽管中游整车制造价值量或将受到压制,但整车品牌经营核心的转移使得垂直一体化的整车制造代工将成为行业重要趋势,而立讯精密凭借在消费电子、通信、汽车等行业积累的近二十年精密制造经验有望顺利承接车厂需求。 图表13:软件定义汽车开发模式

3、汽车业务:多元化布局 图表14:立讯精密在汽车领域的业务布局

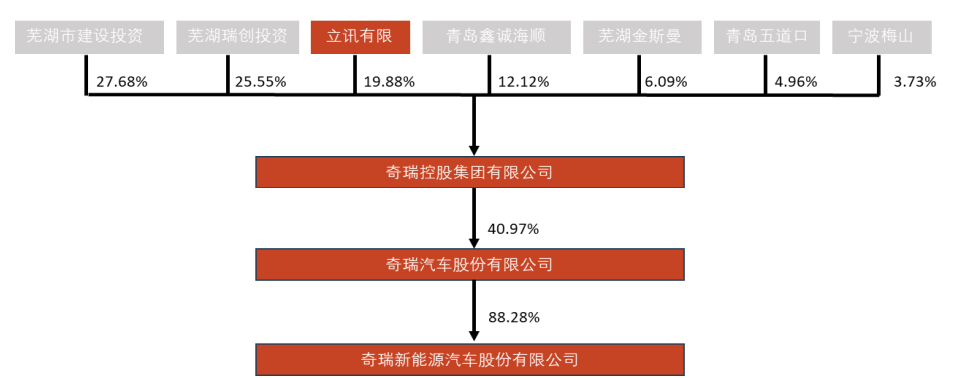

4、公司布局:与奇瑞达成深度战略合作,剑指汽车零部件Tier1厂商 成立合资子公司打造Tier 1平台。2022年2月11日,立讯精密与奇瑞控股、奇瑞汽车、奇瑞新能源共同签署了《战略合作框架协议》,在协议基础上,立讯精密将与奇瑞新能源共同组建合资公司,专业从事新能源汽车的整车研发及制造,为立讯精密汽车核心零部件业务提供前沿的研发设计、量产平台及出海口,致力于实现公司成为汽车零部件Tier 1厂商的中长期目标。合资子公司将由立讯精密认缴5亿元持有注册资本的30%,奇瑞新能源认缴11.67亿元持有注册资本的70%。 公司大股东入股奇瑞加深合作关系。2022年2月11日协议签署当日,立讯精密控股股东立讯有限公司(立讯有限)与青岛五道口新能源汽车产业基金企业(青岛五道口)签署《股权转让框架协议》,协议约定立讯有限以100.54亿元人民币购买青岛五道口持有的奇瑞控股19.88%股权、奇瑞股份7.87%股权和奇瑞新能源6.24%股权,交易完成后,立讯有限不对奇瑞控股、奇瑞股份及奇瑞新能源构成控制。该协议签署前,青岛五道口持有奇瑞控股46.77%股权,系奇瑞控股第一大股东。 公司与奇瑞合作强强联合布局深远:1)公司于消费电子、通信等领域积累多年ODM经验,对ODM商业模式有着非常熟悉的掌握度,且在消费电子领域积累了汽车行业现在所需的快速响应能力,公司可协助奇瑞ODM业务开拓,也有望为后续华为、苹果等企业入局新能源汽车提供ODM服务;2)与奇瑞发挥协同效应,整合资源,协助公司对汽车核心零部件的研发量产,奇瑞将为公司提供产品出海口,加速公司成为Tier1厂商。 图表15:奇瑞控股集团股权结构(截至2023年12月)

资料来源:同花顺,光大证券研究所

5、公司优势:深耕十余年,铸就国内连接器/线束行业龙头 • 2007年,公司着手开始汽车连接器的研发,后续通过德尔福向福特、克莱斯勒、神龙、通用等品牌汽车厂商供应,产品主要用于信息娱乐系统; • 2012年,公司收购福建源光亚明电器所持有的福建源光电装有限公司55%股权。世界领先的汽车线束生产商日本电装亦是福建源光电装股东,持有20%股权。此次收购有利于立讯精密向日本电装学习业内先进的制造和管理经验;此外,至收购时,源光电装的订单均来自日本电装,此次收购也使立讯精密顺利切入日本电装汽车线束供应链; • 2013年,立讯精密收购德国SuK Kunststofftechnik GmbH 100%股权,经过此次收购,公司可以通过SuK公司在德国经营与拓展汽车零件市场,从而扩大产品线与客户网络,为公司国际化战略奠定坚实基础。历经十余年的持续深耕,目前立讯精密在汽车连接器及线束方面已构建起丰富且完备的产品矩阵。 图表16:立讯精密在汽车连接器及线束领域布局完整

资料来源:公司官网,光大证券研究所 6、公司优势:以动力系统零部件切入三电系统,不断持续拓宽业务边界 策略:以动力系统作为新能源车三电系统切入点; 产品布局:除电池外,其他各个部件均布局完成; 利润率:动力总成自动化程度较低,利润率较低; 空间:伴随着集成化趋势的持续演绎,立讯精密有望将业务范围逐步渗透至三电系统中更多关键部件。 图表17:PDU功能示意图 图表18:BDU内部结构示意图

7、公司优势:体内体外双轮驱动,汽车智能化业务快速发展 体外业务一:大股东收购采埃孚全球车身控制系统事业部切入主流车企供应链,体内外协同共享客户开拓市场。 收购时间:2017年,公司控股股东收购德国采埃孚公司的全资子公司旗下的全球车身控制系统事业部,100%股权,定价为9.39亿美元; 客户资源:与福特、菲亚特克莱斯勒、通用等客户建立了五十年以上的合作关系; 标的经营时间:70年; 主要产品:六大类主要产品,包括汽车开关系统、集成电子控制面板、转向轴控制系统、进入系统、传感器、空调控制。 体外业务二:立景集团收购高伟电子,着力发展车载摄像头,体内外协同拓展产品线相互带动提升市占率。 立景创新集团(旗下包含立景创新、广州立景等)成立于2018年7月,是立讯集团内部重要成员、立讯精密重要联盟伙伴; 收购时间:2020年集团以21.96亿港元收购高伟电子 (1415.HK) 44.87%(2023年营收65.6亿元)股权,持续补强摄像头业务实力; 产品线:AVM HD 3D 360环景系统、ADAS先进驾驶辅助系统、车载摄像头、DVR行车记录器等。 光大证券

四、投资建议

我们维持公司2024-2026年归母净利润为137.57/174.86/207.82亿元,同比增速分别为26%/27%/19%,目前市值对应PE分别为20X/16X/13X ,公司消费电子业务品类持续扩张并不断优化部件-模组-整机垂直供应能力,通讯业务有望深度受益AI产业趋势,汽车电子业务内生外延向Tier1进发驱动业绩增长,维持“买入”评级。 图表19:公司盈利预测与估值简表

风险提示:下游需求不及预期;汽车业务拓展不及预期;毛利率下降风险。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号