-

详说分级基金下折——持有封基说股市之七

持有封基 / 2016-01-22 05:22 发布

随着股市的暴跌,又迎来了分级基金的低折潮。分级B损失惨重,有人说下折是保护A,有人说下折是从B利益输送到A,那么到底什么是分级基金的下折?为什么要设计下折机制?下折对A和B到底是利空还是利好?具体亏多少?赚多少?这些问题请我慢慢道来。

我们知道,A的收益基本是+3、+3.5、+4这三个品种最多,对应一年期的存款利息1.5%,那么就是4.5%到5.5%的利息,这些利息都是来自于分级B,这好比说一个家里有两个兄弟,当初分家一人一亩地、一头牛,哥哥要4.5%到5.5%的利息,把一亩地和一头牛都租给了弟弟,弟弟一个人靠两亩地、两头牛种地,秋天到了不管丰收还是歉收,都要给哥哥利息。但如果弟弟歉收到颗粒无收呢?只能把资产变卖了给哥哥利息,但如果连年歉收,都没有资产了呢?这就要有下折保护了

一般的下折阈值是B的净值小于0.25,也就是说本来哥哥的资产和弟弟是相等的,现在弟弟由于连年歉收,资产缩小成只有过去的1/4,如果再这样下去可能连哥哥的利息都无法提供呢?那怎么办?低折的本质就是弟弟说我承担不起哪里多利息了,我退给你3/4的资产(低折给的母基金),还有1/4的资产我继续承担利息,如果退给哥哥的3/4资产市场变现情况不好,当然也会受到损失。

下折的条件大部分是B的净值小于0.25,根据我的统计,在141个分级基金中,阈值0.1的一个,0.15的一个,0.2的一个,0.27的一个,0.3的2个,0.35的1个,0.4的三个,0.45的三个,0.5的一个,其他125只分级基金的阈值都是0.25,占了88.65%,如果不特殊说明,下文中低折阈值都是0.25。我们先来举个例子,我们先假定哥哥有10000份A,刚刚定折过,净值是1,弟弟有10000份B,净值正好跌到0.25,那么哥哥的资产是10000*1=10000元,弟弟的资产是10000*0.25=2500元。因为大部分分级基金的A和B的比例是5:5,所以我们假定A和B的比例是对等的5:5,定折后,净值归一,B的净值也变成1了,资产总金额2500元保持不变,那么弟弟的B份额=2500/1=2500份,份额少了整整75%,为了保持A和B的比例,哥哥的资产也必须做一次变换,持有的A从10000份下降到2500份,3/4的资产要变成母基金,否则就无法保证A:B=5:5了。变换后不仅A、B的净值变成1,母基金的净值也变成1,所以哥哥持有的75%的资产变成了2500份额的A和7500份额的母基金,资产总额也是2500+7500=10000,保持不变。

那肯定有人要问了,你说的不对啊,按照你的说法,下折资产毫发无损,那我为什么B亏了那么多呢?且听我慢慢道来。我刚刚说的资产,都是净值资产,但实际上市场上交易价格并不是按照净值进行交易的,市场价高于净值,我们叫溢价,低于净值,我们叫折价。我们假定B的溢价是30%,那么市价资产在低折前=1.3*2500=3250元,如果低折后还是能保持同样的溢价,那么低折后的资产=1.3*2500=3250元,低折并没有损失,但为什么低折后无法保持同样的高溢价呢?

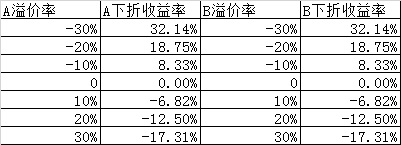

我们来详细分析一下,为了使得我们看的更加清楚,我们假定低折前后AB有折溢价,但母基金因为没折溢价,而且A:B是5:5,那么请看下表:

从表中可以看到,低折前后不管A还是B,净值资产并没发生变化,变化的是市价资产。

A的低折收益率=低折后合计市价总资产/低折前合计市价总资产

=(低折后A市价资产+低折后母基金总资产)/低折前A市价资产-1

=(低折后A市价*低折后A份额+低折后母基金份额*低折后母基金净值)/(低折前A市价*低折前A份额)-1

=(低折前A市价*低折前A份额*0.25+0.75*低折前A份额*1)/(低折前A市价*低折前A份额)-1

=(0.25*低折前A市价+0.75)/低折前A市价-1

=0.25+0.75/低折前A市价-1

=0.75/低折前A市价-0.75

=0.75*(1/低折前A市价-1)

也就是说如果当A的净值是1的情况下,市价越低,收益率越大,当然这个公式简化了净值、分到的母基金赎回成本、母基金净值本身的涨跌等因素,如果考虑净值不为1,那么A的收益率公式

=0.75*(1/(1+低折前溢价率)-1)

所以扣除其他因素,是因为折价给A参与下折带来的收益,并不是从B的损失里面来的,关于这个问题,很多人甚至有些券商、基金等专业人士也是凭直觉认为低折后A赚的钱是B亏损的,不仅无知,而且挑起B持有人和A持有人的矛盾。换句话说,如果溢价,A低折后照样要亏损。A下折的输赢主要就是取决于A的市价是折价的还是溢价的,通俗的说,买便宜货总不会吃亏的。

我们再来看看B下折后的收益率:

B低折收益率=低折后B市价资产/低折前B市价资产-1

=低折后B市价*低折后B份额/(低折前B市价*低折前B份额)-1

=(2*低折后母基金净值-低折后A市价)*0.25*低折前B的份额/(低折前B净值*(1+低折前B溢价率)*低折前B份额)-1

=(2*1-(2*低折前母基金净值-低折前B市价))*0.25/(0.25*(1+低折前B溢价率))-1

=(2-2*低折前母基金净值+低折前B市价)/(1+低折前B溢价率)-1

=(2-2*0.625+((1+低折前B溢价率)*低折前B净值)/(1+低折前B溢价率)-1

=(0.75+(1+低折前B溢价率)*0.25)/(1+低折前B溢价率)-1

=(1+0.25*低折前B溢价率)/(1+低折前B溢价率)-1

最后我们分别看一下A和B在溢价和折价的时候的下折收益率:

我们得到一个非常非常重要的结论:下折收益率不管AB,只要是溢价的A或者B,下折后都会亏损,溢价越高,亏损越大,同样不管是A还是B,只要是折价的,下折后都会盈利,折价越大,盈利越大。

而AB为什么有折溢价呢?因为A本质上是一个债券,在A确定了+3还是+4后,当时的市场对A的修正收益率,决定了A的折溢价,+4比+3肯定价格更高,那么相对的溢价就更大。在A的价格决定后,不考虑母基金的整体折溢价,那么B的折溢价是有A和母基金的涨跌决定的。

如果A和B不是5:5,下折阈值不是0.25,还有赎回和交易佣金,以及停牌期间的涨跌等都影响最后的数据,但结论不变。

好了,看完这篇干货,再也不要亏损埋怨基金经理,也不要B亏损责怪A,也不好说B下折容易亏了。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号