-

2023年第三季度投资总结

指数基金价值人生 / 2023-10-11 09:47 发布

原创 价值人生

一、2023年第三季度投资总结

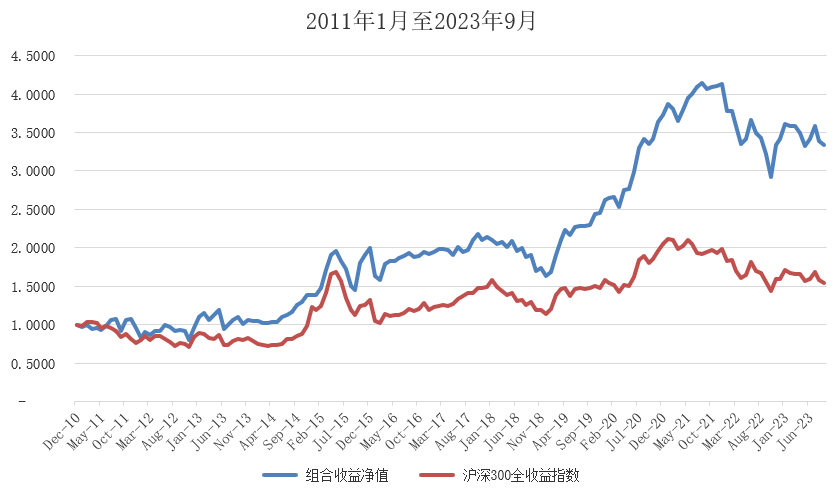

2023年以来的实际组合包括场内组合、场外基金和港美组合的整体收益是-2.37%。

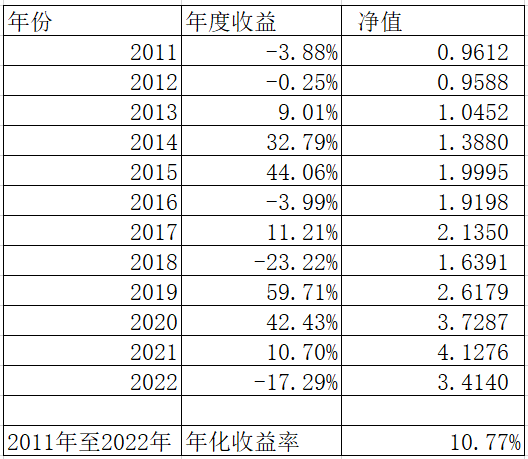

实际组合从2011年初至2023年第三季度末净值是从1元至3.33元。年化收益率是9.9%。

沪深300全收益指数从2011年初至2023年第三季度末净值是从1元至1.55元。年化收益率是3.5%。

二、本期持仓总结

(一)场内组合持仓:

场内组合持仓前30只。

腾讯控股、金选300、贵州茅台、招商银行H、中国平安H、五粮液、A50ETF、伊利股份、金刚光伏、中药ETF、恒生科技指数ETF、比亚迪、中芯国际H、价值100ETF、江苏银行、洋河股份、长春高新、口子窖、宁德时代、中国中铁H、迎驾贡酒、环球医疗、三峡能源、红利低波ETF、消费50ETF、招商银行、泸州老窖、豪悦护理、贵广转债、能源化工ETF。

(二)场外基金持仓:

场外基金组合和港美组合前6只。

中金优选300、 消费红利、恒生A股龙头、全球医疗、标普中国A股红利、MSCI中国A50。

三、资产配置总结

存量资金做资产配置,增量资金做定投。

2023年第三季度的沪深300指数的市盈率(TTM)下跌至11倍,存量资金做好资产配置的同时,增量资金进入(进出不影响组合的净值)。

沪深300全收益指数从2011年初至2023年第三季度末的12.75年期间,年化收益率是3.5%。收益也就是类似国债!

沪深市场从中估值到低估值,即使估值不降,收益率也不高!而且估值也不是唯一因素,还与指数编制有关,香港市场的指数几经改编,结果改编得比沪深市场指数的收益还差。

指数改编有历史使命。即使指数规则不做改编调整,沪深市场有很多比较差的上市公司,而且有些公司总是融资。

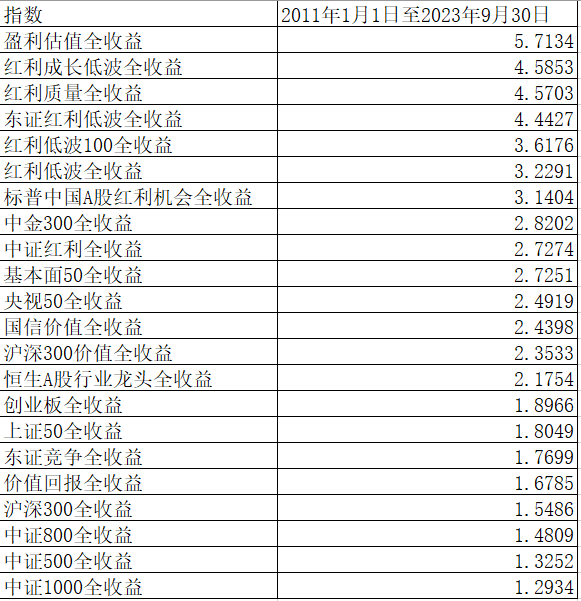

但是我们可以用Smart Beta指数来筛选出分红好、成长好的优秀公司。Smart Beta指数的收益好,不只是市场不很成熟的问题,而且是能够筛选掉没有明显问题的公司。

虽然沪深300全收益指数、中证500全收益指数、中证800全收益指数、中证1000全收益指数的收益也就是从1到了1.3至1.6左右,但是优秀指数,比如中金优选300全收益指数是从1到了2.82,基本面50全收益指数是从1到了2.73,恒生A股行业龙头全收益是从1到了2.18。红利类型指数最近几年强些,所以处于强势排名地位。Smart Beta策略也有均值回归,龙头指数未来会好起来的。

公司组合(仓位六成):

AH股溢价率有所上升,中国平安和招商银行的H股都比A股划算了,即使有红利税,价格便宜,相应的份额相对分得多,扣除了红利税后,所得的红利也划算。所以,把中国平安和招商银行的A股换成了H股。

公司组合新进了长春高新等医药类型公司,医药行业的市盈率便宜了,也出现了一堆市盈率便宜的上市公司。跟着盈利估值指数,长期配置一些,盈利估值指数是ROE稳定的,低市盈率的上市公司。

场内基金和可转债组合(仓位三成):

场内基金顺势的医药类型指数基金,都是低市盈率的了,看看能不能双击起来。抄底的恒生科技指数基金,未来也不会下跌得多。如果H股不涨,相应的A股也涨不上。场内基金组合年内收益0%。

可转债组合策略切换,暂以低价格的为主,年内收益1%。

场外基金组合(仓位一成):

场外基金组合年内收益0%。场外基金长期持有Smart Beta组合为主,有红利、价值、质量、低波、成长、动量等基本面策略因子,所以比较均衡。

华宝证券指数因子优选投顾组合,以Smart Beta基金组合和优秀行业组合为基础,连续6个月战胜业绩基准。优秀策略长期有效,不会时时有效,所以保证了长期有效。所以,连续6个月连胜后,不会持续很久,但是策略长期有效即可。

我定投了一些,近半年多以来多数基金越定投越便宜,可以慢慢定投,可是结果是亏损的。

相反,如同华宝证券指数因子优选投顾组合,市场稍微反弹,便会有盈利了。如果到时再定投好像摊薄盈利,但是底层资产仍然是沪深市场的资产。

所以,无论是摊薄盈利还是摊薄亏损,定投都是上车的方式,而不是只买下跌的资产。投顾组合中有QDII,如果我分着买,可能不会买上涨的QDII,结果可能还会上涨。十年前,如果按照沪港深美市场的“便宜”与“贵”的市盈率操作,结果会亏损累累。

虽然物极必反,均值回归,但是不是涨一点就判断会怎么样,跌一点就判断会怎么样,还是有原则好。

我跟投的优秀策略组合和优秀行业组合为基础的指数因子优选投顾组合,就是原则第一。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号