-

亚钾国际 | 2023年中报点评:二季度业绩略超预期,看好公司持续成长

机构研报精选 / 2023-09-15 11:25 发布

报告摘要

事项:

公司发布2023年中报,23H1实现营业收入20.2亿元,同比+14.6%;归母净利润7.16亿元,同比-34.7%;扣非净利润7.24亿元,同比-33.7%,毛利率为62.2%,同比降低12.9pcts。

国信化工观点:

1)二季度公司钾肥产品以量补价,业绩略超预期。公司发布2023年中报,23H1实现营业收入20.2亿元,同比+14.6%;归母净利润7.16亿元,同比-34.7%;扣非净利润7.24亿元,同比-33.7%,毛利率为62.2%,同比降低12.9pcts。其中23Q2实现营业收入11.7亿元,同比-5.9%,环比+36.6%;归母净利润3.81亿元,同比-53.4%、环比+13.4%;扣非净利润3.88亿元,同比-52.2%、环比+15.6%,毛利率为59.3%,环比降低7.0pcts。

2)23H1公司钾肥产销大幅增长,钾肥价格下跌拖累单吨利润。2023年1月公司老挝第二个100万吨/年选厂投料试车成功,公司23H1钾肥产量76.18万吨,同比增长85.8%,销量76.65万吨,同比增长80.4%,钾肥均价2610元/吨,同比降低35.9%,总成本约1500元/吨,同比增加约200元/吨,其中生产成本(包含运费)约995元/吨,同比降低约40元/吨,费用成本约500元/吨,同比增加约240元/吨,主要原因为公司23H1股权激励摊销增加1亿元,同时储备人员数量增加导致职工薪酬增加,单吨净利润为935元/吨,同比降低63.7%。非钾业务方面,公司卤水板块营收2000万元,未来有望受益于钾盐规模持续增加。

3)钾肥价格触底反弹,看好公司长期成长。全球钾肥价格自7月初开始反弹,巴西、东南亚地区价格从330-340美元/吨CFR上涨至360-370美元/吨CFR。国内氯化钾价格累计涨幅达到300-400元/吨,目前港口颗粒钾价格2750-2900元/吨,62%白俄钾价格2700-2800元/吨,60%盐湖钾价格2400-2500元/吨。公司是亚洲最大钾盐资源量企业,具备资源、区域、交通、成本等优势,当前拥有老挝甘蒙省263.3平方公里钾盐矿权,折纯氯化钾资源储量超过10亿吨,公司第二个100万吨/年钾肥项目力争今年三季度末实现达产,同时,公司第三个100万吨/年钾肥项目力争2023年年底建成投产。公司力争将在2025年建成500万吨/年的产能规模。

投资建议:

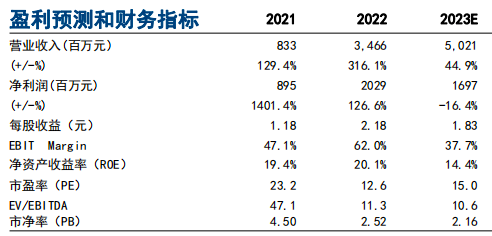

维持“买入”评级。预计公司2023-2025年归母净利润为17.0/24.4/31.9亿元,同比增速-16.4/43.9/30.7%,摊薄EPS=1.83/2.63/3.43元,对应PE为15/10/8x。公司是全球领先的钾肥供应商,目前在老挝具备200万吨产能,第三个百万吨项目力争2023年年底建成投产,力争在2025年实现500万吨钾肥产能,远期规划700-1000万吨产能,具备成本优势及成长性,维持“买入”评级。

风险提示:

局部区域冲突、经济下跌等系统性风险;新增产能进度低于预期的风险;钾肥价格大幅下跌的风险;钾肥下游需求低于预期的风险等。

1

二季度公司钾肥产品以量补价,业绩略超预期

公司发布2023年中报,23H1实现营业收入20.2亿元,同比+14.6%;归母净利润7.16亿元,同比-34.7%;扣非净利润7.24亿元,同比-33.7%,毛利率为62.2%,同比降低12.9pcts。其中23Q2实现营业收入11.7亿元,同比-5.9%,环比+36.6%;归母净利润3.81亿元,同比-53.4%、环比+13.4%;扣非净利润3.88亿元,同比-52.2%、环比+15.6%,毛利率为59.3%,环比降低7.0pcts。

2

23H1公司钾肥产销大幅增长,钾肥价格下跌拖累单吨利润

2023年1月公司老挝第二个100万吨/年选厂投料试车成功,公司23H1钾肥产量76.18万吨,同比增长85.8%,销量76.65万吨,同比增长80.4%,钾肥均价2610元/吨,同比降低35.9%,总成本约1500元/吨,同比增加约200元/吨,其中生产成本(包含运费)约995元/吨,同比降低约40元/吨,费用成本约500元/吨,同比增加约240元/吨,主要原因为公司23H1股权激励摊销增加1亿元,同时储备人员数量增加导致职工薪酬增加,单吨净利润为935元/吨,同比降低63.7%。非钾业务方面,公司卤水板块营收2000万元,未来有望受益于钾盐规模持续增加。

3

全球钾肥价格触底反弹,国内氯化钾价格近期大幅上涨

全球钾肥价格自7月初开始反弹,巴西、东南亚地区价格从330-340美元/吨CFR上涨至360-370美元/吨CFR。国内氯化钾价格累计涨幅达到300-400元/吨,目前港口颗粒钾价格2750-2900元/吨,62%白俄钾价格2700-2800元/吨,60%盐湖钾价格2400-2500元/吨。目前7-8月边贸及中欧班列无进口货源,市场挺价心态持续。近期,Nutrien发布了美国终端用户钾肥补充计划,公司已按照370美元/吨CFR的参考价完成三季度交付订单,四季度订单预期以400美元/吨CFR完成,预计钾肥价格中枢有望进一步上移。

4

公司是亚洲最大钾肥资源企业,区位优势、成本优势突出

公司当前拥有老挝甘蒙省263.3平方公里钾盐矿权,折纯氯化钾资源储量将超过10亿吨。公司于2022年3月建成首个100万吨/年钾肥项目并实现达产;2023年1月顺利完成第二个100万吨/年钾肥项目选厂投料试车;第三个100万吨/年钾肥项目正在加快推进建设,力争2023年年底建成投产。公司以东南亚、东亚作为钾肥产品销售的核心市场,钾肥市场规模大、需求持续增长、供需缺口大且将长期存在,具有非常明显的区位优势。公司老挝钾矿矿层埋藏较浅,平均在180-220米左右,开采成本相对较低,随着产能逐步释放,规模效应将进一步显现;同时加之技术水平的持续提升,智慧矿山建设的深入推进,以及未来通过自备电厂进一步降低能源成本的计划,公司钾肥生产成本仍有进一步下降的空间。

5投资建议

维持“买入”评级。预计公司2023-2025年归母净利润为17.0/24.4/31.9亿元,同比增速-16.4/43.9/30.7%,摊薄EPS=1.83/2.63/3.43元,对应PE为15/10/8x。公司是全球领先的钾肥供应商,目前在老挝具备200万吨产能,第三个百万吨项目力争2023年年底建成投产,力争在2025年实现500万吨钾肥产能,远期规划700-1000万吨产能,具备成本优势及成长性,维持“买入”评级。国信证券

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号