-

揭露量化机构猫腻:量化毒瘤不除,普通股民难盈利!!

雷立刚

/ 2023-09-02 19:27 发布

/ 2023-09-02 19:27 发布

本周末,出了限制量化机构的一些措施,

股友们议论纷纷,我也来说几句吧。

我认为目前所出的措施是不够的,

因为并未彻底阻止量化机构“使用外挂作弊”。

许多普通股友,目前只是耳闻量化如何牛逼,

却不清楚,量化的牛逼其实是因为

作弊使用了普通股民所无法使用的工具。

这就类似大家一起玩一个网游,

你是辛苦努力打怪升级,而量化是直接使用外挂工具,

那么,很显然这是很不公平的。

目前,大型网游都是不允许使用外挂了,因为这相当于作弊,

而A股这个全国最大的“网游”,

却对量化使用“外挂工具”依然没有严格禁止,

这对所有的普通股民都是不公正的。

基于很多人不知道量化到底是怎么操作的,

我在这里先简单揭示一下量化的猫腻。

第一,普通股民是很难融到券的,

我试过几次,想融券时,经常压根无券可融,

但量化机构长期和券商合作,往往能轻松融到券。

并且量化的操作往往是和融券紧密结合起来割韭菜的,

我举个例子:

比如某量化机构先用20元价格买入某股100万股,

第二天用继续买入50万股,迅速拉到22元涨停,

为便于理解和计算,姑且假设这50万股平均成本21元,

涨停引发关注后,自然能吸引散户和游资过来,

于是量化机构在22元先融券100万股,挂在涨停板卖出,

等融券的100万股卖掉后,

再反手在20元把先前20元买入的100万股炸出,争取砸开涨停板,

那么20元所买的100万股,就实现盈利200万元,

砸开涨停板后,必然引发大量卖盘,股价逐步下跌,

到了第三天,量化机构再把第二天21元买入的50万股砸出,

只要砸在21元左右成本价,量化这50万股就基本无损失,

等股价回到了20元,此时买回100万股还券,

这么一来融券又轻松盈利200万,前后400万利润到手,

那么如果第三天股价大跌导致量化机构21元买入的那50万股被套怎么办?

它是早于预案的,一点也不慌,

第三天量化机构可以再融券50万股,用第二天拉升的那50万股筹码,

快速打压股价到19元甚至18元,然后买回50万股,

这么一来,量化机构基本上可以说这50万股也是亏不了的。

以上,就是量化机构很稳妥的一个盈利模式,

其实并不高明,核心是它随时能大量融券。

而咱们普通股民,能这样随时方便融券吗?

所以,大家客观评价一下,量化机构算不算开外挂作弊?

还有些股民不懂如何在盘中分辨量化机构的操作,

其实很简单,我教大家一招:

盘中如果看到一些股票,

出现分时交易“上方卖单打压,下方买单重托”,

并且交易单子在固定时间,规律出现一些等额的交易信息,

而且分不同数额不同笔,不同时间在交易,一看就知道是机器报单。

而且这个特点在越是关键的技术点位越是明显,

股票价格震荡比以往任何时候都能磨,是反复冲不过去,次次跌的下来。

这样的盘面特征,就是量化机器人在干活啦。

学到了吗?注意避开这些机器人就是了。

然而,以前量化力量不那么大的时候,或许还可以避开,

但目前随着量化机构越来越壮大,在A股里做交易,

悲哀在于无论你是游资还是散户,都已避不开量化机构了。

有人为量化机构开脱,说量化可以给股市提供流动性,

但其实不然,A股作为散户占比最高的一个市场,

可以说是全球股市里面流动性最充沛的市场,

根本不需要量化来提供什么流动性,

并且量化目前在A股恰恰是在收割最真实的流动性。

量化不去那些不活跃的股票、没有人参与的股票里去提供流动性,

它们专门来流动性最充沛、最不缺流动性、最活跃的股票里面来,

跟所有人类做反向策略,专门收割所有最活跃的人类流动性。

可谓是竭泽而渔。

为便于理解,我再举个例子:

我们去捕鱼,一般都只捕捞比较大的鱼,

而把幼小的鱼苗放生,

因此渔网都不允许网眼太小,

那些网眼太小连鱼苗也捕捞上来的渔网,

叫做“绝户网”,法律是明令禁止使用绝户网去捕捞的。

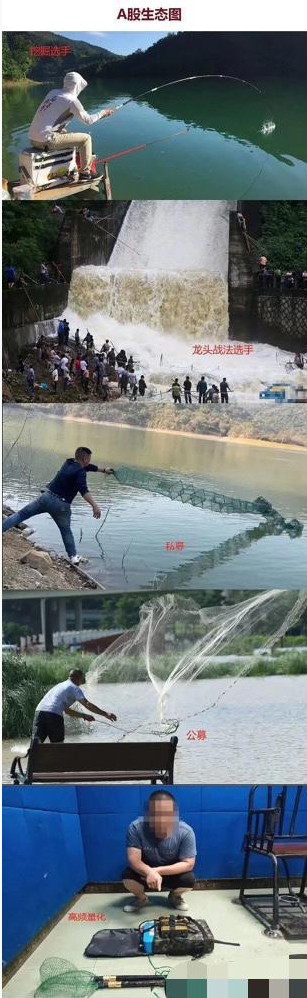

如果说我们A股市场是一个大水库,

一般散户股民捕鱼,是用钓鱼竿在钓鱼,

游资算是用一个小渔网在捕鱼,

公墓机构算是撒大网捕鱼,

那么量化机构呢,则是在用“绝户网”捕鱼。

量化机构当下在A股市场的所有策略,

就是在A股市场放了一张超级绝户网,

用机器人去把股市里从“大鱼”到“鱼苗”全部一网打尽,

量化当然最喜欢吃大鱼,

大鱼是最好吃的第一类盘中餐,又肥又大。

但是量化的策略是绝户网,就是连最小的小鱼都要网走。

而这个市场百分之90以上的都是小鱼,

到最后就形成了一张量化网吃一切流动性的终极局面。

所以我认为,量化最大的弊端,

是破坏了A股正常的生态。

此外,量化的存在是百分之一百违背市场公平的。

价格笼子制度百分之一百超级利好量化。

例如,创业板20cm的股票,有着下单价格笼子的束缚,

又有着20cm的宽度,超级大波动幅度,

还有着融券锁定的天然优势,

量化机构能无限下大单排撤盘中买一的位置,

还能无限排撤涨停板的位置,

量化机器人在20cm这个方向上简直是超级外挂。

交易细节上,量化的策略可以做到我主观买入或者卖出某股票一万手,

同一秒内的时间量化可以做到跟随买入或者卖出同一只股票,

这种速度优势是百分之一百不合理的。

量化还可以在一个股票上涨的过程中,

无限的下大单在盘口买一的位置,无限排撤买一,

买入排撤买一的位置排和撤单在0秒内完成相应的动作无限排撤,

它能无限排撤买一,骗中小投资者高价买入相应的股票,

这显然是很不公平的是外挂。

量化在涨停板的排撤单也是如此,

几千万上亿的钱拆单去疯狂排撤无数遍涨停板,

不断影响和欺骗中小投资者对相关股票的真实预期,

不断影响和欺骗中小投资者的买入和卖出结果。

这百分之百也不合理。

就这种无限排撤,人类投资者去这么做早就无限吃监管函无限罚款了。

量化机器人却能这么干,这到底是什么逻辑?

在规则范围内,各个参与者各凭本事吃饭,这无可厚非,

但量化明显逾越规则了,开外挂是绝对不合理的。

这是我的看法,不一定对,

仅供大家探讨。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号