-

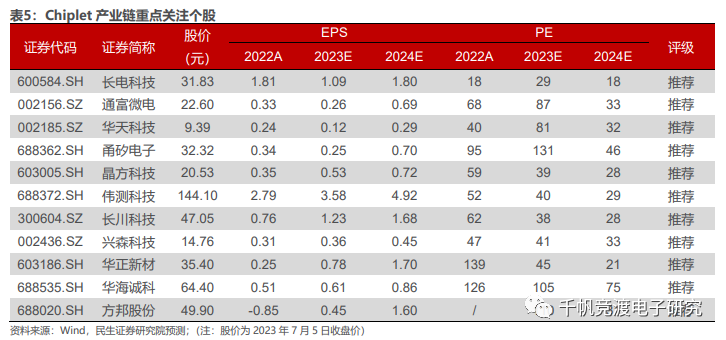

今日风口:Chiplet 先进封装大放异彩,重点公司有哪些?

马客 / 2023-07-18 10:25 发布

【民生电子】半导体行业深度:算力时代来临,Chiplet 先进封装大放异彩

2022年下半年到2023年Q1,半导体迎来周期下行,尤其是具有一定周期属性的半导体封测行业,多数封测厂商和上游设备材料厂商出现了产能利用率和毛利率的下滑。因此短期内不少厂商的2023年业绩都将承压。而展望未来,我们已经看到了半导体周期边际复苏的迹象:

全球晶圆代工龙头台积电1Q23法说会表示,行业去库存将持续到Q3,并将于2023年下半年逐渐迎来复苏;

国内晶圆代工龙头中芯国际在2023年一季报和业绩说明会上表示,一季度公司整体产能利用率下滑至68.1%的低位,但二季度公司收入和产能利用率预计有所恢复,40纳米和28纳米已恢复到满载,复苏的领域包括DDIC,摄像头、LED驱动芯片等。

参考以上景气度指标,我们认为2023年将是半导体行业尤其是封测厂商周期触底的拐点,行业复苏有望在2023年H2开始逐步体现,板块公司有望在2024年得到毛利率的显著修复。我们将在后续板块公司的收入利润预测中多次引用这一结论。

排除以上行业周期性因素,在本篇报告中,我们更多看好先进封装行业的成长性,Chiplet技术更将深度受益算力芯片的旺盛需求。我们看好国产供应链公司在Chiplet应用加速下的成长潜力。:

1)封测厂商:长电科技、通富微电、华天科技、甬矽电子、晶方科技、伟测科技;

2)封测设备厂商:长川科技;

3)封装材料厂商:兴森科技、华正新材、华海诚科、方邦股份。

5.2 长电科技

长电科技成立于1972年,是全球领先的集成电路制造和技术服务企业。主营业务包括集成电路的系统集成、设计仿真、技术开发、产品认证、晶圆中测、晶圆级中道封装测试、系统级封装测试、芯片成品测试。公司全面覆盖主流中高低封测技术,并覆盖WLP、2.5D/3D、SIP、高性能倒装芯片、引线互联等先进技术;业务实现对汽车领域、通信领域、高性能计算领域、存储领域的覆盖。长电旗下生产基地全球布局,拥有主营先进封装的星科金朋、长电韩国、长电先进、长电江阴,和主营传统封装的滁州、宿迁多个厂区。

长电科技在中国、韩国和新加坡拥有两大研发中心和六大集成电路成品生产基地,星科金朋、长电先进、长电韩国主营先进封装业务,而长电本部江阴厂、宿迁厂和滁州厂主营传统封装业务。各生产基地分工明确、各具技术特色和竞争优势。

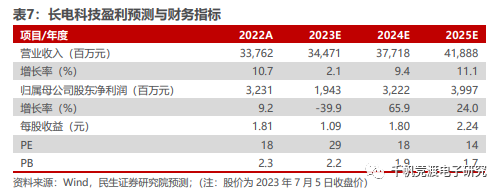

2022年半导体封测行业景气下行,但公司加快高性能封测领域的研发和客户产品导入,强化高附加值市场的开拓,优化产品结构和业务比重,实现收入和净利润逆势增长。2022年全年,公司实现营收337.62亿元,同比增长10.69%;实现归母净利润32.31亿元,同比增长9.20%,创历年新高。

2023年Q1,受半导体周期性下行影响,公司业绩短期承压,实现归母净利润1.10亿元,同比下滑87.24%,实现营收58.60亿元,同比下滑27.99%。

利润率和费用率方面,公司在过去数年间通过业务规模增长、运营管理精进,实现了较好的降费增效和盈利释放。2017-2022年,公司毛利率从11.71%提升至17.04%,期间费用率从13.55%下降至7.47%,2019年实现扭亏为盈,2022年实现净利率9.57%。2023年Q1,受行业景气度影响公司毛利率短期下滑至11.84%,净利率同步下滑至1.88%。

从下游市场结构来看,公司下游市场以通信和消费电子为主。2022年全年,公司收入结构中通讯电子占比39.3%、消费电子占比29.3%、运算电子占比17.4%、工业及医疗电子占比9.6%、汽车电子占比4.4%。运算电子和汽车电子两大成长性赛道将是公司重点发力方向。

投资建议:我们预计公司2023-2025年将实现营收344.71/377.18/418.88亿元,考虑到2023年Q1行业景气度持续低迷带来的较低盈利表现,我们调整2023-2025年归母净利润预测至19.43/32.22/39.97亿元,对应现价2023-2025年PE为29/18/14倍,我们看好公司在运算和汽车电子应用领域的成长性,维持“推荐”评级。

风险提示:研发成果不及预期;全球半导体封测周期性波动;行业竞争加剧

5.3 通富微电

通富微电是全球第四、中国大陆第二OSAT厂商,2022年全球市占率6.51%,公司主要从事集成电路封装测试一体化服务。封装类型齐全,包含框架类封装,基板类封装和圆片类封装,以及COG、COF和SIP等。产品种类丰富,广泛应用于高性能计算、大数据存储、网络通讯、移动终端、车载电子、人工智能、物联网、工业智造等领域。公司共设有七大生产基地,分别为崇川总部、南通通富、合肥通富、通富超威苏州、通富超威槟城、厦门通富和通富通科。

2022年以来,封测行业需求走弱,但公司苏州、槟城厂收入保持了50%以上的强劲增长,2022年公司营收214.29亿元,同比增长35.52%。稼动率下行更多地体现在国内业务,并影响了利润端,2022年公司归母净利润5.02亿元,同比下降47.53%,苏通厂、合肥厂均出现净利亏损。2023年Q1公司收入46.42亿元,保持正增长,年度收入目标248亿,同比增长16%。

利润率和费用率方面,2022年公司毛利率和净利率分别为13.9%/2.48%,近五年来呈现明显波动的情况;同年,公司期间费用率为12.02%,自2018年来保持相对稳定态势。2023年Q1,公司毛利率和净利率分别为9.45%/0.23%,期间费用率为12.11%。

业务拆分:

公司主营业务类型仅有集成电路封测一种,因此我们将按国内、海外业务进行拆分讨论。

海外业务:客户以AMD等海外龙头为主,由于公司跟AMD的紧密合作关系,一直保持稳健增长。2023年Q1以来,受行业周期影响,增速略有放缓,预计未来需求逐渐复苏,2024年将在2023年的低基数基础上有较好的增速恢复,预计2023-2025年收入同比增长18.0/22.0/20.0%。毛利率亦在2022年开始受需求减弱影响和稼动率下行影响短期承压,由于封测行业的周期属性,我们认为毛利率有望在触底后逐渐回升,并在之后逐渐恢复到接近周期前高水平。预计2023-2025年毛利率11.0/13.0/13.5%。

中国大陆业务:产品线相较海外业务相对低端,因此受行业周期下行影响更大。据中芯国际2023年一季报和业绩说明会指引,2023年Q2国内市场出现需求结构性回升和产能利用率的触底反弹,因此我们认为国内需求亦有望在年内迎来修复,2024年则有望在2023年的低基数上展现更高增速,预计2023-2025年收入同比增长9.0/15.0/11.0%,国内业务增速低于海外主要因为高成长性的算力芯片等高端业务主要来自海外。毛利率方面,2022年开始受需求减弱影响和稼动率下行影响短期承压,由于封测行业的周期属性,我们认为毛利率有望在触底后逐渐回升,并在之后逐渐恢复到接近周期前高水平。预计2023-2025年毛利率14.0/15.0/15.5%。

其他业务:非主营业务,收入占比较低,对公司整体业绩不构成显著影响。预计2023-2025年保持17.8/17.2/18.4%的稳定增长,毛利率亦将伴随公司整体经营改善而稳定提升,2023-2025年毛利率14.3/14.7/16.5%。

投资建议:我们预计公司2023-2025年将实现营收247.85/297.91/351.13亿元,归母净利润3.92/10.48/14.53亿元,对应现价2023-2025年PE为87/33/24倍,我们看好公司在先进封装领域的成长性,首次覆盖,给予“推荐”评级。

风险提示:研发成果不及预期;封测周期恢复不及预期;行业竞争加剧

5.4 华天科技

公司主要从事半导体集成电路封装测试业务,封装产品可分为三大类:(1)引线框架类产品,主要包括DIP/SOP、QFP、QFN、FCQFN、SOT、DFN;(2)基板类产品,主要包括WB BGA/LGA、FCCSP/FCLGA、FCBGA、SiP;(3)晶圆级产品,定位高端产品,主要包括WLP系列、TSV系列、Bumping系列和MEMS系列等。产品主要应用于计算机、网络通讯、消费电子及智能移动终端、物联网、工业自动化控制、汽车电子等电子整机和智能化领域。

受终端市场产品需求下降及集成电路行业景气度下滑影响,公司2022年营业收入119.06亿元,同比下降1.58%;归母净利润7.54亿元,同比下降46.74%。景气度低迷持续到2023年Q1,公司实现营业收入22.39亿元,同比下降26%;归母净利润亏损1.06亿元,同比下降151.2%。

利润率和费用率方面,2022年公司毛利率和净利率分别为16.84%/8.59%,近五年内出现明显的波动;同年,公司期间费用率为12.45%,自2018年来保持相对稳定态势。2023年Q1,公司毛利率和净利率分别为3.99%/-5.66%,期间费用率为14.13%。

业务拆分:

集成电路封测:公司的主要业务,2022年因封测行业周期性下行,收入增速转负并呈现毛利率的下滑,预计2023年起伴随半导体下游需求逐渐回复,集成电路封测业务收入恢复增长。综合考虑行业景气度回升,以及公司2021年定增募投项目将在2023年底逐步达到可用状态,并在之后实现产能释放,我们预计2024-2025年会有更高的收入增速,预计2023-2025年收入同比增长14.5/17.4/17.8%,而毛利率仍受到价格及产能利用率影响,预计2023年仍将短期承压,并有望于2024年开始回升,逐步回到接近周期前高水平(2021年度),预计2023-2025年毛利率分别为14.2/18.2/20.1%。

LED封测:收入占比较低,且相较集成电路业务更为低端,因此在行业下行周期呈现了较大的收入降幅和利润亏损。我们预计下游LED需求将在2023年触底,后续受有望受益于面板行业复苏、miniLED新品渗透等因素恢复增长,2023-2025年收入同比增长-30.1/9.0/4.3%。毛利率方面,短期价格及产能利用率维持地位仍将压制公司盈利水平,预计2023年起亏损收窄,并逐渐扭亏,2023-2025年毛利率分别为-19.5/-9.0/-0.3%。

投资建议:我们预计公司2023-2025年将实现营收135.81/159.37/187.62亿元,归母净利润3.71/9.39/13.98亿元,对应现价2023-2025年PE为81/32/21倍,我们看好公司在封测领域的领先地位,首次覆盖,给予“推荐”评级。

风险提示:终端市场产品需求下降;行业竞争加剧;集成电路行业景气度下滑

5.5 甬矽电子

甬矽电子是一家新锐半导体封测企业,从成立之初即聚焦集成电路封测业务中的先进封装领域。公司拥有的主要核心技术包括高密度细间距倒装凸点互联芯片封装技术、应用于4G/5G通讯的射频芯片/模组封装技术、混合系统级封装(Hybrid-SiP)技术、多芯片(Multi-Chip)/高焊线数球栅阵列(WB-BGA)封装技术、基于引线框的高密度/大尺寸的QFN封装技术、MEMS&光学传感器封装技术和多应用领域先进IC测试技术等。

公司全部产品均为QFN/DFN、WB-LGA、WB-BGA、FC-BGA、FC-LGA等中高端先进封装形式,并在系统级封装(SiP)、高密度细间距凸点倒装产品(FC 类)、大尺寸/细间距扁平无引脚封装产品(QFN/DFN)等先进封装领域具有较为突出的封装技术优势和先进性。

2022年,受到行业周期下行影响,公司营收增速放缓,全年营业收入21.77亿元,同比增长5.96%;实现归母净利润1.38亿元,同比下降57.11%。行业景气低迷持续到2023年Q1,该季度甬矽实现营收4.25亿元,同比下降26.85%;归母净利润为亏损0.50亿元,同比下降170.04%。

收入构成方面,系统级封装产品(SiP)与扁平无引脚封装产品(QFN/DFN)为公司两大主要营收来源。2022年,公司SiP业务收入12.25亿元;QFN/DFN业务收入6.32亿元;FC类业务收入2.92亿元;MEMS业务收入0.05亿元;其他业务及产品收入0.22亿元。

利润率和费用率方面,受半导体行业需求波动影响,产品毛利率有所下滑,同时人员规模扩大、贷款增加等因素导致期间费用有所增长,影响利润表现。2022年毛利率为21.91%,净利率为6.30%,近五年来总体呈上升趋势;公司期间费用率为18.64%,自2018年来呈下降趋势。2023年Q1毛利率为8.39%,净利率为-13.60%,期间费用率为26.34%。

业务拆分:

SIP类产品:公司2022年收入占比最大的业务,在行业周期下行期增速短期承压,预计2023年稳步恢复增速,2023-2025年收入同比增长10.0/10.0/10.0%。毛利率亦在2022年受需求影响短期承压,并且考虑到公司IPO后有较大的扩产规划将会带来折旧压力,预计在产能爬坡和下游需求复苏之后逐渐回升到接近周期前高水平。预计2023-2025年毛利率21.0/25.0/26.0%。

FC类产品:公司IPO募投项目重点扩产方向,自2021-2022年以来一直保持50%以上收入增长,2023年募投新产能落地后预计将实现更高的收入增速,

2023-2025年收入同比增长80.0/40.0/35.0%,毛利率亦在2022年受需求影响短期承压,并且考虑到公司IPO后有较大的扩产规划将会带来折旧压力,预计在产能爬坡和下游需求复苏之后逐渐回升到接近周期前高水平。预计2023-2025年毛利率28.0/30.0/31.0%。

QFN类产品:相较前两类业务相对低端,因此在2022年行业下行周期有更大下滑幅度,考虑到下游射频、WiFi/蓝牙等芯片的戏份品类需求企稳,预计2023年稳步恢复增长,2023-2025年收入同比增长10.0/10.0/10.0%。毛利率亦在2022年受需求影响短期承压,但QFN类产品并非公司主力扩产方向,预计将伴随产品结构优化和需求回暖,在之后逐渐回升到接近周期前高水平。预计2023-2025年毛利率11.0/13.0/15.0%。

MEMS类产品:收入占比较低,并非公司战略重点方向,在2022年行业下行周期产生较高的收入降幅,预计未来业务规模维持稳定,2023-2025年收入持平,毛利率方面,2023年受行业周期和产能利用率影响将短期承压,未来预计稳步恢复,2023-2025年毛利率16.0/16.5/17.0%。

Bumping类产品:公司IPO募投的新项目,为FC类封装之前的中段环节,因此与公司FC业务有较好的协同性,预计伴随募投产能落地有较高的增长速度。当前在建产能完全达产后预计将实现营收3.3亿元,后续仍有进一步扩产规划,我们预计该业务2023-2025年实现收入1.50/5.25/7.88亿元,毛利率亦将伴随产能爬坡逐渐提升,且bumping类封装用于较为高端的先进封装产品,预计稳态毛利率将接近FC等高端产品线(30%左右),但2023年产能爬坡阶段预计毛利率较低,2024-2025年逐步达到健康盈利水平,预计2023-2025年分别为10.0/25.0/30.0%。

其他收入:占比较低的其他封测服务,对公司整体业绩不产生显著影响,预计规模维持稳定,2023-2025年收入规模维持稳定,毛利率预计伴随产品结构优化逐渐扭亏,2023-2025年毛利率-50.0/-20.0/0.0%。

其他业务:非主营业务,占比较低,对公司整体业绩不构成显著影响,预计伴随主营业务规模增长而保持增长,2023-2025年收入增速50.0/50.0/50.0%,毛利率预计维持稳定,2023-2025年保持在56.0%。

投资建议:我们预计公司2023-2025年将实现营收27.57/35.64/43.33亿元,归母净利润1.00/2.87/4.81亿元,对应现价2023-2025年PE为131/46/27倍,我们看好公司在SiP、FC类等先进封装技术上的优势和份额成长性,首次覆盖,给予“推荐”评级。

风险提示:半导体封测行业周期性变化;行业竞争加剧;新品研发不及预期

5.6 晶方科技

晶方科技是大陆晶圆级封测龙头,拥有领先的硅通孔(TSV)、晶圆级、Fanout、系统级等多样化的封装技术,目前同时具备8英寸和12英寸晶圆级芯片尺寸封装(WLCSP)技术的规模量产能力。

公司重点聚焦以影像传感芯片为代表的智能传感器市场,封装的产品主要包括CIS芯片、TOF芯片、生物身份识别芯片、MEMS 芯片等,广泛应用在手机、安防监控、身份识别、汽车电子、3D传感等电子领域。主要客户有豪威、格科微、索尼、晶相光电、思特威等;同时公司已进一步收购Anteryon,持有其81.09%股份,强化了对WLO业务和半导体封装技术的整合,有望进一步受益于MLA车灯需求增长;公司加大对以色列VisIC公司的投资,VisIC是全球领先的GaN器件设计公司,研发团队拥有数十年的产品研发经验,并已开发出GaN大功率晶体管和模块,其专利技术的氮化镓功率器件可广泛应用于快充、电动汽车、5G基站和数据中心、高功率激光等领域。公司通过对VisIC的布局,有望有效把握第三代半导体产业发展机遇。

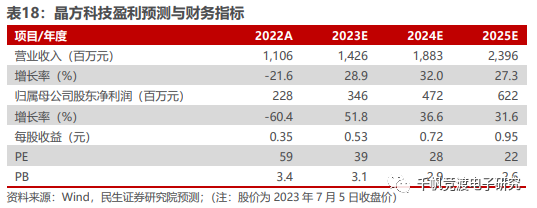

2022年受市场需求下降、行业产能过剩库存高企、手机等消费电子产品创新力不足,更换设备的间隔拉长等多因素影响,公司所专注的影像传感器细分市场景气度疲软,2022年公司实现销售收入11.06亿元,同比下降21.62%,实现营业利润2.58亿元,同比下降59.63%,实现归属于母公司所有者的净利润2.28亿元,同比下降60.45%。2023年Q1,公司实现营收2.23亿元,同比下降26.89%;归母净利润0.29亿元,同比下降68.48%。

业务拆分:

芯片封装:2022年受封测行业周期下行影响,芯片封装业务收入、毛利率均有下滑,预计2023年伴随下游封装周期触底,需求逐渐回复,收入恢复增长,预计2023-2025年收入同比增长15.0/20.0/20.0%,毛利率亦有望在年内底部企稳,考虑到2023年Q1毛利率的较大吓唬,我们预计全年毛利率仍将短期承压,2024年开始有望看到较为明显的回升,预计2023-2025年毛利率分别为45.0/46.0/47.0%。

光学器件:2021年包含在芯片封装业务中,2022年起作为新业务在公司财报中单独披露,由于基数较低展现了较高的增速。公司预计2023年将加大投入开发提升微型光学器件的设计、研发与制造能力,加强荷兰Anteryon、晶方光电的业务与技术协同,进一步巩固混合镜头业务的技术领先能力,提高其在半导体设备、工业智能等领域的应用规模。完善增强晶圆级微型镜头业务的制造能力,拓展MLA产品的客户群体与业务规模,并大力推进在汽车大灯等智能交互领域的开发与商业化应用。因此预计未来保持较高的收入增长和盈利提升趋势,预计2023-2025年收入同比增长80.0/60.0/40.0%,业务规模逐渐起量有望带来规模优势和成本下降,预计2023-2025年毛利率分别为38.0/38.5/39.0%。

设计:公司自主设计业务,收入体量较小,尚未形成规模,并且受到下游需求周期性下行影响,2021-2022年收入下滑,预计伴随公司持续投入而逐渐恢复增长,预计2023-2025年收入同比增长0.0/10.0/10.0%,市场开拓期毛利率有所下滑,预计将伴随规模增长而趋于稳定,2023-2025年毛利率分别为72.0/71.0/70.0%。

其他:非主营业务,收入较少,对公司整体业绩不构成显著影响。预计未来收入和毛利率维持稳定。2023-2025年收入维持200万元水平,毛利率维持65.0%。

投资建议:我们预计公司2023-2025年将实现营收14.26/18.83/23.96亿元,归母净利润3.46/4.72/6.22亿元,对应现价2023-2025年PE为39/28/22倍,我们看好公司在CIS封装领域的领先地位,首次覆盖,给予“推荐”评级。

风险提示:行业产能过剩;消费电子产品创新力不足;下游市场需求下降

5.7 伟测科技

公司是国内知名的第三方集成电路测试服务企业,提供从测试方案开发、晶圆测试、芯片成品测试、SLT测试、老化测试、In Tray Mark、Lead Scan等全流程测试服务。公司测试的晶圆和成品芯片在类型上涵盖CPU、MCU、FPGA、SoC芯片、射频芯片、存储芯片、传感器芯片、功率芯片等芯片种类;在工艺上涵盖6nm、7nm、14nm等先进制程和28nm以上的成熟制程;在晶圆尺寸上涵盖12英寸、8英寸、6英寸等主流产品。公司的测试产品广泛应用于汽车电子、工业控制、通讯、计算机、消费电子等领域。

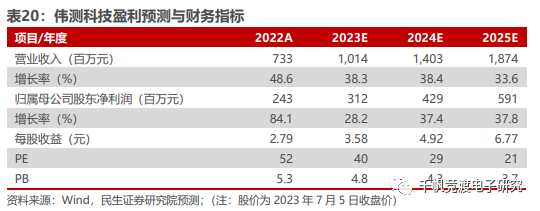

2022年,公司实现营业收入7.33亿元,同比增长48.64%,主要系下游集成电路测试需求旺盛,公司持续扩大测试产能,加大对新老客户产品的测试开发力度,使得集成电路测试收入保持较快增长所致;归母净利润24,332.73万元,同比增长84.09%。2023年Q1受封测行业景气度周期下行影响,公司实现营收1.41亿元,同比下降15.38%;归母净利润0.27亿元,同比下降39.29%。

业务拆分:

晶圆测试业务:公司的主要业务,得益于公司独特的第三方测试服务商商业模式,在封测行业下行周期中仍保持了较好的收入增速,预计未来保持稳健增长,2023-2025年收入同比增长40.0/40.0/35.0%。毛利率方面,2023年Q1整体毛利率略有下滑,预计未来伴随封测整体需求复苏,盈利将有所恢复,2023-2025年毛利率55.0/56.0/56.0%。

成品类业务:成品测试业务为公司2020-2021年发力开拓方向,已实现可观收入规模,预计未来保持稳健增长,2023-2025年收入同比增长35.0/35.0/30.0%。毛利率方面,在市场开拓期业务毛利率有所下降,预计未来伴随收入规模扩大而逐步稳定,2023-2025年毛利率36.0/35.0/35.0%。

其他业务:非主营业务,收入较少,预计未来收入伴随公司整体规模增长而稳定增长,毛利率则将维持稳定。2023-2025年收入同比增长45.0/45.0/45.0%,毛利率维持45.0%。

投资建议:我们预计公司2023-2025年将实现营收10.14/14.03/18.74亿元,归母净利润3.12/4.29/5.91亿元,对应现价2023-2025年PE为40/29/21倍,我们看好公司产能扩张和测试需求增长趋势,首次覆盖,给予“推荐”评级。

风险提示:半导体封测行业周期性变化;行业竞争加剧;研发成果不及预期

5.8 长川科技

长川科技成立于2008年,公司主要为集成电路封装测试企业、晶圆制造企业、芯片设计企业等提供测试设备。目前主要销售产品为测试机、分选机、自动化设备及AOI光学检测设备等。公司生产的测试机包括大功率测试机、模拟测试机、数字测试机等;分选机包括重力式分选机、平移式分选机、测编一体机;自动化设备包括指纹模组、摄像头模组等领域的自动化生产设备;AOI光学检测设备包括晶圆光学外观检测设备、电路封装光学外观检测设备等。

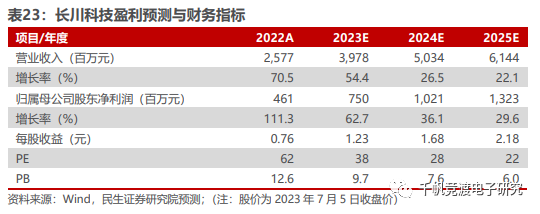

2022年,归功于国家对集成电路产业关注度的提升,公司研发项目加大投入,产品线丰富和客户范围扩张等积极作用,公司实现营业收入25.77亿元,同比增长70.49%;归母净利润46,108.04万元,同比增长111.28%。2023年Q1受半导体封测行业景气度周期下行影响,公司实现营收3.2亿元,同比下降40.48%;归母净利润为亏损0.57亿元,同比下降180.5%。

业务拆分:

分选机:分选机业务在过去保持了较高的收入增长和毛利率提升,2023年公司并购长奕科技,并发力三温分选机等新品,预计收入将继续高增,2023-2025年收入同比增长43.4/32.8/25.2%,毛利率方面,伴随收入规模释放,公司分选机已在国内市场占据领先地位,毛利率已达到较高水平,预计2023-2025年稳定在45.0%。

测试机:测试机产品线新品持续放量,在2021-2022年持续高增,达到较大收入规模,2023年数字测试机新品放量仍将带来较高的收入增速,预计未来2024-2025年增速逐渐趋缓,2023-2025年收入同比增长72.7/21.6/19.5%。毛利率方面,测试机毛利率高于分选机业务,且得益于数字测试机新品迭代,未来仍有望维持高位,预计2023-2025年分别为68.0/69.0/69.0%。

其他业务:占比较低,包括一些分选、测试以外的新产品,收入2022年有较大增长,主要因为公司增加了探针等新产品线,预计公司持续推进新产品开发和产品线拓展,收入规模继续增长,2023-2025年收入同比增长21.8/20.0/16.7%,毛利率方面,该业务毛利率较高,我们预计伴随新品持续研发,仍有望维持高位,预计2023-2025年维持65.0%毛利率。

投资建议:我们预计公司2023-2025年将实现营收39.78/50.34/61.44亿元,归母净利润7.50/10.21/13.23亿元,对应现价2023-2025年PE为38/28/22倍,我们看好公司测试机新业务的成长性和半导体测试需求增长趋势,首次覆盖,给予“推荐”评级。

风险提示:半导体封测行业周期性变化;行业竞争加剧;研发成果不及预期

5.9 兴森科技

兴森科技成立于1993年,是PCB样板、快件和小批量领域的领军企业,并在半导体ATE测试板、封装基板细分领域成为国内头部厂商之一。公司主营业务为PCB和半导体业务。PCB业务聚焦于样板快件及批量板的研发、设计、生产、销售和表面贴装;半导体业务聚焦于IC封装基板(含CSP封装基板和FCBGA封装基板)及半导体测试板。产品广泛应用于通信设备、服务器、工业控制及仪器仪表、医疗电子、轨道交通、计算机应用、半导体等多个行业领域。

公司总部设在中国深圳,并在广州、宜兴、珠海、英国和美国等地建立了生产运营基地;在中国香港、美国成立了子公司。目前海内外已建立数十个客户服务中心,形成了全球化的营销和技术服务网络。

2022年,半导体整体景气度下行。受限于行业层面需求不振、竞争加剧的压力,公司收入增速放缓,且毛利率下行,2022年公司整体营收53.54亿元,同比增长6.23%;归母净利润5.26亿元,同比下降15.42%。2023年Q1封测行业稼动率持续低迷,公司实现营收12.52亿元,同比下降1.63%;归母净利润为0.08亿元,同比下降96.27%。

收入构成方面,2022年公司PCB样板及小批量板收入40.30亿元;IC封装基板收入6.90亿元;半导体测试板收入4.59亿元;固态硬盘、SMT等其他业务收入1.75亿元。

投资建议:我们预计公司2023-2025年将实现营收67.12/84.27/105.94亿元,归母净利润6.03/7.59/9.79亿元,对应现价2023-2025年PE为41/33/25倍,我们看好公司PCB主业和IC封装基板新业务的长期成长性,维持“推荐”评级。

风险提示:半导体封测行业周期性变化;行业竞争加剧;国际局势的不确定性

5.10 华正新材

华正新材成立于2003年,公司主要从事覆铜板及粘结片、复合材料和膜材料等产品的设计、研发、生产及销售,产品广泛应用于 5G 通讯、服务器、数据中心、半导体封装、新能源汽车、智慧家电、医疗设备、轨道交通、绿色物流等领域。公司主要产品覆铜板(CCL)全称覆铜箔层压板,是制作印制电路板(PCB)的基础材料。

公司产能高质量扩张,积极布局进入半导体产业。覆铜板业务方面,2022年公司年产2400万张高等级覆铜板珠海基地项目一期工程按计划部分投产,新增产能有效提高了公司高等级覆铜板的供应能力,进一步提升了行业地位。膜材料业务方面,公司持续加快CBF积层绝缘膜新产品开发进度,在CPU、GPU 等半导体芯片封装领域进入下游IC载板厂、封装测试厂及芯片终端验证流程;BT封装材料在 MiniLED 背光和直显应用领域实现稳定市场供应,已在存储芯片、微机电系统芯片、射频模块芯片等应用市场开展终端验证。

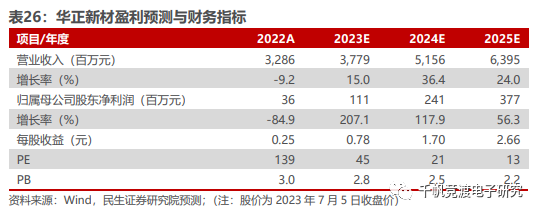

终端市场需求疲软,公司业绩承压。公司2022年营业收入为32.86亿元,同比减少9.23%;归母净利润为0.36亿元,同比减少84.85%,主要系终端及下游客户需求增长乏力,且产业整体稼动率不高,同业竞争加剧导致覆铜板售价下降。受行业景气度影响,2023Q1公司营收为7.58亿元,同比减少9.45%,环比减少16.50%;归母净利润为-0.08亿元,同比减少125.30%,环比增长68.16%。公司一季度归母净利润出现环比减亏,同时CBF终端产品验证顺利,随着覆铜板和铝塑膜业务扩产项目的投产,预计全年盈利能力有望得到持续改善。

覆铜板为公司主要收入来源。公司主要产品包括覆铜板、交通物流用复合材料、绝缘材料、导热材料。2022年,公司覆铜板业务收入达到24.92亿元,占总营收75.84%,贡献公司大部分收入;交通物流用复合材料、绝缘材料和导热材料收入分别达到3.40亿元、1.93亿元和1.90亿元,其营收占比分别为10.34%、5.87%和5.79%。

毛利率与净利率23Q1环比改善。受下游需求疲软影响,公司2022年毛利率为12.98%,同比下降3.53pct;净利率为1.24%,同比下降5.4pct。2023Q1,公司毛利率为11.43%,同比减少3.84pct,环比增加1.07pct;净利率为-1.04%,同比减少4.83pct,环比增加1.57pct,毛利率及净利率环比均出现增长。

业务拆分:

覆铜板业务:2020-2022年,公司覆铜板销售收入从15.04亿快速增长至24.92亿,CAGR高达28.72%。2022年,公司年产2400万张高等级覆铜板珠海基地项目一期工程按计划部分投产,新增产能有效提高了公司高等级覆铜板的供应能力,2024年产能将迎来快速释放,我们预计2023-2025年覆铜板业务收入分别实现16.0/43.0/26.0%的增长。高等级覆铜板毛利率水平较高,将带动覆铜板业务毛利率稳步增长,我们预计该业务2023-2025年毛利率分别为13.0/14.0/15.0%。

交通物流用复合材料业务:2020-2022年,公司交通物流用复合材料从2.19亿增长至3.40亿。目前公司交通物流用热塑性蜂窝材料已经在车厢、物流箱、 客车、房车等应用市场占据较大市场份额,在德邦、顺丰、京东、邮政等主流物流公司实现批量应用,同时公司积极拓展海外市场,有望成为该业务新增长点,我们预计2023-2025年交通物流用复合材料业务收入分别实现24.0/26.0/26.0%的稳健增长,毛利率分别为15.0/15.5/16.0%。

绝缘材料业务:公司已开发多款高可靠性、低CTE、高Tg以及低Df的CBF积层绝缘膜,并于多家PCB及终端开展产品验证。CBF积层绝缘膜正在加快新产品开发进程,在CPU、GPU等半导体芯片封装领域进入了下游IC载板厂、封装测试厂及芯片终端验证流程,并取得了良好进展,有望在2023-2025年逐渐释放收入,我们预计绝缘材料业务2023-2025年收入分别实现8.0/8.0/8.0%的稳健增长。该业务毛利率在2021年以来持续增长,未来伴随高端新品占比逐渐提升,毛利率有望进一步提升,预计2023-2025年毛利率分别为30.0/31.0/32.0%。

导热材料业务:导热材料产品用于背板显示、汽车电子、功率半导体、模块电源等市场,在2021-2022年收入有所收缩,考虑到该业务不是公司主要战略发展方向,我们预计2023-2025年该业务收入规模逐步趋于稳定,收入同比变动-5.0/0/0%,毛利率在过去较为稳定,预计2023-2025年维持在16.0%的水平。

其他主营业务:包括功能性复合材料、3D手机背壳成型材料等用于其他领域的材料品类,收入占比较低,并非公司核心业务,预计收入规模在2023-2025年将伴随公司整体业务规模增长而缓步增长,分别实现10.0/10.0/10.0%的同比增速,毛利率亦在2021-2022年有较大波动,预计伴随业务规模增长逐步回升,2023-2025年分别为5.0/6.0/7.0%。

投资建议:我们预计公司2023-2025年将实现营收37.79/51.56/63.95亿元,归母净利润1.11/2.41/3.77亿元,对应现价2023-2025年PE为45/21/13倍,我们看好公司覆铜板和新业务CBF积层绝缘膜的长期成长性,首次覆盖,给予“推荐”评级。

风险提示:行业竞争加剧;下游需求不及预期;原材料价格波动

5.11 华海诚科

公司成立于2010年12月,是一家专业从事于半导体器件、集成电路、特种器件、LED支架等电子封装材料的研发、生产、销售和技术服务企业。公司已发展成为我国规模较大、产品系列齐全、具备持续创新能力的环氧塑封料厂商,在半导体封装材料领域已构建了完整的研发生产体系并拥有完全自主知识产权。

公司主要产品包括环氧塑封料与电子胶黏剂,广泛应用于半导体封装、板级组装等应用场景。 其中环氧塑封料与芯片级电子胶黏剂与半导体封装技术的发 展息息相关,是保证芯片功能稳定实现的关键材料。

环氧塑封料应用于半导体封装工艺中的塑封环节,属于技术含量高、工艺难 度大、知识密集型的产业环节。在塑封过程中,封装厂商主要采用传递成型法将 环氧塑封料挤压入模腔并将其中的半导体芯片包埋,在模腔内交联固化成型后成 为具有一定结构外型的半导体器件。

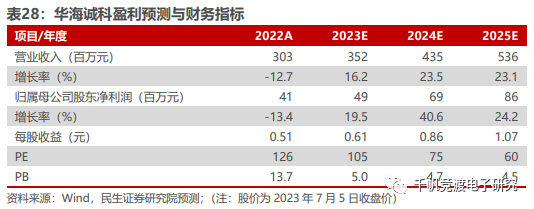

2022年,受下游封测需求疲软影响,公司营业收入为3.03亿元,同比减少12.67%;归母净利润为0.41亿元,同比减少13.39%,主要系公司营业收入同比下滑、管理费刚性支出以及研发费用的持续投入所致。2023年Q1下游封测景气度持续低迷,公司实现营收0.54亿元,同比减少11.16%;归母净利润0.041亿元,同比减少17.45%。

2022年公司毛利率为27.01%,同比下降2.13pcts,主要系消费电子市场疲软导致公司应用于消费电子的环氧塑封料量价齐跌。23Q1公司毛利率为30.41%,同比增加1.96pcts;净利率为7.65%,同比减少0.58pcts。

公司主要产品为环氧塑封料,2022年收入为2.87亿元,占公司总收入94.76%,是公司收入的主要来源;公司胶黏剂业务收入为0.15亿元,收入占比为4.86%。

业务拆分:

环氧塑封料业务:公司传统封装用环氧塑封料已在国内主要的封装厂商长期且稳定地使用,市场份额持续增长,销售规模呈现快速增长趋势,公司2018-2021年环氧塑封料收入经历快速增长,从1.32亿元增长至3.47亿元。2022年受消费电子需求萎靡影响,环氧塑封料销售收入同比下滑12.8%至2.87亿元。公司先进封装相关产品已陆续通过客户的考核验证,未来有望快速放量,成为推动环氧塑封料业务成长的主要动力,我们预计2023-2025年环氧塑封料业务收入分别实现16.1/23.8/23.3%的稳健增长。随着先进封装产品产能的投产,预计毛利率水平有望持续提升,2023-2025年毛利率分别为27.0/27.5/28.0%。

胶黏剂业务:胶黏剂业务分为PCB板级组装用电子胶黏剂和芯片级电子胶黏剂,其中PCB产品收入在2021-2022年有所收缩,而芯片级新产品则则有较大的未来成长空间。在芯片级胶黏剂业务领域,公司是国内极少数同时布局FC底填胶与液态塑封料的内资半导体封装材料厂商,且FC底填胶多款产品已实现小批量量产销售,此外公司两款产品已通过星科金朋的考核验证,随着先进封装的加速发展,胶黏剂业务有望成为公司的第二成长曲线,我们预计2023-2025年胶黏剂业务收入重回增长,分别实现15.0/15.0/15.0%的稳健增长,毛利率则有望伴随FC等先进封装产品的占比提升而稳步增长,2023-2025年分别为40.0/41.0/42.0%。

其他业务:非主营业务,收入占比较小,不对公司业绩构成显著影响。预计未来收入规模将随公司整体业务规模扩大而扩大,2023-2025年收入同比增长50.0/50.0/50.0%,毛利率在2021-2022年较为稳定,预计2023-2025年稳定在50.0%水平。

投资建议:我们预计公司2023-2025年将实现营收3.52/4.35/5.36亿元,归母净利润0.49/0.69/0.86亿元,对应现价2023-2025年PE为105/75/60倍,我们看好公司在半导体塑封材料领域的产业布局以及电子胶黏剂业务的成长性,首次覆盖,给予“推荐”评级。

风险提示:研发进度不及预期;市场竞争加剧;行业下游需求不及预期

5.12 方邦股份

公司成立于2010年12月,是集研发、生产、销售和服务于一体的稀缺高端电子专用材料平台型企业,在电磁屏蔽膜领域居龙头地位。目前主要产品有:电磁屏蔽膜、极薄挠性覆铜板、薄膜电阻、超薄可剥离铜箔、锂电铜箔等,产品广泛应用5G通讯、芯片封装、高能量密度锂电池负极材料、汽车电子、高密度互连板(HDI)等领域,终端应用客户包括三星、华为、OPPO、VIVO、小米等国内外知名品牌。其中在2012年推出的电磁屏蔽膜,打破了日本企业在该领域的技术垄断,目前电磁屏蔽膜产品的市场占有率已位居国内第一、全球第二位,产品性能国际领先。

公司2022年实现营业收入3.12亿元,同比增长6.89%,归母净利润为-0.68亿元,同比下降305.55%,主要受下游消费电子需求低迷影响,屏蔽膜业务销量和价格同比均呈下降,且铜箔的产能利用率处于爬坡阶段,未能形成规模效应。2023年Q1,下游消费电子景气度维持低位,公司营业收入为0.76亿元,同比下降21%;归母净利润为-0.22亿元,同比下降72.77%。

2022年公司毛利率为28.75%,同比减少19.18pcts,主要系公司新增的铜箔业务产能利用率和良率等各方面尚处于爬坡阶段。2023Q1公司毛利率为26.35%,同比增加1.62pcts;净利率为-27.70%,同比减少15.72pcts。

电磁屏蔽膜和铜箔产品为公司主要营业收入来源。2022年公司电磁屏蔽膜销售收入达到1.83亿元, 收入占比为58.57%;铜箔业务收入达到1.23亿元,收入占比为39.31%。

业务拆分:

电磁屏蔽膜业务:公司的电磁屏蔽膜产品打破了境外企业的垄断,已大量应用于小米、OPPO、VIVO、三星、华为等知名终端品牌产品,在行业中处于领先地位。受智能手机产品终端销售景气度下滑的影响,2022年屏蔽膜业务销量和价格同比均呈下降,虽然公司在短期内承受业绩压力,但是AR/VR设备与新能源汽车市场对电磁屏蔽膜需求的不断扩大。随着消费电子行业景气度的回暖与新能源汽车市场的持续成长,该业务收入有望重回增长,我们预计2023-2025年电磁屏蔽膜业务收入分别实现25.0/25.0/15.0%的稳步增长,毛利率亦将受益于车载等高端产品占比提升带来的结构性改善,预计2023-2025年分别为55.0/58.0/60.0%。

铜箔业务:目前低端产品占比仍较高,但公司带载体可剥离超薄铜箔目前正在进行客户认证,某宽幅产品已通过部分终端的首轮验证,有望在2023年看到收入释放,伴随新产品放量,铜箔收入规模有望保持高速增长,我们预计2023-2025年铜箔业务收入分别实现125/90/60%的同比增长。毛利率方面前期低端产品毛利率较低,伴随可剥离铜箔、PET铜箔新品放量,占比提升,毛利率有望实现快速增长,预计2023-2025年分别为10.0/25.0/35.0%。

其他主营业务:主要为FCCL产品,挠性覆铜板(FCCL)是制备柔性电路板(FPC)的基材,公司IPO募投项目包含60万平方米/月的FCCL产能建设,目前公司正在进行小批量量产工作,常规FCCL已在2022年三、四季度获得小额订单,并将分3年达产,因此2023年该项目有望开始释放产能,2024年将达到产能爬坡高峰。因此我们预计2023-2025年该业务业务收入分别实现105/700/300%的高速增长。毛利率方面,早期小批量阶段该业务毛利率较高,并逐年下降,预计随着产能释放,毛利率趋于稳定,2023-2025年分别为35.0/33.0/32.0%。

投资建议:我们预计公司2023-2025年将实现营收5.19/8.88/15.14亿元,归母净利润0.36/1.28/2.73亿元,对应现价2023-2025年PE为110/31/15倍,我们认为公司可剥铜、复合铜箔以及FCCL业务即将迎来快速发展,首次覆盖,给予“推荐”评级。

风险提示:研发进度不及预期;市场竞争加剧;行业下游需求不及预期

6、风险提示

1)行业竞争加剧。国内封测企业均在布局先进封装技术,若未来竞争加剧,或将影响行业内公司业绩。

2)封测周期恢复不及预期。封测行业具有周期性,若下游需求恢复不及预期,或将影响业内公司业绩。

3)研发成果不及预期。Chiplet等先进封装技术需要业内公司进行较大的研发投入,若研发进展不及预期、新产品的客户导入不及预期,或将对公司的业绩造成不利影响。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号