-

我们应该如何选择行业

我们应该如何选择行业

简放 / 2016-01-16 10:16 发布

在我的投资理念中,选股一直坚持三好原则“好行业、好企业、好价格”,三好原则成功的关键其实是第一步,一定要确保自己在一个好行业中,今天就简单说一下怎么才能选择一个好行业。当然,今天的内容适合长线成长股投资者,短线投机请绕行。

一、行业成长周期

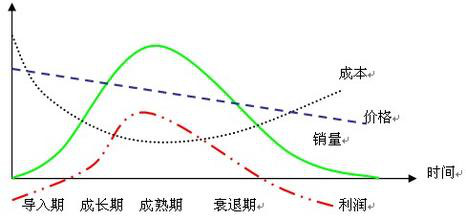

从上图可以看出,一个行业(产品)的生命周期,其实是经历了是个阶段,导入期、成长期、成熟期、衰退期,这是个阶段的净利润、销量、间隔、成本如上图所反映。

导入期(渗透率0%-10%):产品从实验室进入小批量供应市场,产品价格高,技术有待完善,应用场景和生态都有所欠缺,客户对其接受度偏低;

成长期(渗透率10%-40%):技术快速发展,产品更加成熟,相比旧产品不存在明显缺点,而新技术优势开始发挥,消费者接受程度变高,开始大规模取代传统产品;

成熟期(渗透率40%-80%):产品全面超越旧产品,消费者认可度非常高,行业竞争格局稳定,已经全面替代旧产品。

衰退期(渗透率超过80%):产品市场竞争激烈,净利润下滑严重,市场上已经出来创新替代产品。

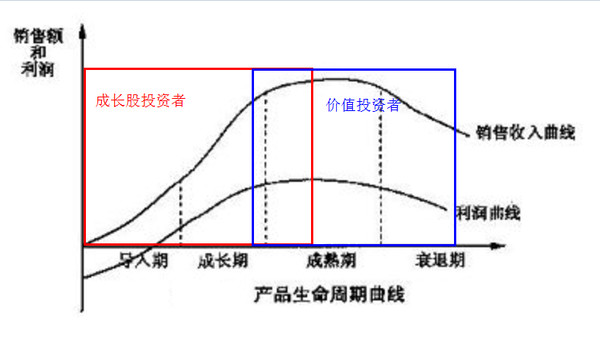

二、正确的投资区间

明白了对于生命周期区间的划分,我们对行业选择就有了大概轮廓。

1、成长股投资者:选择处于行业导入期和成长期来进行投资,这个区间很容易就能抓到“戴维斯双击”,享受业绩增长和估值上涨的超额收益

2、价值投资者:这种投资者是风险偏好较低,不愿意承受业绩被证伪的风险,通常会投资成长期末期和成熟期区间,风险小,但无法享受业绩增长和估值上涨的双击收益。典型的价值投资者是银粉,银行业经过几年的快速发展,已经进入成熟期甚至衰退期,在当前网络和科技发达的今天,互联网金融咄咄逼人,传统模式虽然利润稳定,但是成长性显然已经不足,原来的网点式的优势已经蜕变为成本劣势,进入创新替代阶段,抱着银行股为何不赚钱,可以从这个角度进行思考一下。

三、举例说明

上图是智能手机渗透率统计图表,由该图表可以看出,智能手机的导入期是2009年-2011年,成长期是2012年-2013年,2014年至今进入成熟期,在这个期间,诞生了一大批牛企如华为、联想、魅族、甚至锤子等,最典型的要数小米,小米2010年成立,坐享智能手机行业成长,从无到有,市值逼近千亿美元。当前智能手机渗透率已经达到90%,几乎人手一部智能手机,行业成长空间已经触及到天花板,未来发展,只能依靠创新,创新做的好的企业,将会越做越大,反之,将被市场淘汰。

四、当前处于导入期的典型行业

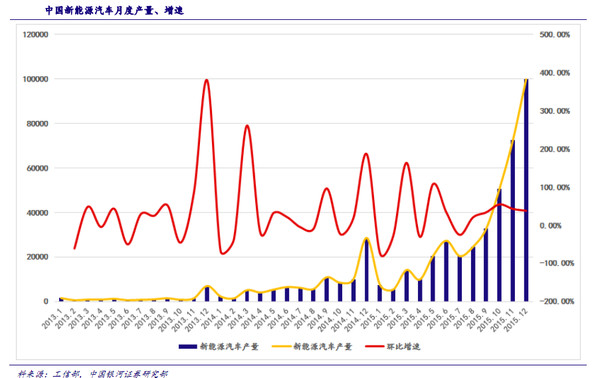

当前处于导入期的行业有很多,从投资的角度来说,这些行业才是值得选择和期待的,典型的有新能源汽车、大数据、机器人、精准医疗等,重点说一下新能源汽车。

在国家政策引导下,新能源汽车替代燃油汽车的征程已经开始。15年累计生产新能源汽车37.90万辆,同比增长4倍。其中,纯电动乘用车生产14.28万辆,同比增长3倍,插电式混合动力乘用车生产6.36万辆,同比增长3倍;纯电动商用车生产14.79万辆,同比增长8倍,插电式混合动力商用车生产2.46万辆,同比增长79%。

根据分析,新能源汽车现在处于导入期早期,2020年将达到导入期末期,2021-2030 年行业将进入成长期。行业当前的快速增长仅仅是开始,我们的征途将远不止于此。2020年新能源汽车渗透率逼近 10%,2025 年渗透率将逼近15%。近期盘面的走势其实已经反映了当前情况,可以预见的是,新能源汽车行业的上游(锂资源)、中游(电解液、锂电池、正负极材料)、下游(整车、充电桩)将会出现一大批牛股。当前的大势下跌,泥沙俱下,为布局这类股票提供了良机。

作为一名普通投资者,我的建议仍旧是远离市场,远离每日的波动,而是用这种投资的眼光去看待问题,发现问题,需找市场的长期投资机会,用不了多久,这些股票又会创出新高,你会发现,你的收益率并不比短线差,而你的内心,会宁静不少。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号