-

士兰微动态分析:加速产品布局优化,巩固国内IDM龙头优势

机构研报精选 / 2023-04-06 13:02 发布

加速产品布局优化,巩固国内IDM龙头优势

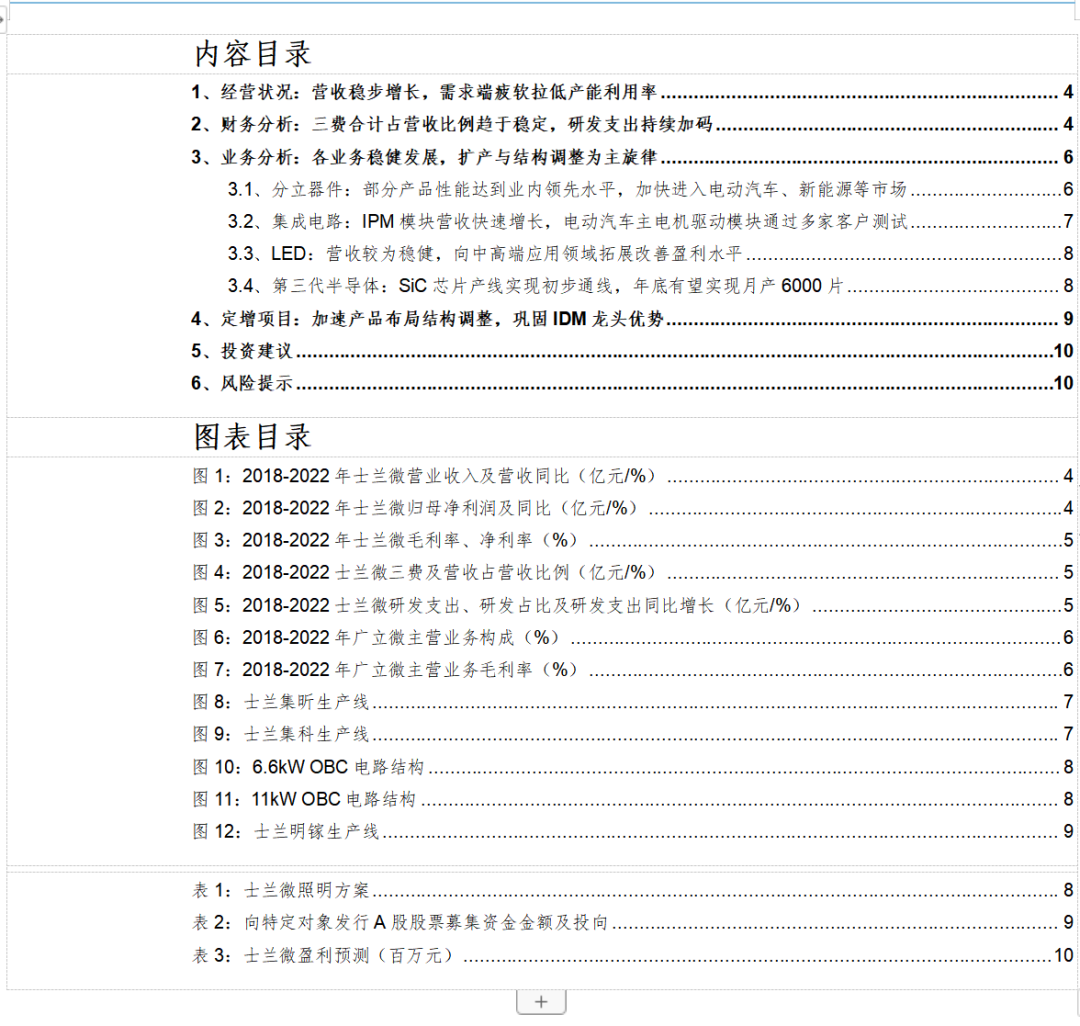

事件点评:3 月 30日,士兰微发布2022年度报告,2022年实现营收82.82亿元,同比增长15.12%;归母净利润为10.52亿元,同比下降30.66%;扣非归母净利润 6.31亿元,同比下降29.49%;毛利率为29.45%,同比下降3.74pcts;净利率为12.65%,同比下降8.45pcts。

u业绩变化主要原因包括:(1)IGBT芯片与模块产量不及预期:部分原材料供应不足导致IGBT与FRD芯片投料放缓,叠加设备与工艺调试进度不及预期(主要原因系部分进口工艺设备延期交货),上述原因造成IGBT芯片与模块产量不及预期;(2)消费电子进入去库存周期,公司部分消费类产品出货量减少:2022Q2起,消费电子进入库存周期,行业景气度下滑,公司部分消费电子类产品出货量下降,价格回落,致使公司业绩承压;(3)消费市场需求减弱,士兰集成产能利用率下降:2022Q4,受消费市场需求下降影响,士兰集成5寸、6 寸线投料不足,产能利用率下降,士兰集成业绩下滑;(4)LED芯片生产线产量不及预期:由于下游市场需求放缓,士兰明芯、士兰明镓LED芯片生产线产量不及预期,产能利用率较低,芯片价格走低导致存货减值损失计提增加,业绩亏损。

u部分产品性能达到业内领先水平,加速进入电动汽车、新能源等市场。公司超结 MOSFET、IGBT、FRD、高性能低压分离栅 MOSFET 等产品研发进展较快,性能达业内领先水平。在应用领域方面,公司除拓展大型白电、工业控制等领域外,加速进入电动汽车、新能源等市场,未来有望成为分立器件主要增长领域。2022年,士兰集昕加速产品结构调整,并启动年产 36 万片 12 英寸芯片生产线项目以提高芯片产量;士兰集科加快推进 12 寸线二期项目建设,加快推动沟槽分离栅 SGT-MOS、高压超结 MOS、IGBT、高压集成电路等产品在 12 寸线上量。成都士兰二期厂房建已完成部分面积净化装修,正在进行设备安装和调试,并实施汽车半导体封装一期项目,以提高车规级功率模块封装能力。

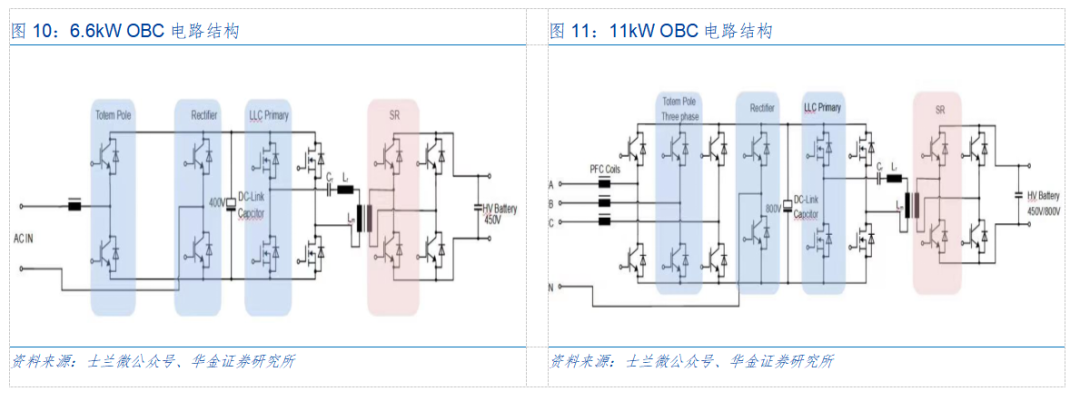

u各类新品集成电路芯片出货量加速,集成电路业务营收同比增长18.74%。受益于各种新品放量,2022年公司集成电路营业收入为 27.23 亿元,同比增长18.74%。从细分产品来看:(1)IPM模块:2022年变频空调等白电整机使用士兰微IPM模块超 7,800 万颗,同比增长105%,推出用于新能源汽车空调压缩机驱动IPM方案,且在头部汽车空调压机厂商完成批量供货。公司 IPM 模块营收达 14.2亿元,同比增长 65%以上;(2)控制器:发布基于M0 内核,兼具大容量Flash与更多管脚通用高性能控制器产品,适用于智能家电、伺服变频、工业自动化、光伏逆变等领域高性能控制;(3)功率半导体解决方案:针对新能源汽车推出6.6kW OBC、11kW OBC及高压 DC-DC 等功率半导体解决方案为车载充电机提供可靠性高性能强劲完成解决方案;(4)电动汽车主电机驱动模块:公司电动汽车主机驱动模块内置自主研发V代IGBT与FRD芯片,目前通过国内多家客户测试,在部分客户批量供货。截至目前,公司具备月产10万只模块生产能力,且加速车规功率模块(PIM)产能建设。(5)其他:8寸线实现陀螺仪传感器小批量产出,目前正在市场拓展阶段,推出多款内置协议 IC 升降压控制器,帮助下游客户简化产品开发流程,降低产品生产成本。

u着手SiC功率器件芯片产线建设,年底有望实现月产6000片。2022年士兰明镓着手SiC 功率器件芯片产线建设,第四季度SiC芯片产线初步通线,形成月产2000片(6英寸)产能。目前公司完成第一代平面栅SiC基MOSFET开发,性能达到业内同类器件先进水平,且实现将SiC-MOSFET 封装到汽车主驱功率模块,并向客户送样。2023年士兰明镓将加快推进 SiC 芯片生产线建设进度,年底产能有望实现月产 6000 片 (6英寸)。

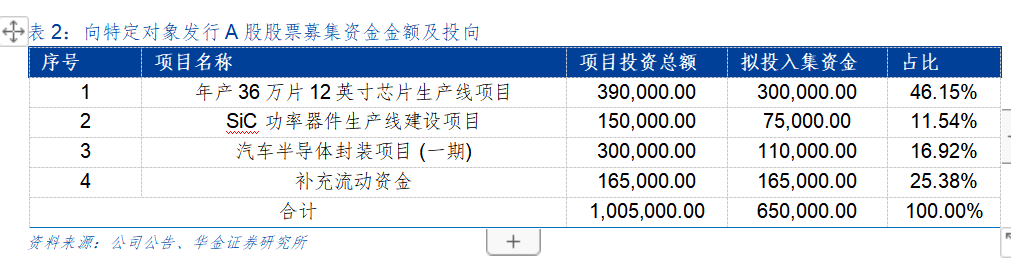

u把握汽车和新能源产业快速发展机遇,加速产品布局结构调整。根据士兰微募集说明书(申报稿),公司本次向特定对象发行A股股票募集资金总额不超过650,000.00万元(含本数)。募集资金主要用于生产线建设及车规半导体封装项目:(1)年产36万片12英寸芯片生产线项目:募集资金将以增资形式投入士兰集昕,该项目将建成年产36万片功率芯片生产线(12寸),用于生产FS-IGBT、T-DPMOSFET、SGT-MOSFE等功率芯片,达产后上述各产品线有望新增年产12万片生产能力,进一步巩固国内IDM 龙头地位;(2)SiC 功率器件生产线建设项目:募集资金将以增资形式投入士兰明镓,在士兰明镓现有产线及配套设施基础上购置生产设备以提升SiC功率器件芯片产能,达产后SiC MOSFET/ SiC SBD芯片每年新增产能12/2.4万片。(3)汽车半导体封装项目 (一期):募集资金将以增资形式投入成都士兰,在现有功率模块封装产线基础上购置模块封装生产设备,以提升车规功率模块产能,达产后车规功率模块有望新增产能720万块/年。

u产品向中高端应用扩展,定增加速产品结构优化。2022年受部分原材料供应不足及设备与进口工艺设备延期交货,公司IGBT芯片与模块产能受限。随着原材料供应环节及设备交付公司产能有待释放,相关营收有望增长。各子公司积极扩产,随着产能持续上量,有望带动分立器件与集成电路业务营收。士兰明镓将加快产品在小间距显示、mini LED 显示屏、红外光耦、安防监控、车用 LED 等中高端应用领域拓展,随着产品放量盈利能力有望改善。

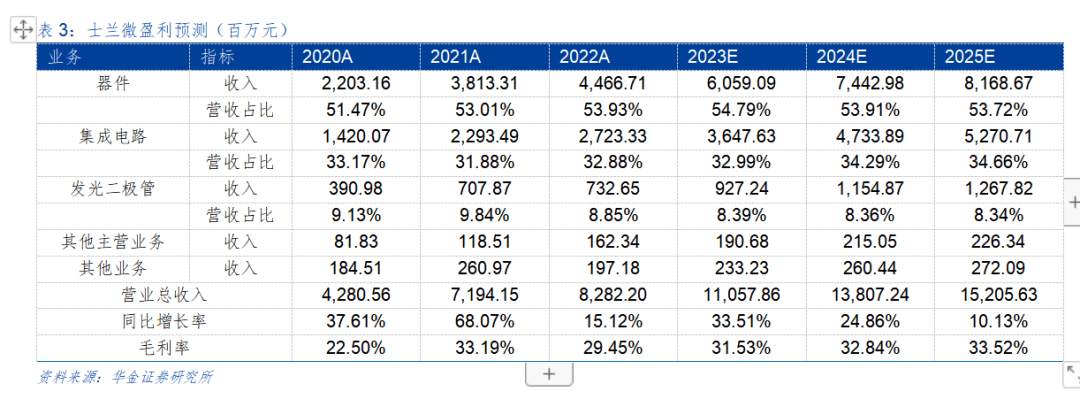

u投资建议:考虑到士兰微在分立器件领域龙头地位及IDM模式成本把控优势,我们公司预测2023年至2025年营业收入分别为110.58/138.07/152.06亿元,增速分别为33.5%/24.9%/10.1%;归母净利润分别为14.21/17.92/20.34亿元,增速分别为35.0%/26.1%/13.5%;对应PE分别37.4/29.6/26.1,首次覆盖,给予买入-A建议。

u风险提示:半导体景气度不及预期;公司产能扩张不及预期;公司研发进程不及预期。

财务数据与估值

会计年度

2021A

2022A

2023E

2024E

2025E

营业收入(百万元)

7,194

8,282

11,058

13,807

15,206

YoY(%)

68.1

15.1

33.5

24.9

10.1

净利润(百万元)

1,518

1,052

1,421

1,792

2,034

YoY(%)

2145.2

-30.7

35.0

26.1

13.5

毛利率(%)

33.2

29.4

31.5

32.8

33.5

EPS(摊薄/元)

1.07

0.74

1.00

1.27

1.44

ROE(%)

21.4

13.0

15.2

16.2

15.6

P/E(倍)

35.0

50.5

37.4

29.6

26.1

P/B(倍)

8.3

7.2

6.1

5.1

4.3

净利率(%)

21.1

12.7

12.8

13.0

13.4

数据来源:聚源、华金证券研究所

1、经营状况:营收稳步增长,需求端疲软拉低产能利用率 公司营收稳步增长,2022年营收同比增长15.12%。2022年公司营业收入为82.82亿元,同比增长15.12%,归母净利润为10.52亿元,同比下降30.66%。业绩变化主要原因包括:(1)IGBT芯片与模块产量不及预期:部分原材料供应不足导致IGBT与FRD芯片投料放缓,叠加设备与工艺调试进度不及预期(主要原因系部分进口工艺设备延期交货),上述原因造成IGBT芯片与模块产量不及预期;(2)消费电子进入去库存周期,公司部分消费类产品出货量减少:2022Q2起,消费电子进入库存周期,行业景气度下滑,公司部分消费电子类产品出货量下降,价格回落,致使公司业绩承压;(3)消费市场需求减弱,士兰集成产能利用率下降:2022Q4,受消费市场需求下降影响,士兰集成5寸、6 寸线投料不足,产能利用率下降,士兰集成业绩下滑;(4)LED芯片生产线产量不及预期:由于下游市场需求放缓,士兰明芯、士兰明镓LED芯片生产线产量不及预期,产能利用率较低,芯片价格走低导致存货减值损失计提增加,业绩亏损。

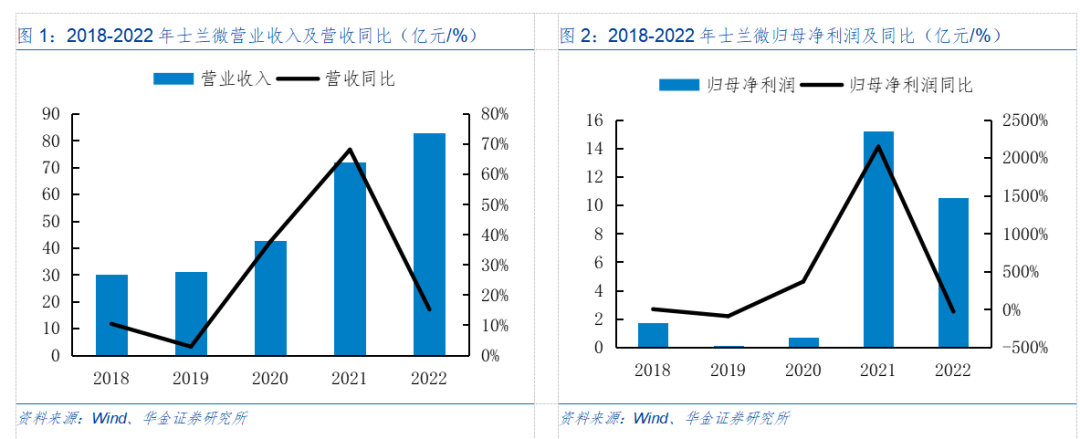

2、财务分析:三费合计占营收比例趋于稳定,研发支出持续加码 毛利率为29.45%,净利率为12.65%。公司2018-2022年毛利率分别为25.46%/19.47%/22.50%/33.19%/29.45%;净利率分别为2.45%/-3.45%/-0.53%/21.10% /12.65%。2022年公司毛利率、净利率均有所下降,主要受下游需求影响,公司产能利用率有所下降,导致LED及部分消费类产品出货量下降,设备延期交货及部分原材料供应不足导致IGBT与FRD芯片产量不足预期。

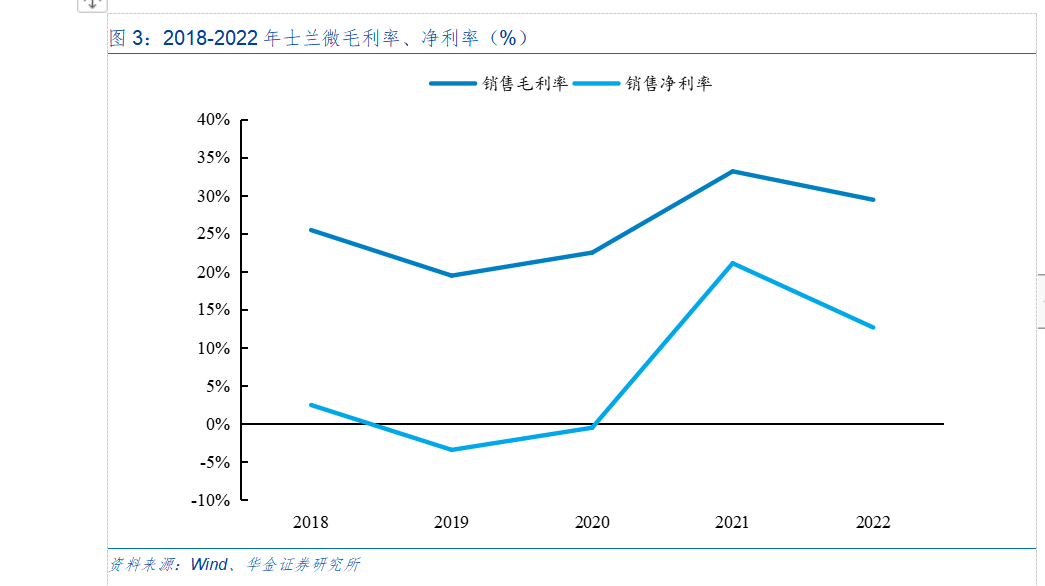

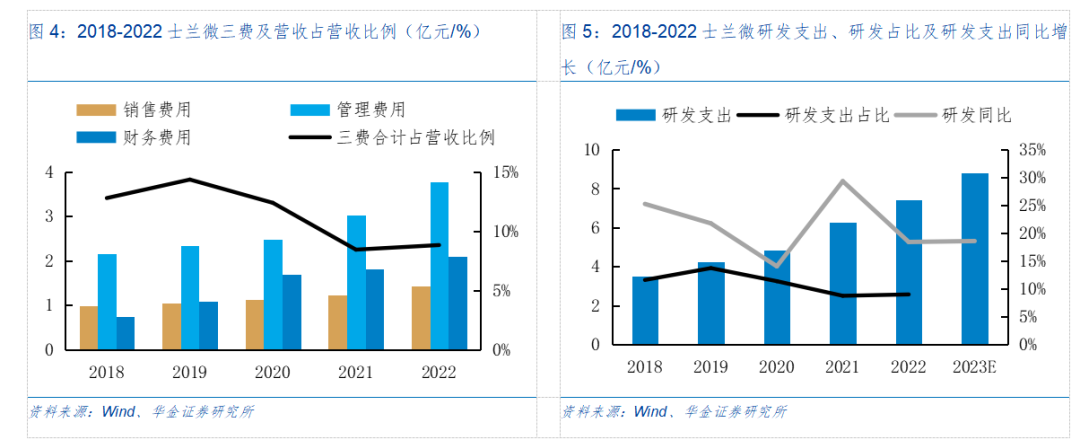

三费合计占营收比例呈下降趋势。2019-2022年,三费(销售、管理、财务)合计分别为4.46/5.29/6.05/7.29亿元。三费合计占营收比例呈下降趋势,分别为14.32%/12.36%/8.41%/8.80%。2019-2022年,公司销售费用分别为1.04/1.13/1.21/1.43亿元,占营业收入比例分别为3.34%/2.63%/1.69%/1.73%;公司管理费用分别为2.33/2.48/3.02/3.77亿元,占营业收入比例分别为7.48%5.80%/4.20%/4.55%;公司财务费用分别为1.09/1.68/1.81/2.09亿元,占营业收入比例分别为3.50%/3.92%/2.52%/2.52%。 研发支出持续加码,促进公司长期发展。2019-2022年,公司研发支出为4.26/4.86/6.28/7.43亿元,研发支出营收占比为13.69%/11.34%/8.73%/8.97%。从研发支出增长层面分析,2019-2022年公司研发支出同比增长分别为21.71%/14.02%/29.29%/18.38%。公司预计 2023 年公司研发支出总计约为 8.81 亿元(同比增长18.5%左右)。

3、业务分析:各业务稳健发展,扩产与结构调整为主旋律 分立器件与集成电路为营收主要贡献者,合计占营收85%以上。2022年,分立器件营收为44.67亿元,同比增长17.13%,占比53.93%,毛利率为30.22%,公司分立器件产品已加快进入电动汽车、新能源等市场,营收有望快速增长;集成电路各类电路新产品出货量明显加快,营收为27.23亿元,同比增长18.74%,占比32.88%,毛利率为35.02%;发光二极管营收为7.33 亿元,同比增长3.50%,占比8.85%,毛利率为12.98%。 3.1、分立器件:部分产品性能达到业内领先水平,加快进入电动汽车、新能源等市场 部分产品性能达到业内领先水平,加速进入电动汽车、新能源等市场。公司超结 MOSFET、IGBT、FRD、高性能低压分离栅 MOSFET 等产品研发进展较快,性能达业内领先水平。在应用领域方面,公司除拓展大型白电、工业控制等领域外,加速进入电动汽车、新能源等市场,未来有望成为分立器件主要增长领域。2022年,士兰集昕加速产品结构调整,并启动年产 36 万片 12 英寸芯片生产线项目以提高芯片产量;士兰集科加快推进 12 寸线二期项目建设,加快推动沟槽分离栅 SGT-MOS、高压超结 MOS、IGBT、高压集成电路等产品在 12 寸线上量。成都士兰二期厂房建已完成部分面积净化装修,正在进行设备安装和调试,并实施汽车半导体封装一期项目,以提高车规级功率模块封装能力。

3.2、集成电路:IPM模块营收快速增长,电动汽车主电机驱动模块通过多家客户测试 各类新品集成电路芯片出货量加速,集成电路业务营收同比增长18.74%。受益于各种新品放量,2022年公司集成电路营业收入为 27.23 亿元,同比增长18.74%。从细分产品来看:(1)IPM模块:2022年变频空调等白电整机使用士兰微IPM模块超 7,800 万颗,同比增长105%,推出用于新能源汽车空调压缩机驱动IPM方案,且在头部汽车空调压机厂商完成批量供货。公司 IPM 模块营收达 14.2亿元,同比增长 65%以上;(2)控制器:发布基于M0 内核,兼具大容量Flash与更多管脚通用高性能控制器产品,适用于智能家电、伺服变频、工业自动化、光伏逆变等领域高性能控制;(3)功率半导体解决方案:针对新能源汽车推出6.6kW OBC、11kW OBC及高压 DC-DC 等功率半导体解决方案为车载充电机提供可靠性高性能强劲完成解决方案;(4)电动汽车主电机驱动模块:公司电动汽车主机驱动模块内置自主研发V代IGBT与FRD芯片,目前通过国内多家客户测试,在部分客户批量供货。截至目前,公司具备月产10万只模块生产能力,且加速车规功率模块(PIM)产能建设。(5)其他:8寸线实现陀螺仪传感器小批量产出,目前正在市场拓展阶段,推出多款内置协议 IC 升降压控制器,帮助下游客户简化产品开发流程,降低产品生产成本。

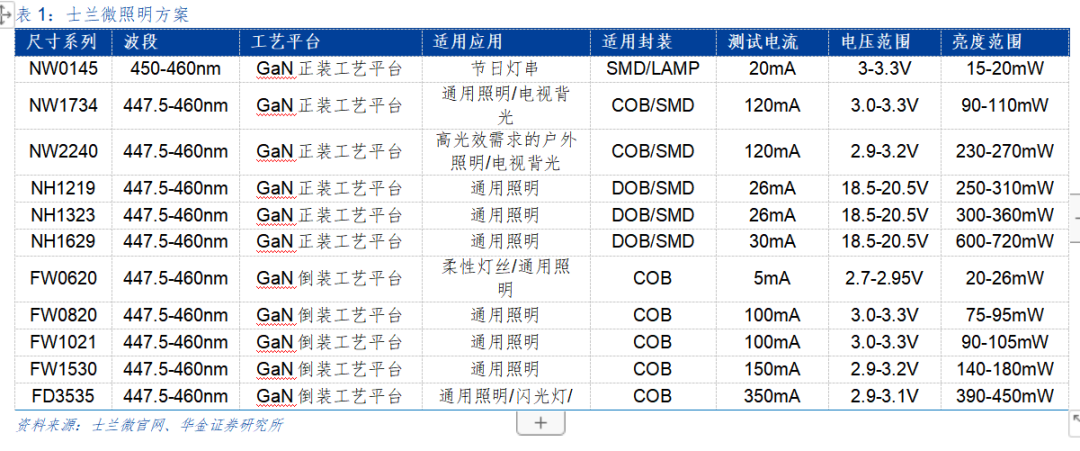

3.3、LED:营收较为稳健,向中高端应用领域拓展改善盈利水平 以提升LED彩屏芯片市场份额为目标,加速研发导入中高端市场。2022年,公司发光二极管产品(包括士兰明芯公司、士兰明镓公司LED 芯片和美卡乐光电公司LED 彩屏像素管)营业收入为 7.33 亿元,同比增长 3.50%。子公司士兰明芯以提升LED彩屏芯片市场份额为目标,加快高亮度LED照明芯片开发,积极导入汽车照明、景观照明灯中高端市场。受益于产品质量与成本管控,叠加国内外对中高端LED彩色显示屏需求上升,子公司美卡乐光电营收实现增长,产品毛利率改善。参股公司士兰明镓将加快产品在小间距显示、mini LED 显示屏、红外光耦、安防监控、车用 LED 等中高端应用领域拓展,目前士兰明镓已建成月产7.2 万片LED 芯片产能(4 寸),随着产品放量盈利能力有望改善。

3.4、第三代半导体:SiC芯片产线实现初步通线,年底有望实现月产6000片 着手SiC功率器件芯片产线建设,年底有望实现月产6000片。2022年士兰明镓着手SiC 功率器件芯片产线建设,第四季度SiC芯片产线初步通线,形成月产2000片(6英寸)产能。目前公司完成第一代平面栅SiC基MOSFET开发,性能达到业内同类器件先进水平,且实现将SiC-MOSFET 封装到汽车主驱功率模块,并向客户送样。2023年士兰明镓将加快推进 SiC 芯片生产线建设进度,年底产能有望实现月产 6000 片 (6英寸)。

4、定增项目:加速产品布局结构调整,巩固IDM龙头优势 把握汽车和新能源产业快速发展机遇,加速产品布局结构调整。根据士兰微募集说明书(申报稿),公司本次向特定对象发行A股股票募集资金总额不超过650,000.00万元(含本数)。募集资金主要用于生产线建设及车规半导体封装项目:(1)年产36万片12英寸芯片生产线项目:募集资金将以增资形式投入士兰集昕,该项目将建成年产36万片功率芯片生产线(12寸),用于生产FS-IGBT、T-DPMOSFET、SGT-MOSFE等功率芯片,达产后上述各产品线有望新增年产12万片生产能力,进一步巩固国内IDM 龙头地位;(2)SiC 功率器件生产线建设项目:募集资金将以增资形式投入士兰明镓,在士兰明镓现有产线及配套设施基础上购置生产设备以提升SiC功率器件芯片产能,达产后SiC MOSFET/ SiC SBD芯片每年新增产能12/2.4万片。(3)汽车半导体封装项目 (一期):募集资金将以增资形式投入成都士兰,在现有功率模块封装产线基础上购置模块封装生产设备,以提升车规功率模块产能,达产后车规功率模块有望新增产能720万块/年。

5、投资建议 产品向中高端应用扩展,定增加速产品结构优化。2022年受部分原材料供应不足及进口工艺设备延期交货,公司IGBT芯片与模块产能受限。随着原材料供应环节及设备交付公司产能有待释放,相关营收有望增长。各子公司积极扩产,随着产能持续上量,有望带动分立器件与集成电路业务营收快速增长。士兰明镓将加快产品在小间距显示、mini LED 显示屏、红外光耦、安防监控、车用 LED 等中高端应用领域拓展,随着产品放量盈利能力有望改善。 考虑到士兰微在分立器件领域龙头地位及IDM模式成本把控优势,我们公司预测2023年至2025年营业收入分别为110.58/138.07/152.06亿元,增速分别为33.5%/24.9%/10.1%;归母净利润分别为14.21/17.92/20.34亿元,增速分别为35.0%/26.1%/13.5%;对应PE分别37.4/29.6/26.1,首次覆盖,给予买入-A建议。

来源华金电子

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号