-

今年最强赛道,不容错过!

星图金融研究院 / 2023-03-24 12:07 发布

在2022年11月疫情政策防控政策调整后,A股迎来了久违的反转行情。从2022年11月至今,行业快速轮动,热点不断,但市场赚钱效应并不好。不过,在诸多赛道中,数字经济和中特估成为了鲜有的单边上涨赛道,期间偶尔短暂的回调后,便是更加强劲的上涨。在两个概念的加持下,中国联通、中国移动、中国电信三大运营商从最低点算起,最大涨幅均超过50%,成为今年以来最热门的几只股票。数字经济耳熟能详,中特估又是什么?为何在本轮行情中领涨,又能否复制过去两年新能源的行情,成为未来一段时间内的A股主线?

官方定调,点燃“中特股“行情

“中特估”即中国特色估值体系,最早被A股市场关注是2022年11月21日,证监会易会满在2022金融街论坛年会上提出“要探索建立具有中国特色的估值体系,促进市场资源配置功能更好发挥”(以下简称“中特估”),官方的定调给了A股中长期低估的国企、央企很大的想象空间。随后,中特估概念开始发酵,行情从2023年初贯穿至今,成为资本市场上被热炒的赛道之一。

A股估值分化较大、央国企估值长期偏低,是提出中国特色估值体系的重要背景。以提出中特估概念时的情况看,A股上市央国企在资本市场中呈现出了四个特点:

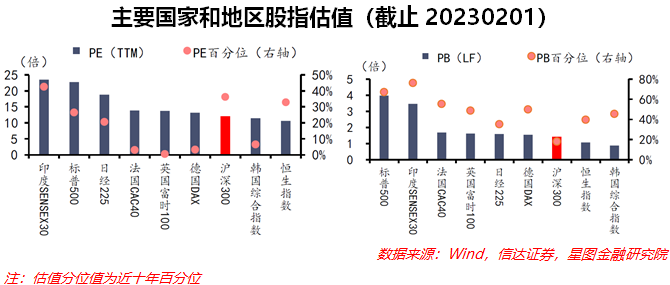

第一,估值相比海外估值水平低,也是中特估之下估值改善的首要路径。中国作为一个新兴市场经济体,一般而言资本市场估值要高于成熟的资本市场。然而,以沪深300指数来看,无论PE还是PB的估值,都显著低于多数国家。因此,横向对比来看,A股估值在全球主要国家和地区中处于较低水平。

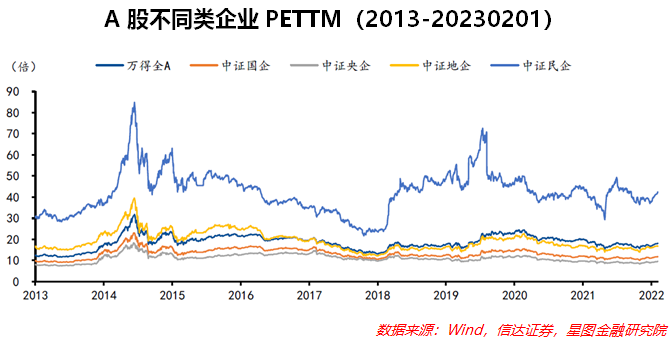

第二,从国内市场来看,央国企估值长期低于民企。以不同性质上市企业在A股的表现来看,国企、央企、地方国企、民企四类企业中,国企和央企的估值长期低于民企,特别2018年以来,民企与央国企估值差距在不断拉大。

第三,市场认可度和关注度都较低。从机构对上市央国企的调研来看,机构更偏好于调研民企而非央国企。根据wind数据,在2022年12月,平均每家央企接受了0.13次基金公司调研、地方国企0.08次、民企0.22次。同时,机构研究对于央国企的覆盖也同样很低,截止2023年1月末,央企、地方国企、民企的近75日相对报告量分别为112、138、618份,央企、地方国企、民企的近75日机构覆盖数为2269、2620和12377个。比较来看,央国企被调研和研报覆盖,都较民企低很多。

第四,不同行业间估值行业差异大,且流动性过多聚集于成长型股票。虽然沪深 300 估值低于美股标普 500,但创业板估值水平却高于美股,且创业板的估值水平长期高于主板估值水平。在不同的行业间,成长性行业溢价显著。食品饮料、医药制造、计算机电子、互联网传媒长期具有较高的估值中枢,而银行、地产业、建筑业等传统产业估值中枢偏低,存在一定的估值折价现象。银、保、地、建筑等行业又恰恰是央国企集中所在领域,估值折价显著。

围绕这些特性,资本市场给予了这些央国企较低的估值。监管提出市场需要重新定价,建立中国特色估值体系。

估值重塑,如何重估?

在传统的估值体系下,央国企偏低的估值有其特有的原因,包括市场不看好其盈利能力和成长性、组织结构复杂,多数行业的国企净利润率普遍低于民企,央国企资产负债率普遍偏高。

那么,在“中特估”之下,围绕这些问题与现状,央国企的估值要如何重新定价?估值提升的根本在于盈利能力、经营效率的改善。因此,抬升央国企估值,最为关键的还是要提升国有企业的经营效率。央国企普遍具有规模大、组织结构复杂的特点,繁琐的组织架构导致运作效率、经营效率偏低。因此,估值重塑的路径围绕着内生增长、市值管理、重整组合等方面展开。

第一是经营效率的提升,激发央国企内生的增长动力,实现更快的增长。根据国资委对2023年上市央企的发展目标来看,经营目标从2022年的“两利四率”变为2023年的“一利五率”,即利润总额增速高于全国GDP增速;资产负债率总体保持稳定;净资产收益率、研发经费投入强度、全员劳动生产率、营业现金比率4个指标进一步提升(即一增一稳四提升)。在新的增长目标下,利润增速的提升必然带动估值的提升。

第二是国企的改革与重组。根据国资委《提高央企控股上市公司质量工作方案》,2024年底前要求调整盘活一批上市平台。目前已推动中国船舶集团、中国建材集团、通用技术集团、航空工业集团等一批央企集团上市平台吸收优势资产,如2022年中航沈飞吸收吉林航空维修公司延展航空防务装备链、中直股份整合直升机业务、2023年1月中航电测拟收购成飞集团做优战斗机等。

同时,央国企的合并与重组,还有利于改善行业的竞争水平,实现重组后企业盈利能力的改善与提升。

第三是强化市值的管理,增进市场认同。所谓“酒香也怕巷子深”,再好的经营业绩如果不被市场所熟知,也不会被认可。而估值本就代表市场对公司的认可程度,强化投资者关系管理,加强信息沟通,对提升央国企估值也具有重要意义。2022 年5月,国资委发布的《提高央企控股上市公司质量工作方案》中就把“增进上市公司市场认同和价值实现”作为提升央企上市公司的一项重要任务,其中提出鼓励具备条件的企业组织所控股上市公司开展集中路演、召开集体业绩说明会,探索、推动同行业央企控股上市公司联合组织投资者沟通交流活动,并推动业绩说明会常态化召开,使高质量业绩说明会成为央企标配。因此,可以预见的是,未来针对央国企的调研和路演,将比过去更加频繁,于市场而言,也能更加清晰的了解上市央国企的经营业绩、发展目标等,更容易获得市场的认可。

第四是更高比例的分红。与成长型的企业不同,央国企有稳定高水平的盈利能力,积极实施分红激励、提高股息率是其吸引投资者、实现保值增值的重要手段之一。根据wind统计数据,央企、地方国企分红率长期保持在30%-35%之间,且2018年以来央企分红率持续上升,股息率中枢在持续上移。而在国资委发布的《提高央企控股上市公司质量工作方案》中,继续表态支持央企“制定合理持续的利润分配政策,鼓励符合条件的上市公司通过现金分红等多种方式优化股东回报”,持续稳定的高分红将成为央企上市公司投资收益中的重要部分。

如果以上改革的目标得以顺利实现,央国企能够实现基本面的改善和市场的认可。那么,显然能够达到估值的重塑,提升央国企整体估值水平,实现基本面和估值的双击行情。

新体系下,谁能突围?

围绕着央国企估值重塑的路径,并非是所有的央国企都能受益,每个行业同样涨跌幅度也会不一。以2022年11月至今的行情为例,央国企估值重塑的概念下,叠加了数字经济概念的三大运营商表现更强,处在下行周期的煤炭、海运即便在中特估概念的加持下,同样表现不佳。

因此,央国企重估的概念下,同样需要精选赛道。

首先是受益于国企改革,有并购重组预期的,今年典型的案例就是中航电测拟收购成飞集团,消息公布后中航电测实现了20%的九连板。类似的概念还有稀土资源的整合,中直股份公告拟购买昌飞集团、哈飞集团等,不过此类的并购重组很难提前预测,可以重点关注已有的战略合作关系、同领域内上市央国企竞合情况等。

其次是发展方向契合国家战略的重点国企,比如深度布局、科技、绿色环保相关领域的上市国企,这类企业未来有望受益于国家政策红利和资金支持,长期向好发展。例如能够发展转型清洁能源的火电、水电公司,受益于国家战略安全相关的国防军工、、信创,受益于科技创新的信息技术、人工智能、生物科技、高端装备行业等。

最后是具有稳健高分红、具有低估值高股息特征的上市央企,以及注大幅强化投资者关系管理、调研次数显著增加的企业。

【注:市场有风险,投资需谨慎。在任何情况下,本所载信息或所表述意见仅为观点交流,并不构成对任何人的投资建议。除专门备注外,本文研究数据由同花顺iFinD提供支持】

本文由“星图金融研究院”原创,作者为星图金融研究院研究员黄大智。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号