-

2023年2月份投资总结

指数基金价值人生 / 2023-03-02 15:57 发布

原创 价值人生

一、2023年2月份投资总结

2023年以来的实际组合包括场内组合、场外基金和港美组合的整体收益是4.96%。

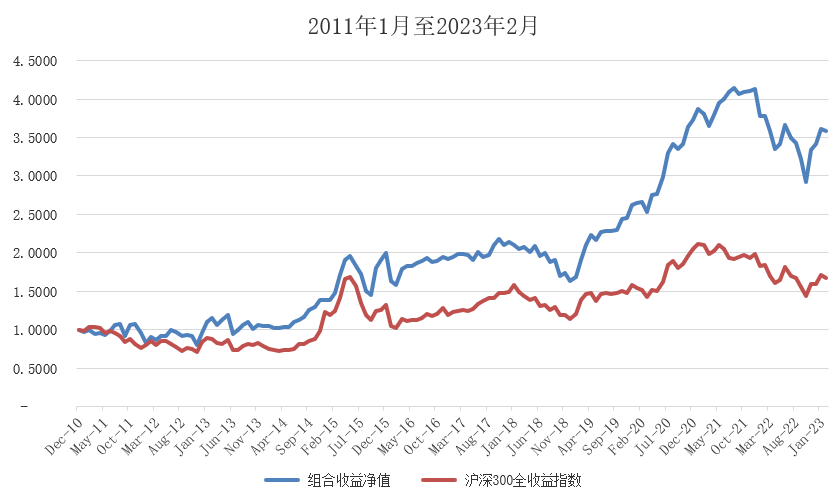

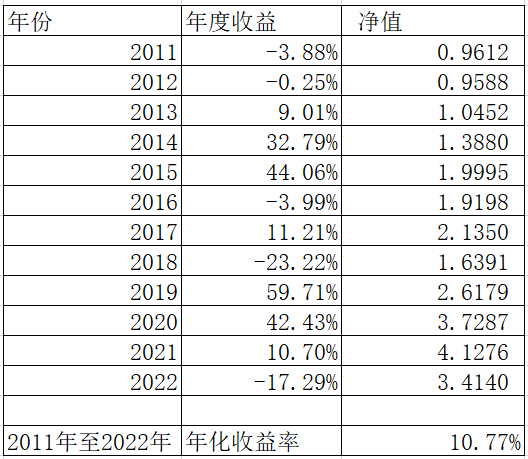

实际组合从2011年初至2023年2月末净值是从1元至3.5834元。年化收益率是11.1%。

沪深300全收益指数从2011年初至2023年2月末净值是从1元至1.6698元。年化收益率是4.3%。

二、本期持仓总结

(一)场内组合持仓:

场内组合持仓前30只。

腾讯控股、招商银行、金选300、贵州茅台、寿仙转债、口子窖、泸州老窖、万顺转2、海波转债、红利基金LOF、A50ETF、五粮液、洋河股份、新天转债、兴业银行、美联转债、三峡能源、中国平安、宁德时代、食品饮料ETF、水井坊、百达转债、海尔智家、海康威视、特一转债、万科企业、贵广转债、中芯国际H、华钰转债、中国中免。

(二)场外基金持仓:

场外基金组合和港美组合前6只。

中金优选300、 消费红利、恒生A股龙头、全球医疗、标普中国A股红利、MSCI中国A50。

三、资产配置总结

存量资金做资产配置,增量资金做定投。

2023年2月份沪深300指数的市盈率降至12倍上方,指数市盈率的估值仍然处于低估水平。组合接近满仓资产配置,保持正常定投,精选标的为主。

市场各行业板块的涨跌不同,做行业和策略的分散配置,可以均衡组合,保持平稳。

即使如此,第一重仓的腾讯控股占比10%,一月份上涨了两成,二月份下跌了一成,使得组合波动接近大盘波动。

持仓组合中占比5%以上的品种只有腾讯控股、招商银行、中金优选300LOF,基本达到5%的是贵州茅台。以上四只仓位占比25%以上。其余的二百多只,仓位极其分散。

2月份的震荡市中,又刷掉了一批赚快钱的投资者。好容易从底部反弹上来,又不涨了。买了怕跌,卖了怕涨。没有底层逻辑,一旦有了大幅度的上涨和下跌,是拿不住标的的。

市场不可能每一天都有收获,即使组合投资也不可能每一周、每一月、每一季、每一年都有收获,何况是单一的腾讯控股。如果今年以来腾讯控股慢慢上涨一成,那么体验就非常好了。但是,涨完了再跌,跌完了再涨,就不知道是抄底还是逃顶了。可是投资的常态是等待。

如果没有信心,赚一点就跑了,亏损多了没有信心就卖了,那么一定是亏多盈少。

信心是从底层逻辑来的,投资的底层逻辑是分享经济成长。

腾讯是优秀的公司,同时为了受基本面变化的影响低些、价格波动的影响低些,就需要分散配置了。

基本面变化可能会导致永久损失,价格波动变化不会导致永久损失。通过分散配置,经过时间积累,变得优秀的公司会跑出来拉升组合,忽略单只价格波动,关注组合波动比较平稳。

公司组合(仓位七成):

公司组合方面,沪深市场方面,海尔智家、格力电器、美的集团的上涨,市值的相对上升,在组合中的排名靠前了。指数基金方面顺势了家电ETF。

本月清仓了海吉亚医疗,建仓了361度。港股通的精选标的不容易,港股通的部分仓位准备调整至指数基金和可转债。

场内基金和可转债组合(仓位两成):

除了家电ETF,还有红利LOF、中证红利ETF等品种的趋势也保持得较好。最近中字头的央企,共赢ETF也蓄势待发了。还有AIETF、云计算ETF等,但是,趋势做的方法也不是时时有效的,今年以来收益2%,跑输了指数。发现平常跟踪的比较好的顺势组合,今年也都亏损。

场内基金可以配置弥补仓位不足,可以做全方位的资产配置,也可以做顺势,任何方法都不是时时有效,如果方法能够长期有效就可以了。多种策略的配置,某一个策略只占组合的某一个比例,聚焦各种策略而非标的,长期总能保持组合均衡收益。

可转债组合今年以来收益了9%,跑赢了可转债等权指数,如果与中证1000指数和国证2000指数进行比较,还是略跑输的。但是今年以来,可转债的溢价率下跌了6%。可转债等权指数跑输中证1000指数和国证2000指数的部分,也正是这6%。未来可转债组合的超额收益还是有希望的。

场外基金组合(仓位一成):

场外基金组合2023年以来盈利了4%。场外基金长期持有Smart Beta组合为主,有红利、价值、质量、低波、成长、动量等基本面策略因子,所以比较均衡。2022年下跌了一成,2023年以来如果能够上涨一成就持平了。

长期组合的基础上,也可以进行定投。如果有一个投顾组合,可能非常方便定投。华宝证券准备上线的指数因子优选投顾组合,可能也会以Smart Beta组合为主,届时可以关注一下有多少差异。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号