-

深耕铝型材,豪美新材:把握市场机遇,向汽车材和高端门窗切入

老范说评 / 2023-02-09 10:14 发布

1. 铝加工多场景布局的领先企业

1.1. 公司深耕铝型材研发生产多年

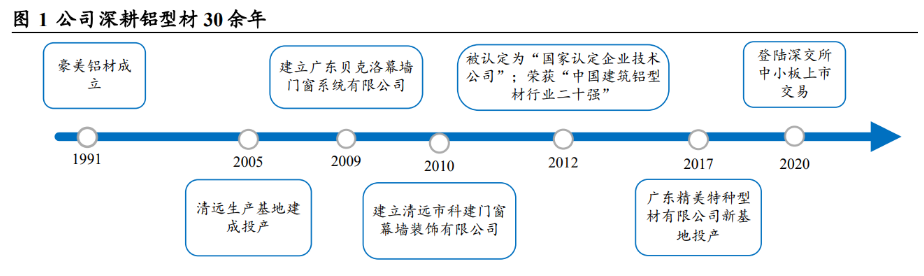

公司是一家铝型材先进制造企业。豪美新材于1991年成立,是一家集专业开发、制造、销售于一体的大型铝型材制造商。

2012年成为"国家认定企业技术中心",荣获"中国建筑铝型材行业二十强";2017年公司荣 获"中国建筑铝型材十强企业";2020年公司成功于深交所上市。

公司积极拓展业务范围,追求高技术集成、高品牌价值和高产品附加值,已经转型成为一家从事传统铝合金材料、节能系统门窗和汽车轻量化材料多领域研发与生产的的国家重点高新技术企业。

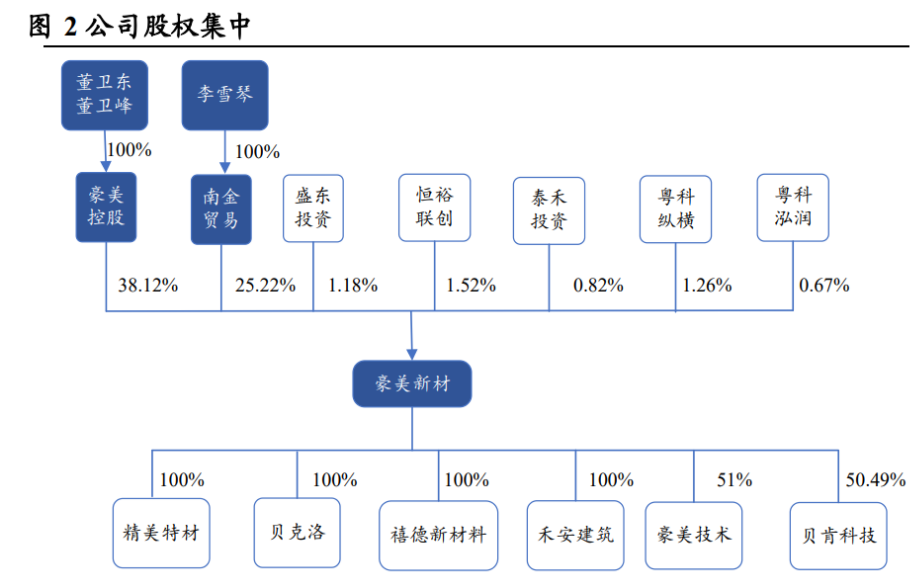

公司股权结构较为稳定。截至2022年末,豪美控股为公司的控股股东,持有 38.12%的股份。董卫峰、董卫东分别持有豪美控股 50%的股权。南金贸易持有公司 25.22%的股份,李雪琴持有其 100%的股权。董卫峰、董卫东、李雪琴共同控制公司 63.34%的股份。公司主要全资子公司有:精美特材、贝克洛、禧德新材料、禾安建筑等。

1.2. 产品结构升级,公司业绩有望迎来修复

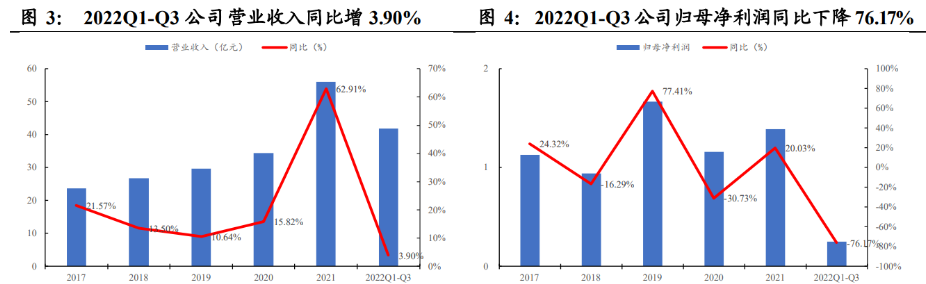

公司营业收入持续增长。公司 2021 年实现营业收入 56 亿元,同比增长 62.91%,主要系公司产销扩大及产品涨价所致;2022 年前三季度实现营业收入 41.82 亿元,同比增长 3.90%,收入增速下降主要受房地产行业景气下降以及国内多地疫情多发、散发影响。

汽车轻量化铝型材产销量预计仍保持高速增长。公司计提大量减值轻装上阵。公司预计 2022 年归母净利润亏损 6600- 9600 万元,同比下降 147.43-168.99%。

主要原因是:

1)精美特材安全事故导致的营业外支出;2)发行 8.24 亿元可转债导致财务费用增加;3) 建筑铝型材业务部分客户计提坏账准备增加,公司对起诉案件计提的信用减值损失增加;4)计提了存货跌价准备;5)报废闲置设备;6)计提长期资产减值准备。公司业绩在 2023 年有望迎来修复性增长。

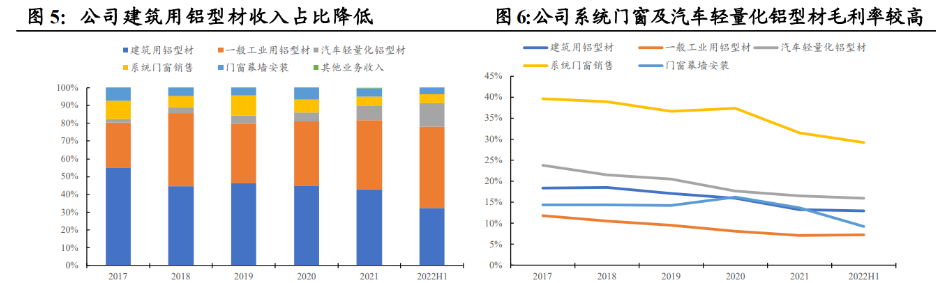

系统门窗及汽车轻量化铝型材带动营收增长。公司重心逐渐向高附加值产品倾斜,2022 年发行可转债用于高端工业铝型材与系统门窗产能扩张,二者已成为公司两大战略业务方向。

从营收结构的角度来看,建筑用铝型材占比不断下降,汽车轻量化铝型材占比飞速提升。

2022H1 建筑用铝型材实现营业收入 8.45亿元,占比 32.42%,较2021 年同期下滑8.35pcts;汽车轻量化铝型材实现收入 3.53 亿元,同比增长 155.69%,收入占比从 2017 年的 2.19%上升到 2022 年 H1 的 13.52%。

系统门窗及汽车轻量化铝型材毛利率较高。整体上,公司受原材料价格上涨影响毛利率有所下滑。

分业务来看,系统门窗及汽车轻量化铝型材毛利率较高,2022H1 毛利率分别为 29.3%和 15.9%。

建筑用铝型材、一般工业用铝型材以及门窗幕墙安装毛利率相对较低,分别为 12.9%、9.2% 和 7.3%。随着系统门窗及汽车轻量化铝型材营收占比提高,公司产品结构优化,盈利能力有望改善。

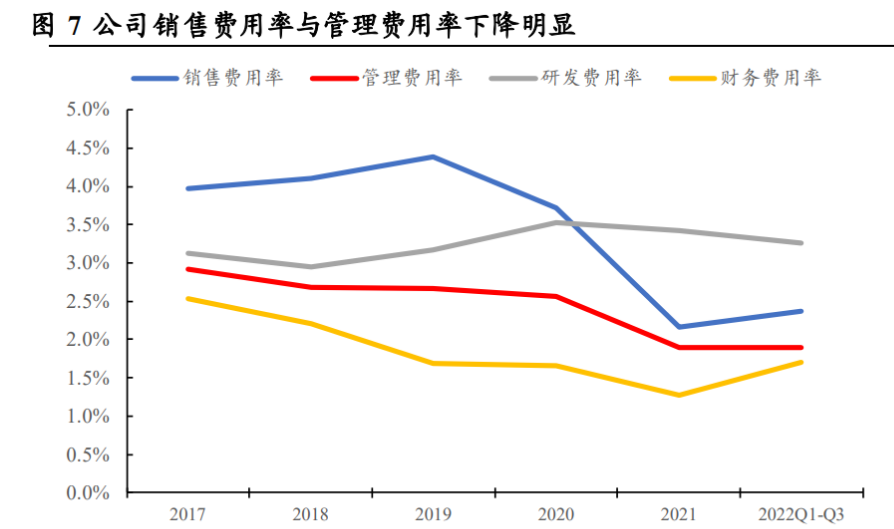

公司费用率呈下行趋势。公司期间费用率从 2017 年的 12.57%下降到 2022 年 Q1-Q3 的 9.21%,其中销售费用率与管理费用率下降明显。

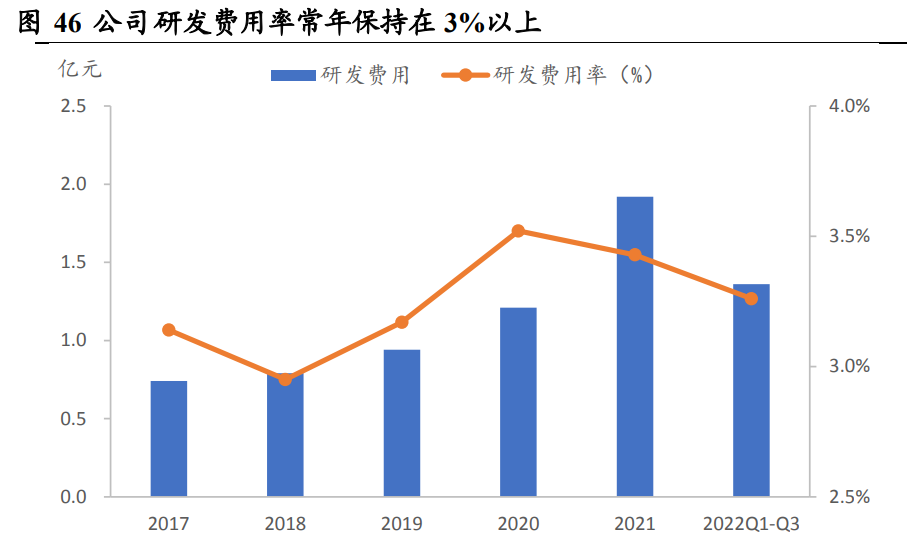

公司研发费用率保持在 3%以上,并逐年提升,不断加大对汽车轻量化、系统门窗以及高端工业材的研发投入,技术优势日益凸显。

2. 汽车轻量化铝型材:借势新能源汽车快速发展

2.1. 新能源汽车市场高景气,汽车轻量化业务前景广阔

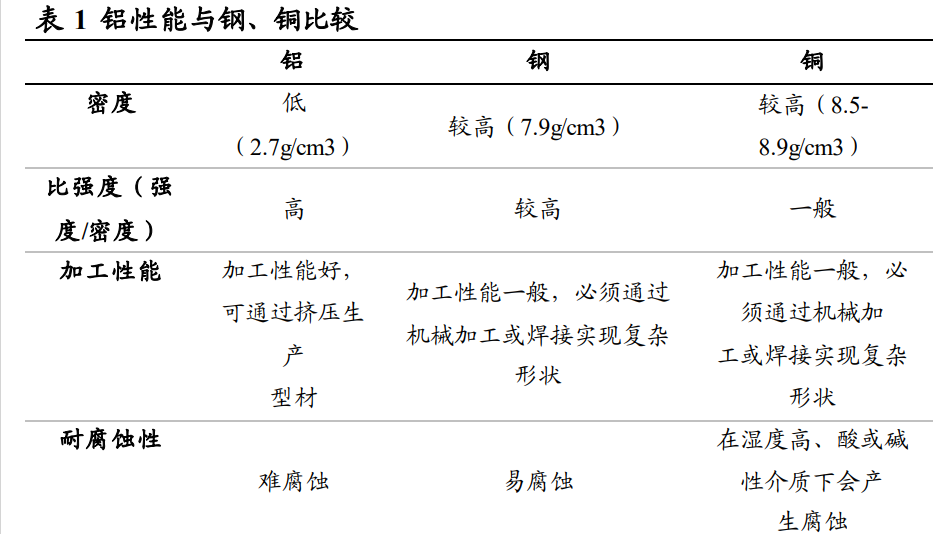

汽车轻量化趋势进一步加强。铝合金的密度较低,质量轻,且具有较强的加工性,可以根据特定需求加工成不同的形状尺寸。

汽车每应用 1kg 铝材,可减重约 2kg。而汽车每减重 10%,可带来的油耗降低达到 6%- 8%,尾气排放量可减少 4%。加上铝合金具有价格优势,因此铝合金是实现汽车轻量化的重要材料,目前广泛运用于前后防撞梁、电池托盘、机器盖、翼子板、前后悬挂的摆臂、副车架等的制造。

新能源汽车的电池和电机系统较重,存在更加迫切的轻量化需求。工信部《节能与新能源汽车技术路线图》提出我国汽车轻量化单车用铝目标,2025 年和2030 年分别实现 250kg/辆、350kg/辆。

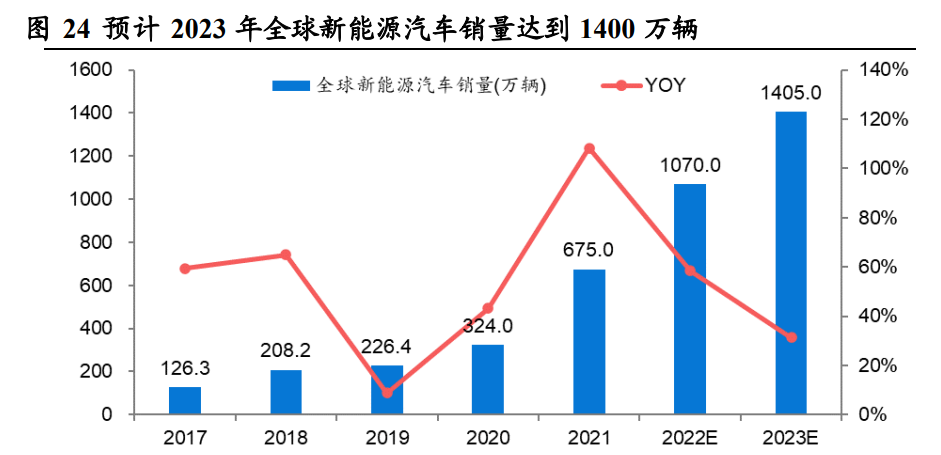

2022年全球新能源汽车销量有望突破 1050万辆。

2022年中国新能源汽车产销分别完成 705.8 万辆和688.7 万辆,同比分别增长 96.9%和93.4%,市场占有率达到 25.6%,高于上年 12.1 个百分点,持续爆发式增长,占全球份额近 65%,较 2021 年提高 10pcts 以上。

海外市场来看,欧洲主要七国 2022年累计销售237.6万辆,同比增长37.4%,渗透率达到24.8%。2022 年美国新能源乘用车销量为 98.6 万辆,同比增长 49.2%,渗透率达 6.9%,较 2021 年有明显提升。

2023年全球新能源汽车销量有望达到 1400万辆。

1)中国市场来看随着特斯拉降价释放需求、比亚迪的强势表现,23 年中国新能源汽车销量有望超过 880 万辆,同比增长 30%;

2)美国市场方面随着 IRA 方案执行取消对车型销量的限制,有望进一步刺激销量需求,而且美国当前新能源汽车渗透率不到 10%,提升空间较大,我们预计 23 年美国整体销量有望达到 180 万辆,同比增长超过 50%。

3)欧洲市场保持相对稳定的增长,预计 23 年销量达到 300 万辆。新能源汽车持续高景气将刺激汽车轻量化铝型材需求。

国内车企地位提升明显,零部件企业将享受红利。

在汽车电动化的浪潮中,中国车企弯道超车,强势崛起。

根据乘联会数据,2022 年国内新能源乘用车市场中,国产自主品牌占比近 70%,其中比亚迪稳居新能源车市场销量冠军宝座。与燃油车市场中,合资或外资车企占主导地位形成了鲜明对比。

从出口数据来看,2022 年我国新能源汽车出口 67.9 万辆,同比增长 1.2 倍,我国车企在获得海外市场的认可方面亦获得了长足的进步。

随着我国新能源汽车行业的迅速发展,零部件企业也有更大机会参与其中,在技术积累,客户获取等方面较以往更具优势。

2.2. 公司技术积累深厚,产品种类丰富

公司布局较早。早在 2014 年公司即成立了汽车轻量化事业部,开始布局汽车轻量化铝型材领域。2017 年公司设立的精美特材新厂房投产,专门负责汽车轻量化铝型材的生产。

公司研发实力雄厚。公司组建了一支包括专业技术人才、管理人才和复合型人才共 486 人的科研队伍。研发团队成员涵盖了铝加工、金属成型、金属塑性加工、材料学、汽车轻量化、系统门窗研发等多个领域。

公司进一步造了轻质高强铝合金材料适配系统+数据信息库,为下游企业搭建铝基轻量化材料产品开发和应用平台,提供从材料开发到产品应用解决方案的综合服务。公司技术已通过了 CNAS 国家实验室认可。

图 35 公司技术获国家认可

公司掌握多个领先技术。公司是国内少数能批量加工车用7系铝挤压合金的企业,掌握了高强高淬透新型 7 系铝合金及其制备工艺技术、2 系 7 系等高端合金成分熔炼、铸造、挤压及热处理等核心技术,开发出的乘用车结构用高性能铝合金及型材制备技术荣获广东省科技进步一等奖,综合技术指标优异。

公司持续加大研发力度。公司持续加大在汽车轻量化材料与部件领域的研发,与广东腐蚀科学与技术创新研究院共同投资设立了豪美研究院,进行新材料前沿技术的研发与储备。公司研发投入连年增长,为公司汽车轻量化、高端工业铝材等业务突破奠定了基础。

公司汽车轻量化铝型材产品种类丰富。目前已覆盖电池托盘、防撞梁、副车架、减震支架、动力托架、电机部件等 10 余种产品。

2.3. 公司覆盖多家优质客户,业务迅速扩张

公司已获得多家一线车企定点。公司与奔驰、宝马、丰田、本田等一线外资品牌或合资品牌,比亚迪、广汽、长城、吉利等自主品牌,小鹏、蔚来等造车新势力构建了良好的合作关系。2022 年上半年公司累计导入 32 个新定点项目,截至 2022H1,公司在汽车轻量化领域已取得 200 余个定点项目。

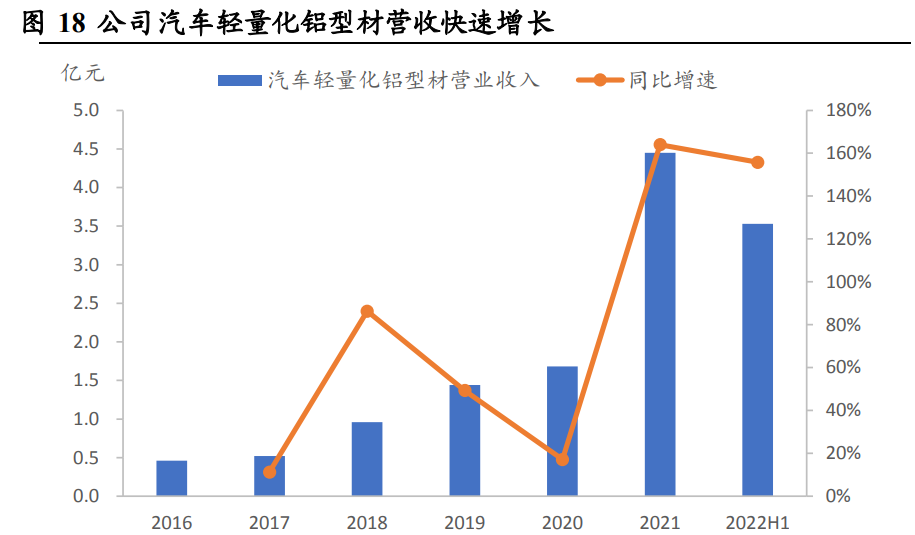

公司汽车轻量化铝型材业务发展迅猛。受益于国内新能源汽车产销量的大幅增长以及前期定点项目逐步进入量产期,公司的汽车轻量化铝型材收入实现大幅跃升。

从 2016 年时的 0.46 亿元快速增长至 2021 年的4.45 亿元,5 年 CAGR 为 57.4%。2022 年上半年公司汽车轻量化业务延续高速增长态势,实现销售收入约 3.53 亿元,占营业收入比重为 13.52%,同比增长 155.73%。

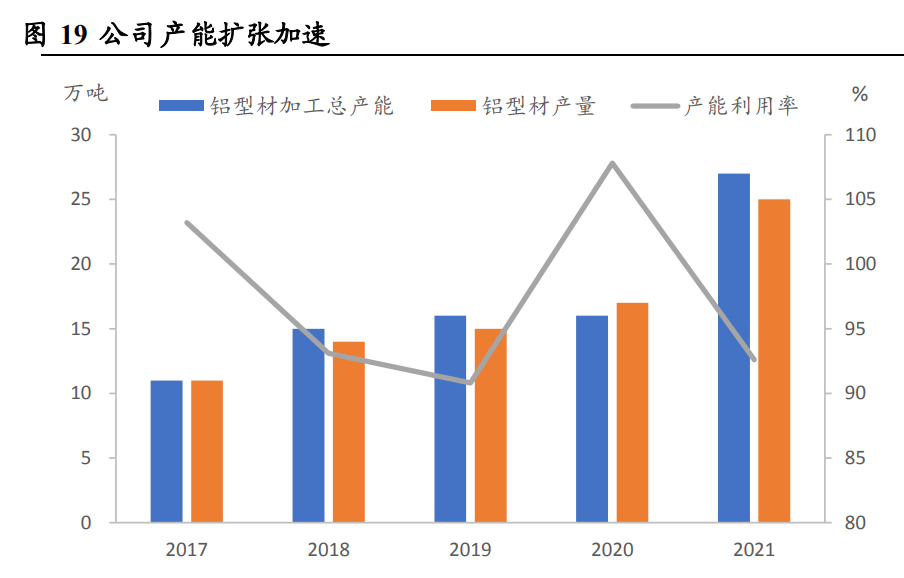

公司加快产能扩张步伐。2017-2020 年公司存在一定的产能瓶颈,产能利用率始终维持高位,乃至部分产品需要委外加工。

为把握新能源汽车市场爆发这一历史机遇,公司的 IPO 募投项目即为年产 4.5 万吨高性能 铝合金材料及制品项目,2021 年底公司募投项目全部建成投入使用。

2022 年公司发行可转债再度投资“高端工业铝型材扩产项目”,建成达产后将新增 3.3 万吨年产能。随着产能扩张,公司汽车轻量化铝型材业务的发展将得到有力保障。

3. 门窗行业:下一片功能性建材蓝海的整合之路

门窗是实现建筑热、声、光环境等物理性能的极其重要的功能部件,同时具有建筑外立面和室内环境两重装饰效果,直接关系到建筑的使用安全、舒适节能和用户生活品质的提高,是功能属性较强的建材品种。

但由于我国门窗需求地理差异化较大、且传统门窗高度依赖于施工安装水平,导致国内门窗市场陷于大市场小公司的困局中,我们认为随着系统门窗渗透率提升,通过提高门窗材料集成化、标准化能力降低施工的非标性,为门窗行业带来集中度提升的契机。

3.1. 大而分散的传统门窗市场

3.1.1. 门窗市场有望保持年 4-5 亿平米需求

铝门窗年总产值超 2000 亿元。根据中国建筑金属结构协会铝门窗幕墙 分会统计,2021年我国建筑门窗幕墙行业总产值规模接近 7000 亿元, 其中铝门窗类总产值约 2400 亿元,幕墙类产值约 1200 亿元,建筑铝型材产值 1400 亿元,剩余建筑玻璃/建筑胶/五金件/胶条等产值约 2000 亿元。2016-21年我国铝门窗市场维持复合增速在 5%左右。

我们可以按照当年新建市场门窗需求以及存量市场替换市场需求简单拆分铝合金门窗市场,分为当下门窗需求场景,和远期以存量替换驱动的门窗需求场景,我们认为整体门窗市场未来空间,即便在假设新建市场需求下平台的情况下,仍有望保持年化 4-5 亿平米的门窗需求,且从产品结构上看,节能保温效果更好的断桥铝门窗产品占比有望提升。

3.1.2. 集中度提升的瓶颈:分化的需求和非标的施工

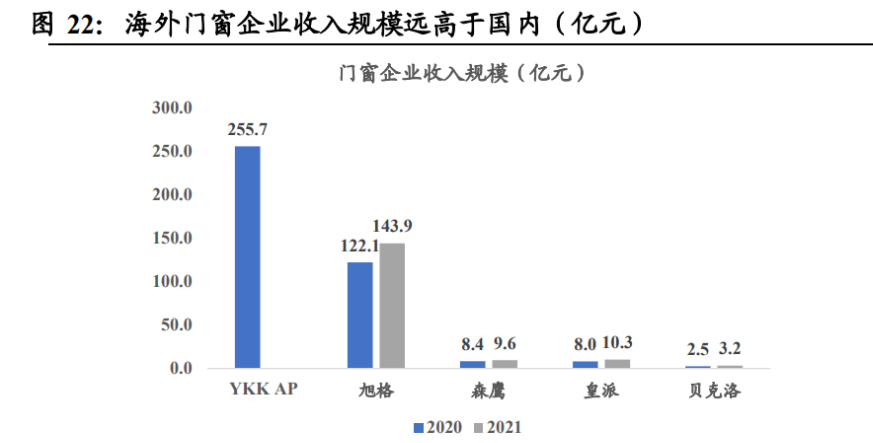

与海外市场相比,国内门窗市场一直处于高度分散竞争格局中,规模效 应较低。

但在千亿级门窗市场中,门窗企业却一直呈现高度分散化的竞争格局,据中国幕墙网统计,中国现有建筑门窗企业数量超过 3 万家,中小企业数量超过 90%,大型企业数量不足 10%,行业集中度低,产品同质化严重,市场竞争激烈。

与之相对的是,旭格在德国的市占率可达 60%,从收入规模看,2020-21 年 YKK、旭格的门窗收入规模均在百亿以上,远高于国内领先企业。

我们认为,国内门窗难以提集中度的瓶颈在于两点,一是区域市场需求分化,二是产品功能性的实现过去主要集中在施工端。

1)门窗需求具有区域分化特点:我国幅员辽阔,南北温差大且特定地域易出现台风、沙尘、雾霾、高湿等极端天气,针对不同气候特点需要进行差异化设计,对门窗的设计水平提出了更高要求。

譬如,北方气候寒冷,对门窗隔热性能要求更高,木的导热性比铝低,因此铝包木门窗产品在北方更受欢迎;而南方雨水偏多,对门窗在水密性、防渗漏以及沿海抗台风性能上要求更高,门窗的铝型材壁厚、扇框宽度、厚度等都要加强,且南方潮湿,对木材不利,所以断桥铝门窗更受欢迎。

实际上,即便是海外企业在国内也普遍存在本土产品开发能力不足的问题,较难因地制宜地满足各区域终端消费者的需求。

根据旭格财务报告统计,旭格金属业务部门(铝合金和钢)实现 15.85 亿欧元的全球营业额,其中欧洲境外收入为 3.2 亿欧元,中国区收入规模较欧洲区明显更小。

2)传统门窗功能主要由施工落地的好坏决定

传统门窗主要由施工方进行简单设计组装的方式制造,对于材料没有系统性能指标测试,因此过去门窗厂主要以施工起家,以安装能力见长,门窗性能好坏的主要取决于安装工人对建筑环境、材料的判断和技术水平。

而施工主导的行业本质是劳动力密集行业,难以向全国范围复制和拓展。

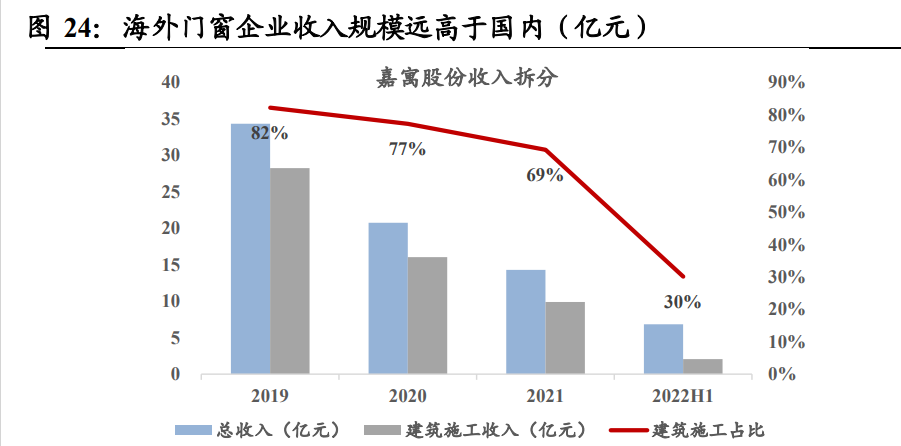

以门窗幕墙行业上市较早的嘉寓股份看,其收入中建筑施工占到 70-80%,2022 年受到疫情影响施工收入同比大幅下滑,也显现出劳动力密集行业对于外部冲击的脆弱性。

3.2. 系统门窗升级,带来门窗集中度提升新契机

3.2.1. 系统门窗:通过材料集成标准化替代施工的非标特性

和普通门窗相比,“系统门窗”强调将门窗视作一个综合性的功能集成体。

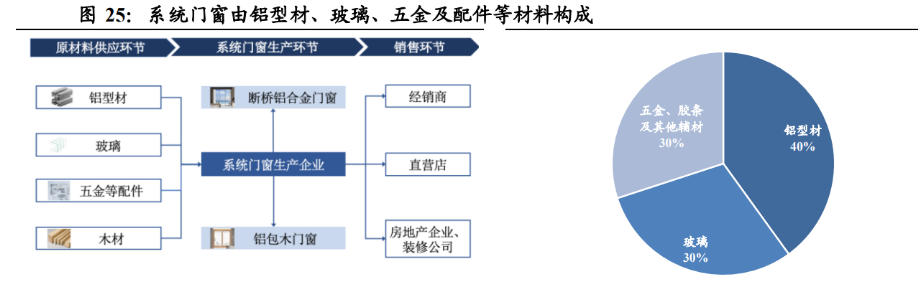

系统门窗是由铝型材、五金配件、密封胶条、玻璃等一系列材料构件组合而成,根据中国幕墙网,在一般铝门窗材料中,铝型材占到 40- 50%,玻璃占比约 30%,五金及胶条等其他辅材占比 30%,系统门窗的整体技术性能也受到各材料构件的个体性能及其相互配合集成效果的影响。

而系统门窗的定义本身,实际是包含了系统的上游材料设计研发,和系统的中下游落地及输出。

从施工决定材料,向材料领导施工转变。

在系统门窗的定义下,门窗材料的统筹集成、以及标准化的施工落地,到最后实现设计端规划的功能属性,整个产业链的决定重心从单纯的施工端向上游材料端移动,把门窗行业从传统的施工导向,转变为材料和设计引导施工。

目前,大部分系统门窗厂商主要承担材料的集成工作,少部分系统门窗厂商本身就是材料厂出身。

通过对关键材料品质的把控(铝型材,玻璃,五金,胶条),辅以标准的产品搭配输出,降低了安装的难度,把安装从个性化变为标准化动作,从而实现把整个门窗产业链的核心竞争壁垒前置。

3.2.2. 原材料大幅波动形成进一步催化

2021-22年门窗主要原材料波动明显加剧。21-22年受到环保压力影响,以及“双碳”目标的限制,大宗品周期波动加剧,门窗上游材料中铝型材、玻璃等材料价格波动放大。

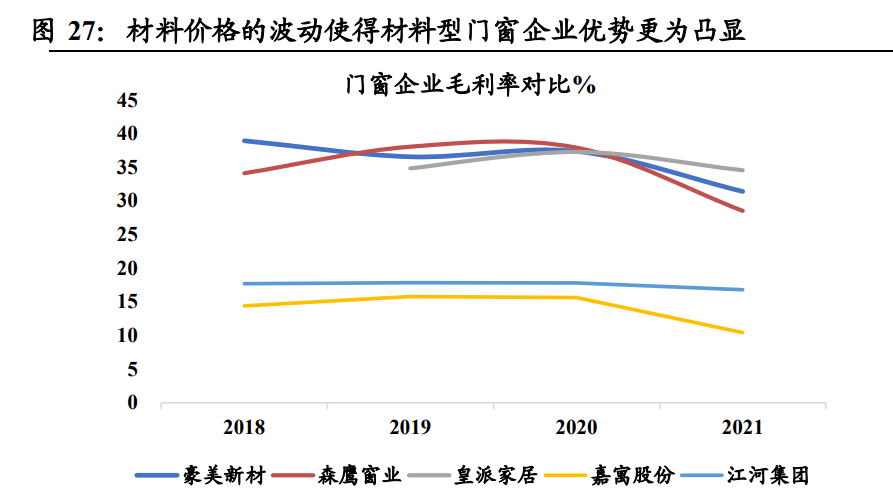

材料价格的波动使得材料型门窗企业优势更为凸显。

原材料波动也同时给门窗生产企业带来格局重塑,有竞争力和原材料优势的企业把上涨成 本向市场终端传导,通过提升产品功能、质量等创新来推动价格上升抵消成本,而低成本运作或粗放型、劳动密集型的企业,以及来料加工企业,则受到了较大的冲击和挑战。

从毛利率水平上看,以材料集成为主销售系统门窗的头部企业毛利率均能保持在 30%左右水平上,门窗、幕墙施工为主的企业毛利率在 15-20%,且受到原材料波动影响更大。

3.3. 贝克洛:深耕高端门窗,工程零售共同发力

贝克洛作为公司在高端系统门窗行业长期深耕的品牌,一方面相比其他门窗企业,可以享有豪美母公司铝型材自供优势;另一方面相比同行的型材厂,又具备更好的先发品牌和渠道优势。

3.3.1. 铝型材自产能力是天然的重资产壁垒

从建筑铝型材向下游品牌建材挖掘应用市场。

从整个铝产业链看,产业链前端的铝土矿主要是以矿产资源为导向的开采型行业,而氧化铝与电解铝则是以标准化加工为特点的制造行业,处于产业链中端的铝加工行业则需要根据下游应用行业的不同,生产出满足不同需求的产品,本质是应用导向型行业。

型材厂家如果纯作为中游大宗铝加工,难以做出差异化,因此向细分下游渗透和布局成为了更好的选择。

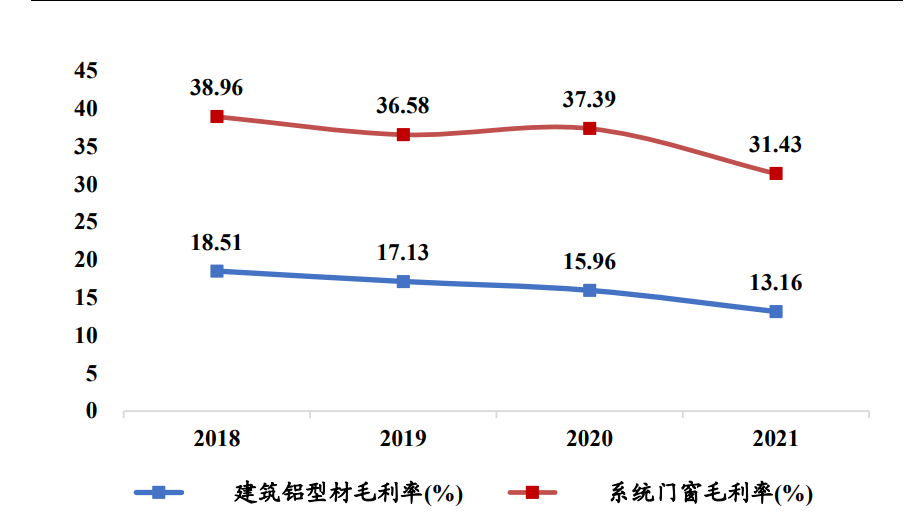

从公司营收结构看,普通建筑用铝型材只赚取较薄的加工利润,毛利率在 13-15%左右,而系统门窗可以享有品牌建材的盈利水平,毛利率在 30%以上。

图 28:系统门窗毛利率显著高于普通建筑铝型材

型材自供保障了较好的产品及成本稳定性。

贝克洛门窗的铝型材均由母公司生产,其他五金、密封胶条等定制配件则由贝克洛向符合技术标准的供应商采购。玻璃等其他材料出于运输成本和安装便利性考虑,一般由国内工程客户按贝克洛技术标准自行采购。

基于铝型材行业并向系统门窗业务延伸的厂商,由于掌握了完整的产业链条,在原材料稳定性和成本控制等方面均具有一定优势,企业由于需涉足铝型材生产环节,需要投入的资金规模将明显增加,本身具备天然的重资产壁垒。

3.3.2. 品牌渠道发力较早,向零售突围

贝克洛创立时间早,在地产客户中有较好的品牌基础。贝克洛品牌创建于 2009 年,2016-2019 年连续被中国房地产业协会评为“中国房地产开发企业 500 强铝合金系统窗类首选供应商品牌”、被中国建筑金属结构协会铝门窗幕墙委员会评选为“门窗十大首选品牌”。

从单一工程模式,转向零售赋能。

贝克洛创建前期主要以工程业务对接头部房企集采模式为主,在给地产商销售门窗材料的同时,也同时有专门的幕墙安装子公司提供部分门窗施工业务。

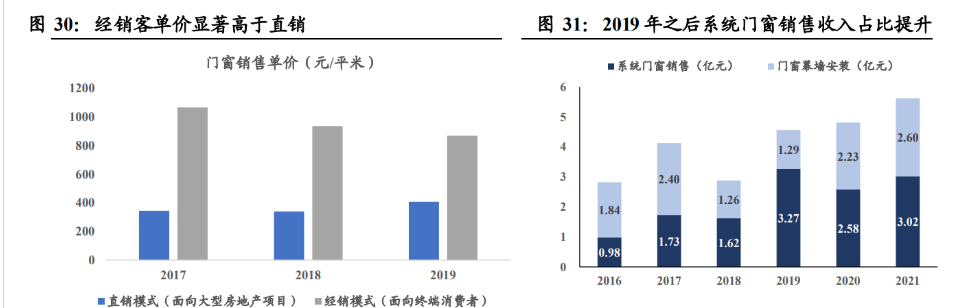

2015 年公司正式成立零售事业部,C 端渠道开始发力,C 端客户销售以成品门窗销售模式为主,且实现客单价更高,2017-19 年数据显示,经销客户单价平均在 800-1000 元/平米,工程直销客户单价在 350-400 元/平米。

从系统门窗销售和幕墙安装的收入体量变化中可以看出,2016-2018 年公司门窗销售仍以安装收入为主,2019 年之后系统门窗销售收入占比不断提升。

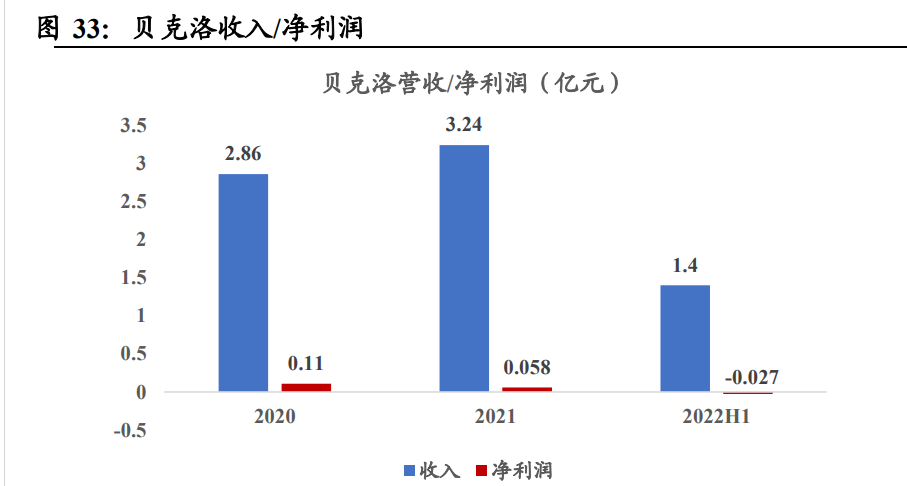

随着贝克洛收入规模逐步抬升,23 年有望贡献盈利。

2022 年公司在对 “贝克洛”品牌、市场定位进行了重新梳理和规划的基础上,通过人才引进等方式强化工程、零售业务团队,加强零售业务渠道的拓展。

1)工程方面,持续加强重点地产客户的开拓,进入保利、中海、绿地等地产企业的集采名,22H1 贝克洛系统门窗业务工程中标量 44.86 万平 方米,同比增长 86.77%。

2)零售领域,重点加强销售渠道拓展和线下网点布局,在 C 端渠道上持续开发有市场竞争力的经销商客户,我们预计 22 年贝克洛零售门店数量约 200 家,对标皇派家居 800 家品牌经销商、900 多家专卖店的体量,贝克洛零售端仍有较大拓展空间。

2021-2022年贝克洛在新一轮的渠道拓展中,销售费用等成本大幅抬升,导致增收不增利,我们预计到 2023 年随着贝克洛收入规模抬升以及竣工市场环境回暖,贝克洛盈利有望扭转 2022H1 亏损局面,实现盈利显著抬升。

4. 盈利预测及估值

4.1. 盈利预测

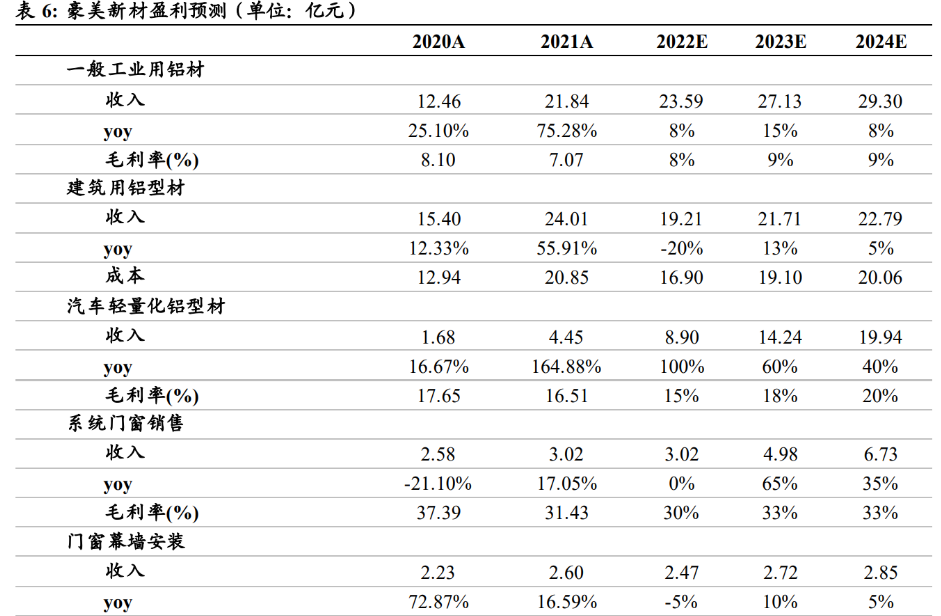

预计 2022-2024 年收入分别为 57.28、70.86、81.69 亿元,同比+2%、24%、15%,归母净利润分别为-0.84、2.71、4.22 亿元,对应 EPS 分别为-0.36、1.17、1.81 元。

铝型材板块:铝型材拆分应用领域来看:

1)建筑铝型材部分,受益于地产竣工修复以及新开工降幅收窄,预计 23-24 年收入将从 22 年底部修复,考虑到建筑型材本身以赚取加工费用为主,竞争较为激烈,因此价格毛利率水平维持在 12-13%左右平稳为主;

2)工业铝型材部分,下游主要是轨交、新能源等领域,预计 23 年随着基建和工业投资的修复,收入将保持稳增,同时毛利率逐步修复;

3)汽车轻量化铝型材部分,在新能源行业持续增长的带动下,且公司在定点车型上加速突破,预计收入将延续高速成长态势,占总收入比快速提升,同时随着汽车材本身规模效应增强以及配套能力提升,毛利率有望明显修复。

系统门窗板块:以贝克洛为主的系统门窗板块,在经历了 22 年工程/零售双低谷期后,随着工程量的回暖,以及零售开店的持续快速铺开,预计收入端将回到高速成长通道上,考虑到门窗板块份额相比价格仍是主优先考虑因素,预计整体毛利率会略有修复。

4.2. 估值

公司在铝型材领域深耕多年,技术优势和成本优势显著。

同时公司积极开拓新的市场,由主营传统的成本加成定价模式的铝型材逐步转向技术壁垒更高盈利空间更大的汽车轻量化业务以及系统门窗业务。随着业务结构优化,公司有望成功打造第二增长曲线。

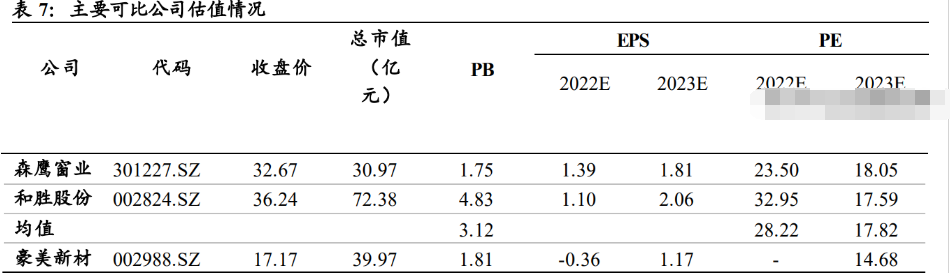

我们选取 A 股可比公司,其中森鹰窗业为系统门窗生产企业,和胜股份为汽车铝材加工铸造企业,分别对标豪美汽车轻量化和系统门窗两大主力业务。

分别用 PE 和 PB 法对公司进行估值:

1)PE 估值法:可比公司 2023 年平均 PE 为 17.82 倍,对应合理价格为 20.85 元。

2)PB 估值法:根据可比公司平均 3.12 倍 PB,对应合理价格为 30.80 元。

取两者平均,目标价 25.82 元。

5. 风险提示

下游需求不及预期。若房屋竣工及汽车销售不及预期,可能对公司的业绩带来不利影响。

原材料价格波动。若主要原材料铝锭价格大幅波动可能对公司盈利能力造成不利影响。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号