-

家电配件制造小巨人,合肥高科:优质客户+技术创新显核心竞争力

老范说评 / 2022-12-13 13:21 发布

一、家电配件制造“小巨人”,盈利能力稳中有进

1.1 公司沿革

专注家电配件制造,股权结构稳定。

公司是一家专注于定制化家电专用配件制造领域的高新技术企业,成立于2009年,并在2013 年整体变更为股份有限公司,2014年挂牌上市新三板。

2015年,公司被评为安徽省专精特新“小巨人”,并在2018年和2021年两次通过高新技术企业认定。

公司前十大股东合计持股98.25%,其中胡翔直接持股59.22%,又通过智然投资和群创投资分别间接控股1.86%、1.63%,合计持股62.71%,系公司控股股东。

陈茵直接持股23.39%,与胡翔系夫妻关系,二人合计控股86.10%,系公司实际控制人。

1.2 产品体系多元化,主营结构稳定

公司是一家从事家用电器专用配件及模具研发、生产和销售的模块化服务商,经过多年发展,公司构建了多元化的产品体系,包括金属结构件、家电装饰面板和金属模具等。

公司产品主要用于家用电器制造领域,应用范围覆盖冰箱、电视机、空调、洗衣机等功能结构件及外观装饰件。

根据应用终端产品不同,公司金属结构件主要分为冰箱结构件、电视机结构件、洗衣机结构件及空调结构件等;家电装饰面板主要分为冰箱装饰面板、洗衣机装饰面板、热水器装饰面板。

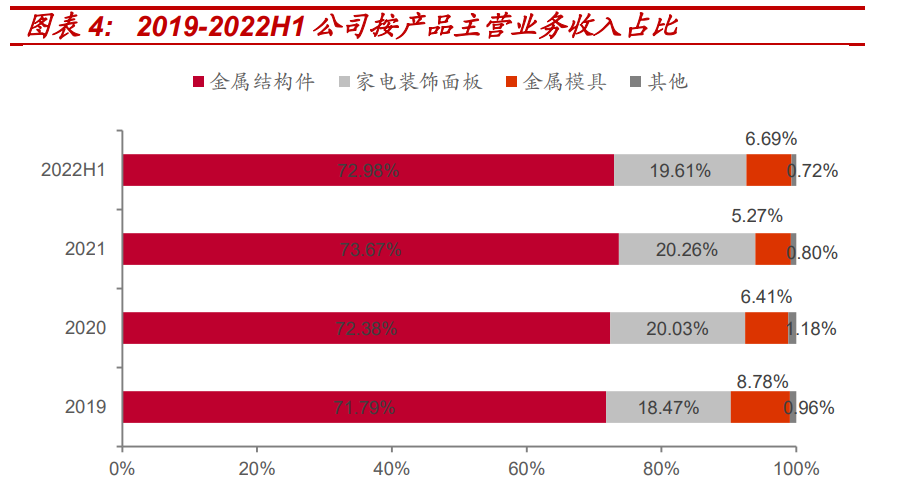

主营收入结构稳定,金属结构件维持高占比。

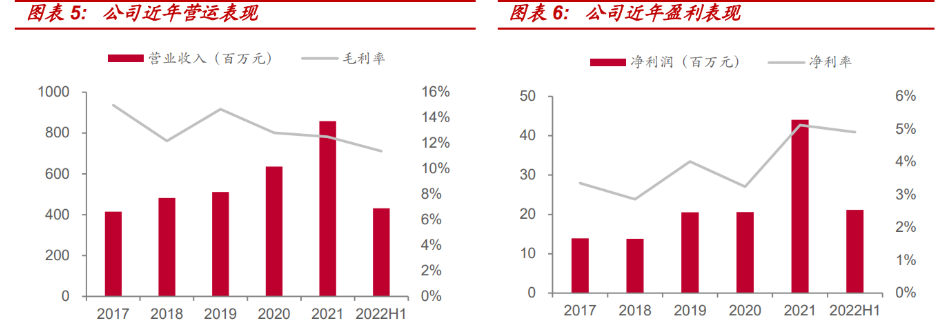

随着我国经济持续快速发展,居民可支配收入的增长、城镇化比率的提高,以及相关利好政策的持续出台,推动了国内家电行业的高速发展,公司的市场潜力进一步释放,收入规模呈现不断上升的趋势,从 2018 年的 4.8 亿元上升至 2021 年的 8.6 亿元。

公司业务主要分为三大板块:金属结构件、家电装饰面板和金属模具。其中金属结构件是公司营业收入的主要来源,近年来一直维持高占比,2021 年占比为 73.67%,包括冰箱结构件、电视机结构件、洗衣机结构件和空调结构件。

家电装饰面板 2021 年占比 为 20.26%,主要包括冰箱装饰面板、洗衣机装饰面板和热水器装饰面板三部分。

1.3 盈利能力保持稳定,指标高于可比公司

主营收入快速增长,盈利能力保持稳定。受益于下游家电行业产业政策引导、消费结构升级以及出口规模等因素驱动,公司业绩也呈现增长趋势。

2018-2021 年,营收 CAGR 达 21.19%,归母净利润 CAGR 达 47.20%,其中 2021 年营收和净利润增速分别达到了 35.15%和 113.69%。2022H1 公司实现营收 4.31 亿元,同比增长 23.16%,归母净利润 0.21 亿元,同比增长 12.41%。

公司盈利能力较为稳定,毛利率保持在 11%-15%的区间内,净利率维持在 2%-6%之间,并且呈现上升的趋势。

2022H1 公司整体毛利率达到 11.38%,其中金属模具毛利率最高,达到了 16.32%,金属结构件毛利率为 7.48%,家电装饰面板毛利率为 9.12%。

毛利率有所下滑主要系(1)受钢材市场价格影响,主要客户下调对公司部分产品的采购价格,成本滞后效应导致金属结构件销售单价的下降幅度大于单位成本下降幅度;(2)公司上半年部分产能未能充分利用,相应分摊至单位成本的固定费用增加;(3)产品结 构调整等因素综合影响所致。

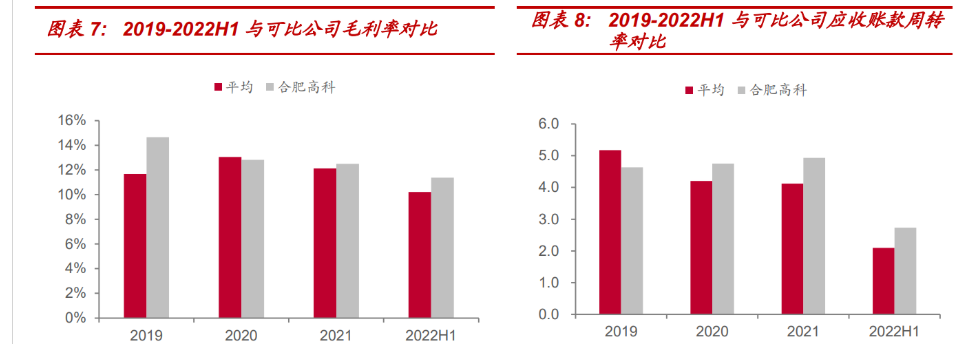

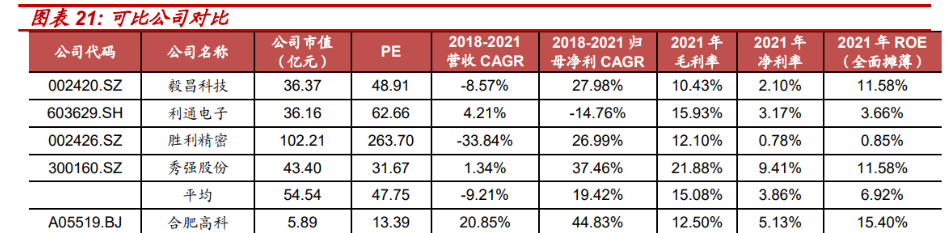

盈利能力和周转能力均高于可比公司平均水平。

根据公司招股书,选择毅昌科技、利通电子、胜利精密和协诚股份作为同行业可比公司。

从盈利能力角度来看,公司毛利率与同行业可比公司平均毛利率相近,略高于可比公司平均水平。

虽然公司目前整体规模较小,融资能力弱于同行业上市公司,但公司凭借在大家电金属结构件中的优势在与可比上市公司的竞争中获得了一定的市场份额,具备一定的竞争力和行业地位。

2021 年公司毛利率 12.50%,高于可比公司平均值 12.13%。从周转能力角度来看,公司 2019-2021 年应收账款周转率分别为 4.63 次/年、4.75 次/年、4.93 次/年,呈现增长趋势且基本高于可比公司平均水平。

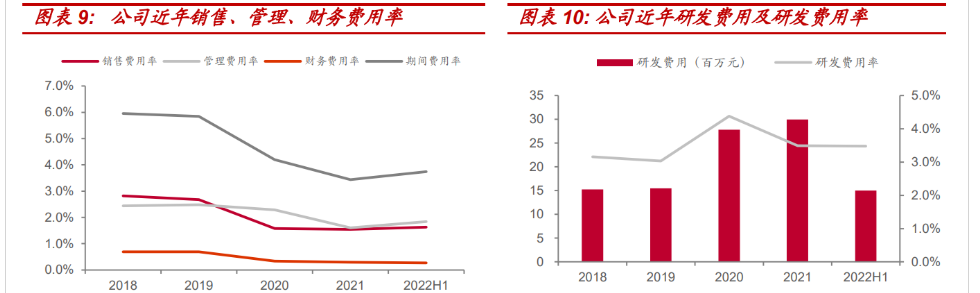

1.4 期间费用率保持稳定,研发投入逐年增长

公司的主要费用为销售费用,管理费用以及研发费用,主要费用率保持在比较稳定的水平。管理费用率和销售费用率基本稳定维持在 1.5%-3.0%之间,其中 2020 年公司销售费用率下降幅度相对较高主要系公司执行新收入准则,运费计入营业成本核算。公司管理费用率较低并且相对更加稳定主要系公司人员整体规模相对较小以及管理人员团队精简。

公司重视技术研发,研发投入逐年上升,研发费用率保持在 3.0%以上,2020 年公司研发费用率同比上升 44 个百分点,主要系公司为保持市场竞争力,持续加大研发投入,满足下游客户产品更新迭代需求。

二、家电行业前景广阔,需求、政策推动发展

2.1 行业迎来高景气,市场规模高速增长

得益于“家电下乡”、“家电以旧换新”、“家电节能补贴”等多项拉动内需政策的大力支持,我国家电行业实现快速发展。

近年来,家电行业逐步在智能化转型升级、节能环保上取得了实质性进展和阶段性成果,并在促进内需、带动就业、出口创汇、资源配置等方面发挥着重要作用。

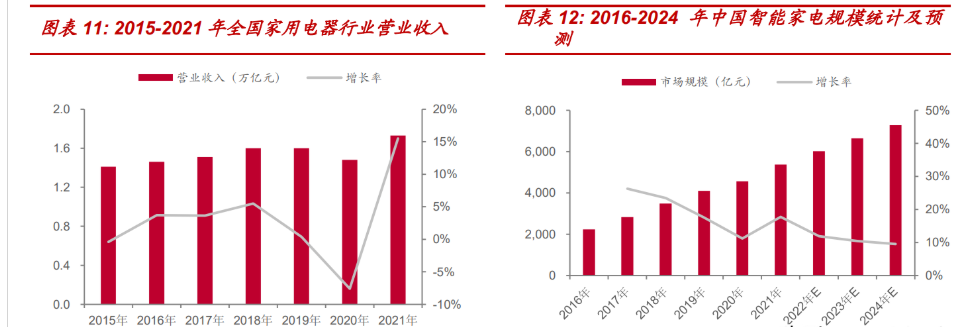

据工信部及中国家用电器协会统计,近年来全国家用电器行业营业收入整体呈现上升趋势,2020 年新冠疫情爆发并在全球范围内蔓延,全球家电产能均受到不同程度影响,国内家电行业营收同比下降 7.59%。

2021 年受益于国内对疫情的有效控制及健全的产业链,外销订单需求显著增加,全国家用电器行业营业收入大幅增长,达到了 1.73 万亿元,同比增长 15.50%。

同时,随着居民消费结构升级步伐加快,发展享受型消费占比明显上升,越来越多的消费者开始追求更加健康环保、智能便捷的家庭生活。

据前瞻产业研究院整理数据显示,2020 年我国智能家电的市场零售额达到 4,566 亿元,预计到 2024 年,中国智能家电市场规模将突破 7,000 亿元,市场规模和发展空间广阔。

2.2 国家产业政策支持

国家产业政策推动家电行业长期发展。

近年来,我国陆续出台多项法律法规和相关产业政策推动了家电行业及其上下游产业持续、 稳定、快速的发展,为企业经营提供了良好的环境和机遇。

2020 年 5 月,国家发改委等七部委联合发布《关于完善废旧家电回收处理体系推动家电更新消费的实施方案》明确指出“促进家电加快更新升级,引导消费者加快家电消费升级,使用网络化、智能化、绿色化产品,有条件的地方可对消费者购置节能型家电产品给予适当补贴”。

2021 年发布的《中国家电工业“十四五”发展指导意见》指出发展目标为持续提升我国家电行业的全球竞争力、创新力和影响力,到 2025 年成为全球家电科技创新的引领者。有关家电行业的法律法规和产业政策的具体信息如下表所示:

2.3 下游需求稳步增长,市场空间广阔

公司下游客户主要为冰箱、电视机、洗衣机等家电知名厂商,因此公司产品的市场需求和发展方向受冰箱、电视机等家电行业的市场规模、发展趋势的影响。

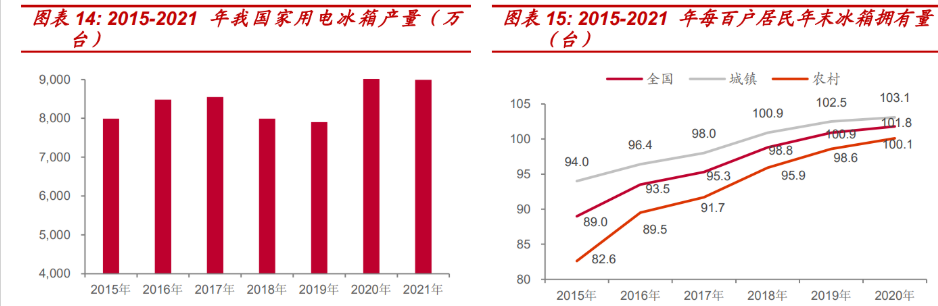

近年来,随着消费能力升级、销售模式创新以及全球的冰箱需求对中国依赖程度提高,助推我国冰箱产量与销量呈现增长趋势。

据国家统计局统计,2015 年我国家用电器产量为 7,992.8 万台,2021 年为 8,992.1 万台,年复合增长率 1.98%,呈现波动式增长的趋势。

2015 年以后,我国冰箱行业更新换代过程中带来产品结构升级和价格结构升级,零售规模保持稳健发展态势。据奥维云网统计,2021 年我国冰箱市场零售额达 971 亿元,同比增长 7.89%。

同时根据国家统计局数据显示,我国居民平均每百户电冰箱拥有量已由2015末的89.0台增加至2020年末的101.8台,其中城镇居民平均每百户电冰箱拥有量由2015年末的94.0台增加至2020年末的103.1台,农村居民平均每百 户电冰箱拥有量由2015年末的82.6台增加至2020年末的 100.1 台。

未来国家经济稳步增长、鼓励性政策出台、人均可支配收入增加以及消费结构升级等因素都将推进冰箱产业升级,冰箱产业将迎来新一轮的增长空间。

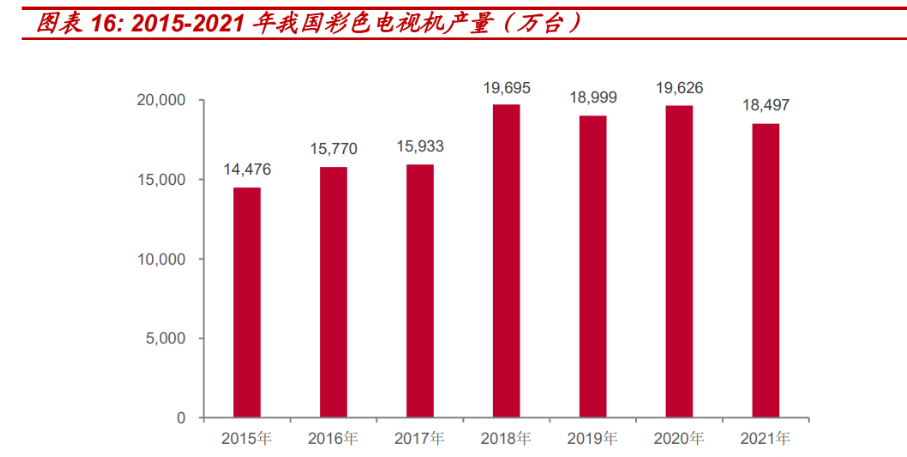

随着我国电视机生产企业不断产品创新与技术变革,顺应家居生活智能化、场景化的趋势,满足消费结构升级需求,我国电视机产业前景向好,将保持快速发展态势。

据国家统计局数据显示,我国电视机年产量由 2015 年的 14,475.73 万台增长至 2021 年的 18,496.50 万台,年复合增长率为 4.17%,年生产量保持在较高水平,整体呈平稳发展的状态。

此外,据奥维云网统计,中国彩电市场零售规模达 1289 亿元,同比增长 6.6%,预计 2022 年中国彩电市场的零售量规模将达 4046 万台,同比增加 5.5%。

未来,依托我国庞大的人口基数和日益增长的国民收入,全国居民保有的冰箱、电视机等家电数量未来将逐步实现更新换代,为国内家电生产商和家电配套企业带来广阔的市场空间。

三、优质客户+技术创新凸显核心竞争力

3.1 拥有高质量客户资源,积累良好市场口碑

公司通过长时间与知名客户的深度合作,也积累了丰富的产品设计经验和良好的市场口碑,为公司在竞争中取得优势地位奠定基础。

基于下游家电行业市场集中度较高,行业内知名家电厂商占据了绝大部分的市场份额。

知名家电厂商对其供应商的认证门槛较高,评定产品开发能力强、质量稳定、供货及时、服务优质的供应商后才能进入其供应链体系,且一经选定合格供应商后,通常不会轻易更换已通过认证的供应商。

经过多年的积累,公司与下游品牌厂商建立了稳定的合作关系,包括海尔集团、美的集团、海信集团、TCL 集团、京东方等。

公司前 5 大客户销售额占比基本维持在 90%左右,集中度较高,2022 年上半年公司的前五大客户销售额合计达到了 3.9 亿元,占营业收入比为 90.3%,体现高质量客户资源的稳定性和可持续性。

3.2 注重产品开发与技术创新,凸显核心竞争力

公司始终注重产品开发与技术创新,是安徽省“专精特新”小巨人企业、国家高新技术企业。

公司自设立以来,高度重视主营产品的技术研发与创新,密切关注国内外家用电器具专用配件制造业发展的前沿和趋势,以提升企业自主创新能力为核心,持续打造工艺领先、质量过硬的优质产品。

目前公司拥有实用新型专利 40 项以及软件著作权 19 项,具备较强的研发水平和技术优势。

此外,公司有充足的研发项目储备,截至 2022H1,公司拥有在研项目 24 项,其中有 4 个项目处于样品试生产及测试阶段,20 个项目处于研发阶段。

3.3 IPO 募资扩大产能,加大研发开拓产品品类

主要募投项目为对生产厂房、研发中心的改造或扩建以及对生产设备、研发设备、办公设备的购臵,实现产能和生产效率的大幅提升,进而增强公司综合竞争力。

本次上市拟募资 2.2 亿元,其中 9,170.93 万元将用于家电结构件及精密制造生产基地建设项目,7,150.54 万元将用于家电装饰面板建设项目,3,678.53 万元将用于研发中心建设项目。2019 年至 2021 年,公司主要产品产量、销量持续增长,产销率保持在较高水平,2022H1 公司主要产品的产销量均高于 99%,处于产能饱和的状态。

随着相关政策进一步落实、居民收入水平提升以及消费结构升级,下游冰箱、洗衣机等家电市场对金属结构件及家电装饰面板等配件产品的需求将进一步加大,现有产能已无法满足未来销售订单大幅增长的需求,因此募投项目的实施有利于扩大产能,提高生产效率,满足下游市场日益增长的需求以及加快研发成果转化,以抓住市场机遇,巩固和提高公司的行业地位和竞争力。

四、盈利预测与估值

本次公司发行底价为 6.50 元/股,对应 2021 年 EPS(按考虑超额配售选择权时本次发行后总股本计算)的 PE 倍数为 13.39,远低于可比公司均值。

目前无市场一致盈利预期。

公司将受益于国家产业政策支持,即家电行业相关鼓励政策的推出将会带动家电市场需求持续增长,从而刺激家电配件需求的增加。

同时随着公司募投项目的逐步落地将会带来主要产品产能的扩充以及生产效率、研发能力的提升,有利于增强公司的市场竞争力,助力公司长远发展。

五、风险提示:

对第一大客户销售集中的风险。

募集资金项目建设进度不如预期或不能按期实施的风险。

在研项目研发失败的风险。

相应公司仍存在因特殊事件导致最终未能上市的风险。

研究梳理仅基于相应公司招股说明书(注册稿)等公开资料,不能充分反映公司最新状况。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号