-

2022年第三季度投资总结

指数基金价值人生 / 2022-10-29 21:02 发布

原创 价值人生

一、2022年第三季度投资总结

2022年以来的实际组合包括场内组合、场外基金和港美组合的整体收益是-22%。

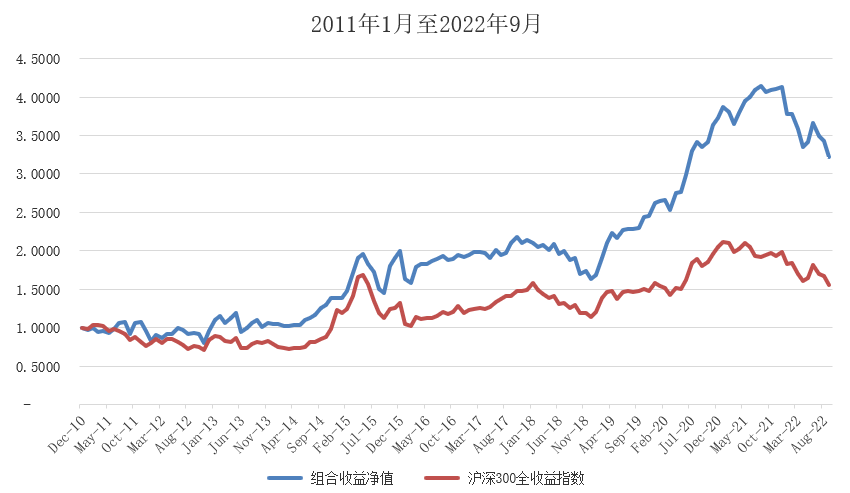

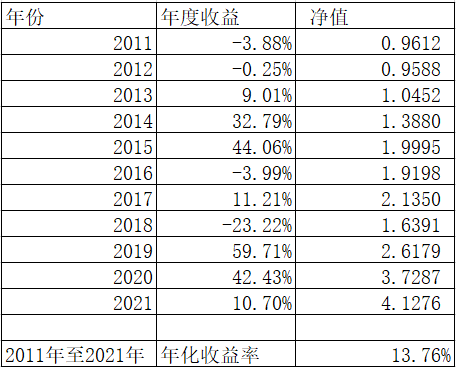

实际组合从2011年初至2022年第三季度净值是从1元至3.2217元。年化收益率是10.5%。

沪深300全收益指数从2011年初至2022年第三季度净值是从1元至1.5571元。年化收益率是3.8%。

二、本期持仓总结

(一)场内组合持仓:

场内组合共持有188只,以下是前30只。

金选300、腾讯控股、招商银行、贵州茅台、医药卫生ETF、万顺转2、中国中免、五粮液、A50ETF、三峡能源、口子窖、海康威视、立昂微、中概互联、宁德时代、乐普医疗、中国平安、海吉亚医疗、君禾转债、鸿达转债、万科企业、花王转债、蓝晓转债、海尔智家、中芯国际H、电投能源、绿城中国、寿仙转债、万化化学、青岛啤酒。

(二)场外基金持仓:

场外基金组合和港美组合前6只。

中金优选300、 消费红利、全球医疗、央视财经50、MSCI中国A50、标普中国A股红利。

三、资产配置和定投

存量资金做资产配置,增量资金做定投。

2022年第三季度的沪深300指数的市盈率(TTM)已经跌破了12倍。市场到了低估,可以采用”满仓+全部定投+搬来资金储备池“的资金策略。

讨论一下如果激进的是否还可以融资,本月下旬我一度把仓位提升至106%,月末把仓位降至98%,本来计划沪深300指数不到12倍市盈率,未来继续融资,可是最近我又转变了思路。从正反两方面的思考讲一下。

对于整体市场,对于宽基指数,长期总会向上,只有乐观一条路,否则不如不来。不是盲目乐观,而是谨慎乐观。像有些家长抱怨社会、抱怨环境,却让孩子天天向上,保持乐观。这本身是矛盾的。所以无论是家长,还是作为社会的一员,抱怨没用,只有天天向上,或是自我成长,或是为孩子做出榜样。对于沪深市场的参与者也是这样,如果影响了心情,不如不做,如果只是为了排泄心情,可能会经常失败。

长期投资是对市场的认可。而市场是反复无常的,需要做好准备。如果是2008年底、2018年底抄底后,未来一两年见效很快。如果2011年底抄底后,市场却要消化两三年见效很慢,而且当时经济还是很有活力,只是消化一下泡沫。而目前国内国外环境因素复杂,有些类似2011年底,需要消化滞胀,需要消化各种不利影响。而且成长类型公司上涨了两三年,无论是周期还是基本面都开始了下跌,反而蓝筹类型公司开始企稳,可是又有各种不利影响。如果质变,需要各方面的调整,底部持续几年,进行融资会得不偿失,尤其是目前企业利润下降,券商也不会很容易地给融资利率下调。

所以,还是需要进可攻、退可守的投资体系。”满仓+全部定投+搬来资金储备池“的三条中,可能最多会执行两条多点。

能够熬过去的熊市底部,能够穿越过去的冬天,才具有反脆弱性,才能做好冬播春收。一方面对长期一定要有信心,另一方面对资产配置组合一定要有完善的策略体系,并且能够保持长期穿越牛熊周期。

无论是用多少仓位进行资产配置和定投,都应该是深思熟虑后的决定,而不是受情绪影响做出的决定。自己无论哪种环境下,依然能够平静、坦然、理性地做出符合自己投资策略的选择。

公司组合:

本月进行调仓,继续减持了成长类型公司的比例,如宁德时代、比亚迪等,增持了一些有价值的,成长性拐点向上的公司的比例,如海康威视、乐普医疗等。并且清仓了一些零碎仓位、即仓位占比非常轻的公司。

场内基金和可转债组合:

场内基金调节仓位。顺势进了医药卫生ETF,继续持有豆籽ETF,持续向上并且相关度低。继续增持了长期的中金优选300指数基金、A50ETF等。

可转债低价的向下空间极少,相应溢价率也升高了。所以本月可转债下跌得少,溢价率升高了。查询了下几十年以来,美国的可转债年均超额收益2%以上,是不做下修的数据;中国的可转债每年平均下修数量一成多,幅度是两成多,每年再增厚超额收益2%多,合计5%。如果轮动得好,尤其是妖债起来后把非妖债双低的部分也给带起来了,还有轮动增厚收益。未来即使充分交易了,最后交易后的年均超额收益也可能是10%以上。当然,是以目前环境条件不变的情况下,做出来的结论。

场外基金组合:

场外基金组合今年以来亏损了13%。多种策略并用的组合,多种Smart Beta做成的组合,还是比较稳健一些的。

未来关注稳健的指数为主,如消费红利指数、中金优选300指数等,等待偏成长的指数下跌一阵,再考虑一定的仓位配置。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号