-

领跑高端石英,石英股份:下游行业多点开花,量价齐升迈入新阶段

老范说评 / 2022-10-28 10:08 发布

1.领跑高端石英领域,扩张盈利双双向好

1.1.高端石英行业龙头,并购扩产稳步向前

公司是国内石英材料龙头企业,具备规模化生产高纯石英砂的能力。

公司集科研、生产、销售为一体,主要从事高端石英材料深加工业务。

公司主营产品包括石英管棒、石英砂及石英坩埚,下游行业包括电光源、光伏、半导体以及光纤、光学等领域。

公司具备从高纯石英砂到电子级石英管棒材料及下游石英器件的完整产业链优势,是全球三家具备规模化生产高纯石英砂技术的企业之一。

目前国内石英材料行业内仅公司一家完成了上中下游全产业链布局,奠定了公司在行业内的领先地位。

历经 30 年探索,并购+扩产助力公司发展。

公司于 1992 年成立,并于 2009 年成功掌握高纯石英砂生产工艺,成为全球少数掌握高纯石英砂量产技术的企业。

2014 年公司在上海证券交易所上市,自上市以来,公司持续对行业内业务相近的公司进行并购,强化公司影响力;同时,公司积极进行高端石英材料的扩产,近年来高纯石英砂项目扩产速度加快。

2019 年公司取得 TEL 认证,预计未来随公司产能逐步释放,公司产品市占率将得到进一步提升,公司龙头地位巩固。

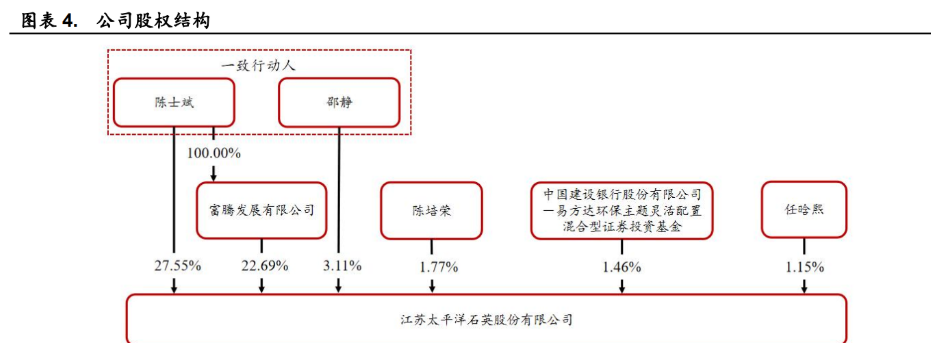

公司实际控制人为陈士斌。

根据公司 2022 年三季报披露,陈士斌先生直接持股比例为 27.55%,其名下境外全资控股公司富腾发展有限公司持有公司 22.69%股权,合计持股 50.24%,为公司实际控制人。

陈士斌先生的配偶邵静持股比例为 3.11%,为一致行动人。公司股权较为集中,公司前十大 股东共持有公司 60.85%股权,其中机构投资者占六家。

1.2.产品方案多样化,高纯石英砂业务稳步推进

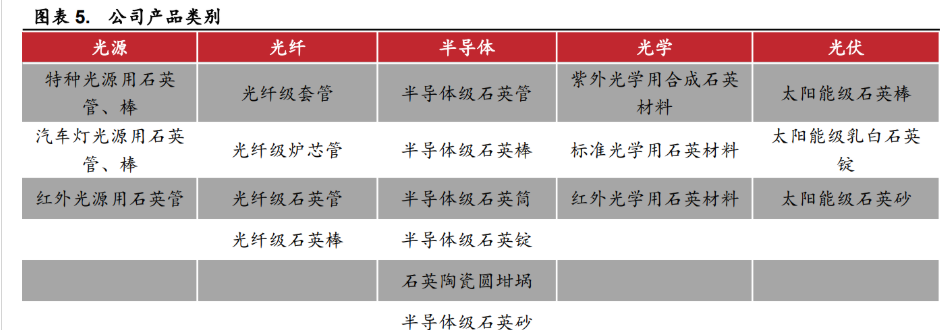

公司石英产品细分丰富,多产品规格满足下游多样化需求。

分行业来看,公司石英材料产品涵盖光源、光纤、半导体、光学以及光伏五大领域,其中半导体领域涉及产品种类最多。

分产品来看,公司石英材料产品主要分为石英管棒、石英砂及石英坩埚,其中石英管棒应用领域最广,在五大业务领域都有所涉及。

此外,公司各类产品下的细分规格较为丰富,以满足下游客户的多样化需求。

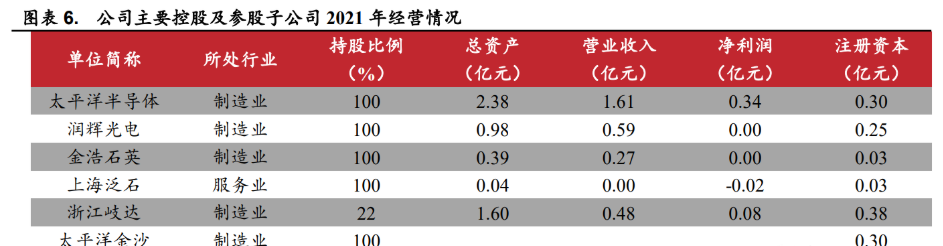

公司重点推进半导体及高纯石英砂业务发展,增设业务相关子公司。

2021 年 12 月 29 日,公司全资子公司连云港太平洋金沙石英有限公司成立并取得营业执照,计划从事高纯石英砂及其制品的销售业务。

目前,公司共有五家全资控股的子公司,分别为金浩石英、润辉光电、太平洋半导体、上海泛石及太平洋金沙,业务覆盖光电、半导体、石英材料制造、高纯石英砂制造等。

1.3.业绩创历史新高,费用率稳步下降

公司业绩迎来突破,高纯石英砂占比持续提升。

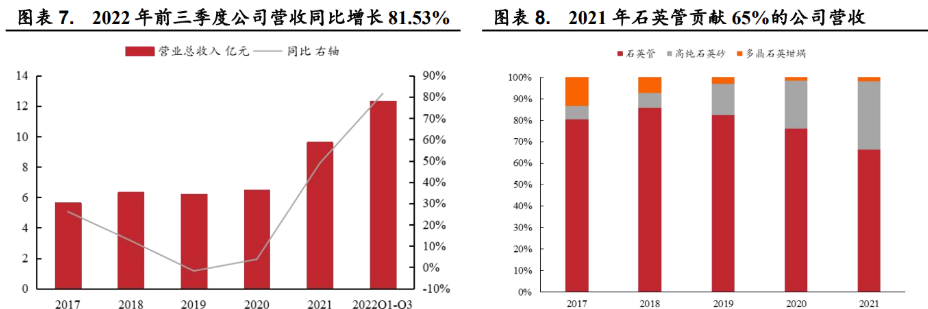

营业收入方面,公司 2021 年实现营业收入 9.61 亿元,同比增长 48.81%。2022 年前三季度实现营业收入 12.34 亿元,同比增长 81.53%。公司自 2017 年以来营业收入进入平台期,2021 年实现近五年来首次较大突破。

营收结构方面,公司高纯石英砂营业收入占比逐年提升。2017-2021 年,公司高纯石英砂营业收入占比 从 6.45%提升至 31.99%。2021 年公司营收主要来源为石英管产品及高纯石英砂,分别占公司营业收入比例 65%、31%。

随着光伏及半导体行业的发展,预计公司未来营业收入将持续提升。

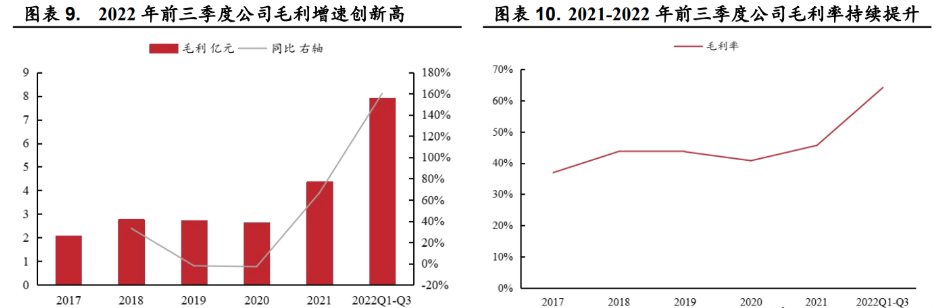

2021 年公司毛利润大幅增长,毛利率持续提升。

毛利润方面,2022 年前三季度公司实现毛利润 7.91 亿元,同比增长 160.20%。毛利率方面,2021 年公司毛利率为 45.63%,2022 年三季度公司毛利率进一步提升至 64.10%, 主要系公司高纯石英砂毛利率增长,以及其占营收比重进一步提升。

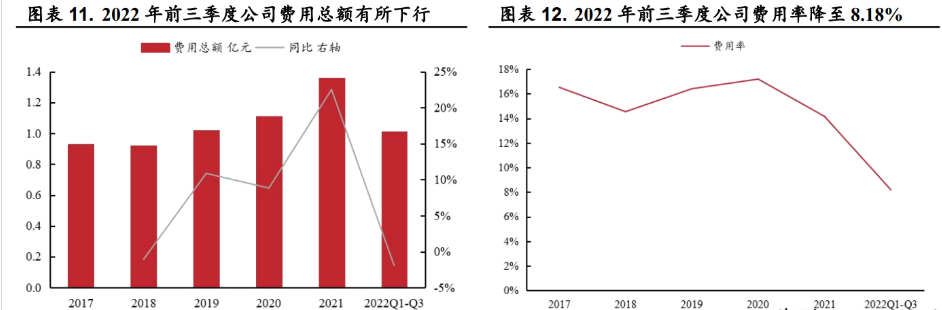

公司期间费用率中枢下行。

从费用的绝对规模来看,2021 年公司费用总额为 1.36 亿元,同比增长 22.52%;2022 年前三季度公司费用总额为 1.01 亿元,同比下降 1.94%。

从期间费用率来看,2021 年公司费用率为 14.15%,2022年前三季度公司费用率为 8.18%,2017-2022年上半年费用率整体下移,公司近年来降本增效成果显著。

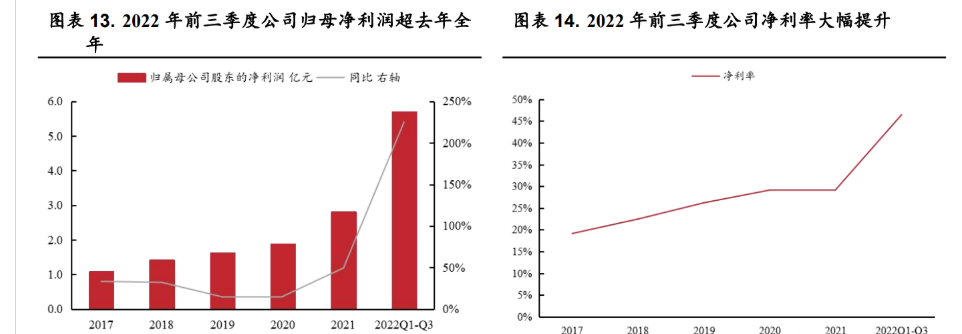

2022 年前三季度公司归母净利润及净利率均大幅提升。

归母净利润总额方面,2021 年公司实现归母净利润 2.81 亿元,同比增长 49.37%;2022 年前三季度实现归母净利润 5.70 亿元,同比增长 224.99%。

净利率方面,2021 年公司净利率为 29.25%,2022 年前三季度公司净利率为 46.46%,为 近五年以来的最高水平。

2.高纯石英稀缺、下游需求长期向好

2.1.高纯石英砂:高提纯壁垒构建核心竞争力

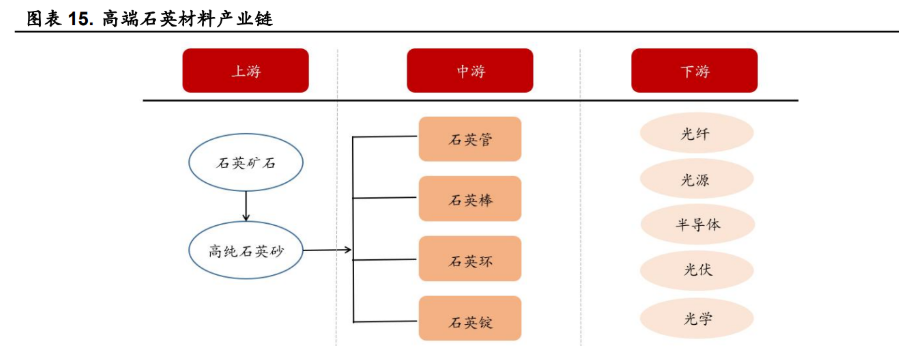

石英材料产品覆盖领域广,高纯石英砂提纯技术壁垒较高。

石英材料产业链上游主要包括石英矿石和高纯石英砂,中游主要包括石英管、石英棒、石英环和石英锭,下游主要应用于光纤、光源、半导体、光伏和光学等领域。目前,石英砂提纯技术壁垒较高,是石英材料生产企业的核心竞争力。

高纯石英砂具备多种优秀的物理化学性质,我国原料进口依赖度较高。

目前国内对于高纯度石英砂没有统一且严格的分级标准,按照《矿产资源工业要求手册》(2014 年修订版),高纯石英砂指二氧化硅含量高于 99.98% 的石英砂。

高纯石英砂具有耐高温、耐腐蚀、绝缘度高、热膨胀系数低、透光性好等优秀的物理化学性质,是高新技术产业中的重要原料。

我国可用于高纯石英砂生产的脉石英和水晶 2019 年资源量为 685 万吨,其中水晶资源量仅为 0.69 万吨,高品质资源极其匮乏,原料长期依赖进口。

2.2.供给:优质资源稀缺,行业寡头垄断

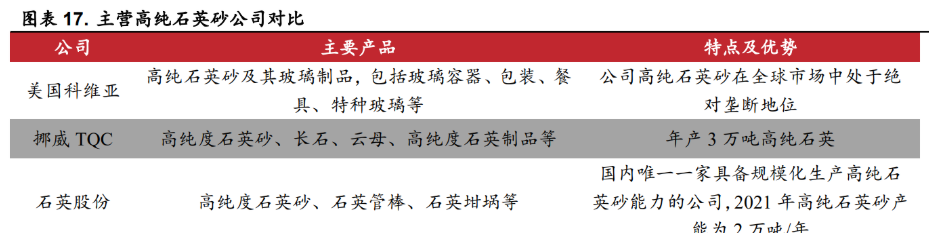

全球仅有三家公司可规模化生产高纯石英砂。高纯石英砂生产难度大,技术保护性强,目前只有美国科维亚、挪威 TQC 以及公司具备规模化量产高纯石英砂的能力。

美国科维亚公司是由美国尤尼明与费尔蒙德桑塔两家行业龙头合并而成,目前其高纯石英砂在全球市场中处于垄断地位。挪威 TQC 公司除了生产高纯石英砂以及相关制品外,也提供长石、云母等矿物原材料的销售,目前 TQC 拥有年产 3 万吨高纯石英产能。

公司产品主要为高纯石英砂及制品,是国内唯一一家具备规模化生产高纯石英砂能力的公 司,2021 年高纯石英砂产能为 2 万吨/年。

高品质矿产资源稀缺,长期被尤尼明和 TQC 垄断。

据王九一《全球高纯石英原料矿的资源分布与开发现状》,全球高纯石英原料矿区分布在巴 西、美国、加拿大、挪威、澳大利亚、、中国等,其中斯普鲁斯派恩矿区属于白岗岩型,石英杂质含量极低,资源存量大,其他国家难以发现类似矿床,长期以来垄断了全球 90%以上的高纯石英砂供给量。

目前斯普鲁斯派恩矿区矿业权由挪威 TQC 和矽比科北美公司(原尤尼明公司)持有。尤尼明公司自 1970 年起即在该矿区采矿,可以说持有斯普鲁斯派恩矿床采矿权是尤尼明公司能够成长为世界巨头的主要原因。

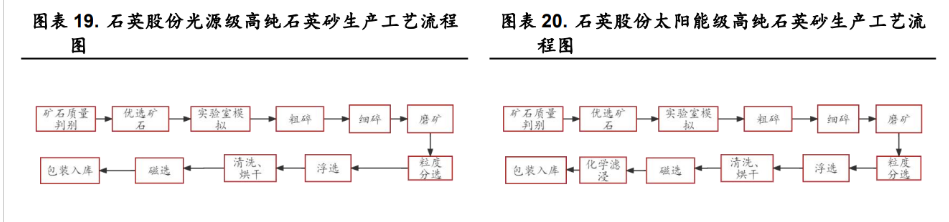

高纯石英砂加工和提纯技术较为复杂,我国起步较晚,发展空间较大。目前主流的高纯石英砂提纯工艺包括预处理、磁选、浮选、浸出四个主要步骤,其中预处理又可分为多步。

整个过程中涉及使用 HF、氯气、HCl 等,对企业环保投入要求较高。美欧的部分发达地区在 20 世纪 70 年代就开始研究使用低品位的石英矿经提纯制备高纯石英砂,我国 20 世纪 80 年代才开始进行高纯石英砂的制备研究,起步较晚,仍有一定的发展空间。

2.3.需求:下游产业高速发展,石英材料需求高企

高纯石英砂应用领域广泛,以半导体和光伏为主。

从下游应用结构来看,高纯石英砂应用领域覆盖半导体、光通信、光伏、电光源,其中半导 体领域应用占比最多,50%高纯石英砂应用于该领域中。此外,光通信及光伏也是高纯石英砂的重要应用领域。

2.3.1.半导体景气度持续上行,原材料市场逐步打开

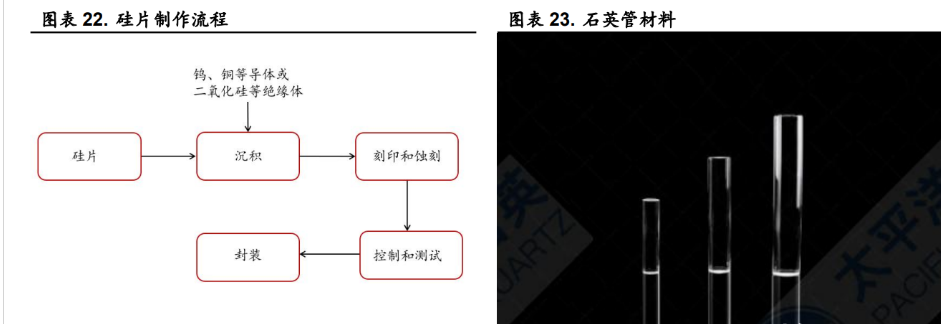

半导体市场空间较大,涵盖多种高端石英材料产品。高纯石英砂在半导体中的应用主要涉及硅片制造过程中的扩散、蚀刻等环节,是半导体生产的关键材料。随着高新技术产业的发展,半导体行业有望保持长期景气。

2021 年,全国多地制定了集成电路相关产业规划,预计到 2025 年,我国集成电路产业规模将达 4 万亿元。

半导体用石英材料主要包括石英管、棒、石英筒、石英锭、石英坩埚以及高纯石英砂。据石英股份公司公告,每生 产 1 亿美元的电子信息产品,平均就需要消耗价值 50 万美元的高端石英材料。

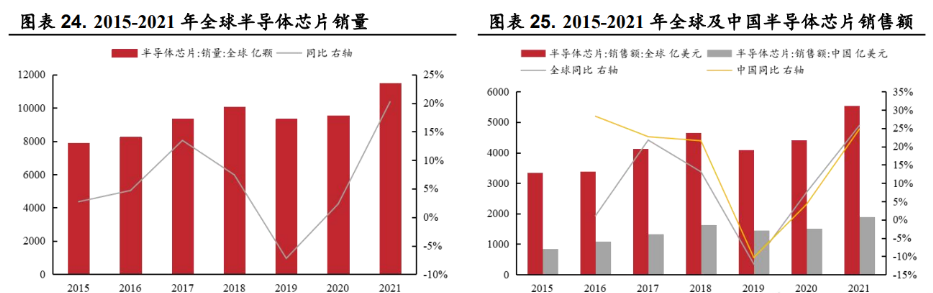

全球半导体芯片销量波动上行,拉动石英材料需求量持续提升。

从销量来看,2021 年全球半导体芯片销售量达 11469 亿颗,同比增长 20.26%。

2015 年至 2021 年全球半导体芯片销量波动上行,6 年 CAGR 达 6.47%。

从销售额来看,2021 年全球半导体芯片销售额达 5541 亿美元,同比增长 25.73%,2021 年我国半导体芯片销售额达 1897.6 亿美元,同比增长 24.74%。

2021 年我国半导体芯片销售额占全球 34.25%,占比较大。全球半导体芯片销售在历经 2019 年的短暂下行之后,自 2020 年起快速反弹,行业景气度有望延续,对石英材料需求量有望持续提升。

全球半导体行业投资额上行,未来行业景气度有望延续。

从晶圆制造环节来看,2020 年全球半导体资本支出 372.5 亿美元,同比下降 5.15%。2012 年至 2020 年全球半导体资本支出波动上行。

从封装和组装环节来看,2020 年全球半导体资本支出 25.7 亿美元,同比增长 2.43%。2011 年至 2020 年全球半导体资本支出逐年上涨,该态势有望延续。

我国半导体市场发展迅速,市场空间巨大。

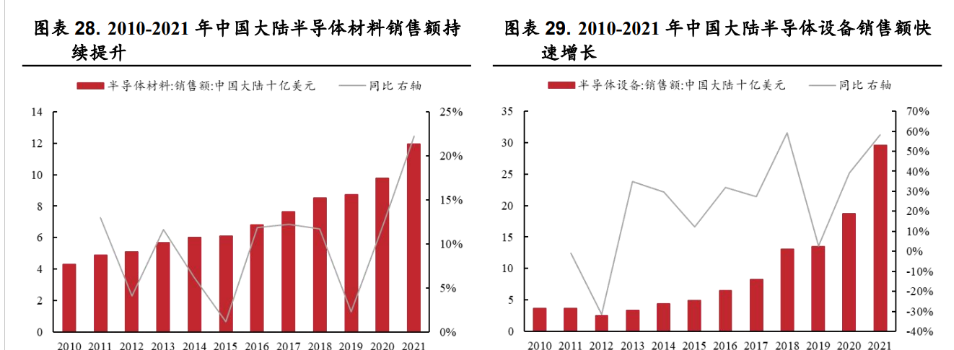

从半导体材料销售额来看,2021 年中国半导体材料销售额达 119.3 亿美元,同比增长 22.20%。2010 年 至 2021 年中国半导体材料销售额逐年上涨。

从半导体设备销售额来看,2021 年我国半导体设备销售额达 296.2 亿美元,同比增长 58.23%。2013 年至 2021 年中国半导体设备销量额不断上涨,中国半导体市场有望进一步发展。

我国集成电路进口需求量大,国产替代趋势不改。

半导体主要由集成电路、光电器件、分立器件、传感器四个部分组成,集成电路占据半导体 市场的主要份额。从集成电路进出口数量来看,2021年中国集成电路进口 6359 亿个,出口 3108 亿个。

2010 年至 2021 年我国集成电路进口数量和出口数量年复合增长率分别为11.03%、12.53%。

从进出口金额来看,2021年中国集成电路进口金额4333.26亿美元,同比增长 23.26%;出口金额 1545.16 亿美元,同比增长 30.95%,国产出口增长较进口更为迅速。

长期来看,我国集成电路国产替代的发展态势不变,国产石英材料的需求占比有望进一步提升。

2.3.2.光伏市场持续扩张,技术迭代拉动需求

光伏市场规模持续扩大,拉动高纯石英砂需求持续提升。

高纯石英砂在光伏领域的应用主要涉及石英坩埚的制造。

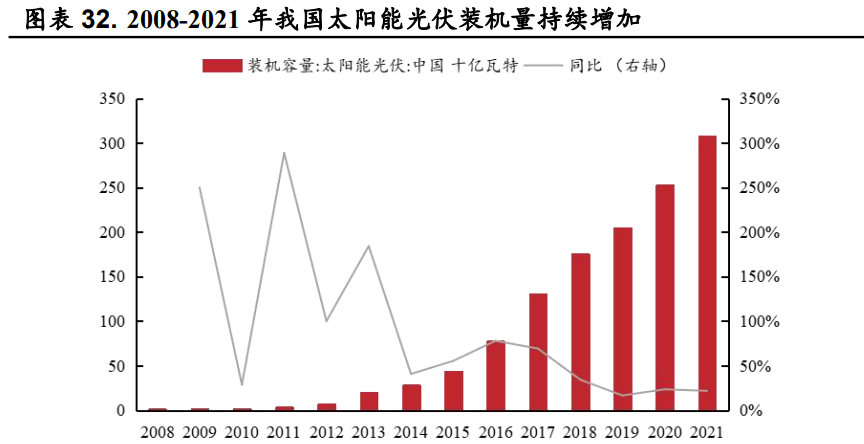

从光伏装机量来看,2021 年我国光伏装机量达 307.88GW,同比增长 21.69%;2016 年至 2021 年,我国光伏装机量五年复合增长率达 31.80%。随着光伏行业的迅速发展,单晶用电弧石英坩埚需求量随之走高,带动高纯石英砂需求持续放量。

N 型电池未来或将成为市场主流,带动石英坩埚需求量提升。

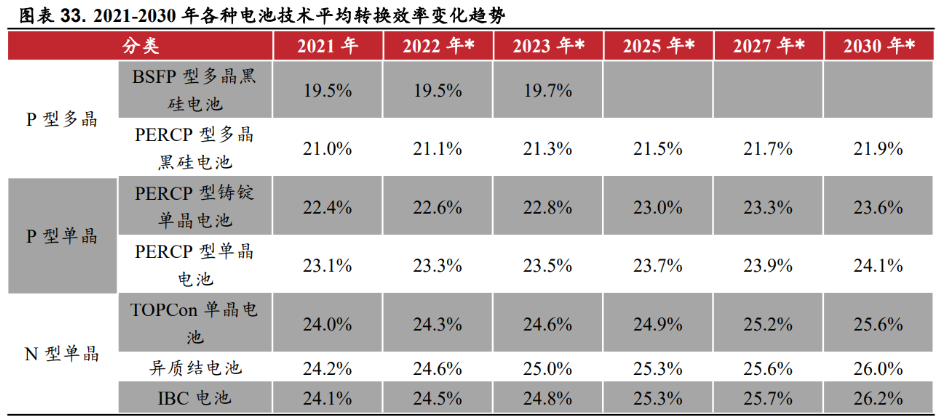

硅片分为单晶和多晶,单晶硅片又分为 N 型和 P 型。

根据中国光伏行业协会《中国光伏产业发展路线图(2021 年版)》,2020 年 P 型单晶硅片市场占比达 90.4%,为当前市场主流,N 型单晶硅片约 4.1%。

虽然仍有一定提升空间,但 P 型单晶电池平均转换效率已接近极限。而 N 型单晶电池技术转换效率有望从目前的 24%左右提升至接近 26%,提升潜力较大,有望成为下一代主流技术路线。

与 P 型硅片相比,N 型硅片对于高纯石英砂以及部分辅材的纯度要求更高,且石英坩埚消耗速度更快。P 型电池向 N 型电池的转换将提升石英坩埚的需求量,进一步为高纯石英砂的需求增长打开空间。

2.3.3.光纤光源增长稳健,石英需求持续放量

光通信产业发展迅速,光纤需求持续放量。

石英管、石英棒、石英套管在光纤领域的应用主要以制备光纤预制棒以及为光纤拉丝工艺提供原材料为主。

近年来光通信产业发展迅速,全光网是构筑 5G 时代的基础。

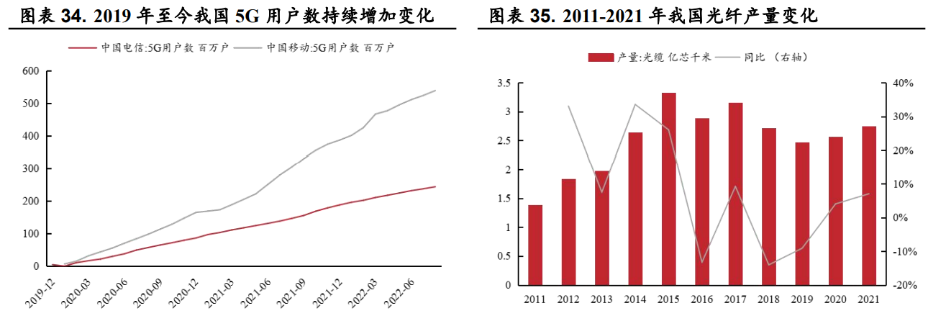

从 5G 需求量来看,2021 年中国移动 5G 用户数达 3.87 亿户,中国电信 5G 用户数达 1.88 亿户,同比分别增长 134.42%、117.11%。

截至 2022 年 8 月, 中国移动 5G 用户达 5.39 亿户,中国电信 5G 用户达 2.44 亿户,分别同比增长 77.15%、66.14%。

从光纤产量来看,近三年来我国光纤产量持续上涨,2021 年我国光纤产量达 2.74 亿芯千米,同比增长 7.06%。根据《中国制造 2025》,我国将持续推进信息化与工业化的深度融合,光纤通信将为工业时代 4.0 奠定基础。

未来,随着 5G 需求量持续提升、光通信产业持续发展,光纤市场将进一步释放需求,带动石英材料需求量相应提升。

照明产业长期需求明确,光源用石英材料市场长期扩张。

石英材料在光源领域的应用主要是作为制作照明设备的原材料。随着城市化的不断推进,公共照明需求量持续提升。

从公共照明用电量来看,2021 年全国公共照明设备用电量达 353.88 亿千瓦时,同比增长 12.20%,2016 年至 2021 年年复合增速达 7.92%。

未来,随着国家进一步改善落后地区基础设施建设,照明设备作为刚性需求,其长期增量稳定,带动石英材料续需求量提升。

3.产品获国际巨头认证,价涨量增迈入新阶

3.1.高纯石英砂品质突破,国产替代拓宽发展空间

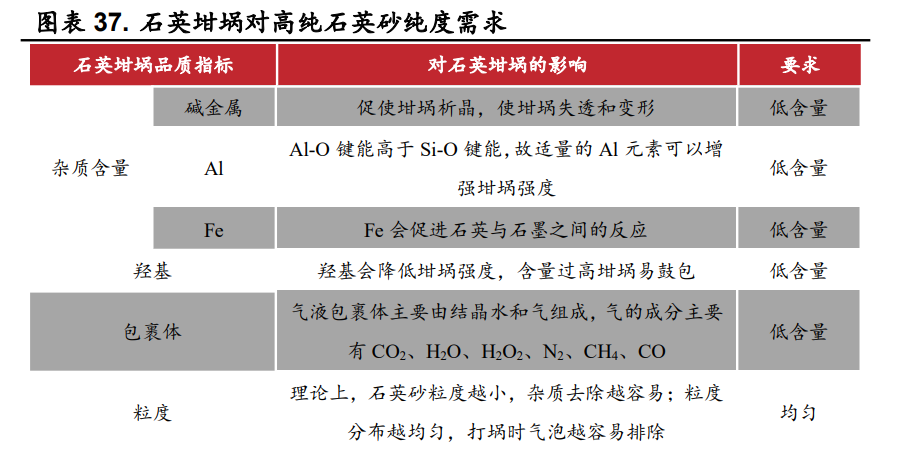

石英砂的纯度是影响石英坩埚品质的重要因素,内层砂要求更为严格。

石英坩埚是光伏单晶炉的关键部件,其作用是在高温下盛装硅液,并防止杂质进入硅液。

在拉制单晶硅时,石英坩埚需在 1400 度以上高温中连续工作。光伏坩埚用石英砂分为内层砂与外层砂。石英砂纯度越低,在高温熔制过程中越容易产生黑点气泡。用作内层砂时,长时间处于高温环境下会使石英坩埚内壁所含气泡受热释放,从而影响到单晶硅片生产的稳定性和成功率。因此内层砂对石英砂的纯度要求更高,价格也更高。

此外,坩埚用石英砂对不同杂质含量都存在要求,如碱金属杂质含量过高会促使坩埚析晶,使坩埚失透和变形,羟基含量过高会导致坩埚鼓包等。

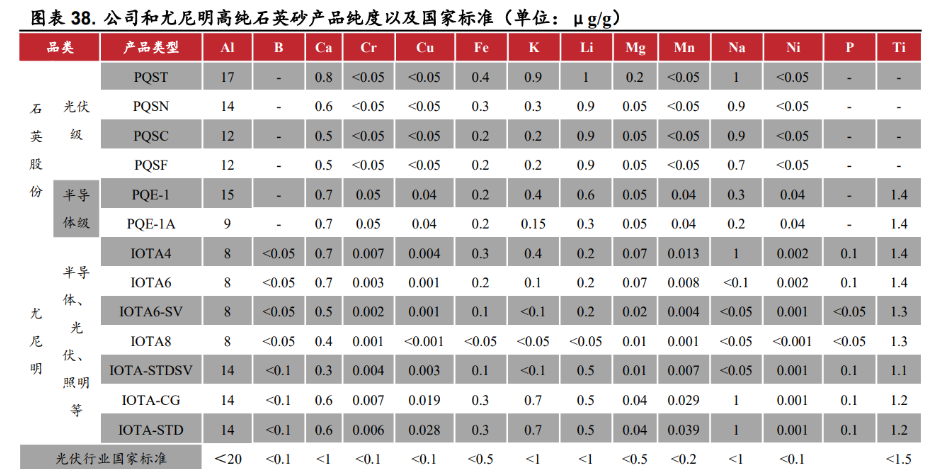

公司高纯石英粉产品纯度已达国际先进水平,国产替代率有望提升。

作为全球少数掌握量产且杂质含量低于 15ppm 的高纯石英砂提纯技术的企业,公司光伏级石英砂 Al 含量也可达到 14ppm 甚至更低,已经达到国际领先水平。由于对纯度存在要求,早年我国石英坩埚内层砂主要应用国外的高纯石英砂产品。随着公司技术实力不断增强,公司产品用于光伏坩埚内层砂的比例有望提升,高纯石英砂国产化进程有望提速。

3.2.连熔法行业领先,巨头认证打开市场

公司连熔法技术领先。公司通过“连熔法”制备的半导体级高纯石英材料填补了我国在这一领域的空白。多年来公司在连熔生产工艺上持续进行技术迭代,到 2020 年已是第八代连熔技术投入生产。目前,公司的连熔技术已经达到了国际前沿水平,成为行业的标杆。

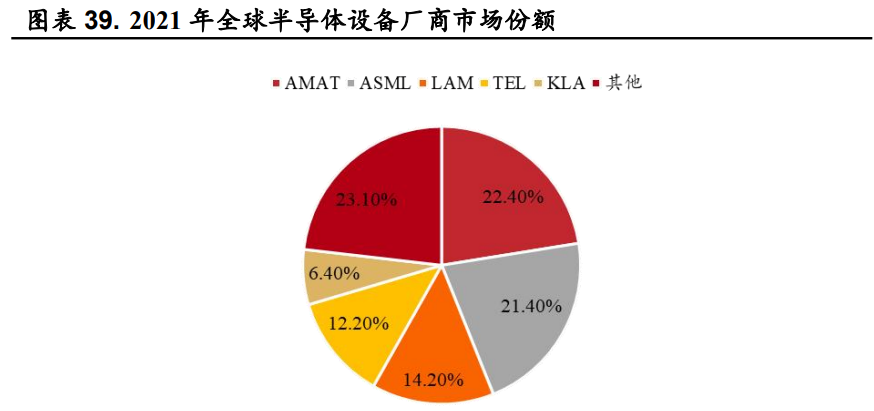

半导体设备市场为国外巨头垄断,获得巨头认证进一步拓展销路。

根据国际电子商情,2021 年全球半导体设备市场市占率前五的公司分别为 AMAT、ASML、LAM、TEL 以及 KLA,占比分别为 22.4%、21.4%、14.2%、12.2%和 6.4%,合计占比约 76.9%,市场集中度较高。只有获得行业龙头的认证,企业方可顺利进入国际半导体企业的主流采购名录,打开国际市场,形成竞争壁垒,亦有助于后续国际和国内企业的认证。

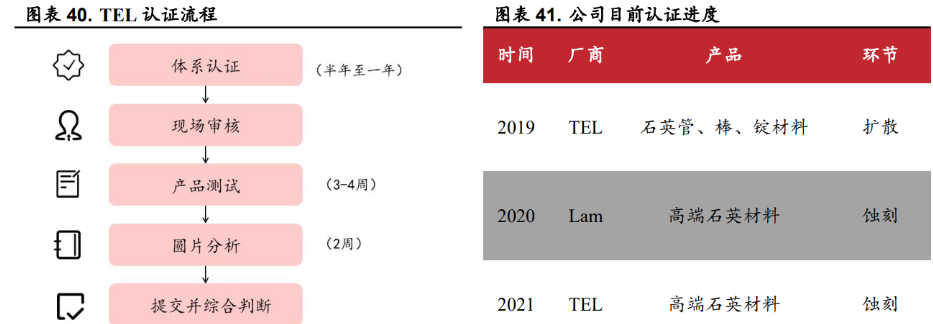

半导体厂商认证严格,通过 TEL 认证彰显公司技术实力。

以东京电子(TEL)为例,认证流程可分为五大阶段,即体系认证、现场审核、产品测试、圆片分析、提交与综合判断。

整个认证周期较长,且标准严格,目前,全球仅少数公司通过 TEL 的严格认证。公司于 2019 年通过 TEL 扩散环节的半导体认证,2021 年又通过 TEL 刻蚀环节的半导体认证。此外,公司产品在 2020 年通过了美国 Lam 的蚀刻石英认证,并且美国应用材料(AMAT)方面的认证也取得了阶段性进展。

3.3.产销良好把握机遇,高端石英材料再扩张

公司高纯石英砂产能持续扩张,产销率维持高位。

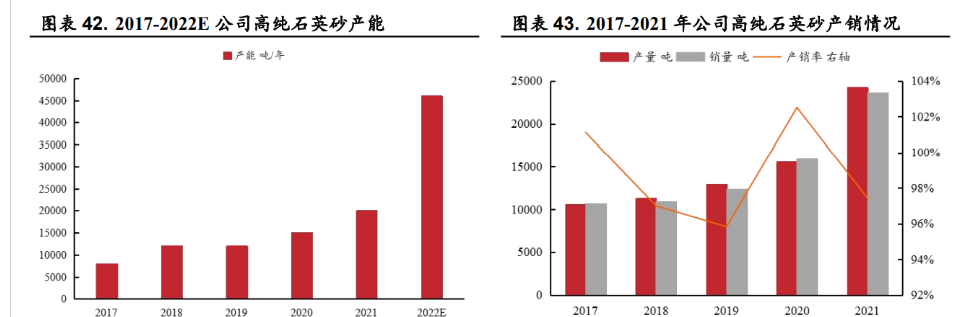

产能方面,2017 到 2021 年,公司高纯石英砂产能从 8000 吨增长到 20000 吨,年均复合增长率为 25.7%。此外,公司新建 2 万吨/年高纯石英砂项目于 2022 年 2 月试运行,并通过收购强邦石英 51%的股权腾挪出 6,000 吨产能用于高纯石英砂的生 产,预计 2022 年公司高纯石英砂产能可达 46000 吨。

产销量方面,2017 到 2021 年,公司产量从 10559 吨增长到 24232 吨,年均复合增长率为 23.1%,产能利用率常年在 100%以上;销量从 10677 吨增长到 23611 吨,年均复合增长率为 21.9%,产销率常年维持在 95%以上,产销情况良好。

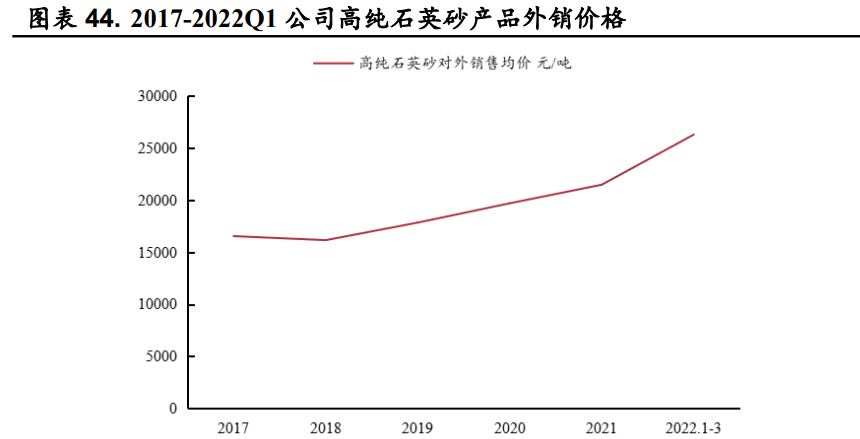

高纯石英砂价格大幅上涨,公司有望迎来量价齐升。

受下游行业高速发展影响,2017 到 2021 年,公司高纯石英砂对外销售均价从 16529 元/吨 上涨到 21462 元/吨,涨幅为 29.8%;2022 年 1-3 月公司高纯石英砂对外销售均价为 26270 元/吨,较 2021 年全年均价上涨 22.4%。

据中国粉体网数据,截至 2022 年 10 月 19 日,公司光伏用高纯石英砂价格在 3-4 万元/吨,内层砂价格不低于 6 万元/吨,而进口砂价格约为 8 万元/吨。随着光伏行业维持高速发展态势与公司产能持续扩张,公司高纯石英砂产品有望实现量价齐升。

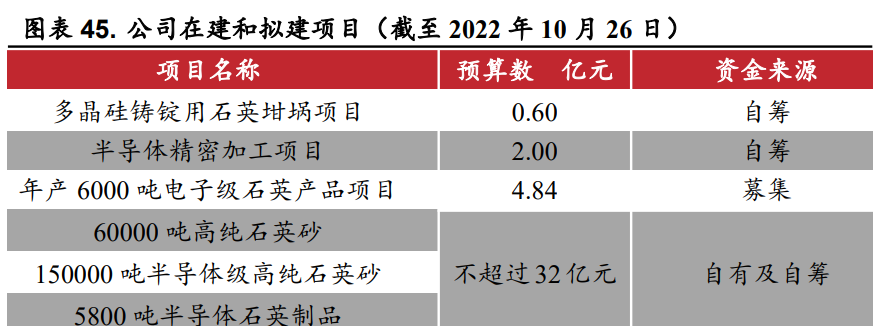

把握市场机遇,高端石英材料再扩张。

在“十四五”规划的指导下,推动绿色发展、实现双碳目标以及促进半导体产业独立自主的远景规划为公司提供了适合自身发展需求的道路。

公司业务逐渐向高端产品聚焦,高纯石英砂以及半导体级石英材料将成为公司业务布局的重点。2022 年 10 月 11 日,公司发布公告称,将进行半导体石英材料三期项目建设,再建 6 万吨高纯石英砂、15 万吨半导体级高纯石英砂和 5800 吨半导体石英制品,以满足市场对于高纯石英砂的大量需求。

4.盈利预测

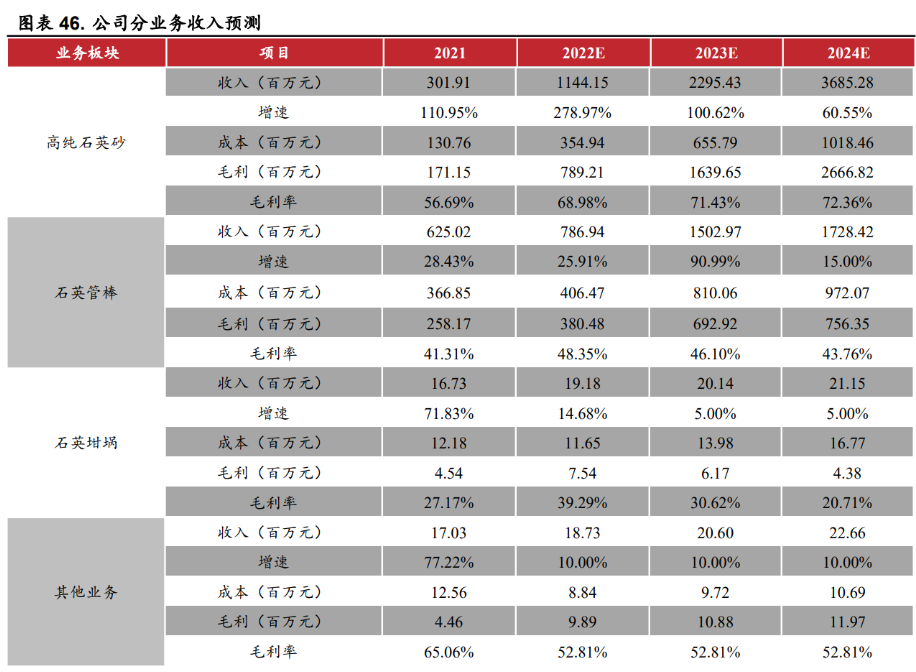

2022 年以来,高纯石英砂行业景气上行,公司业绩全面提升。我们假设:

(1)价格方面,2022 年以来高纯石英砂价格有所上涨,考虑下游需求持续向好与高纯石英砂行业的高壁垒,我们假设 2022-2024 年高纯石英砂价格持续上行。

(2)产量方面,假设 2022-2024 年公司产能高速扩张,新增产能持续放量。

(3)成本方面,高纯石英砂业务景气向好,假设 2022 至 2024 年上游石英石价格有所上行。

基于公司主营业务景气上行、公司新建产能逐步投产,预计公司未来几年业绩仍然表现优秀,预计19.69/38.39/54.58 亿元,归母净利润分别为 8.40/17.45/26.04 亿元,对应的 EPS 分别为 2.33/4.83/7.21 元/股。以 2022 年 10 月 26 日收盘价 136.41 元为基准,对应 PE 分别为 58.66/28.24/18.92 倍。

结合行业景气度,我们看好公司发展。

5.风险提示

项目扩产进度不及预期、下游需求不及预期、国内疫情反复等。

1、项目扩产进度不及预期:公司扩产项目投入资金较大,如果受资金不足或其他因素影响,或将导致项目的完工时间延后,影响公司产量和营收增长速度。

2、下游需求不及预期:当前全球经济面临下行压力,若光伏与半导体行业市场增长遇到阻力,下游需求增长速度不及预期,或将对公司业绩造成影响。

3、国内疫情反复:目前国内疫情尚未稳定,仍在反复,受到疫情影响,生产正常运行存在一定风险,工厂存在减产、停产的风险。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号