-

万亿的赛道中,下一个“零食之王”花落谁家?

飞鲸投研 / 2022-08-24 19:13 发布

中国营养学会发布的《中国居民早餐饮食状况调查》报告显示,35%的调查对象不会每日吃早餐,其主要原因是因为时间紧张;同时81%的调查对象的早餐用餐时间在15分钟以内。相比传统早餐,面包、饼干等休闲食品的购买和食用更能满足他们的工作和生活需求。

快节奏的生活以及消费升级带来的观念变化,休闲食品的受众越发广泛。

一、从行业发展看,休闲食品市场规模增长迅速,2022年有望突破1.5万亿

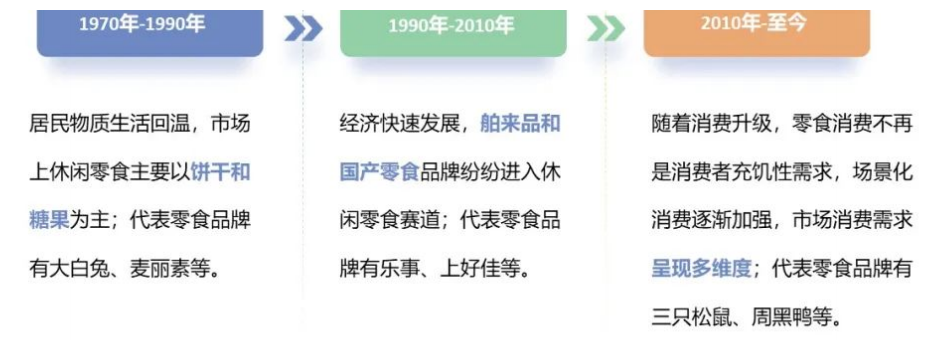

休闲食品的发展与经济状况息息相关。上世纪70年代,物质生活有所好转,以饼干和糖果为代表的休闲零食出现,成为70后、80后乃至90后的童年回忆。

经济景气带动了零食种类的增加,外来品牌和国产零食纷纷进入休闲食品赛道,乐事、上好佳获得了大家的喜爱。

马斯洛的需求五层次理论告诉我们,人在满足最基本的需求之后,会寻求更高一层的需求满足。休闲食品的发展也是如此,消费升级使得零食不再是消费者的充饥性需求,更多的是场景化和多维度的消费需求。因此,三只松鼠、周黑鸭等这类休闲零食品牌成为消费者的热门选择。

回望休闲食品行业发展历程,有种长江后浪推前浪,浮事新人换旧人的感觉。喜之郎、旺旺、徐福记等老牌企业,昔日的光辉早已不在,取而代之的是良品铺子、三只松鼠等“流量新生”。

我国休闲零食赛道仍有较大的增长空间。2016-2020年,我国休闲食品行业市场规模从8224亿元增长至2020年12984亿元,年复合增长率高达12.09%。根据中商产业研究院预计,2022年中国休闲零食市场规模将突破15000亿元。

二、从细分品类看,以烘焙、坚果炒货和休闲卤制品三类为主

1、烘焙类休闲食品起步虽晚,但市场空间巨大、行业集中度低

从市场规模看,2020年我国烘焙类休闲食品市场规模是2358亿元。据NCBD(餐宝典)预测,2020-2025年我国烘焙食品市场规模CAGR为6.47%。

从烘焙食品人均消费量来看,2019年我国人均烘焙食品消耗量为7.8千克,2020年受疫情影响有所下降。即便面包出现在中国人餐桌上的概率越来越高,但整体来看,与发达国家仍有较大差距(中国7.8千克/人VS日本22.3千克/人VS美国43.1千克/人)。

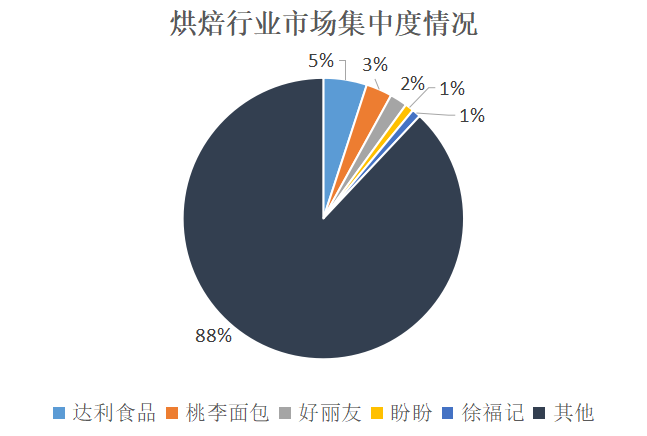

虽然我国烘焙市场未来空间可期,但行业整体集中度很低。2020年我国烘焙行业CR5仅有10.8%,远低于日本的44%和英国的24%。目前头部企业包括桃李面包、达利食品、好丽友等。

2、卤制食品企业门店数量众多,但行业集中度偏低

2016年以来,休闲卤制食品市场规模逐年增加,2019年市场规模已达到1065亿元,同比增速16.9%。根据中商产业研究院预计,2022年休闲卤制食品市场规模将达到1488亿元。

如果进一步对休闲卤制品种类划分,家禽类占比最大,达到50%;其次是畜类与蔬菜类产品,占比均为20%;最低的是豆制品品类,占比10%。

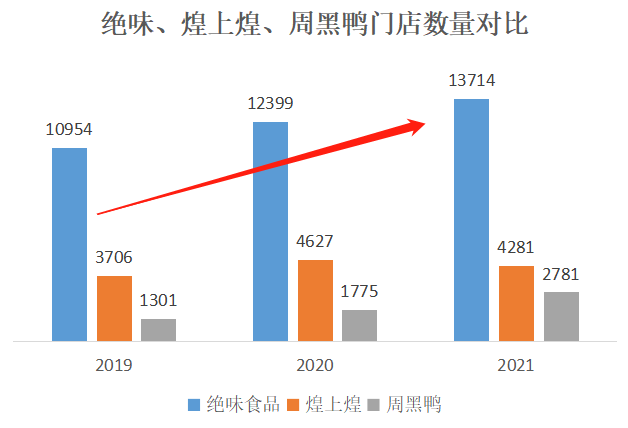

休闲卤制食品前五大企业依次为绝味食品、周黑鸭、煌上煌、紫燕百味鸡和久久丫,2020年市场份额合计19.23%,行业集中度低。其中绝味食品、周黑鸭和煌上煌被称为“鸭脖三巨头”,市场份额分别为8.6%、3.32%、3.15%。

休闲卤制品企业大多热衷于开店,从门店数量来看,绝味食品门店规模远超其他企业,早在2019年门店数量已经破万。

3、坚果炒货类,呈现“小个体、大市场”特征

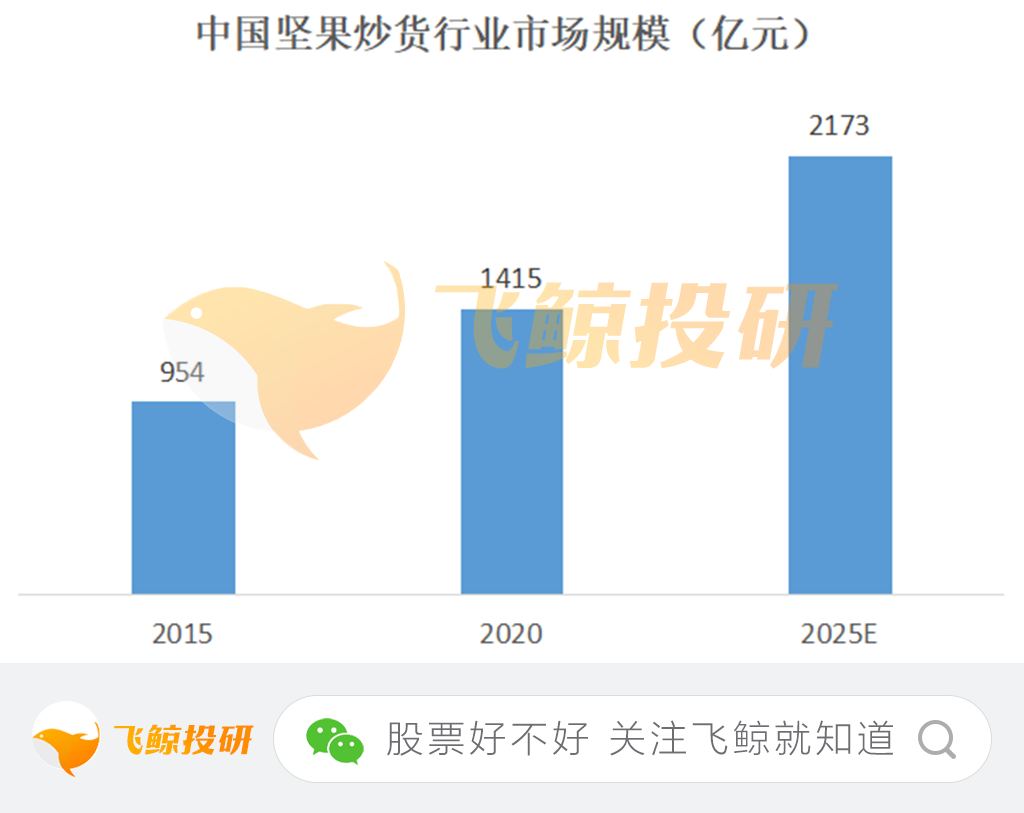

根据沙利文数据,坚果炒货市场零售额2015年为954亿元,2020年增长至14115亿元,年复合增速达到8.2%。预计未来5年坚果行业发展势头依然强劲,年复合增速有望提高至8.96%,2025年市场规模可超过两千亿。

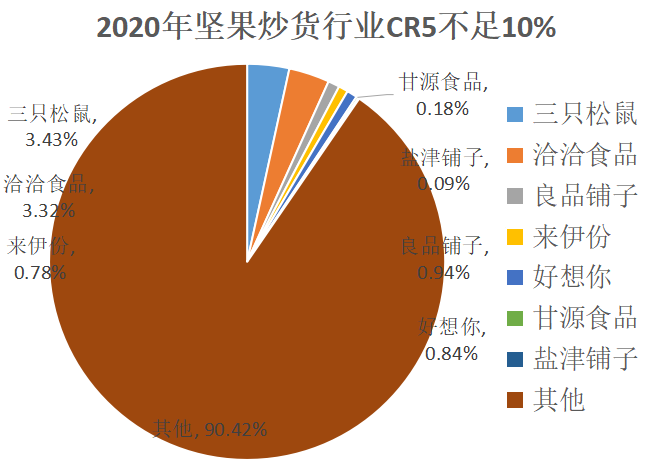

由于坚果炒货行业进入门槛相对较低,目前处于若干全国性品牌和区域性品牌共存的竞争格局,呈现出“小个体、大市场”的特征。

行业龙头包括三只松鼠、洽洽食品、良品铺子等,其中洽洽食品聚焦瓜子和坚果,其他品牌多为全品类路线。2020年中国坚果炒货市场规模为1415亿元,根据华经产业研究院数据,行业CR5仅为9.31%,集中度提升空间巨大。

三、从商业模式看:代工VS自产,线上VS线下

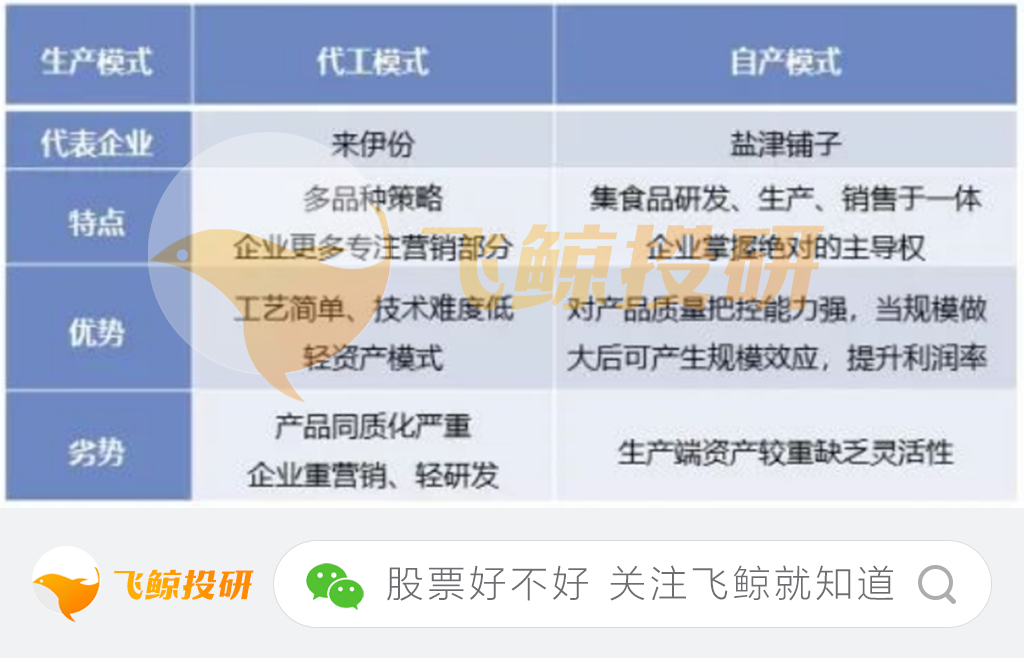

1、从生产模式看,休闲零食企业主要分为以良品铺子、三只松鼠、来伊份为代表的代工生产和以盐津铺子为代表的自产模式。

代工生产:工艺简单、技术难度低,属于轻资产模式,投入小;但产品缺乏创新,同质化严重。

自主生产:集食品研发、生产、销售于一体,企业掌握绝对的主导权,不仅可以把控产品质量,当规模做大后还可以产生规模效应,降本增效,提升利润率;但属于重资产模式,生产端资产较重缺乏灵活性。

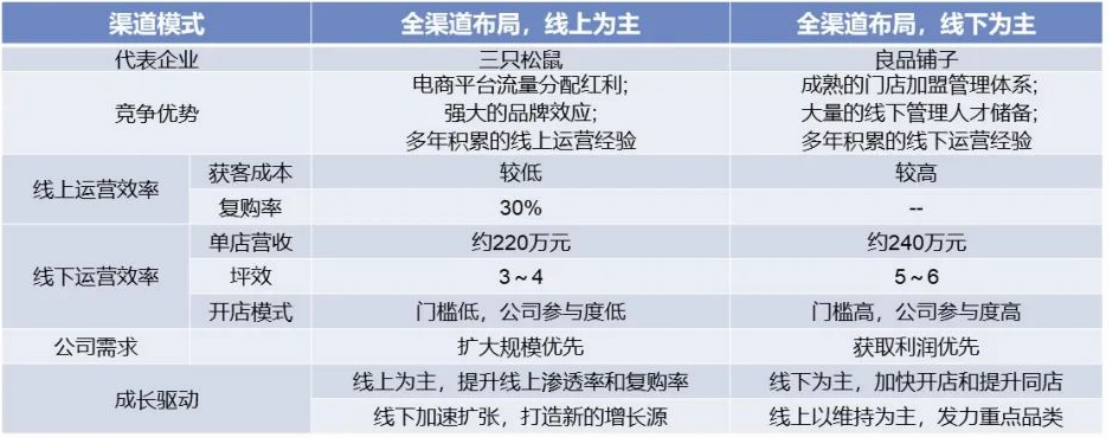

2、以商品销售渠道为出发点,商业模式可以分为线上主导和线下主导两种,来伊份、良品铺子以线下为主,三只松鼠主要以线上为主。

三、龙头企业也有忧愁

1、三只松鼠:靠流量红利“暴富”,如今线下市场拓展艰难

三只松鼠凭借流量红利,着实赚了一笔大钱,是一家比较纯粹的“网生品牌”。前期借助互联网平台的流量,三只松鼠实现了快速发展,而如今线上营收增速放缓,为了寻求第二增长曲线,2016年开始布局线下。

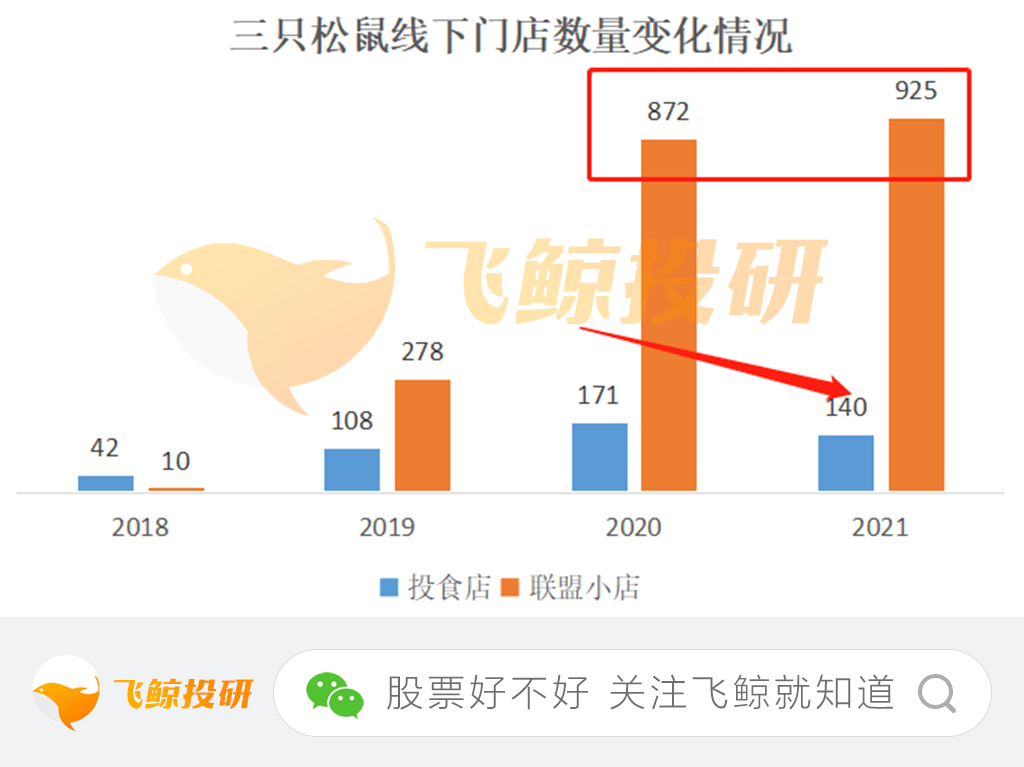

但效果并不理想,三只松鼠财报显示,投食店数量已经由2020年171家减少至140家,联盟小店2021年只增加了53家,陷入门店增长瓶颈。

2、良品铺子的高端焦虑

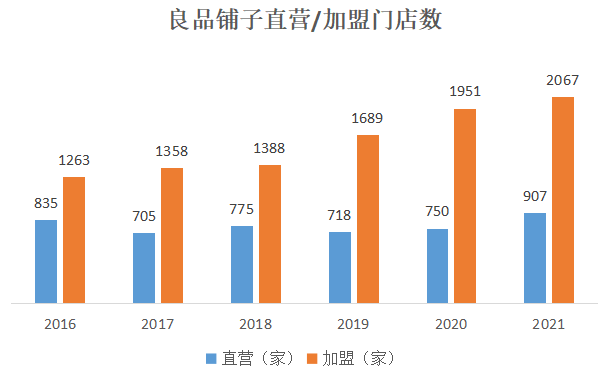

2012年良品铺子正是成立电商子公司,开始发力线上渠道,如今已基本实现以线下为出发点,线上线下协同发展的发展模式。2019年良品铺子启动“高端零食”战略,从经营模式来看,线下门店主要以加盟为主。

2021年良品铺子直营门店新开247家,其中加盟门店新开444家,加盟门店在新开门店种占比64%。

良品铺子在2021年年报中表示,线下门店将进一步全国化布局,以门店为中心辐射周边,延展经营半径。但是,加盟模式不利于企业管理,可能难以给消费者带来高端的购物体验;另一方面,由于行业门槛低,高端新式茶饮喜茶、奈雪的茶以及高端餐饮海底捞、西贝等都在推出零食产品,因此良品铺子的“高端焦虑”进一步升级。

3、来伊份:线上渠道建设成效不佳,期间费用率高企

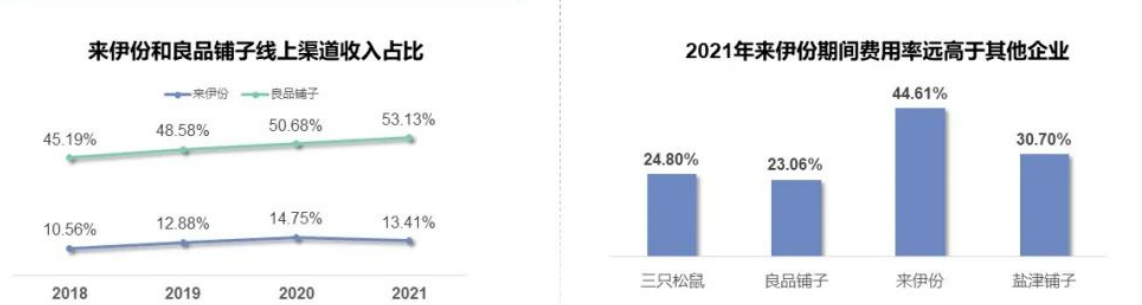

来伊份以线下门店起家,但早在2011年就开始了线上渠道的布局,不过实际效果不佳。与良品铺子相比,线上渠道收入占比始终不足20%,发展缓慢。

此外,对比发现,来伊份的期间费用率是四价企业中最高的,达到44.61%。期间费用率高可能与来伊份的商业模式有关,来伊份以自营线下门店为主,属于重资产模式。

4、盐津铺子:面临新零售渠道的巨大冲击

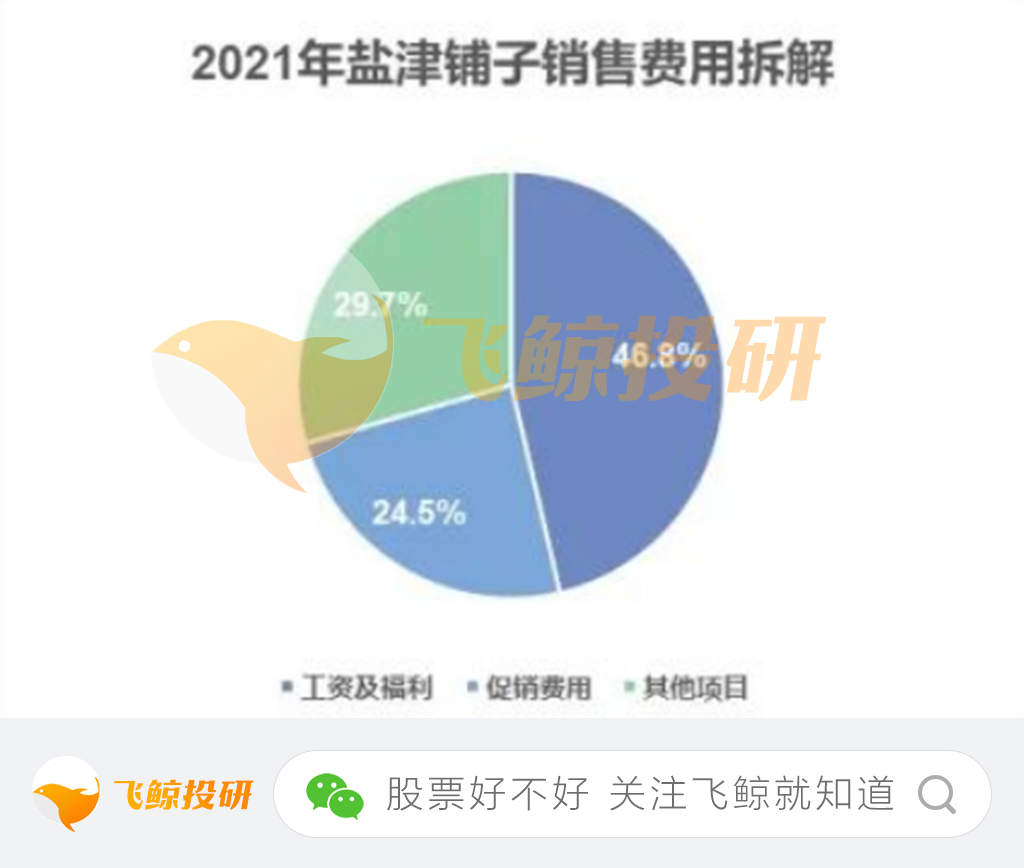

盐津铺子自打成立伊始,就采用自主生产模式,所以把重心都放在了商超渠道推广,对渠道人员推广等相关市场费用投入较多。2021年销售费用5.05亿元,其中人员工资及福利占比64.8%,促销费用占比24.5%。

但商超渠道的“舒适区”如今已经被打破,且盐津铺子目前缺乏对社区团购、线上电商等新零售渠道的布局,且盐津铺子体量较小,规模效应尚未形成,后期的“求变”之路依旧困难重重。

不过盐津铺子2022年上半年业绩表现不错。公司实现营业收入12.10亿元,同比增长13.73%,净利润1.29亿元,同比增长164.97%。预计前三季度业绩也会实现大幅增长,至于业绩向好的原因,可总结如下:

产品方面:聚焦五大核心品类,打磨供应链,精进升级产品力;

渠道方面:商超基础上,开辟网络新途径,实现全渠道副高;

产品和销售渠道都实现了结构性优化,所以业绩大涨。

五、总结

即便如今休闲食品表现不佳,但该行业未来的增长空间巨大是毫无疑问的。不过行业整体集中度低,行业天花板高同时也意味着休闲零食赛道面临着更多的机会与挑战。

飞鲸投研认为,在以后的竞争中,产品质量和成本控制越发成为重要因素。因此,休闲食品企业转型方向或许是,通过数字化和供应链管理布局产业链,提高产业链的标准化,从而完成对成本的削减和品质的把控。未来休闲食品赛道的王者,一定是能满足以上要求的企业。

飞鲸投研长期跟踪特色榜单:《成长50》:汇总各热点行业具备成长潜力的股票。更多精彩,请持续关注飞鲸投研。

关注飞鲸投研,这里有您最关心的投资报告!

来源:飞鲸投研

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号