-

金开新能 能乌鸦变凤凰吗?

王志强

/ 2022-08-04 14:56 发布

/ 2022-08-04 14:56 发布近期,通过与原上市公司津劝业进行资产置换而上市的金开新能(600821.SH)进行了多项资产收购。

12月15日盘后,金开新能发布公告,其全资子公司国开新能源科技有限公司(简称“国开新能源”),拟以6.04亿元收购常州长合新能源有限公司(简称“常州长合”)90%股权。常州长合资产总额21.97亿元,超过上市公司金开新能最近一期经审计的总资产的10%。本次交易完成后,国开新能源通过常州长合和偏关开能合计持有项目公司90.014%股权。

这只是近期金开新能多项资产收购中的一项。2021年以来,其收购的公司已经超过10家,大量资产的“买买买”和股价的连续上涨正好相对应,今年下半年公司股价从5元附近上涨到12元之上。

不过,这些刚买来的子公司质地如何?未来业绩是否能够支持股价的继续上涨?仍需时间来给出答案。

图片来源:东方财富 近期资产重组刚遭问询

12月13日晚间,金开新能披露收到上交所问询函,金开新能通过子公司收购菏泽智晶新能源有限公司(简称“菏泽智晶”“标的公司”)的事项遭到上交所问询。

根据11月30日发布的重大资产购买报告书(草案),上市公司全资子公司国开新能源将以自有资金,以现金支付的方式购买余英男持有的菏泽智晶90%股权。本次交易完成后,菏泽智晶将成为上市公司间接持股90%的子公司。本次交易标的资产的作价以评估值为基础确定为13,834.74万元。

值得注意的是,对菏泽智晶采用资产基础法评估,以2021年6月30日为基准日确定菏泽智晶净资产账面价值811.93万元(资产账面价值8,140.15万元,负债账面价值7,328.22万元),评估值1.54亿元,增值率1793.26%。其中,对长期股权投资采用另一种方法即收益法评估,长期股权投资账面值8140万元,评估值2.27亿元,评估增值1.46亿元,增值率178.87%。上交所要求金开新能说明评估增值的合理性。

本次交易定价与账面可辩认净资产之间存在较大的差距,根据会计准则将形成较高金额的商誉。公告表示,如果标的公司未来经营状况未达预期,则可能发生商誉减值,会对上市公司当期业绩产生不利影响。

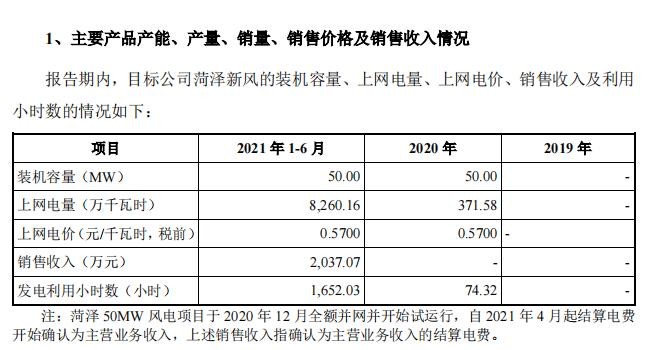

根据重大资产购买报告书(草案),标的公司菏泽智晶在2020年度未形成营业收入,2021年上半年才形成2037.07万元的营业收入,来自其子公司菏泽新风(全称“菏泽新风能源科技有限公司”)。菏泽新风在2019年未形成生产能力,2020年12月开始试运行,仅有少量的上网电量,没有形成销售收入,到2021年上半年才实现销售收入。不过,运行实现营业收入才一年,菏泽智晶及其子公司就被卖给了上市公司金开新能,而且获得了超过17倍的评估增值。

图片来源:公司公告 标的公司审计报告显示,2021年6月末应收账款金额为1,924.47万元,占同期营业收入的比例分别为94.47%,主要为可再生能源补贴款。由于标的公司电站项目尚未进入补贴清单,进入清单并最终取得补贴的时间具有一定的不确定性,并且可再生能源补贴发放存在的一定程度的滞后,将会影响标的公司现金流。

据上市公司公告,标的公司菏泽智晶的资产负债率较高,也会给上市公司带来的偿债风险。风电行业属于资金密集型行业,标的公司投入大量资金用于风电电站建设等资本性支出,相关资金的来源主要为公司自有资金及通过融资租赁等方式融入的借款。2019-2020年各年末及2021年6月末,标的公司合并报表负债总金额分别为0.49亿元、4.23亿元和4.28亿元,资产负债率分别为76.60%、97.35%和95.84%。随着负债总金额的增加,利息费用也出现了大规模的增长。2019年、2020年及2021年1-6月,标的公司的利息费用分别为64.36万元、357.49万元和758.69万元。

标的公司长期借款2.68亿元为向中广核国际的融资租赁借款,由标的公司子公司菏泽新风以电站资产进行抵押担保,同时以电费收费权、以及标的公司所持子公司菏泽新风95%的股权作为质押担保。评估报告称,评估未考虑股份质押事项对相关资产及负债的影响。

上市公司表示,根据融资租赁合同约定,借款利率随着基准利率进行调整,若未来基准利率大幅上升,以及有息负债总额的增长,标的公司需要支付的利息费用增长将对标的公司经营业绩造成不利影响。

金开新能对于标的公司的负债情况提示了风险,如未来宏观经济形势发生不利变化或者信贷紧缩,标的公司筹资规模可能不足以偿还相关债务,偿债能力可能受到不利影响,流动性可能面临压力,对正常生产经营造成不利影响。

此外,草案披露,菏泽智晶注册资本4999万元,截至目前实缴出资1574万元,今年上半年收入两千多万元,但是其子公司菏泽新风注册资本7700万元已全部完成实缴出资。同时,截止2021年6月30日,标的公司其他应付款余额为1.54亿元,其中关联方拆借款项为1.01亿元。对此,上交所在问询函中提到:“子公司实缴出资的资金来源,是否为关联方借款,交易完成后是否由上市公司偿还前述借款;标的公司未全部实缴出资的原因,交易完成后出资义务是否转移至上市公司。”

标的公司还存在增加上市公司合并报表范围内的关联交易的风险。本次交易后,标的公司原实控人余英男仍持有10%股权,同时根据草案,标的公司第一大供应商辽宁输变电工程建设有限公司、第二大供应商北京华力聚能电力科技有限公司是余英男的关联方,采购金额分别占公司总采购金额的56.73%、14.91%。上交所在问询函中要求,请全面核查标的公司实控人是否与上市公司相关股东及其关联方之间存在关联关系或其他利益安排。

菏泽智晶是金开新能近期多项收购之一,其“买买买”模式仍在进行中。根据公告,除了上述两项收购之外,此前12个月内上市公司购买、出售资产还有九项,涉及的交易金额或者总资产/净资产的累计金额达67.67亿元。

图片来源:公司公告 腾笼换鸟后何时能稳定?

金开新能原是具有多年历史的天津劝业场(曾简称“津劝业”),主营商业百货销售,近来的变化不断。

11月30日金开新能公告,控股股东天津津诚国有资本投资运营有限公司(简称“津诚资本”)拟将其持有的金开新能1.89亿股(占公司总股本的12.31%)有限售条件流通股无偿划转给其全资子公司天津金开企业管理有限公司(简称“金开企管”);同时,拟将其持有的金开新能54,918,156股(占公司总股本的3.57%)无限售条件流通股协议转让给天津津融国信资本管理有限公司(简称“津融国信”),作为对津融国信的增资。控股股东变更为金开企管,实际控制人仍为天津市国资委。

当初,津诚资本获得上市公司控股权也是从无偿划转而来。

天津劝业场股份有限公司(简称“津劝业”)于1992年11月28日成立,1994年1月28日在上交所实行个人股直接上市,上市后公司总股本9836.83万股,其中非流通股5795.66万股(占股份总数的58.92%),流通股4041.17万股(占股份总数的41.08%)。2006年天津劝业场实行了股权分置改革。

2017年12月27日,天津劝业华联集团有限公司与津诚资本签订了《股份无偿划转协议》,约定天津劝业华联集团有限公司将持有的劝业场54,918,156股股份无偿划转至津诚资本。经过有关部门批复同意,2018年6月28日劝业场的国有股权无偿划转过户手续办理完毕。

不过,自2016年以来津劝业(600821.SH)的净利润多为亏损,2016-2019年归属于上市公司股东的净利润分别为-9876.79万元、868.27万元、-27399.14万元、-22652.42万元,四年累计亏损了约5.91亿元。也是因为2018年度、2019年度经审计的归属于上市公司股东的净利润为负值,根据规定,2020年4月29日起上交所对其股票实施了退市风险警示。

津劝业发布公告,为了尽快消除退市风险,于2019年8月19日启动重大资产重组程序,将原有百货业务资产置出,同时置入新能源电力业务。交易完成后,上市公司将持有国开新能源100%股权,主要业务将变更为新能源电站项目的开发、投资、建设及运营。

经证监会核准,2020年8月,劝业场以其持有的截至评估基准日全部资产和负债与津诚资本持有的国开新能源35.40%股权的等值部分进行置换,并向津诚资本发行股份购买差额部分;同时,公司向国开金融有限责任公司等11名交易对方发行股份购买国开新能源剩余64.60%的股权。此次发行股份购买资产合计发行股份6.80亿股,发行后公司总股本10.97亿股。另外,经证监会核准,2021年6月,公司完成向19个发行对象发行股份3.15亿股,募集了13.35亿元。

虽然连年亏损的津劝业退出了市场,但2020年置换进来的金开新能所发生变化仍在进行之中,上述频繁的“买买买”模式是否临近结尾而稳定下来?抑或才刚刚开始?

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号