-

茅台依旧是个例外

薛洪言

/ 2022-08-04 11:27 发布

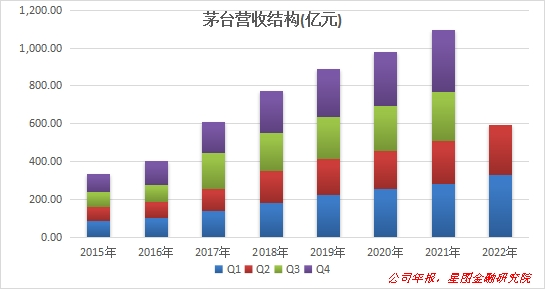

/ 2022-08-04 11:27 发布近日,贵州茅台公布了2022半年报,上半年公司实现营业收入576.17亿元,同比增长17.38%(2021年同期为11.68%);实现归属于上市公司股东的净利润297.94亿元,同比增长20.85%(2021年同期为9.08%)。业绩依旧靓丽,且经营势头明显好于2021年同期,似乎并未受到疫情拖累。

在半年报中,茅台坦言当前及未来一段时间依旧是茅台等高端头部品牌的发展机遇期,原话如下:

“白酒行业在经历一段深度结构调整后,正面临着‘新秩序重塑期、新格局形成期、新消费升级期’三期叠加的行业发展新形势,市场消费需求将会更加向优势产区、头部企业和优秀品牌集中、倾斜,行业‘马太效应’越发明显。”

很多人可能不解,上半年疫情如此严重,为何茅台业绩不受影响呢?

一方面,从季节因素看,二季度属于白酒销售淡季,历史上茅台二季度营收占比仅为21%。

另一方面,贵州茅台作为高端白酒的代表,兼具消费和投资属性,近两年飞天茅台一直供不应求,一瓶难求。既便疫情期间需求有所下滑,仍处于供需紧平衡的状态,不足以对业绩产生影响。

结合其他中低端白酒品牌的营收缩水状况来看,第二个原因或许才是茅台业绩成功实现“疫情免疫”的重要原因。如光瓶酒龙头顺鑫农业在中报业绩预告中明确表示,

“受全国多地聚集性疫情的反复影响,公司白酒业务消费场景减少,销量下降,叠加原材料供应、物流交通等因素影响,白酒业务受到较大影响。”

同是白酒企业,所受疫情影响为何如此不同?事实上,对所有白酒企业而言,消费场景的萎缩都意味着这部分需求的下降,不同的是,高端白酒的消费结构已发生较大变化。

自2012年以来,我国白酒消费结构就出现了趋势性变革,从政商消费为主向个人消费为主转变。2012-2018年,个人消费占比从不足20%提升至60%以上,成为拉动白酒行业增长的核心驱动力。

相比政商消费,个人消费稳定性更强,且在消费升级驱动下,“少喝酒、喝好酒”成为共识,中高端品牌更受青睐,市场占有率稳步提升。

此外,作为面子消费型产品,不断涨价成为高端白酒重要的发展动力。厂商有意通过逐年调价、控货挺价等措施确保价格稳步抬升,使得高端白酒客观上具备很强的抗通胀属性。白酒没有保质期,抗通胀属性叠加长期储藏特征,便产生了金融属性,越放越值钱,投资收藏需求快速崛起,以飞天茅台为典型代表。

消费需求受消费场景制约,有天花板,且受疫情影响;投资收藏需求主要受价格变动预期影响,没有天花板,对疫情敏感性也很低。

就茅台而言,受特定的生产工艺制约,短期产能供给存在瓶颈,为提价预期提供了强力支撑。提价预期反过来支撑了投资性需求,得以弥补疫情下消费性需求萎缩带来的缺口,业绩增长依旧强劲。

茅台原董事长季克良曾在文章中介绍茅台的生产工艺,摘录如下:

“茅台酒生产周期较长,每年重阳开始投料,同批原料要历时一年,经九次蒸煮、八次发酵、七次取酒,再经三年以上酒库存放,最后精心勾兑,普通型茅台成品酒方能包装出厂。整个过程耗时至少五年。所以,普通型茅台酒一出厂,就可以说已经是五年的‘年份酒’了。”

从上述生产工艺不难看出,茅台每年经过“九次蒸煮、八次发酵、七次取酒”生产出来的只能称之为基酒,还需要经过长期储存和精心勾兑才能出厂销售。根据年报表述,当年生产的茅台基酒至少五年后才能销售(不是1:1的对应,中间会有损耗,有老酒留存,同时也涉及不同年份基酒的比例勾兑)。

从茅台2016年以来的基酒产量看,增速基本在10%以内;尤其是茅台酒的基酒,2018-2020年基本处于零增长状态,这也限制了2023-2025年的茅台酒供应量。供应受限带来涨价预期,反过来会加大渠道囤货惜售的心态,推高终端价格,价格攀升又会加剧投资性需求,形成正反馈循环。

事实上,高端基酒的供应短缺,也为茅台推动渠道改革、提高直营占比创造了条件。

在囤货惜售的氛围下,飞天茅台的终端价格不断抬升,消费者利益受损,茅台厂商也未占到便宜,渠道方和黄牛赚取的利润却不断增厚,远超合理水平。在此背景下,提高直销占比既能增厚企业利润(以2021年为例,茅台直销毛利率比批发代理高5.82个百分点),消费者也更容易买到平价产品,整个价格体系更具可持续性。

今年3月31日,茅台自营电商平台“i茅台”上线运营,销售虎茅、珍品、1935、礼盒虎茅和100ml小茅台共五款产品,商品定价与指导价一致。据半年报数据,二季度i茅台仅凭借上述五款产品便实现酒类不含税收入44.16亿元,营收占比16.8%,推动了茅台直销占比快速提升。2022年上半年,茅台直销占比为36.4%,较去年全年提升了11.7个百分点。

展望未来几年,茅台的业绩在供需两侧均有支撑。

供给侧,2023-2025年,受前些年基酒数量限制,茅台酒供给数量难见增长,但受益于提价预期和自营占比的提升,企业营收和利润仍能保持稳定增长。2025年之后,基酒扩容有望带来量价齐升效应,为营收增长提供强力支撑。

需求侧,现阶段看,疫情对中高收入群体影响有限。作为目前最成功的国潮奢侈品牌,在高净值和中产群体不断扩围的背景下,茅台酒的需求端有望保持强劲。

同时,茅台很好地利用了这次供不应求的时间窗口积极推进改革,从结果上看也已初见成效。除了去年以来推出的虎年生肖茅台、珍品茅台、茅台1935、100ml飞天茅台等产品的成功以及i茅台对直销占比的提升效果外,今年上半年推出的茅台冰淇淋也备受欢迎。

对于企业的多元化发展,从来都是见仁见智。但无论如何,茅台冰淇淋的成功,再次展示了消费者对茅台品牌高端定位的认可,也蕴含着品牌多元化延展的潜力。

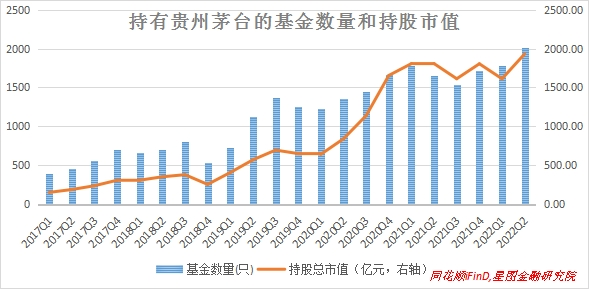

截至2022年6月末,持有贵州茅台的基金数量为2013只,持股总市值1933亿元,均创历史新高。

两年来,受疫情反复多发及其他等因素影响,A股很多白马龙头都出现了业绩变脸。相比之下,茅台业绩的高确定性就成了稀缺品,成为众多投资者的心头好。2020年末至今(2022.8.3),茅指数累计下跌22.22%,而贵州茅台仅下跌3.68%,远远跑赢茅指数。

着眼于未来,茅台的高确定性依旧,唯一的缺点就是估值较高,对投资者而言,只有抱定“以时间换空间”的决心,才能大概率获得较好的长期投资回报。

【注:市场有风险,投资需谨慎。在任何情况下,本文所载信息或所表述意见仅为观点交流,并不构成对任何人的投资建议。】

本文由“薛洪言微语”原创,作者为星图金融研究院副院长薛洪言

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号