-

股价跌跌不休,零售型银行不香了?

薛洪言

/ 2022-07-21 07:27 发布

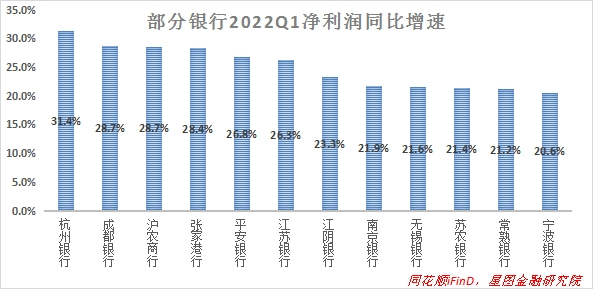

/ 2022-07-21 07:27 发布近期,受部分楼盘业主发出“强制停贷”呼吁的影响,A股大金融板块迎来一波情绪型压力测试。尤其是银行板块首当其冲,一度出现无差别下跌,资金出逃迹象明显。从事后各家银行的公告数据来看,停工项目涉及逾期贷款余额在银行个人房贷中占比普遍低于0.01%,总体影响很小。 很多人担心后续连锁反应,其实大可不必。银行按揭贷款分为一手房按揭和二手房按揭,理论上只有两年内新发放的一手房按揭才可能涉及交楼问题,其中,又要区分开发商违约风险、所在城市预售资金监管、购房人自身收入、对信用记录的考量等种种因素,真正因交楼问题引发的贷款违约风险敞口很小。 据浙商证券测算,2021 年末问题项目相关按揭贷款共计4780 亿,占按揭贷款的1.2%,占总贷款0.2%,考虑到相当多的问题项目只是延期交付,并非完全烂尾,以及烂尾楼盘中也仅有少部分贷款人选择停贷,实际的风险敞口要低得多。 此外,“保交楼”一直是本轮地产政策的核心诉求之一,随着政策面的介入,部分停工项目已开始复工,整体上看,烂尾楼复工问题有望得到妥善解决,对金融体系的影响可控。就银行股而言,投资价值更多地要回归自身的经营逻辑。 受益于稳增长逻辑主线,银行板块开年以来(至7.18)累计下跌10.66%,跑赢沪深300指数2.45个百分点,获得超额收益。在板块内部,江浙地区和成渝经济圈等经济内生动力强、基建投资旺盛的地区信贷需求更大,稳增长逻辑更顺,区域中的头部城商行普遍走出超额行情。具体来看: 成都银行(33.1%)、江苏银行(21.8%)、江阴银行(20.5%)、常熟银行(13.8%)、南京银行(13.6%)、苏农银行(11.6%)、无锡银行(1.9%)等涨幅靠前,其他银行股均录得下跌,其中,招商银行(-26.9%)、青岛银行(-24.6%)、齐鲁银行(-21.3%)、青农银行(-19.2%)、平安银行(-18.8%)和西安银行(-17.9%)等跌幅靠前。 从5月末贷款余额增速(较去年末)来看,区域之间出现了明显分化,安徽、浙江、江苏等地区贷款需求依旧强劲,经济复苏内生动力强;青海、海南、辽宁等地区贷款增速相对偏弱。这就使得特定区域的银行相比全国性银行有更好的业绩表现。 从上市银行的业绩数据也能得到佐证。2022Q1,江浙地区的城商行、农商行净利润增速普遍在20%以上,远超银行业7.35%的平均水平。

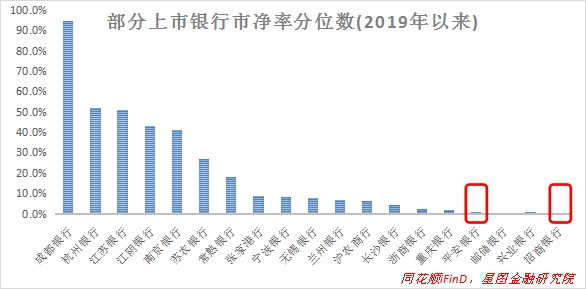

综上可知,部分城(农)商行走出独立行情的逻辑是顺的,属于今年上半年A股市场稳增长主线在银行板块的表现。真正让不少银行投资者费解的是,招商银行、平安银行等零售型银行,被称作“银行股的核心资产”,却大幅跑输板块整体表现。 至7月18日,招商银行和平安银行今年以来分别下跌26.85%和18.75%。从2019年以来的市净率分位来看,平安银行、招商银行的分位值分别为1.1%和0.2%,处于近年来的低点。

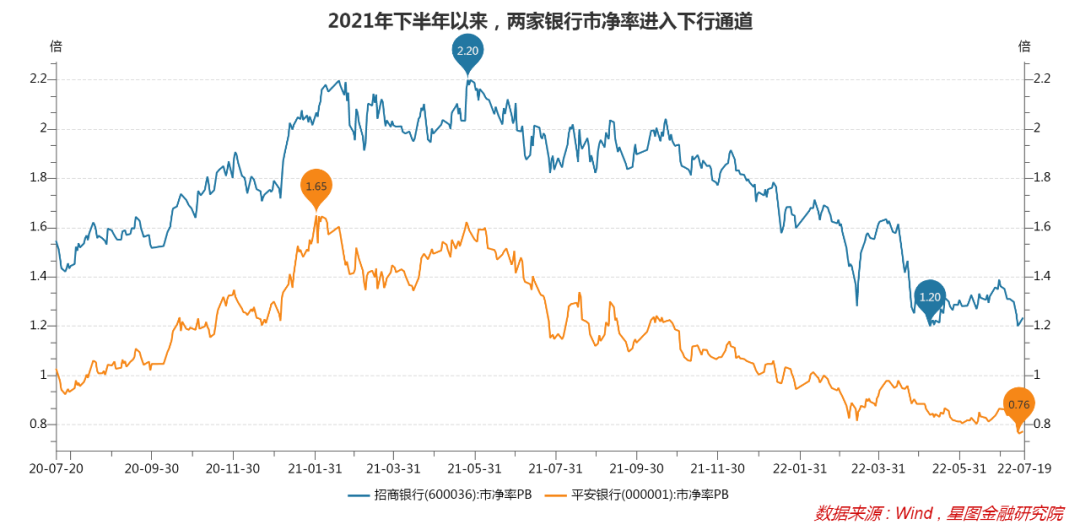

从业绩上看,招商银行和平安银行的利润增速依旧稳健,2018-2021年复合增速分别为14.35%和13.55%,今年一季度净利润同比增速分别为12.59%和26.83%,并无恶化迹象。股价的跌跌不休,并非业绩爆雷,而是市场环境变化导致投资者心理预期改变产生的杀估值。 作为典型的零售银行,招商银行和平安银行零售业务利润贡献均超过50%。同时,两家银行均积极在财富管理条线上开辟第二曲线,势头强劲。截至2021年末,招商银行和平安银行个人客户金融总资产(AUM)分别为10.76万亿元和3.18万亿元,过去三年复合增速分别为16.5%和31%。 相比对公贷款,零售贷款资本占用更低,且小额分散,不良风险可控,零售型银行通常能够享受更高的估值。而财富管理则是典型的轻资本业务,前景广阔、强者恒强,被视作零售银行的第二增长曲线,能在财富管理领域快速建立壁垒的银行也能享受较高的估值。 正因如此,近年来,招商银行和平安银行备受市场追捧,2019年以来的最高市净率分别达到2.2倍和1.65倍,在破净常态化的银行板块内部一直位居行业前列。 2021年下半年以来,情况发生了变化。受部分地产公司债务违约影响,市场开始交易房地产贷款恶化逻辑,两家银行因与涉险房企合作较多而成为焦点,股价开始下跌。进入2022年,股市大幅下行打断了财富资管条线的蓬勃发展趋势,疫情爆发导致个人贷款需求低迷,导致两家零售型银行的估值继续下杀。招行市净率从最高2.2倍跌至最低1.2倍,平安银行从最高1.65倍跌至0.76倍。

但如果审视两家银行的财报,事情并不像市场担心的那么糟糕。相反,优秀的银行一直在超越市场预期。 2021年末,招行对公房地产贷款不良率1.39%,同比上升1.12个百分点,但招行整体信用成本(又称信贷成本,贷款减值损失/平均发放贷款和垫款余额)仅为0.73%,同比下降0.3个百分点;平安银行对公房地产贷款不良率仅为0.22%,保持在较低水位。此外,公开数据显示,平安银行约96%的开发贷位于一二线城市及大湾区、长三角区域,招商银行约80%的开发贷位于一二线城市,在房地产市场整体缓慢复苏的背景下,地产风险对银行资产质量的影响正在逐步消退。 在这个意义上,因地产周期下行带来的估值下杀,更多地可以理解为一种误杀,两家银行的实际表现远比市场担忧要好得多。 至于股市下行之于财富管理业务、疫情频发之于零售贷款需求,都只是短期影响,财富管理快速发展的长期趋势不变,零售贷款稳健发展的长期趋势也不变。对投资者而言,短期冲击导致的估值下杀带来的恰是布局机遇。一如张坤在基金二季报中所说, “一部分市场因素(例如短期经济波动、行业短期供求失衡等)对于短期市场的影响十分显著,但在长周期内并不重要,当这些因素不利时,就为长期投资者买入优秀公司提供了更好的赔率。” 从银行板块的β行情来看,一般会在社融高增阶段走出超额行情。银行作为实体经济卖水人,受益于实体经济复苏带来的信贷需求增加和资产质量改善。社融高增是经济复苏的先行指标,当社融数据出现持续改善时,银行板块也会迎来周期反转行情。今年以来,银行板块虽整体下跌但仍然较大盘指数跑出超额行情,随着社融中长期贷款数据的改善和经济确定性回暖,后续银行板块有望走出新一轮复苏行情。 在板块β行情的加持下,优秀银行个股更容易跑出超额行情。在这个意义上,零售型银行基本面无忧、估值受到情绪错杀,叠加板块行情启动,已迎来较好的中长期布局窗口。 【注:市场有风险,投资需谨慎。在任何情况下,本文所载信息或所表述意见仅为观点交流,并不构成对任何人的投资建议。】

本文由“薛洪言微语”原创,作者为星图金融研究院副院长薛洪言

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号