-

IGBT:新能源汽车中的核心元器件,静待风来

千岛湖的柚子 / 2022-06-25 18:59 发布

市场驱动

近期新半军一词广为流传,新能源赛道自4月底反弹以来,已有数十只个股走出了翻倍行情。首先说一下新半军,新代表新能源(核心逻辑是渗透率),半代表半导体(核心逻辑是国产替代),军代表军工(核心逻辑是装备升级)。从目前的市场行为来看,新能源的渗透率得到了验证,那么恰逢中报之际,可以多留意半导体和军工的逻辑是否也能得到验证。其中和新能源产业高度相关的新能源类半导体是不是可以重点关注呢?比如IGBT……也许下周就启动!

发展背景

在全球“双碳”背景下,绿色能源的推广普及成为了时代大趋势。汽车行业电动化趋势势不可挡,在这一趋势下,汽车电子行业孕育出新的变化、新的机会。在汽车电子行业中,功率半导体作为最受益的细分赛道,将充分享受行业变革带来的新机遇。

在从燃油车向电动车升级过程中,功率半导体价值量从 88 美元/辆增长至 459 美元/辆,增幅高达 421.6%,价值量大幅提升。其中 IGBT 作为逆变器等核心零部件,直接负责将动力电池直流电转换成交流电供电机使用,是电动车能够正常行驶的重要保证,因此相关厂商将充分享受行业红利。

名词解释

IGBT全称为绝缘栅双极型晶体管,它由绝缘栅型场效应管和双极型三极管两个部分组成,其兼具MOSFET输入阻抗高、控制功率小、驱动电路简单、开关速度快和BJT通态电流大、导通压降低、损耗小等优点,是功率半导体未来主要的发展方向之一。

应用广泛

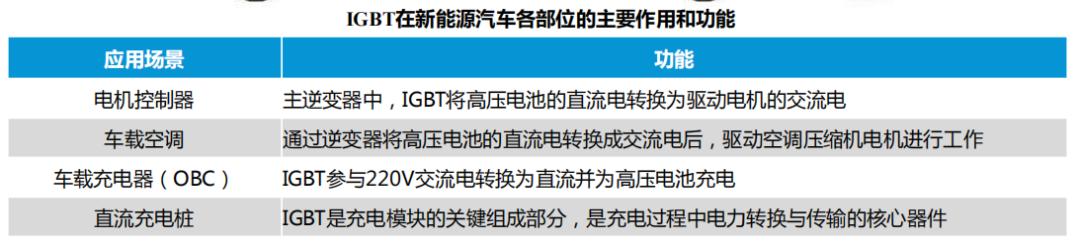

IGBT是新能源汽车中的核心元器件。IGBT在新能源汽车中得到了广泛的应用,对整车的性能有着重要的影响。IGBT在新能源汽车中的主要应用包括电机控制器、车载充电器(OBC)、车载空调、以及为新能源汽车充电的直流充电桩中。

量价齐升

汽车电动化提升了功率半导体的单车价值量。根据Strategy Analytics的统计数据,2019年传统燃油车中功率半导体的价值量仅为71美元,价值量较低;而混合动力汽车中功率半导体的价值量提升至425美元,是传统燃油车的6倍;纯电动汽车中的功率半导体价值量提升至387美元是传统燃油车的5.5倍。

新能源汽车:销量提升带动IGBT需求快速增长。根据东吴证券测算,至2025年,全球新能源汽车IGBT市场规模将达到116亿美元,是2021年的5倍以上;中国新能源汽车IGBT市场规模将达到387亿元,同样为2021年的5倍以上。

高壁垒

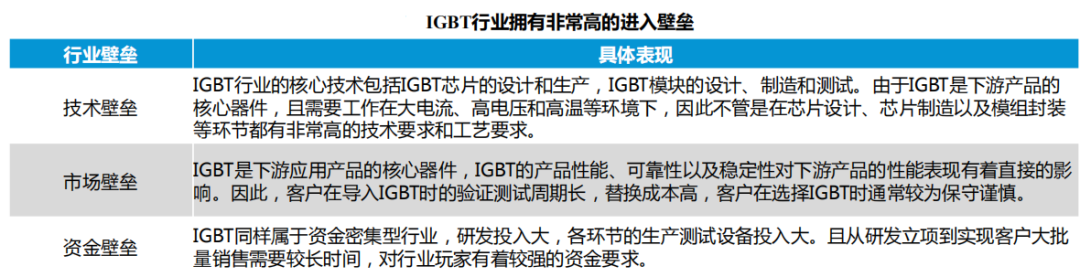

从行业进入的角度来看,IGBT行业的进入门槛非常高。整体来看,IGBT行业的进入壁垒有三个方面,分别为技术壁垒、市场壁垒以及资金壁垒。1)IGBT核心技术为IGBT芯片的设计和制造以及IGBT模块的设计、制造和测试,对人才、设备要求极高。2)行业认证周期长,车规级认证周期长达2~3年,定点企业先发优势明显。3)IGBT制造属于资本密集型行业,一条年产25万片的8寸晶圆线投资额超20亿元。

国产替代加速

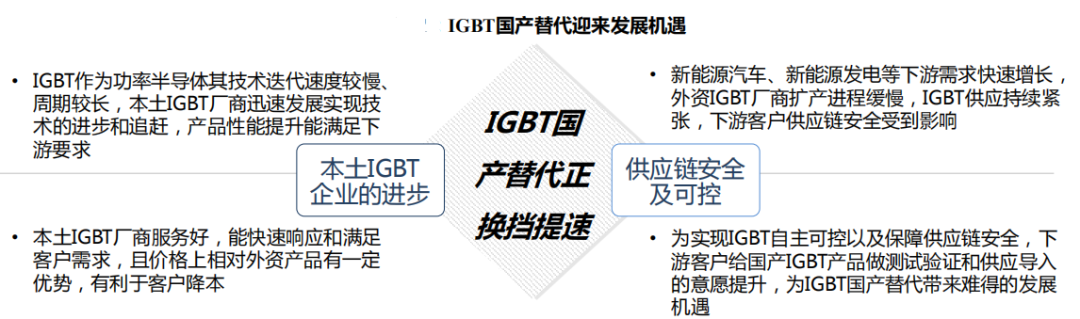

国产替代加速的内在原因:(1)IGBT作为功率半导体期间,其技术迭代速度较慢,周期较长,一代产品的使用时间非常长,超过十年,英飞凌2007年推出的第四代IGBT芯片仍然是当前行业的主力产品。虽然国内IGBT厂家的起步较晚,但是行业留给了本土IGBT厂家充足的发展和追赶的时间,目前国内IGBT厂商技术进步较快,已经有产品能大批量满足下游客户需求。(2)本土IGBT企业的服务更好,能快速响应下游客户的需求,并且产品价格上相比于外资有一定优势,有利于下游客户的降本。

国产替代加速的外部推动:当前新能源汽车、新能源发电等领域发展迅速,带动着上游IGBT产品需求快速增长,但海外IGBT龙头厂商对扩产相对谨慎,进程较慢,因此造成全球IGBT供应紧张。此外,近年全球车规级的芯片供应短缺也让汽车、家电和工业等行业充分意识到芯片国产自主可控的重要性。在这样的大背景下,国内IGBT下游客户为保证供应链的安全以及自主可控,对国产IGBT产品的接受意愿逐步提高,给国产IGBT产品做测试验证和产品导入的意愿提升,也为IGBT国产替代带来了非常好的发展机会。

国内车规级IGBT产业链

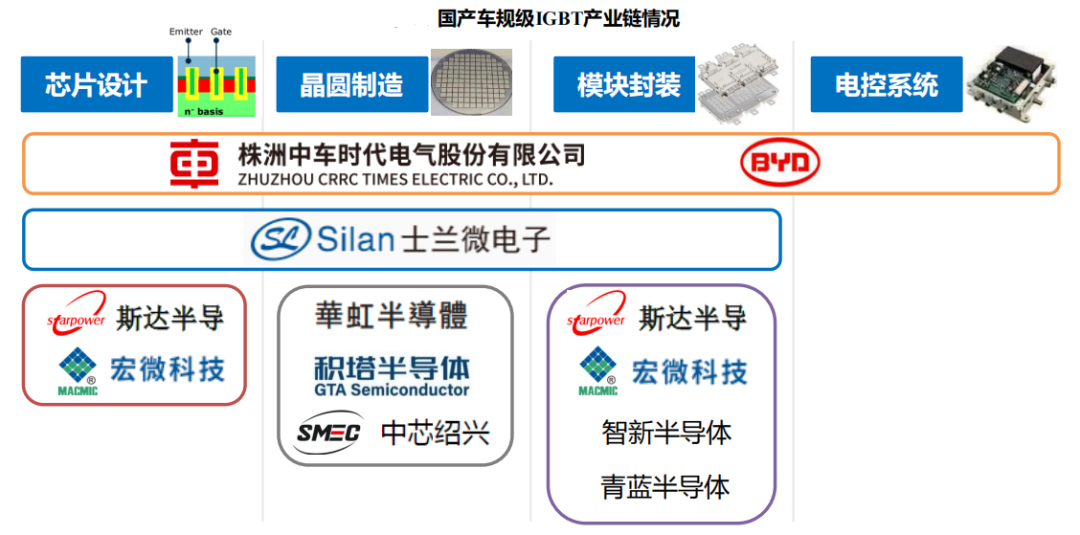

车规级IGBT产业链主要包括四个环节:1)芯片设计;2)晶圆制造;3)模块封装;4)下游应用即电控系统。

本土企业中,时代电气和比亚迪业务垂直整合,从IGBT芯片设计到最下游的电控系统均有布局;士兰微作为IDM大厂,业务同样完整覆盖芯片设计、晶圆制造和模块封装;斯达和宏微均采用Fabless的模式,专注芯片设计和模组封装环节,晶圆制造则外包给晶圆代工厂完成;智新半导体和青蓝半导体则专注于模组封装环节;华虹、积塔和中芯绍兴则专业从事IGBT晶圆代工。

核心股

斯达半导:国内 IGBT 模块龙头,新能源业务快速放量

公司主营业务是以 IGBT为主的功率半导体芯片和模块的设计研发、生产及销售,2021 年上半年,IGBT模块的销售收入占公司主营业务收入的 95%以上,在 2020 年全球 IGB T 模组厂商排名第 6,占比 2.8%,是唯一进入前 10 的中国厂商,主要下游应用包括工业控制和电源行业、新能源、变频白色家电等行业。

比亚迪半导体:国内新能源车 IGBT 模块龙头,SiC 全球首家批量上车

公司主营业务为车规级半导体,产品涵盖功率半导体(IGBT 模块、SiC 器件、IPM)、智能控制 IC(MCU)、智能传感器(CMOS)等业务,2021年公司功率半导体收入达 13.5 亿元、收入占比 43%。

时代电气:轨交装备龙头,轨交电网 IGBT 龙头,新能源 IGBT 快速放量

公司自2008年收购丹尼克斯进入到IGBT领域。公司首先布局轨交和电网等高压IGBT领域,目前公司在轨交和电网IGBT领域市占率国内第一。公司2017年进入到汽车IGBT领域,面向新能源汽车的IGBT二期芯片线(设计产能24万片/年)于2020年建成,并在2021年正式投产。

士兰微:国内功率 IDM 大厂,MOS、IPM 模块国内市占率领先

公司自2009年研发出穿通型IGBT芯片以来,持续迭代IGBT芯片技术,目前已经迭代到场截止型第五代IGBT芯片。目前,公司所有量产的IGBT模块所配套的IGBT芯片均采用场截止技术,与英飞凌第四代芯片对标,性能指标上均与英飞凌第四代持平。

华润微:国内功率 IDM 大厂、MOSFET 龙头

公司主营业务包括产品与方案(功率器件、集成电路)、制造与服务(代工、封测),公司是中国本土领先的以 IDM 模式为主经营的半导体企业,同时也是中国本土最大的功率器件企业之一。2021 年公司总收入达 92 亿元,其中功率半导体收入达 38 亿元,MOSFET 收入达 26 亿元,IGBT 收入约2 亿元。2020 年,公司占全球 MOSFET 分立器件市场份额的 3.9%,位居世界第八。

宏微科技:深耕 IGBT 产业,光伏、车规级 IGBT 进展顺利

公司主营功率器件(IGBT、FRED、MOSFET 等),2021 年公司功率器件收入达 5.4 亿元、占比达 99%。下游涵盖工控电源、新能源,2020 年收入占比为 91%、6%,公司客户涵盖台达集团、汇川技术、华为等。公司经营模式为 Fabless,代工厂包括华虹宏力、华润华晶等,华虹宏力负责IGBT 芯片代工,华润华晶负责 FRED 芯片代工。

新洁能:MOSFET 设计大厂,新能源用 IGBT 快速放量

2021 年公司的 MOSFET 在汽车电子市场重点导入比亚迪,目前已实现十几款产品大批量供应,并进入多家汽车品牌整机配套厂;光伏储能市场公司的 MOSFET 和 IGBT 产品已在国内主要的头部企业实现大批量销售,将成为公司 2022 年重要业绩增长点。

扬杰科技:IGBT 快速放量

公司主营为各类功率半导体(MOSFET、IGBT、小信号二三极管等),经营模式采用 IDM、Fabless 并行,2021 年公司功率器件收入达 35 亿元、占比达 80%。公司实行双品牌战略,“扬杰” 品牌主攻国内和亚太市场,“MCC” 品牌主打欧美市场,2021 年公司海外收入占比达 24%。

东微半导:IGBT 小批量量产

公司主营为 MOSFET、IGBT,2021 年公司 MOSFET 收入达 7.8 亿元、收入占比 99%,公司 IGBT 产品采用具有独立知识产权的 TGBT 器件结构,2021 年 TGBT 产品首次量产出货、实现收入 0.06 亿元、收入占比 1%。2021 年公司下游主要包括充电桩(20%)、逆变器(5%)、车载充电机(5%)、工业、消费电子领域。公司经营模式为 Fabless,代工厂包括华虹半导体、粤芯半导体及 DB Hitek 等厂商。

捷捷微电:IGBT 处于在研阶段

公司主营为功率半导体,包括晶闸管、二极管、MOSFET 等,晶闸管、二极管采用 IDM 模式,MOSFET 采用 Fabless 模式。2021 年公司功率器件收入达 14 亿元、收入占比达 81%。公司目前 IGBT 产品处于研发阶段,未来可期。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号