-

市场底部,你在逆向买入吗?

薛洪言

/ 2022-05-11 08:02 发布

/ 2022-05-11 08:02 发布投资中有句名言,“买在无人问津处,卖在人声鼎沸时”。意思是指,要在市场冷清时买入布局,当市场热度较高时卖出离场,买在低点、卖在高点,确保买卖价差的最大化。

当前市场已进入底部,冷冷清清,明星基金不再霸占热搜,账户收益更是从之前的每日秀晒变成不敢触碰的伤疤,两市日成交也一度跌破了7000亿。在这个无人问津的时候,作为投资者的你还在逆向买入吗?

不敢逆向,投资者在怕什么? 就当前的市场环境来说,无论是指数板块还是个股基金,都比过去的一两年更便宜。面对越来越低的价格,很多投资者之所以不敢下手,背后的心理既有恐惧,也有贪婪。恐惧的一面是担心买入之后还会下跌,加重账面浮亏;贪婪的一面则是期待在更低的价格入手,买得更便宜。 客观来说,这种恐惧和贪婪都是合理的,属人之常情,但站在投资的视角,这两种心理又都是不理性的表现,是投资进阶的障碍和绊脚石。 先说第一个担心,担心买入之后还会下跌。这种担心的潜台词是,我想买入之后立马能够赚钱,至少不能亏钱。事实上,只有银行存款、货币基金、中低风险银行理财才能满足投资者的这种需求,无论是股票还是权益性基金(股票型基金、混合型基金),都是高度波动性资产,不可能给投资者提供这样的保障。 换言之,如果担心会出现账面浮亏,投资者就不适合股票和基金投资,要么彻底远离市场,要么说服自己放弃这种不切实际的想法。 再说第二个期待,期待以更低的价格买入。这种期待的潜台词是,我能预判市场未来走势,我认为股价尚未见底,还有得跌。这也是一种不切实际的想法,试想,投资者若有这种本事,之前的账面浮亏哪里来的?总不能说,亏损之后才具备了预测市场的本事吧。 在极端市场中等待更低的价格,属于典型的误区。一则,最低的价格只能事后知道,事前没有人能够预知,投资者应把底部视作一个区间,而非单一的价格点;二则,一旦市场走过最恐慌阶段开始反转,反转的速度往往很快,投资者可能无法买到足够的数量。因此,若总抱着“买在更低点”的期待,只会错过底部布局的窗口期。 除了上述两种心理之外,还有部分投资者在等待市场右侧出现,或者说在等待压制市场表现的因素出现拐点性缓和。比如说国内疫情出现拐点性变化,最好是疫情彻底从人类社会清除;比如说美联储加息步入尾声,最好是开启降息通道;比如俄乌冲突有一个清晰的结局等等。 有一定经验的投资者多半会有类似期待,这些期待看似合理,但低估了市场的复杂性。市场受多重因素影响,有太多的不确定,即便是疫情、美联储加息、俄乌冲突等扰动项成为过去,还是会有新的不确定性冒出来。真到了某一刻,天空中一片乌云也没有,市场的热度也早已临近鼎沸之时,反而到了离场之际。 作为投资者,不能和市场比精明,投资者的小聪明放到市场这个混沌系统中,压根不值一提,只会因自作聪明而错失机遇;相反,应始终敬畏市场,承认市场的不可知,用中长期的确定性对抗短期的波动性,放弃“买入即赚钱”、“买在更低点”等不切实际的期待。 市场虽不可预测,却有牛熊周期。底部区域逆向买入,耐心持有至顶部区域,才是投资者能做的最理性的事。 丈量市场水温 对于投资者而言,当市场走向极端的时候,要敢于独立判断,做勇敢的逆行者。换言之,其他人都狂热兴奋的时候,我们应当恐惧害怕;其他人都恐惧害怕的时候,我们应当积极乐观。正是这种特质,构成了优秀投资者重要的超额收益来源。 在实践层面,如何判断市场是否已到底部位置呢?投资者可以观察市场估值在历史中所处的位置,同时评估投资人的交易情绪。通常情况下,市场估值分位和投资者情绪可以互为印证,估值顶部对应高涨的情绪,估值底部对应悲观情绪。橡树资本的霍华德·马克斯甚至认为,估值水平是投资人心理产生的结果,也是投资人心理失常的症状和指示器。 1、估值指标 截至2022年5月9日,万得全A收于4558点,指数市盈率16.08倍,处于近十年32.55%分位;市净率1.54倍,处于近十年6.82%分位。具体来看,几大指数出现了一定的分化:中证500和科创50的估值处于极端低点,分位值处于5%以内;深证成指和创业板指虽处于低点,但距离历史极端估值仍有一定的距离。

另外,从股债溢价指标(市盈率的倒数-十年期国债收益率,反映股票相比债券的溢价水平,数值越高,股票越有吸引力)看,截至5月9日,万得全A股债溢价指数为3.38%,处于2015年以来的相对高位,意味着当前的股票市场在长期来看具有较高的吸引力。

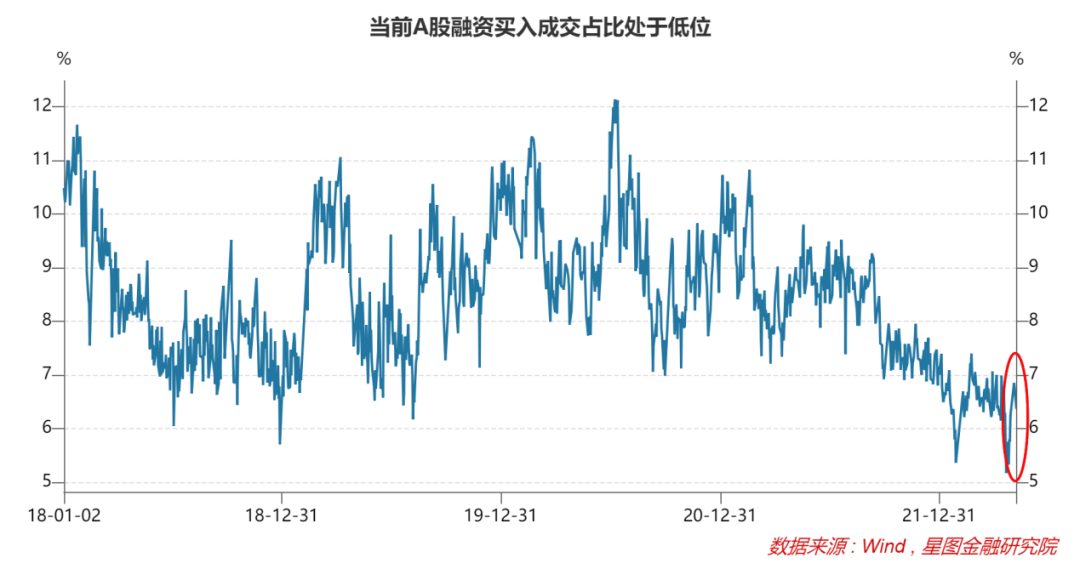

2、情绪指标 一般用交易数据来衡量市场情绪,高涨的市场情绪通常对着应天量成交,同样,低迷成交也是低迷情绪的写照。2022年4月,沪深两市月日均成交额8822亿元,较2021年9月日均成交高点13711亿元下跌35.7%。近日,沪深两市单日成交额更是一度跌破7000亿元。 以融资买入额/两市成交额指标来看,近期A股融资买入成交占比也已进入2018年以来的低点位置,反映了投资者融资买入意愿的下降。

从基金交易数据来看,2022年1季度,全市场新发基金份额2608亿份,同比大跌75%,表明基民的投基热情不再。 站在理性的视角,越是市场底部,新发基金应该更受追捧才对,事实却是,很少有人愿意买在无人问津处。这也表明,绝大多数投资者都在做顺人性投资,亏钱了卖、赚钱了买,追涨杀跌。而正确的投资应该是逆人性的,如果不能克服市场底部的恐惧心理,投资者很难真正靠投资实现财富保值增值。 市场底部,应该买什么? 就市场底部的布局,主流的建议是短期买防守、长期买成长。即着眼于短期,买稳增长(地产、新旧基建等)、抗通胀(能源、有色、贵金属、农产品等)和困境反转(航空、旅游、酒店、餐饮等疫后复苏以及猪周期等)等板块有望获得超额收益;着眼于中长期,则数字经济、先进制造、新能源等成长板块更具备长期持有价值。 其实,对于普通投资者来说,在市场底部定投指数基金可能是更优的选择。相比于单个板块和个股,指数基金短期波动性更小、长期确定性更高,兼顾短期防守和长期成长。同时,辅以定投买入方式,持有体验更好,更容易克服人性弱点,确保拿得住、拿得久。 结合当前市场来看,沪深300、中证500等主流宽基指数和恒生指数、科创50等高关注度超跌指数,均已具备较好的中长期布局价值。 【注:市场有风险,投资需谨慎。在任何情况下,本文所载信息或所表述意见仅为观点交流,并不构成对任何人的投资建议。】 本文由“薛洪言微语”原创,作者为星图金融研究院副院长薛洪言

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号