-

珠海冠宇研究报告:消费电池为盾,动储电池为矛

老范说评 / 2022-05-10 10:38 发布

一、公司概况:公司是全球消费电池龙头企业

(一)发展沿革:消费电池龙头,深度绑定头部客户

公司是全球消费锂电龙头。公司前身为珠海光宇,2007 年由哈光宇电源、光宇国际联合 成立,以聚合物软包锂电池起家,其股东哈光宇电源成立于 1998 年,主营业务为锂电池; 2010 年公司就成为了笔记本电脑电池第一品牌供应商;2015 年发展成为全球前五的聚合 物锂电池供应商;2019 年更名珠海冠宇,开始布局动力电池业务,目前已经成为中华汽 车、康明斯、豪爵等厂商的合格供应商;2021 年在科创板上市。

公司深度绑定 3C 消费电池龙头。在消费类电池领域,公司长期服务于全球知名的笔记 本电脑、平板电脑及智能手机品牌厂商,与惠普、联想、戴尔、华硕、宏碁、微软、亚 马逊等笔记本电脑和平板电脑厂商,华为、OPPO、小米、摩托罗拉、中兴等智能手机厂 商,以及大疆、BOSE、Meta、Google 等无人机、智能穿戴厂商深化了长期稳定的合作 关系。

(二)股权结构:股权结构稳定,管理层产业经验丰富

公司股权结构稳定。2017 年公司原股东哈光宇为发展动力电池业务拟转让公司股权,时 任总经理徐延铭通过珠海普瑞达等十个控股平台取得公司股权。目前公司实控人为徐延 铭,直接间接持股比例达到 30.20%,股权结构稳定。公司全面布局锂电池业务,共有十 家全资子公司,其中重庆冠宇等 8 家从事消费类锂电池的部件研发和生产,冠宇动力电 池和冠宇动力能源分别从事动力电池电芯和电池封装的研发生产。

公司管理层深耕锂电池赛道,产业经验丰富。公司董事长从事锂电池行业超过 25 年,深 耕锂电池赛道,2007 年起任公司董事长、总经理。公司研发总工程师李俊义从事锂电池 研发工作接近 20 年,副总经理谢斌从事锂电池制造行业超过 10 年,管理层在锂电池赛 道产业经验丰富。

(三)产品体系:消费电池覆盖各应用领域,动力电池主要为启停电源

公司电池产品涵盖笔电、手机、智能穿戴设备、无人机、汽车启动系统等各领域,具备 电芯和 pack 生产能力。公司的消费锂电池包括电芯产品和 pack 产品,应用领域涵盖笔 电、平板、智能手机、智能穿戴设备、消费类无人机等,充放速度快、能量密度高、使 用寿命长、安全可靠,各项性能均处于行业领先地位。公司的动力电池产品还在起步阶 段,目前主要应用于汽车启停系统和电动摩托,电池具有能量密度高、安全可靠等优点。

(四)经营情况:软包消费电池需求景气度高,营收利润持续高增

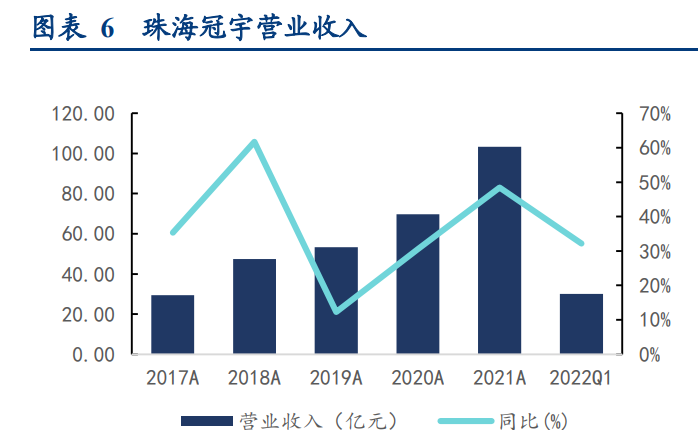

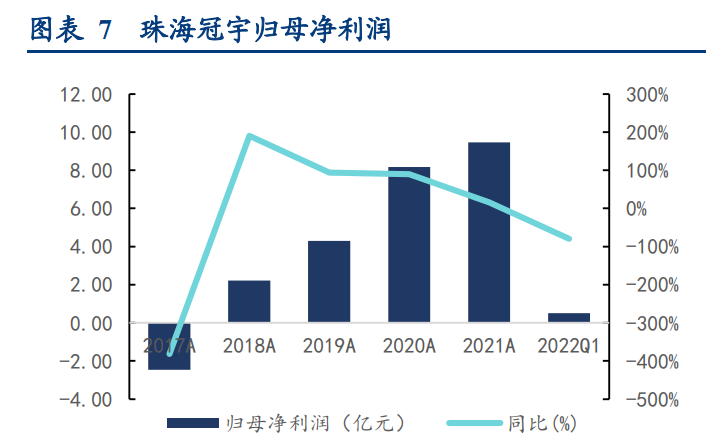

2021 年公司营收利润高增。2017 年到 2021 年,公司营业收入从 29.35 亿元增加至 103.40 亿元,CAGR 37%,归母净利润从亏损 2.46 亿元增长至盈利 9.46 亿元,CAGR 87.46%。 公司凭借软包消费电池的优良性能在笔电、手机等下游市场份额持续提升,叠加智能穿 戴设备、无人机等新兴消费电池市场的兴起,营收利润持续高增。

2022 年一季度公司营收同比增长,但是利润同比下滑。22Q1 实现营业收入 30.05 亿元, 同比增长 32%,归母净利润 5091 万元,同比下降 80.05%。我们认为主要有以下三方面 因素:

1) 行业需求呈现下滑趋势。受制于消费电子产品行业需求下滑,公司 22Q1 笔电和手 机锂电产品出货承压。

a) 笔电:根据 IDC 数据,22Q1 全球 PC 出货量 8050 万台,同比-5.1%;根据集邦 咨询数据,预计 2022 年全球笔电出货将同比-3.3%。

b) 手机:根据 IDC 数据,22Q1 国内智能手机出货 7420 万台,同比-14.1%。

2) 原材料价格上涨无法及时传导到售价。受限于公司与下游客户谈价周期等因素,在 22Q1 原材料价格上涨时,公司无法及时调高产品售价,从而使得利润率承压。

3) 股权激励费用增加。公司于 2022 年 1 月初向激励对象首次授予限制性股票,根据中 国会计准则的要求,由此产生的激励成本将在本激励计划的实施过程中按归属安排 分期摊销,2022-2024 年每年分别摊销 3.1 亿元、1.5 亿元和 0.74 亿元。

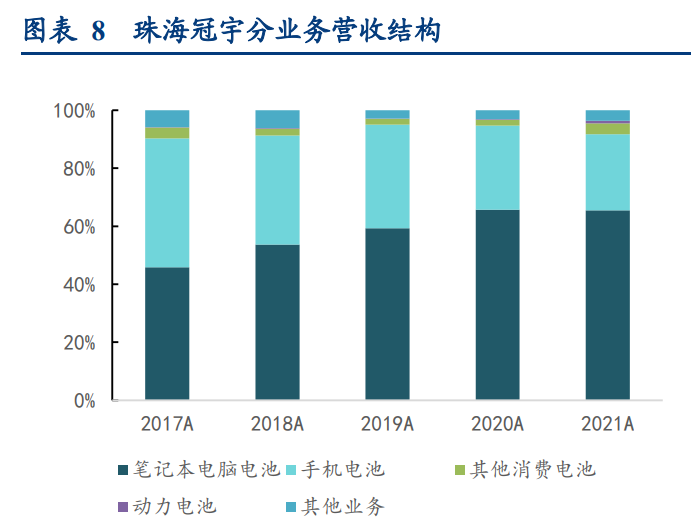

笔电收入占比逐步提升,毛净利率有所下滑。公司营收主要来自消费锂电池,2019 年 -2021 年公司消费类锂电池收入占比分别为 97.0%和 96.7%、95.5%。其中公司深度绑定 笔记本电脑龙头 HP、联想、华硕,受益于笔电软包电池占比提升,营收占比持续提升, 2021 占比达到 65.46%。在盈利能力上,2017-2020 年公司高容量电池产品占比提升,毛 利率均稳步提升,公司毛利率从 2017 年的 11.15%提升至 20 年的 28.26%。近年来由于上 游原材料持续涨价,毛净利率有所下滑。公司动力电池业务还处于布局阶段,占比较小, 2021 年公司动力电池业务发展较快,实现营收 0.94 亿元,同比增长 754.55%。

销售研发费用率低,管理费用率稳步下降。公司目前主要采用进入客户供应商体系进行 直接销售的销售模式,销售费用率维持在 1%以下;公司管理费用率从 2017 年的 11.11% 降至 2021 年的 6.08%,管控良好,22Q1 略有上升主要由于股权激励费用增加;在 2019 年公司开始布局动力电池业务以来,研发投入力度逐步加大,到 22Q1 研发费用率上升 至 6.52%;公司外销收入占比较高,20 年达到 65%,财务费用受汇兑损益影响较大。

消费电池优势凸显,现金流支撑有力。公司消费电池性能优势逐渐凸显,经营性现金流 净额从 17 年的 -2.93 亿元上升至 2021 年的 19.88 亿元,公司的预收款从 2017 年的 0.15 亿元上升至 2021 年的 1.42 亿元,充分反映了公司产品竞争力的提升,现金流情况明显 改善,截止 22 年一季度末,公司拥有现金 26.47 亿元,充裕的账面资金以及消费电池业 务丰厚的现金流为公司扩展动力电池业务提供了有力支撑。(报告来源:未来智库)

二、软包消费电池渗透率提升驱动竞争格局优化

(一)需求:传统 3C 单机电池容量逐步提升,新兴领域贡献新增长动力

锂电池产业全球出货量稳步提升。相比传统的铅酸电池,锂电池在能量密度、安全性、 环保性、续航能力等方面具有明显的优势,在传统 3C、可穿戴设备、无人机等各个消费 领域的需求量均稳步上升,动力、储能等领域的应用更是促进了锂电池产业的蓬勃发展。 根据起点研究数据,2016-2021 年消费锂电池出货量从 41GWh 涨至 63GWh,CAGR 8.97%。

新兴消费电池市场重要性提升。消费锂电池主要应用领域包括电脑、手机等传统 3C 领 域,也包括智能穿戴设备、无人机等新兴消费电子领域。自 2017 年智能手机进入平稳发 展阶段以来,手机电池占消费锂电池的比重在逐步下降,从 2016 年的 46.10%下降至 2020 年的 21.95%。电脑电池的出货占比也处于下降态势,2020 年因为疫情居家办公需求拉动 有所反弹。而可穿戴设备、无人机等新兴消费电子领域处于高速增长通道,重要性不断 提升。

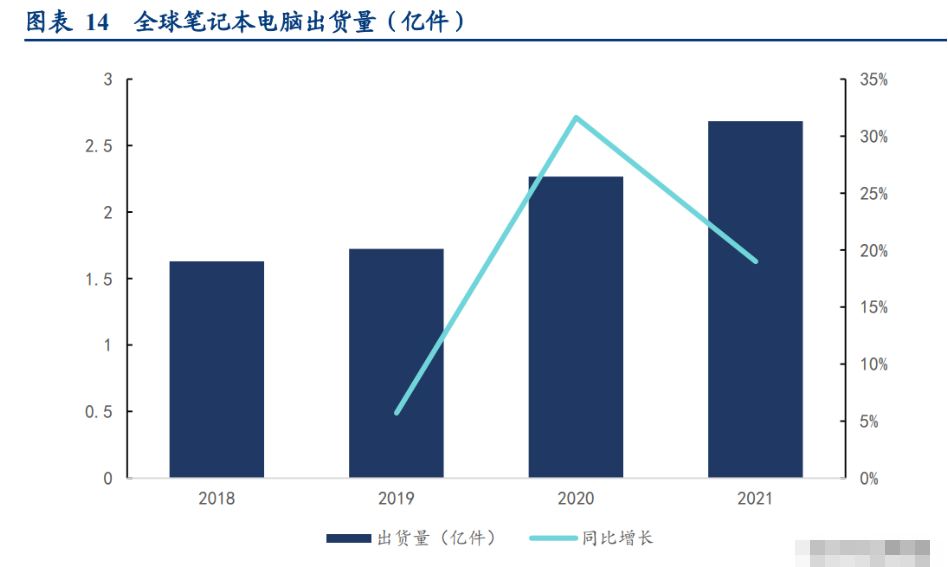

疫情背景下笔记本电脑出货量快速提升,单机带电量提升也推动了锂电池需求增长。2020 年以来,疫情背景下居家办公和在线教学的场景拉动笔记本的需求笔记本电脑需求持续 增加,全球笔记本电脑出货量大幅增长,根据 Strategy Analytics 的调研报告,全球笔记 本电脑出货量在 2020 年达到高点后,在 2021 年依旧同比增长 19%,再次达到创纪录的 2.68 亿。同时笔记本电脑续航时间的要求越来越高,各主流系列的笔记本电脑的新型号 产品大多采用了更高容量的电池,带来锂电池需求的迅速增长。

5G 手机引导换机需求,应高性能高能耗要求手机配套电池容量扩充。2017 年后全球智 能手机进入了平稳发展阶段,近年来 5G 手机的发展加速了智能手机的更新换代速度, 继 20 年受疫情影响手机出货量低迷后,压抑的换机需求导致 21 年的出货量增速首次出 现反弹,据 IDC 预测,至 2023 年全球手机出货量将增长至 14.4 亿台,CAGR 3.40%。同 时由于手机性能不断迭代提升,对功耗和电池容量也提出了更高的要求,各主流厂商的 系列手机的电池容量均出现了大幅提升的趋势,拉动了手机领域锂电池市场的增长。

新兴领域消费电池成为新的增长动力。受到技术不断创新和消费者消费升级趋势的影响, 以智能手环、耳机、眼镜为代表的智能穿戴设备市场发展迅猛,成为消费电子行业新的 增长点,预计未来 3 年出货量增速保持在 20%左右。同时以大疆为代表的国内无人机厂 商无人机技术和成本端的突破,无人机进入消费市场,发展势头迅猛,预计到 2025 年市 场规模保持高速增长到 740.1 亿美元,复合增长率达到 22.40%,配套锂电池的需求也将 迎来较高的增长态势。

预计2025年消费锂电池出货量 123GWH,市场空间达到3125亿元。由于智能穿戴设备、 无人机等新兴消费电子领域带来了新增量,电池容量提升,电池销售均价企稳回升等因 素,全球消费锂电池需求预计将从 21 年的 72GWH 上升至 25 年的 123GWH,CAGR 达 到 14.4%,25 年消费锂电池对应的市场空间有望超过 3000 亿元。

(二)趋势:在轻量化和高密度终端产品需求下,软包消费电池成为主流

软包电池在能量密度和安全性方面具有明显的优势。锂离子电池按外形和包装材料可分 为圆柱锂离子电池、方形锂离子电池和聚合物软包锂离子电池。相比其他两种电池,软 包锂电池采用铝塑膜作为包装材料,具有体积小、能量密度高、安全性好、循环寿命长、 散热性好等优点,贴合了消费电池对大容量、高倍率、轻薄、安全、尺寸多变等方面的 需求,成为消费锂电池的主流选择。

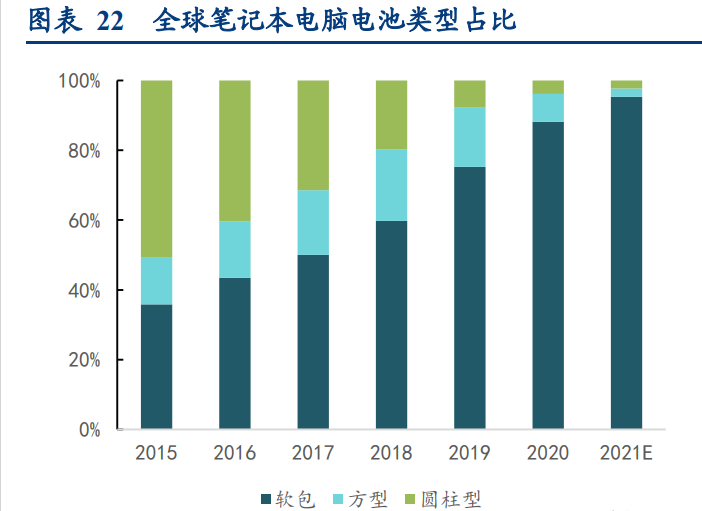

软包渗透率快速提升,在电脑、手机等领域已基本完成替代。电脑的轻量化、便捷性需 求以及手机的电池的续航压力增大进一步促进了软包类型电池在消费领域内的应用,笔 记本电脑的软包电池占比从 2015 年的 35.82%上升至 2021 年的 95.29%,手机的软包电池 占比从 2015 年的 53.72%上升至 2021 年的 89.74%,以基本完成对其他类型的替代。

(三)格局:日韩厂商转战动力电池,优质国产企业崛起

软包消费锂电池行业市场集中度高格局好。软包消费电池头部化趋势明显,2020 年 ATL、 珠海冠宇、LG、三星、比亚迪分别占比 37%、14%、12%、10%、7%,CR5 达到 80%, 市场集中度较高,由于消费电池产品定制化程度高,头部企业在中高端产品技术储备充分,与下游头部厂商均建立了稳定持续的合作关系,占据了大部分的市场份额,市场竞 争格局好。

日韩厂商转战动力电池,电脑锂电市场国内厂商崛起。动力电池市场爆发后,LG、三星 等日韩厂商发展重心转移到动力电池业务,以珠海冠宇为代表的国内厂商抓住机会积极 扩产。从 2019 年到 2020 年,除了 ATL 以消费电池为重心实现了份额的扩张,LG、三 星、村田等日韩厂商份额均大幅下降,消费锂电池的市场逐渐被国内厂商蚕食。

手机锂电呈现“一超多强”竞争格局。2020 年手机锂电市场中,ATL、三星、LG、比亚迪、 冠宇、力神分别占比 38%、11%、10%、9%、7%、5%,CR6 达到 80%。其中行业龙头 ATL 以 38%的市场份额遥遥领先三星、冠宇、比亚迪等二线厂商,市场呈现“一超多强” 的竞争格局。(报告来源:未来智库)

三、竞争优势:消费电池为盾,动储电池为矛,盈利拐点或已现

(一)消费电池为盾:产品性能出众,市占率逐步提升

消费电芯产品性能达到行业一流水平。公司深耕消费锂电行业,电芯产品在能量密度、 充电倍率、安全性、循环寿命等性能指标上产品迭代领先。其中公司电池能量密度超过 700Wh/L,基本与龙头企业 ATL 持平,在充电倍率上,公司开发出了充电倍率达到 1C 的产品技术,保障了电池的快充性能,在循环寿命上公司产品的循环寿命超过 800 次, 与 ATL 持平,公司产品总体性能达到行业一流水平。

电芯产品进入各大头部电脑和手机品牌。公司通过直接和间接两种方式向终端客户供应 电芯产品,一类是供货给客户指定的 pack 进行加工,一类是自己加工成 pack 产品直接 供给终端客户。目前公司已与惠普、联想、华硕等头部电脑厂商,华为、OPPO、小米等 头部手机厂商,大疆、BOSE、Facebook 等头部无人机及智能穿戴设备厂商均建立了长期 稳定的合作关系,并已进入苹果、三星、VIVO 等厂商的供应链体系,有望随着优质客 户一起成长。

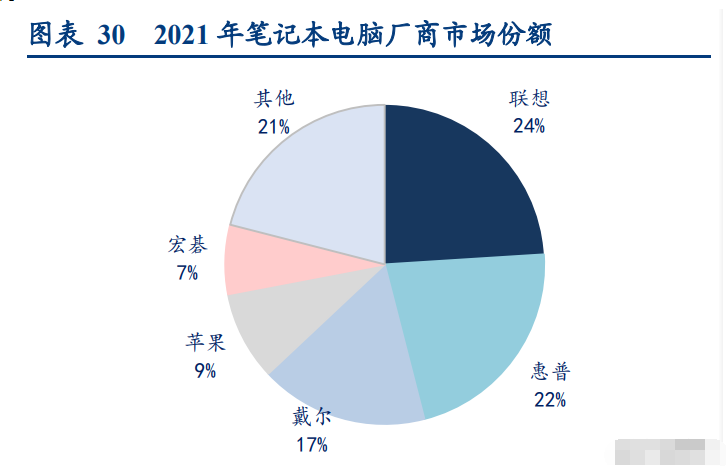

下游电脑手机市场集中化,公司绑定多个头部玩家。下游传统消费电子的市场格局已逐 步进入成熟阶段,笔记本电脑和手机市场的 CR5 分别达到 72%、71%,市场格局高度集 中化,头部玩家占据绝大部分市场份额。笔记本电脑头部玩家中,公司绑定联想、华硕、 惠普、宏碁、戴尔,21 年合计市场份额 70%,智能手机头部玩家中,公司绑定小米、OPPO, 21 年合计市场份额 24%,优秀的客户质量为公司的消费锂电池业务提供了有力的支撑。

把握产业链核心环节,扩展电池 PACK 业务。电芯产品是电池的核心部件,公司以自身 优异的电芯产品为核心,一方面提升与终端客户的议价权,提升直接供给 PACK 产品的 比例,另一方面完善电池成组技术,扩展了电池 PACK 业务,目前已基本形成间接供给 电芯和直接供给 PACK 的双模式共同发展方式,既延伸了产业链提升了盈利水平,也有 利于保障产品品质及提供一体化解决方案,提升客户粘性。

扩产节奏加速,公司有望扩大消费电池规模效应。2021 年重庆一期工厂三号、四号工厂 逐步投产产能逐步释放,2022 年预计重庆一期项目将完全达产,消费电芯产能将超过 6亿只。公司在珠海的 IPO 募投项目预计将于 2024 年投产,届时消费电芯产能将达到 7.8 亿只。同时公司还在重庆布局了 PACK 封装产线扩产项目,预计将于 23 年投产,届时公 司将新增 1.12 亿个消费锂电池 PACK 封装产能。公司消费电芯和 PACK 产能保障充分, 公司有望通过订单量的扩张增大规模效应。

(二)动力电池为矛:入局动储电池,打造第二增长曲线

大手笔布局动力及储能产能,打造第二增长曲线。在消费锂电池应用日趋成熟的背景下, 公司高度重视动力和储能领域锂电池的布局:

在动力电池领域:公司于 2021 年 11 月在浙江嘉兴投资建厂,规划建设 10GWh 动力 电池项目,预计至 2025 年投产。同时,公司通过加大研发投入和构建专业的研发团 队,不断提升技术实力,20 年公司锂电池相关技术获得国家科学技术进步奖二等奖, 目前动力类电池产品各项性能已达到市场主流水平。公司通过 12V 和 48V 低压系统 启停电池与主流车企建立联系,并逐步延伸至纯电动车电池,目前已经获得上汽集 团智己 LS7 车型的 12V 锂电池定点。公司目前已与豪爵、康明斯、中华汽车、上汽、 通用等厂商建立了稳定的合作关系。

在储能电池领域:2022 年 3 月公司投资 40 亿元在重庆建设 6 条高性能电池,主要 面向储能领域,产能规模达到 15GWh,预计 25 年建成投产。在储能电池领域,公 司通过几年来的技术研发,已与全球领先的家用电池储能系统制造商 Sonnen 达成合 作,以家庭储能电池作为入局点,同时,公司也与中兴建立了稳定的合作关系。未 来公司将从家庭储能、通讯备用电源逐步延伸至工商业储能等领域,实现储能电池 的全面发展。

(三)持续研发投入:持续高强度研发,构筑高竞争壁垒

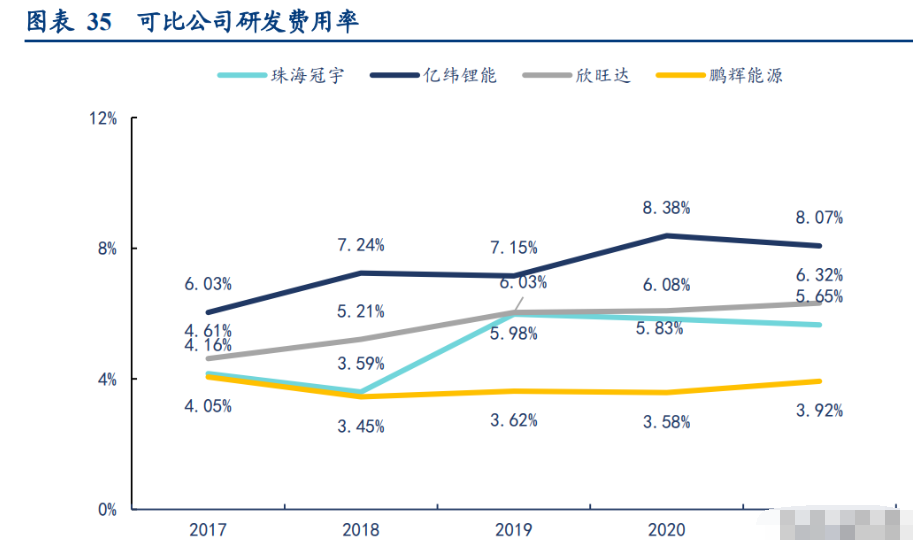

大力投入研发,完善技术布局。公司高度重视核心技术的积累,研发费用率保持在 4% 左右。2019 年开始布局动力电池以来,公司研发费用率中枢进一步上移至 6%左右,通 过引进动力电池相关技术人才、布局消费电池先进技术研发项目来保障消费电池的技术 领先以及实现动力电池的产品性能突破。

核心技术储备充分,技术壁垒高筑。公司通过多年自主研发和技术创新,已经掌握了覆 盖电芯、PACK 等多个环节和应用领域的锂电池全产业链各应用领域的核心技术,目前 公司掌握的高温电池技术、数码电池电解液技术等 18 项自主研发的核心技术覆盖了公司 目前的各个下游领域和生产环节,帮助公司在产品的性能、生产效率等方面建立竞争壁 垒,形成优异的产品力。

公司围绕能量密度、产品更新换代、电池寿命、低温性能等多个方面展开超前研发。公 司建立了全方位、多梯度的预研体系,研究项目旨在全面提升产品的各项性能指标,并 同步进行提前两代乃至三代的产品超前研发,涵盖消费、动力、储能各类型电池技术。 公司预研项目储备充分,21 年进展顺利,LFP EV 第四代电池等多个项目顺利进入量产 阶段,有望全面提升产品指标实现产品性能的赶超。

四、盈利预测与投资分析

(一)经营假设与盈利预测

1、出货量:考虑公司在手机端锂电池市占率有望持续提升,我们假设公司 2022-2024 年 消费电池出货量分别为 4.3、5.9 和 8.3 亿只,其中笔电分别为 2.8、3.5、4.4 亿只,手机 分别为 1.1、1.5、2.1 亿只,剩余为其他消费类产品电池。

2、自封率:随着公司新建产能逐步释放,我们预计公司 2022-2024 年产品自封比例将逐 步提升。我们假设公司笔电业务 2022-2024 年自封率分别为 35%、50%、65%(2019-2020 年分别为 12%和 15%),手机自封率持续维持高位,三年均保持 90%。

3、毛利率:目前原材料价格处于历史高位,我们预计 2023 年开始价格将逐步缓和,公 司毛利率有望触底回升,假设 2022-2024 年笔电业务毛利率分别为 24%、26%和 28%, 手机业务毛利率分别为 20%、22%、24%。动力电池业务 2022 年起量,2023 年开始放量, 我们价格三年毛利率分别为 0%、15%和 15%。

(二)投资分析

我们选取 A 股做消费锂电池的公司:欣旺达、亿纬锂能、鹏辉能源进行对比,2022-2024 年三家公司的平均 PE 为 29、18 和 13 倍。

我们预计公司 2022-2024 年归母净利润分别为 6.36/14.86/26.16 亿元,对应目前 PE 分别 为 38/16/9 倍。

搜索老范说股

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号