-

新能源车产业链利润分配情况梳理,锂与电池“剪刀差”还能持续么?

研报院 / 2022-05-08 22:51 发布

新能源车产业链利润分配情况梳理,锂与电池“剪刀差”还能持续么?

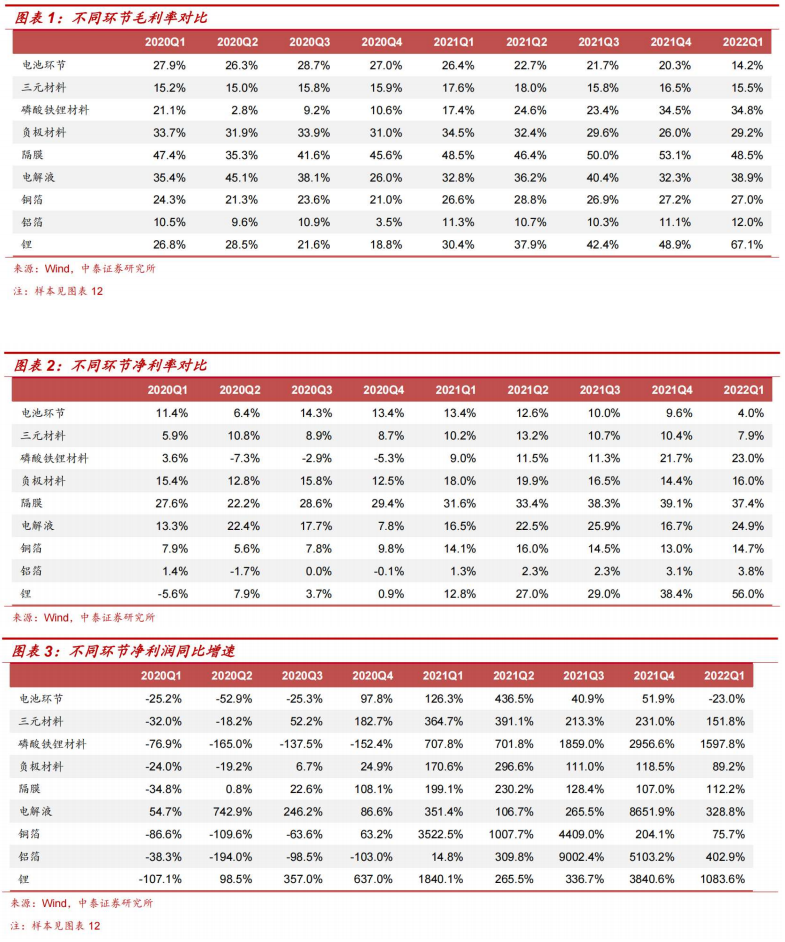

中泰证券研报详细梳理了新能车产业链公司一季报情况,以此来发现Q1各个环节业绩展现出了不同的趋势:中游环节盈利保持稳定,下游电池环节盈利大幅下滑,上游锂资源企业盈利大幅上升。

1)盈利能力两极分化

2021年至今,由于上游原材料价格大幅上行,产业链利润逐步向上游资源集中,电池环节毛利率由26.4%→14.2%,净利率由13.4%→4.0%,电池环节Q1净利润同比下滑23%。

中游环节(比如正极材料等)成本传导较为顺畅,整体毛利率持稳,但随着售价的上行,单吨盈利或同样被放大。

而上游资源品盈利能力大幅提升,受益于碳酸锂价格上行,锂资源企业毛利率由30.4%→67.1%,净利率由12.8%→56.0%,净利润因此实现同比近10倍的增长。

2)原材料价格上行系电池环节盈利下滑主因

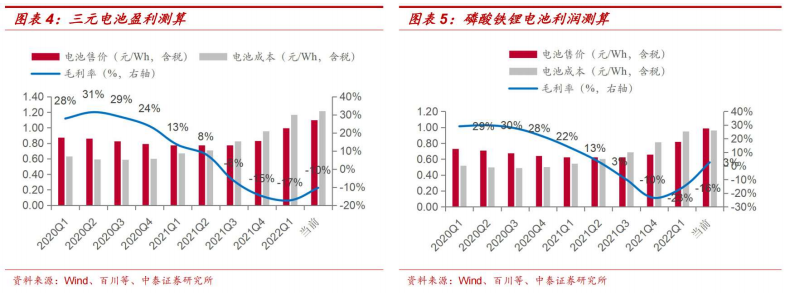

根据物料比进行测算,假设原材料均按照市场价进行采购,不考虑库存的影响,电池环节22Q1理论毛利率由20%以上下降至-17%,主要系原材料价格大幅上行所致。

从三元电池成本构成来看,原材料成本占比接近90%,其中正极材料成本占比由37%→54%,正极材料通常按照成本加成进行计价,成本大幅提升主要系镍钴锂原材料价格上涨所致,碳酸锂价格由5万元/吨左右上行至40万元/吨以上,碳酸锂占电池售价的比例由4.5%→34.9%,即碳酸锂涨价约影响电池环节近30个点毛利率!

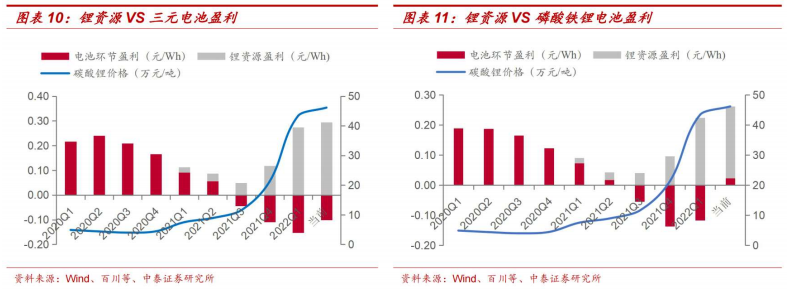

3)锂资源与电池环节盈利对比

2020年碳酸锂价格在4-5万元/吨低位时,锂资源企业几无利润,电池环节盈利约0.2元/Wh。

随着碳酸锂价格的上行,电池环节利润逐渐向上游资源集中,2022Q1碳酸锂均价上行至43万元/吨,单Wh电池锂资源盈利达到0.27元,电池环节亏损约0.12元/Wh。随着电池价格的进一步上调,按照5月5日各原材料价格,电池环节盈利有所修复。

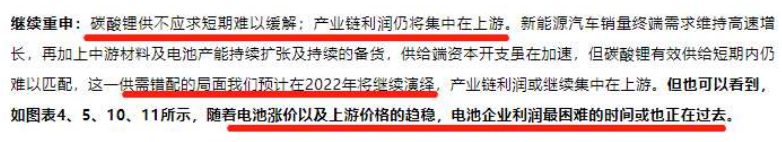

中泰证券预估2022年产业链利润或仍集中在上游,但随着电池涨价及上游价格趋稳,电池企业的最困难时间也正在过去。

资料来源:内容均来自券商公开研报,如有侵权,请联系删除!

风险提示:股市有风险,入市需谨慎!

免责声明:文章内容仅供参考,不构成投资建议,据此操作,风险自担!

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号