-

暴跌,说是恶熊砸踩伪投资牛人,倒不如说是淬炼出能大赚的普通炒股人

猎票 / 2022-04-25 11:20 发布

股市的暴跌犹如恶熊最不讲情面!

恶熊降临,先是砸踩向伪投资牛人,啪啪啪地打脸,再斩杀那些二传手账户。

要想在暴跌炼狱中存活下来,就要找到抵抗暴跌的方法。

而不是像某100亿基金经理亏损了,怨天怨地怨所有人。不方自明,他把自己订在伪投资人那一列,连一个多年反复反思的普通散户都不如,因为他不懂得淬炼之真谛。

01

残暴暴跌,该怪谁?

股市2022年这4个月,真心残暴。

从机构到个人,从价值投资到妖股投机者,腰斩者不在少数,连妥妥2月都掀不起大一点的涟漪。

近日,一则100亿基金经理道歉信,明面是道歉,实则是怨天怨地怨所有人的典型代表,和普通股民无异,只是多了点科班知识。

林奇翻译他的意思是:潮水退却时,他不小心没穿衣物,只能裸泳,不能算是他的错。

见怪不怪,错了找错口永远是伪投资人要走的路!

在股市,不管你有多大赚钱能力,如果没风险管理能力,分分钟钟被打回原型。

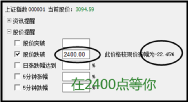

大盘这波跪向2200点的任务重大,这一点林奇不敢隐瞒,这一年半载多次向奇友做过报备,最近一次是4月11日,林奇冒着被封的风险去坚持。

林奇更是直接把大盘设置到2400点作提醒,作为这波参考底部。

这是炒股人应有的坚持。

没有多头进攻信号,不能站上生命线,不能站上绕龙线,统统是空头的把戏,不上当。

有人说,我又不知道什么时候跌? 又有人说,常在河边走,那有不湿鞋? 还有人说,已经亏了,说这些有什么用? 三种说法,都对,谁能回答这三个问题,谁就能get到风险管理精髓,就能翻身。

这一点,林奇一步步解答,我们继续看上边那位100亿基金经理薄弱的风险管理能力导致无知甩锅。

02

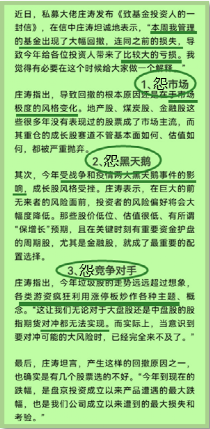

100亿基金经理亏钱,怨天怨地怨所有散户

连续亏损后,他不是首先认错,而是一怨市场风格不转向他买的股票,二怨疫情和俄乌战争带来的黑天鹅,三怨游资乱炒作导致无法用股指对冲风险,说白了就是埋怨散户跟着游资走,不跟着大盘走,没有人接盘导致他不能通过股指期货来避险。

晕!

这是什么人?

不管是那个行业,大成者和失败者总是很相似。

优秀者失败找内因,加强自我修炼才能最终大成。

失败者失败找外因,脑子都用在如何甩锅上,那有心思做好投资。

一个人,凡事找“外因”,十年都是一个样子。

一个人,凡事找“内因”,每天都是新的样子。

尤其在股市里混的人们,想清楚了这点:做不好,赶紧找自己的原因,复盘自己的每一笔买卖对与错,及时修正自己交易系统。没有交易系统的,这样反复下去,少则几个月,多则一年半载就能发现正确的玩法。

像上面那位百亿基金经理,身居高位,还不知道找自己内因,不知道自己的“风险管理能力有待提高”。

那么他的炒股能力只能停留在第二阶段,只能收管理费生存。想体面地赚股市的钱,进入真正投资牛人肯定不行,因为一有熊市他就够呛。

如果有谁买了这样基金,就要想清楚:他赚的够不够亏?他能安然度过一次次熊市吗?

03

风险控制,打造大赚炒股人的不坏金身

身居股市中高层的基金经理尚且如此,普通炒股人又该如何自处?

回到前边三个“为什么”中来,我们一起看看这背后的逻辑和应对方法:

第一个为什么:“我又不知道什么时候跌?”

是的,所以需要“事前”去防范风险。

如何进行“事前防控”?

最简单的方法是,永远不要满仓,任何时候至少要留20%仓位。

一些人还加杠杆,更是不应该。

不要相信加标杆的暴赚,因为加杠杆的爆仓大面积存在,股市里做超短的、做期货的、做外汇的,但凡加了杠杆,十个就有十一个人的最终结局像广州65岁老太太那样,难以善终。

你可以想想,如果你不满仓,是不是心态好得不得了,神智清醒起码不会乱来。

更为重要的是,一旦真正底出现时,或者出现重大利好时,你就有补仓资金,很容易赚上一把。

所以一定要记住: 仓位管理,是“事前防控”的最主要手段。 仓位管理,是“事前防控”的最主要手段。 仓位管理,是“事前防控”的最主要手段。 第二个为什么:“常在河边走,那有不湿鞋?”

我们谁也不能百分百确定每一次大涨后的大跌,什么时候来临,也不知道一支大涨票什么时候被大阴棒砸中。

大涨后的“达摩克利斯剑”总是悬挂在我们头顶上,谁都免不了。

就连价值股的股王茅台,和成长股的股王宁德时代,一样冲顶后杀向买卖者。

并且,我们还要留有缓冲余地,允许一部分钱来钱往。

买入后,账户不超过15%的盈利,就不能说明在某票上是赚钱的。

比如用10万块买入,需要止损时,最大允许1.5万的亏损;能赚钱时,吃鱼身,允许顶部的10-30%来你账户上串串门,而后离去。

像三羊马的操作那样,在37块买入,接下10个涨停板,最高赚150%,最高价到达108块,但是在108块,你不应该离场,因为在108块还不能确定是顶。如果你在108块离场,说明你只是撞了运气,没什么用,而你应该在90-95块卖出,允许13-18块钱来你账户串门,或者说把这十几块钱留给追高的人小亏些。

像鹿山新材,66块买入后赚的近10%,还没捂热就失败了,接连跌停,直到第4天才有反弹出局机会,那么在亏损1-18%之间撤退是允许的的。如果不撤退,那么后边两个跌停在等着你,你就吃不消了。

所以,在买入后,一旦亏损15%,必须执行止损。

有人说,止损后又涨起来了呢?

林奇送你一对联: 止损对了,真英明 止损错了,也正确 横批:止损如军令

所以一定要记住: 止损,是“事中防控”的最主要手段。 止损,是“事中防控”的最主要手段。 止损,是“事中防控”的最主要手段。 上边那位100亿基金经理,是没有事中防控的,任由盈利回撤而没有应对措施,做成长股却用做价值投资的角度去持股,是他矛盾的交易系统所致。

止损,炒股人听得最多,也最不愿意做,尤其越止损越错,错多了累积亏损确实不小。

是这样吗?

不尽然。

很多人,不是在15%左右止损出来,而是亏到受不了割肉时再止损。

正确的止损,是一开始就定好的,一破止损位,就及时执行。

第三个为什么:“已经亏了,说这些有什么用?”

买入前,仓位太重。

亏损时,又不设置止损价。

那么这时候只能亡羊补牢,但不算晚。

因为盈利减少,接着本金受损了,甚至浮亏增大了,就要及时降低仓位,减少买卖频率,主要为了避免情绪化操作,导致放任放大亏损。耐心等回到亏损逐步缩小后回到水位之上,积累了利润这个安全垫后,再慢慢加码。

所以一定要记住: “减仓后,耐心等行情转好”,是“事后防控”的最主要手段。 “减仓后,耐心等行情转好”,是“事后防控”的最主要手段。 “减仓后,耐心等行情转好”,是“事后防控”的最主要手段。 每个炒股人,第一课就应该上风险管理课。

每个普通炒股人走向大赚,都是补大熊淬炼过的。

可是没有几个人有这个运气。

虽然知道风险与收益成正比,知道止损,也只是听说,未曾真正去践行。

只有等暴跌风险出现时,才想起学风险管理技术。

有扎实的“风险管理”能力,是在市场生存的首要条件,却不是盈利能力。

有了风险管理能力,你就会遵守一个个纪律去炒股。即使用最简单的均线,你也能赢。

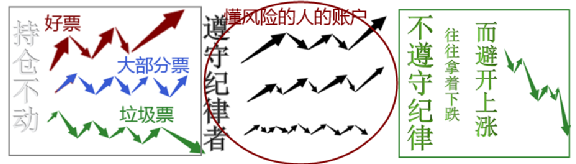

你的账户,就像下图的中间部分,赚钱概率是7成,遇到垃圾票是微亏,及遇到震荡票和上涨票是反复赚钱过程;而不是前者赚钱机会最多3成;更不是后者只能靠运气,基本是亏损状态。

行情好时,国内到处都是股神,到处都是抓板者,到处都是翻倍者,但是这些人在不久的调整中都会泯于众人。

华尔街投机之王“利弗莫尔”,是最能赚钱的股神,连巴菲特都向他学习,崇拜不已。

可是他在最后一次全身家加杠杆梭哈时,让爆跌收了他账户,也收了他的宝贵生命。

所以,炒股人一定要先学会风险管理,而且要把风险管理深入骨髓。

现在正是上这堂课的最佳时期,让熊市淬炼自己,把仓位管理和耐心反复思考起来,从而升级自己交易系统。

国内外大批股市和期货人能长久地活着,无一不是风险管理的牛人。

因为控制好回撤,在暴跌时控制得了亏损,才有本金在行情好时飚车,才能体面地在股市里活下去。

只有懂得控制好风险,才能做到:

只有懂得截断亏损,才能有机会让利润奔跑。

此刻,愿熊市快快结束,也愿你学会风险管理这一课,在未来的股市能真正体面活下去。

end

end

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号