-

A股哪些公司一季报有望超预期?看这一张图表就够了!

研报院 / 2022-04-11 23:16 发布

A股哪些公司一季报有望超预期?看这一张图表就够了!

A股市场当前可能进入磨底期,历史经验显示阶段底部的磨底期往往对应市场风险偏好较低,业绩确定性或基本面逻辑较强的细分板块往往可能有相对收益。

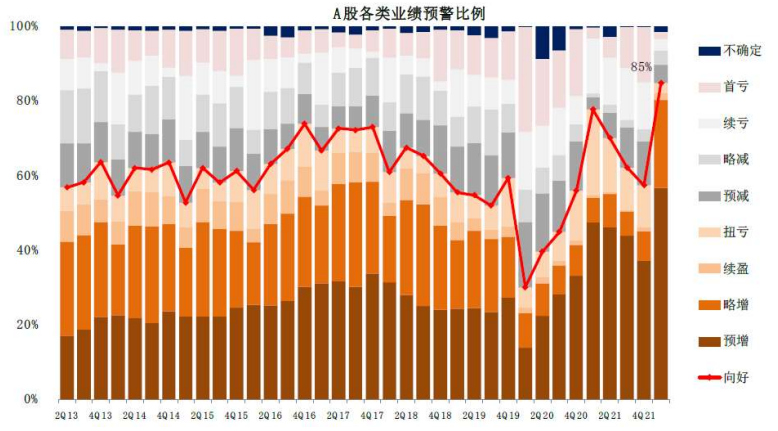

上市公司一季报披露即将进入高峰期,截至4月8日已披露预告的公司占比在6%左右,中金公司梳理业绩可能超预期的公司。

1)一季度非金融盈利增速预计处于全年偏低水平,结构分化仍大。

自上而下测算A股上市公司一季度非金融营收增速可能在10%-15%,考虑到利润率同比明显回落,中金预计非金融盈利同比增速可能回落至零增长附近或小幅负增长,二季度情况需要结合后续稳增长政策落实力度。

盈利增速回落一方面与经济相关,尤其是房地产相关产业链和消费增长可能偏弱,国内局部疫情也有较大影响,另一方面2021年一季度业绩基数相对较高。

已有部分参考指标包括:

①截至4月8日根据中金公司重点覆盖A股公司的不完全统计(约600多家),整体覆盖企业/金融/非金融2022年一季度盈利增速预测为8%/5%/12%;②年初以来分析师对2022年全年盈利预测整体下修,尤其是中下游行业下修明显,当前市场对一季度盈利增长预期可能仍在下修过程中;③2022年1-2月工业企业利润累计增速为5%,3月受疫情影响可能有所下滑,去年11和12月单月增速为9%/4.2%,历史经验显示工业企业利润与A股非金融的业绩增速具有较高相关性。

2)结构上,上游周期行业与中下游盈利分化可能仍然突出,少数制造业细分领域维持高增长。

具体特征包括:

①能源和原材料行业可能继续高增长,俄乌地缘冲突带来的供应风险上升,大宗商品价格走强,目前已披露业绩预告的上市公司中,基础化工和有色金属接近一半公司盈利预告中值增长超过100%。而且年初以来和3月以来煤炭、有色金属、石油石化和基础化工在A股盈利整体下修背景下,分析师盈利预测均有一定上修,尤其是新能源相关的金属和化工新材料整体增速较高。

②制造成长领域景气度有所分化,从已披露业绩预告的公司可以看出部分成长赛道由于基数原因增速整体放缓,也包括成本张价对盈利产生冲击的影响,其中锂电材料、光伏和风电等新能源、半导体材料和设备等制造领域、生物医药和国防军工等领域继续保持较高的盈利增长。

③中下游多数行业整体盈利相对较弱,国内需求整体偏弱尤其是房地产销售下滑压力明显,上游成本涨价冲击利润率,结合3月以来局部疫情影响,较多中下游行业普遍面临销量和利润率双重回落压力,例如房地产产业链、可选消费和服务消费领域盈利下修风险较大,市场近期表现已对此有所预期。

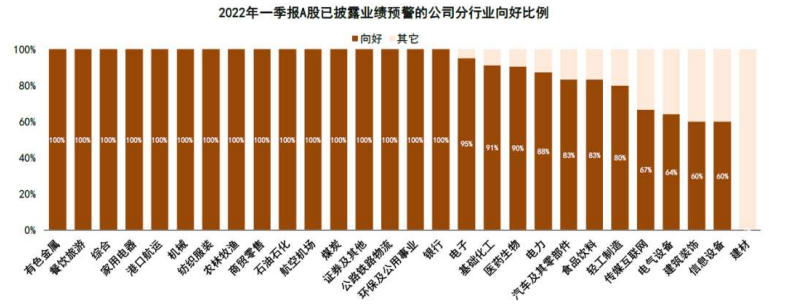

3)分析师业绩展望显示一季报可能超预期的行业占比不高,重点关注细分领域的结构机会。

分结构看:

①能源、原材料行业:

海外供应风险驱动大宗商品价格一季度超预期上涨,煤炭、有色和化工季度业绩可能继续保持高增长,但钢铁和建材面临原材料成本涨价压力。业绩有望超预期的子领域可关注煤炭中拥有海外煤炭资源或从事焦煤业务的企业,有色金属中的锂、铝、钴和稀土材料,建材中的玻纤等。

②中游领域:

在上游成本涨价的影响下,分析师盈利预期普遍下修,其中部分光伏产业链需求和投产尚可,硅料、硅片环节业绩可能超预期;新能源汽车产业链景气度分化,电池和正极环节部分企业可能超预期;此外机械中的煤炭、锂电和检测等赛道,军工中的钛合金、MLCC等,环保中的资源化板块以及交通运输中的航运、快递物流等领域部分企业可能超预期。

③下游消费:

受需求偏弱和成本上涨双重影响,分析师业绩展望普遍为中性,白酒可能是少数一季度业绩增长确定性较强的领域,医药中的CXO,轻工日化中的美妆龙头,家电中的新型显示领域,汽车中的二轮车以及纺织制造出口型公司较为值得关注,此外生猪养殖一季度业绩可能低于预期但预计猪价已处于底部拐点区域。

④TMT领域:

电信服务业绩展望偏正面,科技硬件中手机等消费电子需求偏弱,半导体各环节景气度分化,业绩可能超预期的领域包括电子中的半导体材料、设备、功率和模拟芯片等,和计算机中的云计算、网安和智能驾驶等。

⑤金融地产:

银行可能呈现业绩分化,而券商一季度业绩可能下滑较为明显,地产整体基本面面临压力但一季度业绩占比较低,业绩可能超预期的领域包括江浙区域银行、资管和财富业务占比高的券商和理财平台,同时可重点关注保险行业1Q22可能迎来全年业绩的低点和拐点。

4)磨底期保持耐心,结合一季报业绩关注三条投资主线。

中金判断类以前段时间大幅下跌的阶段可能已经结束,中期维度市场机会大于风险。结构上,“稳增长”可能仍是磨底期的市场主线,关注4月中下旬经济形势分析会的信号。

在业绩预告和快报陆续披露阶段,重点关注:①一季报业绩超预期;②基本面受益“稳增长”政策;③基本面面临拐点的细分领域。

未来随着海外供应风险逐步缓解、流动性收紧兑现以及国内增长预期逐渐企稳,景气度较高的成长风格可能将逐步迎来转机。

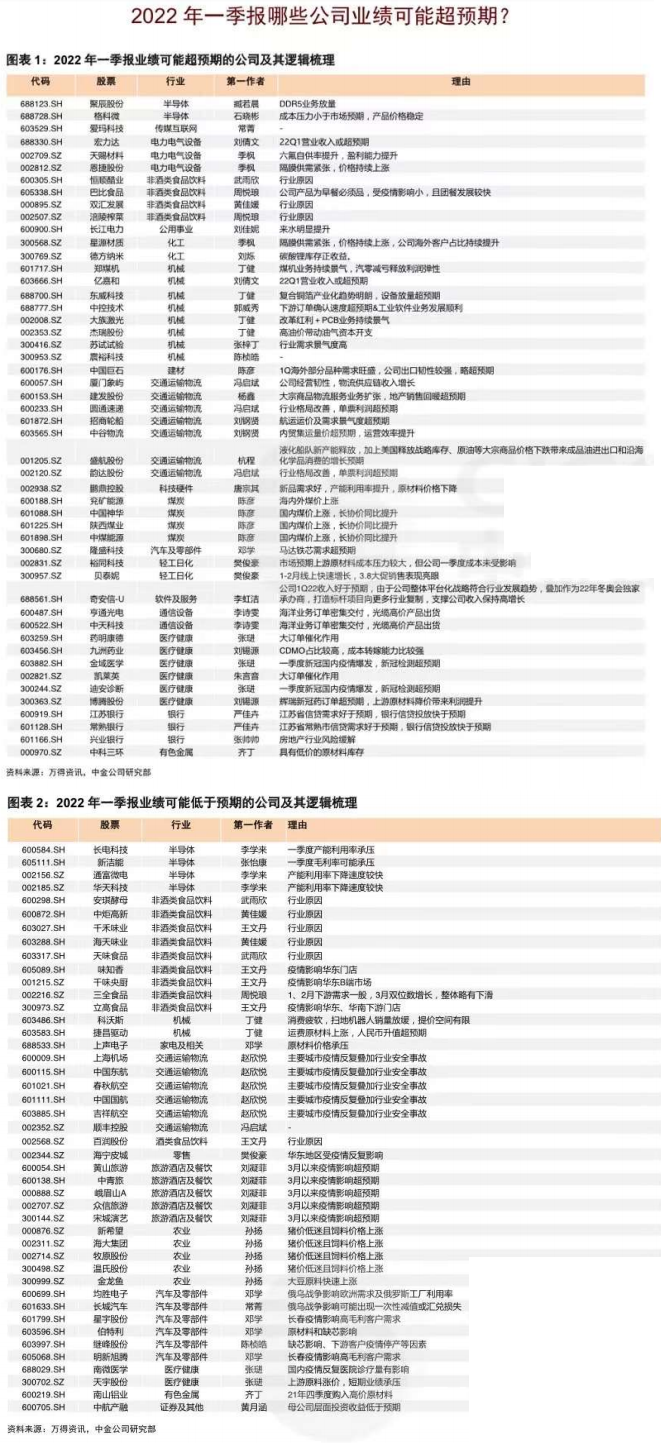

中金结合行业分析师自下而上梳理出一季报有望超预期或可能低于预期个股和细分领域,如下:

资料来源:内容均来自券商公开研报,如有侵权,请联系删除!

风险提示:股市有风险,入市需谨慎!

免责声明:文章内容仅供参考,不构成投资建议,据此操作,风险自担!

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号