-

地产板块强势崛起,现在上车还来得及吗?

星图金融研究院 / 2022-04-07 09:02 发布

开年以来,房地产销售持续低迷。克而瑞数据显示,2022年1-3月,Top100房企累积销售面积10654万平米,同比下跌49%;累积销售金额1.63万亿元,同比下跌47%。受疫情扰动影响,预计4月份数据依旧不乐观。基本面虽不客观,在稳增长政策预期下,A股房地产板块却走出了一波“困境反转”行情。

开年以来,申万房地产开发行业指数累积上涨(截止4月6日)14%,领先wind全A指数近28个百分点。尤其是3月15日“政策底”以来,房地产板块已累计反弹超过30个百分点。问题来了,房地产板块强势崛起,这个时候还能上车吗?

短期逻辑:

博弈地产政策放松,仍处于较好的买入期

当前,房地产板块正在博弈政策边际放松,属于“困境反转”行情。通常来说,一轮“困境反转”行情大致可分为三个阶段:

第一阶段:政策拐点至基本面拐点阶段,对应最优布局期。政策拐点的出现能够扭转市场预期,聪明资金提前入场,股价止跌回升,所以,政策拐点通常对应着行情拐点。从入局节奏上看,从政策表态到基本面见底需要时间,期间仍有不确定性,故市场资金不会一次性入场,而是边走边看,谨慎情绪主导下,行情反弹虽整体趋势向上,但波动性较大。

第二阶段:基本面见底回升至回归常态,属于博弈布局期。基本面见底,往往对应着市场最大共识的形成,容易带来指数层面的大行情。这个阶段,后发后觉资金跑步入场,早期抄底资金则逐步撤出,整体行情依旧向上,但在筹码交换过程中成交量明显放大,博弈属性增强,已属于较差的布局阶段。

第三阶段:基本面回归常态,“困境反转”行情接近尾声。随着基本面触底回升,前期刺激政策会陆续退出,对股价形成压制,政策博弈行情接近尾声。这个阶段,除非有中长期逻辑支撑或基本面数据持续超预期,否则行情指数会触顶回落,进入下行周期。

参照这个框架来看,当前的房地产板块基本面依旧低迷,仍处于政策拐点至基本面拐点之间,具有较好的配置价值。

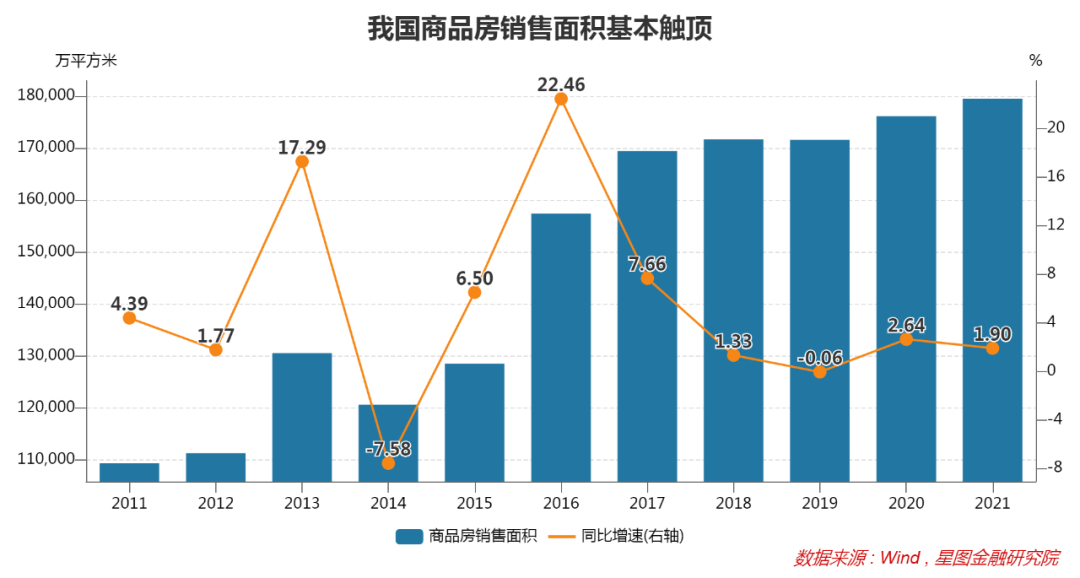

从房屋销售面积看,2021年同比增长1.9%,今年前两个月同比下降9.56%;从房屋新开工面积看,2021年同比下降11.38%,今年前两个月下降12.15%。考虑到疫情反复等因素扰动,3月份及4月份数据大概率也不乐观。只要地产数据不见底,放松政策就会陆续出台,房地产板块的“困境反转”博弈逻辑就仍然成立。

就当前已出台政策来看,主要是“层面松口、地方政府尝试性放松”,仍处于从紧缩回归常态的初期阶段,政策力度尚显不足,市场信心并未有效恢复。事实上,地产政策放松仍有空间。如据中金公司统计,当前我国有限购、限贷、限售政策设置的城市超过70个,其销售金额占全国比重超六成,但真正存在房价短期过快上涨压力的城市仅为20个左右。因此,既便严格遵循“房住不炒”基调要求,政策放松仍有较大空间,只要政策到位,便能有效释放改善性住房需求。

综上可知,从困境反转类行情的一般走势来看,当前A股房地产板块虽已触底回升,但行情演绎并不充分,仍处于较好布局买入期。

中长期逻辑:

产能出清与模式转型

资本市场投资,大逻辑压制小逻辑、中长期逻辑压制短期逻辑。若中长期逻辑向好,短期逻辑通常能够超预期演绎;反之,若中长期逻辑边际恶化,短期逻辑再好也难以得到充分表达。

就房地产板块来说,在人口老龄化、城镇化放缓等因素制约下,商品房销售面积已基本触顶,未来大概率会逐年小幅萎缩。与此同时,在房住不炒的大环境下,未来房价涨幅大概率约等于通胀水平,量缩价稳,行业规模达峰,已不具有想象力。着眼于中长期,市场主要交易供给侧出清背景下龙头份额提升逻辑和商业模式转型逻辑。

1、低效产能出清的供给侧改善逻辑

过去二十年,房地产供给侧持续扩张,截至2020年末,我国房地产开发企业已达10.3万家,处于历史峰值。2021年起,在一系列监管政策约束下,低效产能加速出清,行业竞争格局逐步优化,放眼中长期,龙头企业有望通过份额扩张实现逆势增长,不断增厚自身的投资价值。

这种供给侧改善的逻辑在A股很多行业都经历过。尤其是2010年以后,一些行业陆续进入成熟期,行业竞争加剧,低效产能不断出清,走出来的龙头强者恒强,给长期投资者创造了非常亮眼的回报。

空调和白酒是两个典型案例。在空调赛道,格力、美的、海尔三强“剩者为王”,市场份额不断提升,市值规模也稳步增长,成为价值股的典范;在白酒赛道,近五年来白酒消费总量不断萎缩,但以茅五庐汾等为代表的高端、次高端白酒逆势扩张,在消费升级的逻辑下成为A股最好的赛道之一。

就当前房地产行业来看,以销售金额为权重,2021年权益销售金额Top50房企中,约四分之一实质性违约,四分之一债券利率畸高,存在较高的违约风险。在这个角度,问题房企的市场份额接近一半,给优质房企留下了广阔的份额提升空间。从地产公司到期债务来看,今年4月、6月、7月、8月均处于偿债高峰,会持续引发市场对问题房企的担忧,反过来强化优质龙头的份额提升逻辑。

2、模式转型逻辑:从卖出到持有

众所周知,同样是一块钱利润,在房地产行业可能只有5倍估值,在消费品行业则能给到20倍估值,其差异主要源于商业模式。

房地产开发业务属于高杠杆模式,政策属性强,具有明显的周期性,且项目制下,企业必须通过持续开发新项目保持增长,本质上是一种辛苦活,竞争激烈,容错率差;而消费品行业具有品牌效应和提价逻辑,行业波动性低,竞争格局好,龙头份额容易提升,强者恒强。

鉴于房地产开发模式的种种问题,近年来房地产公司从未放弃过转型探索。现阶段看,个别龙头企业在物业管理、自持型商业地产、文旅地产、长租公寓等领域均已取得显著进展,不同于房地产开发的“卖出”模式,这类新业务都是“持有”模式,能够持续贡献较稳定的现金流,市场估值更高。只不过和房地产开发相比,新兴业务的营收占比较小,长期得不到市场的充分关注。

但市场正在发生变化。结合当前市场来看,在供给侧出清的逻辑支撑下,市场开始交易龙头公司的份额提升逻辑,行业空间见顶的估值压制效应减弱。在此背景下,新兴业务的边际影响逐步提升,一些在“持有模式”上进展较快的公司正愈发受到市场关注,开始具备结构性投资机会。

从地产开发到地产产业链

近期,在2021年度业绩发布会上,万科董事长郁亮呼吁市场用新的估值模型评估万科的市值。在郁亮看来,万科已转型为不动产综合体,类比美国和日本市场情况,不动产综合体的估值大概是纯粹房地产开发企业的2-3倍。

短期来看,市场只是当成新闻噱头来看,并未对板块行情产生实质影响。但中长期去看,随着基本面结构的持续演化,万科的期待未必不会成为事实。

此外,值得关注的不仅仅是房地产开发企业,建筑建材家具装修等地产产业链也适用于类似的逻辑。从历史上看,一轮地产复苏周期中,房地产开发链条率先启动,带动有色、钢铁、煤炭、建筑、建材等板块先行受益,随着项目步入竣工高峰,装修、家具、家电等板块将明显受益。

从当前市场来看,建筑建材、装修家具等板块均已走出不同程度的反弹行情,但整体涨幅较小,仍处于较好的布局阶段。

【注:市场有风险,投资需谨慎。在任何情况下,本所载信息或所表述意见仅为观点交流,并不构成对任何人的投资建议。】

本文由“星图金融研究院”原创,作者为星图金融研究院副院长薛洪言,封面图来自Pexels。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号