-

和创科技为例:纯正的SaaS公司应该如何估值?

逐鹿大北交 / 2022-02-22 14:08 发布

源于今年初红杉中国对和创科技的定增投资,以及和创科技在今年2月7日公告开始北交所上市辅导,我们在前几天的文章中分析了SaaS公司的商业模式。

今天这篇文章我们来探讨下纯SaaS公司应该如何估值。

我国资本市场常规的思路就是按照市盈率(PE)来估值,但对于一些特殊商业模式的成长型公司,公司在初创期和成长期投入研发或开拓市场有个过程,这种估值方式就不太适用。

而且,国外的资本市场对成长型公司的现金流和贴现率更为看重,对短期的利润则不是很在意。在上一篇我们讲到纯SaaS公司主要看经营现金流而不是会计确认收入,在这儿我们就不赘述了。

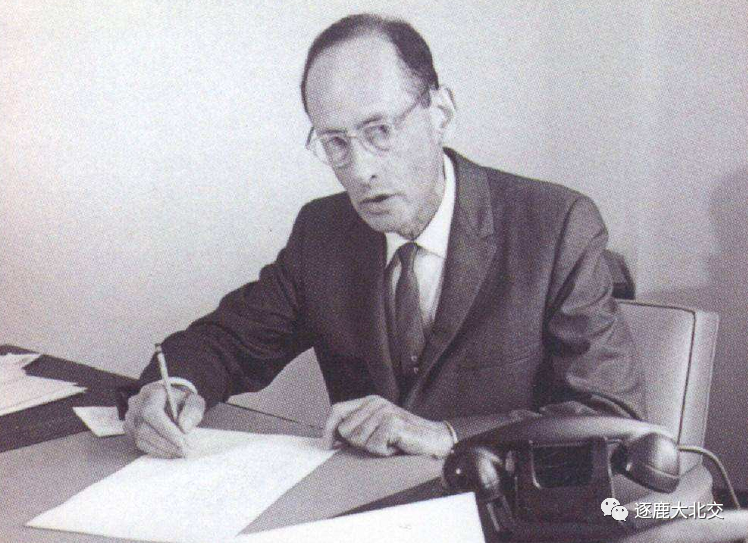

市销率(PS)是成长股投资策略之父菲利普费雪在20世纪50年代末提出的指数。他认为这个指数对于成长股的估值非常有用,可以大致判断同行业公司的哪些股票更有投资价值。

菲利普费雪是有史以来最杰出的投资人之一,股神巴菲特曾经说他的投资哲学85%来自格雷厄姆,15%来自菲利普费雪。

菲利普费雪的儿子是肯尼斯费雪,是费雪投资公司的创办人、董事长兼CEO,在《福布斯》杂志上被列为400名最富有的美国人之一。

费雪投资公司管理资产超过300亿美元,是一家独立的全球性资金管理公司。肯尼斯费雪在20世纪70年代便提出将市销率(PS)作为投资股票的主要衡量指标。

1984年,肯尼斯费雪在《超级强势股》一书中详细分析介绍了市销率(PS)的应用。核心就是用市场上相对使用较少却有其价值的角度去评估股票,增加投资的胜算。

由于成长期的SaaS企业有着较高的营收增长率、较低的利润,因此在估值时,海外对SaaS公司普遍采用市销率(PS)的估值方法。

从一级市场各顶级投资机构的投资来看,纯正的SaaS公司估值逻辑相对明确,大体是按照市销率(PS)来估值,PS水平介于20-60倍之间。

2019年在科创板上市的金山办公(688111.SH)的商业模式和估值方式与和创科技有一定可比性。

金山办公是国内领先的办公软件和服务提供商,主要从事 WPS Office 办公软件产品及服务的设计研发及销售推广。公司产品主要包括 WPS Office 办公软件和金山词霸等,可在 Windows、 Linux、MacOS、Android、iOS 等众多主流操作平台上应用;公司服务主要包括 基于公司产品及相关文档的增值服务以及互联网广告推广服务,为客户提供一站式、多平台应用解决方案。

金山办公2019年登上科创板时公开发行价45.86元/股,估值211亿元。金山办公在科创板上市首日开盘价139.64元,收盘价126.35元,上涨175.51%,总市值582亿元。

按照金山办公2019年全年营收15.8亿元来算,PS为36倍;按照公司2019年全年净利润4亿元来算,市盈率145.5倍。

2021年1月25日,金山办公创出520.22元的最高股价,总市值将近2500亿元。

金山办公的营收主要来源于三块业务:办公服务订阅、办公软件产品使用授权、互联网广告推广服务。从营收规模的分布来看,金山办公不能算是纯SaaS公司。从业务属性来看,部分政府业务、部分2C业务的金山办公不能算是纯SaaS公司。

另一家可比公司是在深交所中小板上市的广联达(002410.SZ)。

广联达立足建筑业,围绕工程项目的全生命周期,为建筑企业提供数字化软硬件产品、应用解决方案及相关服务。公司业务领域正逐步由招投标阶段拓展至工程项目的全生命周期,产品从单一的预算软件扩展到数字造价、数字施工、数字设计等多个业务领域,涵盖工具软件类、解决方案类、大数据、移动互联网、云计算、智能硬件设备、产业金融服务等多种业务形态。

广联达当前总市值686亿元,预告2021年净利润6.5亿元-7亿元,市盈率在106-98倍之间。

广联达的营收主要来源于两块业务:工程施工和工程造价,其SaaS业务的营收占比比较低。

因此,从营收规模的分布来看,广联达不能算是SaaS公司。从业务属性来看,项目制软硬件兼有的广联达也不能算是SaaS公司。

这两年广联达大力推动云转型,股价从2020年初的30元左右最高涨到92元,市值超过1000亿元,最新是686亿元(2022年2月21日)。广联达的财报并没有披露SaaS业务收入,但披露了一个“数字造价云转型”收入为16亿元。

我们可以简单按照“非云”和“云”两部分对广联达的估值进行一个测算,其中“非云”部分按照PE估值,“云”部分按照PS估值。2020年广联达的净利润为3.8亿元,这部分我们给30倍估值,即“非云”部分估值为30X3.8=114亿元,从而“云”估值为686-114=572亿元,从而得出“云”部分的PS为572÷16=36倍。

最后我们再看看SaaS行业的鼻祖、美国的Salesforce的估值。Salesforce现在已经是一个估值2000亿美元的超级独角兽。我们看一下Salesforce上市时候的情况。

Salesforce于2004年7月在美国纽交所上市,上市前一个财务年度的收入为9600万美元,上市当年市值达到30亿美元,对应PS为31倍。

最后我们来谈谈纯SaaS的和创科技的估值。

十九大报告提出以技术创新为“数字中国”提供支持,全面走向数字化已经成为中国经济发展的趋势之一,数字经济成为中国经济转型升级的新引擎。

同时指出,没有信息化就没有现代化。信息化为中华民族带来了千载难逢的机遇,必须敏锐抓住信息化发展的历史机遇。

“十四五”时期,信息化进入加快数字化发展、建设数字中国的新阶段。

前段时间,网络安全和信息化委员会印发《“十四五”国家信息化规划》(以下简称《规划》),对我国“十四五”时期信息化发展作出部署安排。为使社会各界更好理解《规划》的主要内容,网信办组织有关专家学者对《规划》各项重点任务进行研究解读,共同展望数字中国建设新图景。

作为纯企业级SaaS公司,和创科技(834218.NQ)致力于通过工程项目管理的数字化来实现工程企业的信息化,并且是北京市“专精特新”企业。

不同于一般企业级SaaS公司软硬件兼有的项目制开发的模式,和创科技的收入全部来源于企业级SaaS业务。

和创科技是企业级SaaS行业的开创者和引领者,而不是行业巨头的追随者,因此在溢价方面有更大的想象空间。

如果按2021年1.5亿元收入(假设比前一年增长40%),PS按照30-40倍测算,和创科技的合理估值应该在45亿元-60亿元之间。考虑到公司仍处于成长期,其现金收入要领先于会计确认收入(从会计收入到现金收入有一个时间差),如果我们用现金收入来替代会计确认收入,预测其2021年现金收入为2亿元,则和创科技的估值在60亿元-80亿元之间。

目前A股还没有纯SaaS业务的上市公司,估值这一块有很多不同角度的参考标准。上面我们参照A股的金山办公和广联达、和创科技以及美国SaaS行业的鼻祖Salesforce做了一些探讨,希望对大家有一些借鉴意义。

免责声明:本文(报告)基于已公开的资料信息或受访人提供的信息撰写,但《逐鹿大北交》及文章作者不保证该等信息资料的完整性、准确性。在任何情况下,本文(报告)中的信息或所表述的意见均不构成对任何人的投资建议。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号