-

结构性风险和机会!

飞鲸投研 / 2021-12-26 18:33 发布

正值周末和圣诞,济南却降起了温,好在家里暖和,“一杯茶一套题从早到晚搞学习”。

在回顾本周行情之前,我想先来复盘一下飞鲸投研《医药20》榜单,作为飞鲸投研2021年年底发出的年度榜单,这也是我们赋予医药行业未来一年的期望。

2021年堪称医改大年,一边是集采的日益深入和常态化,一边是各项改革政策频出,但整体来看,我国医药行业的内驱力将由创新药接棒。

2021年也是医药市场遭遇挑战的一年,

被 集采药械利润空间被压缩,同时创新药、械研发较慢,结构上化学制药市场、医疗器械行业均面临着估值重塑,反倒是生物制品行业因新冠产品维持了较高的估值,中药行业则因为消费属性表现出一定的抗消费属性,但值得注意的是,也正是因为这样,生物制品行业、中药行业估值已处于历史高位,那么未来一年又当如何呢?在此背景下,我们肯定是要注意风险的,尤其是落脚到个股,它是否仍然值得我们投资是需要考虑的事情。

对于中药行业的两家企业,东阿阿胶和健民集团我们曾在历史文章《业绩反转,却面临集采,挖掘健民集团背后的机遇》、《医药行业持续萎靡,东阿阿胶却成了避险股》提示过相关机会,而截至目前,它们均已创出近一年历史新高。

其次是对于医药生物行业估值处于正常估值的化学制药行业、医疗器械行业以及化学原料药和医疗服务行业,我们则要寻找一些可以布局的机会。

对于集采过后遭遇错杀的司立太我们曾在9月份了解到后,便在文章中提示了相关机会,详情可参考《刚上市的皓元医药,带给CMO企业什么启示?》,但对于集采产品企业,我们认为应该搞清楚市场格局之后再做长期布局。

目前飞鲸投研的《医药20》便主要布局创新药、械企业和CRO企业,理由考虑有两点,一个是它们的创新药价值还没有被完全挖掘,它们的估值目前也相对合理,另一个是未来医药市场将是创新的天下,创新药、械市场仍然是一片蓝海。

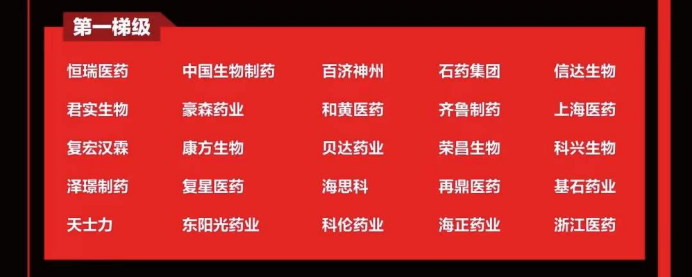

(2021中国医药创新企业100强第一梯队名单。)

有很多人不明白为何CRO企业会被杀估值,这个理由我同样认为有两个,一个是它们的估值泡沫本来就大,在市场出现分歧的时候,再加上市场恐慌情绪,不能说有一半的人肯定会出售自己手里的股票吧,但有一半的人心理上肯定是倾向于卖出的,所以这就会造成市场的踩踏。

上周,在《泰格医药该抄底了吗?》文章中,我们大约可以通过现金流折现计算出来公司的主营业务价值,在折现率为8%的时候,这个价值为500多亿,如果再加上企业的资产价值,我想它的价值也不过6、700亿元,仍然低于企业目前的市值。

但为何仍然将几家CRO企业纳入飞鲸投研《医药20》榜单呢,原因在于我们认为这其中有被错杀的原因。

目前CRO企业存在一些所谓的利空因素,包括创新药利润空间被压缩导致医药产业链利润不再像以前一样肥硕、由于涉及美国生物技术可能会被美国政府制裁、医药创新BD模式(主要指license in/out)兴起将压缩CRO市场空间等等。

但如果一一来看的话,我们却可以证实这些利空因素的不可靠性,包括创新药的投入不会因为创新药利润空间被压缩而被动减少,而一款创新药的研发回报率并没有我们想象中的那么低;虽然涉及美国制药企业的相关技术,但这是作为服务企业难以避免的,CRO企业的威胁并没有那么高;BD模式是加快创新药研发进度的一大利器之一,这是创新药路上不可缺少的,国外的BD合作比我们还要多得多,但这种模式一定不能将CRO被替代掉。

具体细节几句话不可以穷尽,感兴趣的朋友可以留言~

我国A股市场的结构性牛市特征越来越明显,在近一个月来没有明显主线得出来,消费行业却表现不赖,主要受益于涨价预期,不得不说,股市上所有的机会都有背后的逻辑,如果没有搞清楚逻辑就贸然投资显然是不对的。

如果有的人一直跟你谈论趋势,你会发现你能赚钱的时间可能只要某个板块被炒作的时间段,反而大部分时间甚至是亏损的,所以不如建立一个自己的价值投资体系。

在考虑到大家时间紧张的情况下,飞鲸投研上线了一个“问股”小程序,辅助大家投资,理论基础涉及企业的六个方面,包括安全性、成长性、现金流、盈利性、资本和周转能力,有需要的朋友可以直接搜索查询。

以杉杉股份为例,这周有朋友留言问到了这只股票。从问股上能看到杉杉股份得分是73分,这个分值虽然不算高但也不低,投资价值肯定是有的,但从结果上来看,盈利能力较差导致企业风险确实高了点,非常考验投资者预测能力。

本着不提供具体投资建议的原则,我们就来讲讲它的逻辑吧。杉杉股份主营业务主要分为两大块业务,锂电材料和偏光片业务,目前光伏业务规模较小。

首先是锂电材料业务,目前尚且处于涨价阶段,企业业绩增长是有保证的,但问题主要出现在偏光业务上,虽然这是杉杉股份今年刚从LG化学手里收购的,且目前正在扩产阶段,但市场上,对LCD面板(偏光片下游)有替代作用的新型显示技术如OLED、MicroLED技术已经在路上,同时在TV面板市场,进入下半年面板价格便由于物流、需求等多方面因素影响,价格持续走低。在企业未来发展不明朗的情况下,维持一定的安全边际

便 在所难免。最后聊一聊锂电池板块的这一阵子的下跌,和杉杉股份略有不同,它归根到底主要是估值过高,宁德时代的估值泡沫飞鲸投研已经在两个月前提示过了《万亿市值,百倍估值——泡沫还是高成长?》、《宁德时代能成为下一个贵州茅台吗?》,我们深知,对于泡沫堆砌过高的股票,最终受伤的一定是散户。

那么明年A股的投资机会又在哪里呢?一方面我们认为这不是非黑即白的事情,需要我们守好安全边际。在宁德时代股价下挫的过程中,我们或许可以找一下抄底机会,还有行业逻辑没变

的 上游市场;另一方面,市场总是不缺乏机会,我们实际只需要选择少有的几个机会就够了,本着不能all in的原则,后续相关机会请及时关注飞鲸投研最新消息!

来源:飞鲸投研,聪明的投资者都在关注!

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号