-

未来十年将是受益的行业!

飞鲸投研 / 2021-12-20 18:37 发布

继12月8日,国家发改委、国家能源局等四部分对外发布《贯彻落实碳达峰碳中和目标要求推动数据中心和5G等新型基础设施绿色高质量发展实施方案》之后,一年一度的经济工作会议也于12月10日在京落下帷幕,国家对于明年经济以及未来更长期经济发展的走向都做出了比较清晰的布局。

其中,值得一提的是,在“房住不炒”的理念下,与传统“铁公基”截然不同的“新基建”被委以了重任,会议明确透露要“适度超前开展基础设施投资”。2022年是碳达峰后续政策密集落地年,也有望成为新基建建设大年。

在此背景下,窥探新基建内部,作为新基建的支点,IDC是下一阶段最有望迎来景气度大幅改善的细分赛道之一。IDC,翻译过来就是InternetDataCenter,互联网数据中心,又称IDC机房,就是电信部门利用已有的互联网通信线路、带宽资源,建立标准化的电信专业级机房环境,为企业、政府提供服务器托管、租用以及相关增值等方面的全方位服务。

今天我们就来聊一聊IDC行业背后蕴藏的发展机会。

一、IDC被重新定义,IDC建设或步入放量周期

首先让我们来看一下IDC产业链,借此详细了解一下IDC到底是怎么被应用的。

IDC产业链是以机房为核心展开的。IDC产业链上游解释了机房的构成,主要包括土地建筑、电力电源设备、基础营运商、IT设备、制冷设备、监控等,它们往往不能独立存在,而依托于IDC中游企业。

IDC产业链中游是“有机房”,也就是产业链的核心。中游IDC企业主要包括以移动、联通、电信为代表的运营商和像万国数据、世纪互联、光环新网这样的第三方IDC服务商。IDC企业们的工作主要是为下游需求方提供稳定高效的机房和信息系统服务。

下游需求方则包括各行各业有着互联网业务的企业。

现如今,伴随着“新基建”成为基建投资的标签,IDC也被重新定义为“新IDC”。根据工信部7月印发的《新型数据中心发展三年行动计划(2021-2023年)》,新型数据中心将以支撑经济社会数字转型、智能升级、融合创新为导向,以5G、工业互联网、云计算、人工智能等应用需求为牵引,成为汇聚多元数据资源、运用绿色低碳技术、具备安全可靠能力、提供高效算力服务、赋能千行百业应用的新型基础设施,具有高技术、高算力、高能效、高安全特征。

因此,基于新基建投资增长的预期,下游5G、自动驾驶、人工智能等应用需求增长,将推动IDC行业产业链景气度持续提升。根据《行动计划》,到2023年底,全国数据中心机架规模年均增速将保持在20%左右;

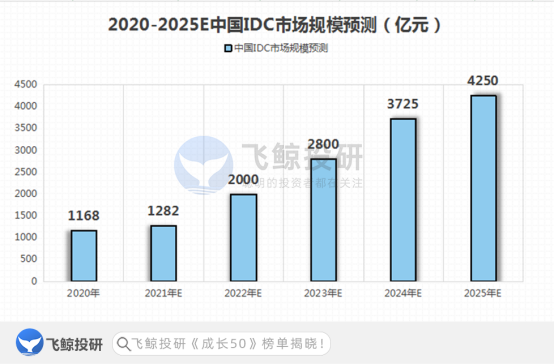

同时,据中商产业研究院预计,2025年我国IDC市场规模将达到4250亿元,2021-2025年市场规模复合增长率将达到29.48%,2021~2030年市场规模复合增速为17.2%,行业成长空间广阔。

二、IDC行业发展特点及市场格局

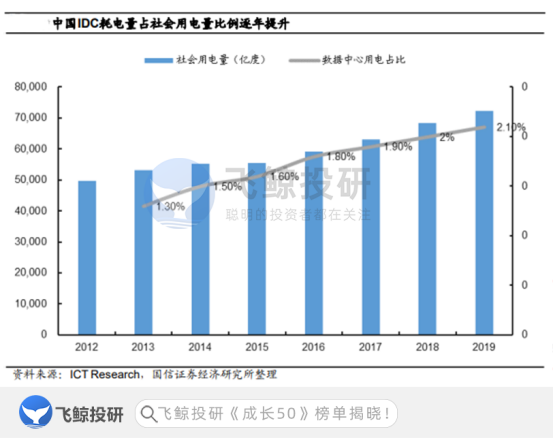

IDC属于重资产的资本密集型行业,土地、设备、用电等都需要比较大的支出。其中,由于机房内拥有大量服务器,耗电量大,在中游IDC运营商营业成本中,电费占营业成本的60%左右。

同时,ICTResearch数据显示,2019年IDC耗电量已达社会总用电量的1.5%~2%,且呈线性增长趋势。

因此,高耗能的IDC产业也成为碳中和下重点关照的对象,IDC低碳运营成为是行业发展的新动向,《行动计划》要求,到2021年底,新建大型及以上数据中心PUE降低到1.35以下,2023年底需降至1.3以下,2019年全国超大型、大型IDC平均PUE分别在1.46、1.55左右。

PUE是数据中心电力使用效率的衡量指标,此数据的降低,将有望驱动IDC供应商的业绩中枢的提升。

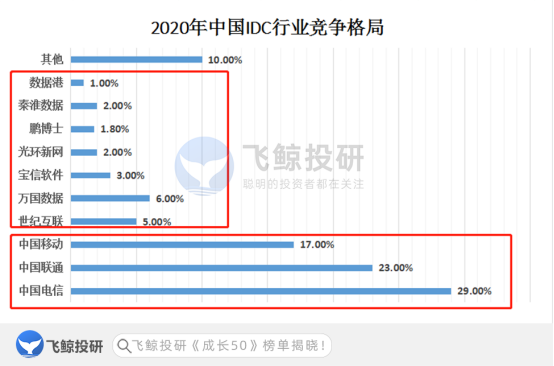

国内IDC行业内竞争格局以三大运营商为主,2020年数据显示,三大营运商市场份额合计占比69%,其他第三方IDC服务商合计占比31%。

但事实上,三大运营商机房均面临着相似的发展硬伤,第三方IDC服务商反而风生水起。作为基础的运营商,三大运营商以标准基建为主,实际服务的种类和深度均不足,反而也会降低 IDC 业务分包给IDC 服务商进行运作,并且由于代理转租、办事效率低、宽带质量参差不齐等原因,三大运营商的盈利能力并不高。

第三方IDC服务商则有着较为灵活的服务,可以提供BGP宽带多线服务以及定制增值服务,自建机房反而获益。

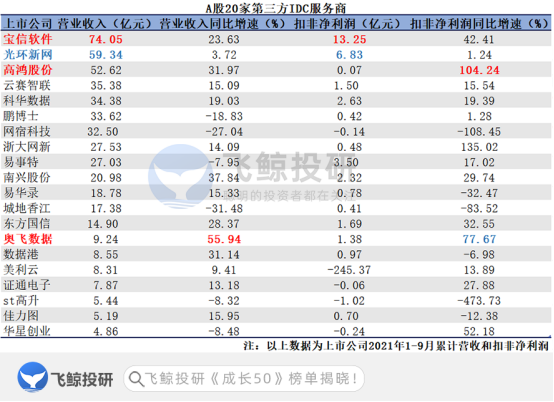

因而,飞鲸投研在这里统计了在A股上市的20家第三方IDC服务商,供大家作为投资选择,从这20家公司2021年Q3业绩表现看,表现最突出的是宝信软件。

下面就让我们详细来看一下A股的几家相关公司,世纪互联、万国数据、秦淮数据均是在美股上市。

三、IDC行业主要上市公司分析

1、宝信软件

除了IDC服务业务之外,由于软件开发及工程服务主营业务的支撑,宝信软件维持了较高的营收和扣非净利润规模,但当前,宝信软件正在加大对IDC业务的投入。

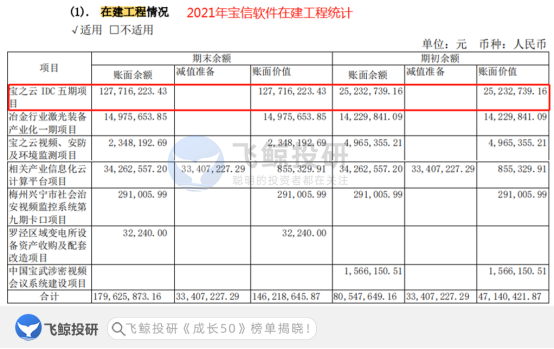

前面说了,IDC是一个重资产的资本密集型行业。上半年宝信软件加大对IDC项目的投资,1.8亿的在建工程,其中宝之云IDC五期项目就占了1.28亿,占比超70%。扩张潜力巨大,是国内第三方IDC服务龙头企业。

2、光环新网

光环新网目前主营业务以云计算及相关服务为主,IDC占比同样不高,2020年包括IDC增值服务、IDC运营管理服务共实现收入规模18.48亿元。

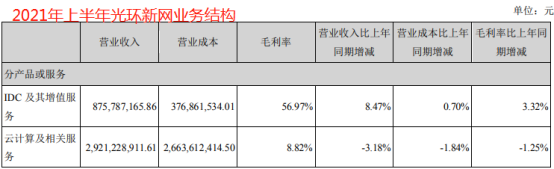

但当前光环新网发展受到元计算及相关服务的制约,一个是收入增长上,云计算及相关服务增长不及IDC业务,另一方面是与宝信软件的主营业务软件开发及工程服务相比,云计算相关服务的毛利率显著偏低。

2021年上半年,光环新网云计算及相关服务收入同比下滑3.18%,而IDC业务收入同比增长8.47%。

3、鹏博士

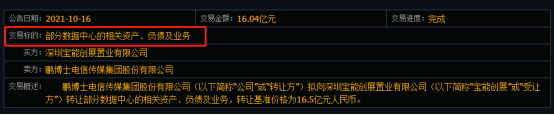

或许是由于缺钱等原因,鹏博士在今年对于多项资产业务进行了售卖剥离,截至2021年上半年,鹏博士实现营业收入33.62亿元,已经较去年同期下降了18.43%,同时,扣非净利润仅有4228万元,同比增长1.28%。

鹏博士声称出售部分自有IDC资产,坚定拥抱轻资产模式,以充足资金快速推广多元化合作模式。但从资产到16亿元现金的转换,真的能帮助鹏博士摆脱困境吗?

4、数据港

数据港的主营业务比较纯粹,2020年实现营业收入9.1亿元,其中IDC服务业、IDC解决方案分别实现营业收入8.76亿元、3274万元,占到了99%以上的收入。

但从目前经营数据来看,盈利端表现较差,2021年前三季度,实现营业收入8.55亿元,同比增长31.14%,而扣非净利润为不到1亿,同比减少6.98%,问题主要出现在财务费用端。

数据显示近几年借款明显增加,即使2020年募集资金也没有够用,短期借款由2016年的1.3亿元,已增加至10.18亿元,长期借款更是由3.73亿元增加至16.4亿元,从而1.12亿元的利息费用为公司产生了不小负担。

虽然近几年公司扩张明显,但也要注意跟踪这些项目的投入效益。

四、总结一下

总的来看,在新基建投资扩张预期之下,IDC行业作为一个细分服务行业,有望迎来新的发展机遇,IDC服务商最主要的目的就是给下游需求者提供增值服务,且作为2B业务,目前拼的仍然是资产和能力,所以以头部第三方IDC服务商竞争优势较为明显,文章上面所说的宝信软件、光环新网以及数据港等都值得关注。

但随着大量各类社会资本快速进入国内IDC市场,使得国内部分地区的数据中心项目供给快速增加,行业也会面临日益激烈的市场竞争,奉劝大家投资不以炒作为目的。

来源:飞鲸投研,聪明的投资者都在关注!

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号