-

复合调味品:双强争霸,谁能胜出?

薛洪言

/ 2021-11-18 14:21 发布

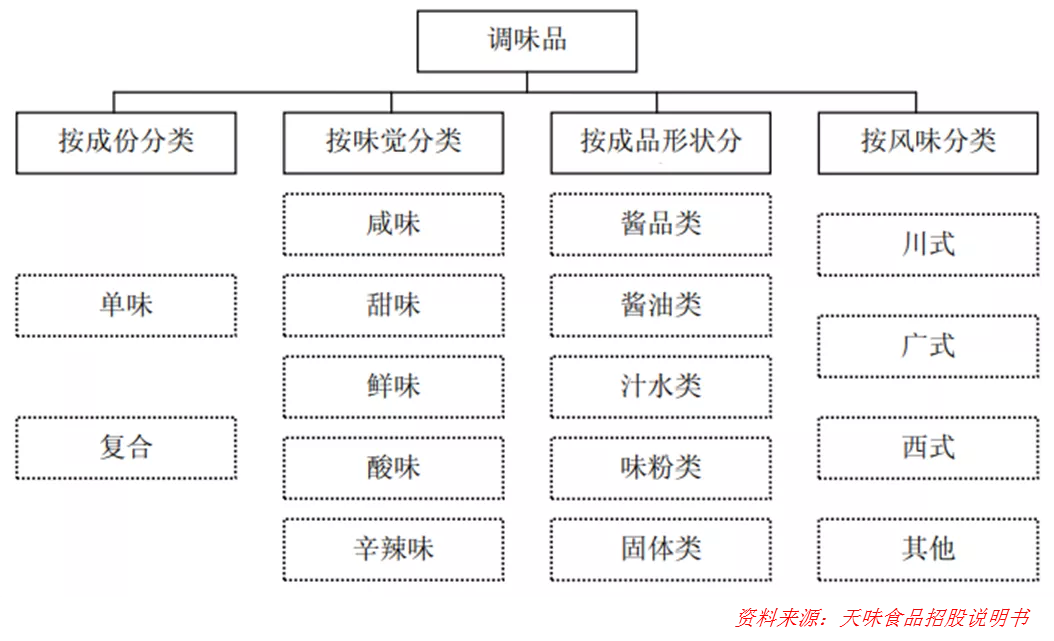

/ 2021-11-18 14:21 发布调味品具有去腥、除膻、解腻、增香、增鲜等作用,在饮食、烹饪、食品加工等领域得到广泛应用。从市场空间看,我国调味品营业额约占食品工业销售额的10%左右,属于典型的“小产品、大市场”。

在A股市场,投资者对“酱茅”海天味业耳熟能详。海天的霸业成就于单味调味品领域,而在市场关注较少的复合调味品领域,行业大幕刚刚开启,鹿死谁手,尚未可知。正因如此,复合调味品赛道更值得投资者给予关注。

复合调味品,餐桌升级下的新宠

按照产品成分,调味料分为单味调味品(基础调味品)和复合调味品。其中,单味调味品以味精、酱油、醋、腐乳、香辛料、料酒等为代表,原材料构成单一;相比之下,复合调味品则由两种及以上主要成分构成,鸡精、复合调味酱、酱腌菜、火锅调料、中式复合调味品、西式复合调味品等均是典型代表。国际上看,单味调味品与复合调味品的销售额结构约为2:8,以复合调味品为主;国内市场则与之相反,单味调味品仍为主流,复合调味品仍有很大空间。

在复合调味品中,鸡精、火锅底料是两个大单品,市场渗透率已处于较高水平,且竞争格局相对稳定,雀巢旗下的太太乐、海底捞关联公司颐海国际分别在鸡精、火锅底料市场确立品牌优势。相比之下,中式复合调味品市场仍然较为分散,且目前渗透率较低,具有更好的增长前景。

中式复合调味品,主要用于制作一些程序复杂的中式菜肴,如宫保鸡丁、鱼香肉丝、麻婆豆腐、麻辣香锅、回锅肉、水煮鱼、酸菜鱼及川式香肠等,在C端和B端均迎来快速增长期。

在C端,中式复合调味品深受厨艺欠佳、又想享受美食的年轻人欢迎。作为一种即用型调味料,中式复合调味品用法简单,与食材直接混合炒制即可制作成品,解决了年轻人不会做、没时间做的难题。随着收入水平的提高,家庭餐桌从“吃饱”走向“吃好”,消费者更倾向于在家吃上经典中式菜肴,复合调味品正愈发受到消费者青睐。

在B端,连锁餐饮的兴起及其对菜品标准化的要求,也成为驱动复合调味品增长的重要力量。随着收入水平的提升,外食人口占比持续提升,带动终端餐饮呈现连锁化、标准化、外卖化趋势,复合调味品可帮助餐厅标准化、去厨师化、效率化,需求量持续攀升。

数据显示,2016-2020年,中式复合调味品和火锅底料成为增速最快的两大细分板块,年复合增长率将分别达到16.5%和13.8%。另据弗若斯特沙利文测算,2020年我国复合调味品市场规模约为1500亿元。从市场格局来看,两家复合调味品龙头公司——颐海国际和天味的复合调味品市占率约为2.61%和1.37%,集中度依然很低。

嗅到市场商机,越来越多的企业开始入局。2020年8月,“酱茅”海天味业推出火锅底料,后又推出多款中式复合调味品;此外,双汇、龙大肉食甚至三只松鼠等也都开始进军调味品市场。

随着新玩家不断入局,复合调味品赛道正变得愈发拥挤,而社区团购等新渠道的兴起,为一些新品牌、小品牌提供了破局的机遇,也为市场增添了变数。同时,受疫情影响,终端消费不振,原材料涨价难以顺利传导至消费端,龙头企业毛利率下滑,加速行业分化。

惨烈的市场竞争,将全面考验企业的综合竞争力,只有通过考验的企业,才能迎来更好的发展格局。

竞争激烈,谁能脱颖而出?

1、消费习惯——抓住消费者的味蕾。与其他快消品不同,调味品刺激的是消费者的味觉,而味觉偏好很大程度上是习惯使然,习惯的形成需要时间,习惯的改变也需要时间。受此影响,调味品更多地受习惯消费驱动,冲动消费较弱,对老品牌构成天然利好、对新品成进入壁垒。

尤其是大中型餐厅,一旦选用某款调味品制作某个菜肴,为保持口味的稳定性,便轻易不再更换。受此启发,不少调味品巨头甚至会开办或赞助厨师学校,从新手厨师开始布局,久久为功。

某种意义上,调味品行业是时间的朋友,与白酒相似,调味品业也不乏百年品牌,如六必居、王致和、龙门、恒顺、致美斋等。复合调味品的历史虽然相对较短,但时间站在先行者一边。

2、品牌力——抢占消费者心智资源。调味品赛道玩家众多、竞争激烈,品牌往往是核心加持力。尤其是复合调味品,主要采用原料混配的方式制成,技术壁垒低、同质化严重,品牌更是成为消费者进行产品区分的核心考量。

根据定位理论,顾客消费的本质是购买品类而非品牌,他们之所以购买一个品牌的产品,是因为该品牌代表了某个特定品类。

就复合调味品赛道来看,火锅底料/蘸料细分赛道,颐海国际借助“海底捞”品牌优势占据消费者心智,几乎已成为品类的代名词,是消费者第一选择;在中式复合调味品领域,当前市场集中度仍然较低,颐海国际的“筷手小厨”和天味食品旗下的“好人家”势均力敌。

近年来颐海国际和天味食品均加大了营销投入,综合明星代言、综艺冠名、广告营销等手段,试图抢占消费者心智,谁能率先破局,谁就能在竞争中取得优势。相比之下,海天、双汇等跨界选手,因品牌属性与主业绑定太深,在复合调味品的品牌打造上反倒不占优势。

3、渠道力。基于下游客户不同,调味品渠道可分为餐饮渠道、家庭渠道和工业渠道(即用于其他食品制造业的原材料)。从走量来看,餐饮渠道和工业渠道是大头,但这两类渠道比的是价格,品牌企业优势有限。对品牌企业而言,家庭渠道才是最主要的营收来源,如天味食品,2020年零售渠道贡献了90%以上的营收;颐海国际略低,也超过了70%。

为做好家庭零售,调味品企业必须借助庞大的经销商体系让产品触及千家万户。尤其是复合调味品,不同地区饮食习惯和市场竞争格局差异大,且产品销售具有明显的季节性,对渠道布局和运营提出了更高要求。

当前,颐海国际、天味食品等业内龙头均已建立起完备的渠道体系。以天味食品为例,形成了以经销商为主,定制餐调、电商、直营商超为辅的营销架构,截止2021年6月末,合作经销商达3386家,经销商渠道贡献了86%的营收。

4、产品力。在调味品行业,要把产品铺货铺到零售终端相对容易,难的是实现动销,产品必须有独特的卖点来竞争消费者。

在单味调味品行业,技术是真正的核心竞争力。比如海天的草菇老抽,烧完菜之后,酱香浓郁、略带金黄,而且能持久不变,而用其他同类产品来做,要么是黑,要么先前颜色好,出锅不久颜色就淡下去。

在复合调味品领域,技术门槛虽低,却对产品研发能力提出更高要求。即便针对同一个菜品,东西南北各地人群的口味差异也极大,这就要求复合调味品企业把产品线拉长,覆盖更多的人群,同时需要持续创新,靠数量策略涌现大单品。

为提高产品研发能力,颐海国际内部推行“产品项目制”,小团队组团、平台化作战,提高市场敏锐度和创新灵活度。2021年6月末,颐海国际共有56款火锅调味料、45款中式复合调味品和24款方便速食产品。天味食品旗下也有100多款产品。

代表性企业:颐海国际,“独立”的烦恼

颐海国际最早可追溯至海底捞于2005年成立的成都分公司,当时成都分公司主要负责向海底捞提供火锅底料,2007年开始向第三方销售火锅底料。2013年10月,颐海国际在开曼群岛注册成立,后经过一系列重组,颐海国际全面承接海底捞的火锅底料等复合调味品的生产和销售业务。2016年7月,颐海国际在港股上市。以“让美味变轻松”为企业使命,当前公司主要产品包括火锅调味料、中式复合调味品和方便食品,2020年营收占比分别为59.5%、9.9%和30.6%。

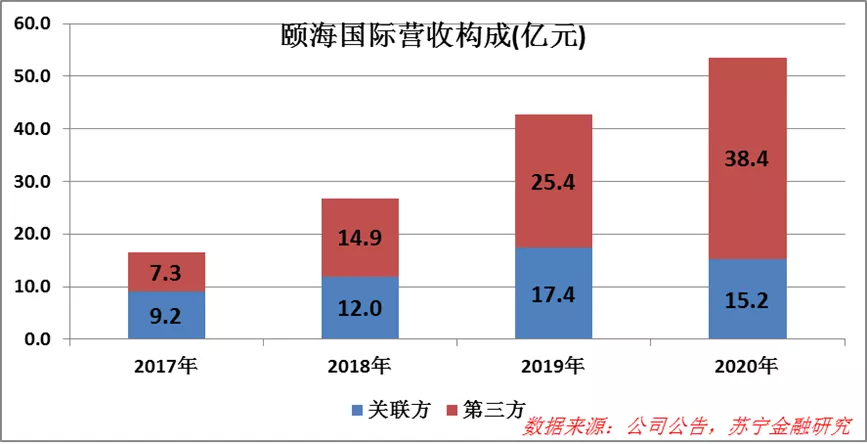

成立至今,颐海国际一直是海底捞火锅底料和蘸料的独家供应商,同时享受“海底捞”品牌的永久免费使用权。在海底捞的品牌加持下,不需要太多宣传推广(销售费用率比天味食品低10个百分点左右),颐海国际就很快在中高端火锅底料市场站稳脚跟,成为很多消费者的首选品牌。

但事情正在发生变化,迫使颐海国际慢慢走向“独立”。

一方面,颐海国际不断延伸产品线,从火锅调料走向中式复合调料,后又推出了自热小火锅和自热米饭等方便速食产品。多产品线共用一个品牌,既会削弱“海底捞”的火锅属性,也不利于新产品推广,比如“海底捞”火锅调料,消费者想到的是味道正宗,但如果换成“海底捞”宫保鸡丁复合调味品,消费者最多只能想到用料正宗。

2021年上半年前,颐海国际开始在中式复合调味和方便食品领域启用“筷手小厨”品牌,并加大宣传投入。受此影响,销售费率快速提升,毛利率和净利率均有明显下滑。

另一方面,疫情之后的海底捞因逆向扩张一度陷入经营困境,不再坚持与颐海国际的独家供应关系,开始就火锅调料向市场招标采购。受此影响,颐海国际不得不下调供应价格,关联方业务毛利率出现下滑。同时,近期海底捞公告2021年底前关闭300家门店,也对颐海国际产生间接冲击。

就颐海国际而言,走向独立的过程是艰辛的,要自创品牌,要拓展更多的下游市场,期间必然伴随业绩的波动,这也是过去一段时间公司股价大幅下跌的主要原因。但要想在复合调味品领域有大作为,这一步又必不可少。

颐海国际脱胎于海底捞,很大程度上承继了海底捞“连住利益、锁住管理”的独特企业文化,这种文化内核渗透在产品研发、内部管理、市场开拓、经销商合作的方方面面,构成了颐海国际的强大软实力。

调味品是个习惯消费驱动的行业,调味品企业必须要精耕细作、用时间来成就伟大。作为投资者,只有耐心陪企业成长,才能真正感受调味品行业投资的魅力。

【注:市场有风险,投资需谨慎。在任何情况下,本文所载信息或所表述意见仅为观点交流,并不构成对任何人的投资建议。】

本文由“薛洪言微语”原创,作者为苏宁金融研究院副院长 薛洪言

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号