-

零和博弈的婴幼儿配方奶粉行业,谁主沉浮?

星图金融研究院 / 2021-11-12 08:53 发布

弗若斯特沙利文预测,2020-2025年间婴幼儿配方奶粉零售销售量年复合增速为-4.1%,2025年我国婴幼儿配方奶粉销量将下降到76.49万吨。受新生儿出生率连年下降的影响,婴幼儿配方奶粉行业将进入零和博弈阶段,谁会成为婴幼儿奶粉市场的“贵州茅台”?

婴幼儿配方奶粉行业的行业特征

2008年之前,婴幼儿配方奶粉的进口量一直处于低位,相对于国产奶粉并无太大优势。2008年三聚氰胺事件重创国内乳制品行业,包括婴幼儿配方奶粉行业,在此后的2008-2015年尤其是2013年和2014年两年进口奶粉量激增。之后随着消费升级和国内婴幼儿配方奶粉监管及行业自律加强,国产婴幼儿配方奶粉行业重新迎来高速增长期。

根据欧睿数据,2016-2020年中国婴幼儿配方奶粉市场规模从1356亿元增长至1792亿元,年复合增速为7.23%,销量和零售价的年复合增速分别为3.43%和3.67%,行业主要驱动力从量增切换为价升,高端化趋势比较明显。根据弗若斯特沙利文报告预测,2025年我国婴幼儿配方奶粉销量将下降到76.49万吨,2020-2025年零售销售量年复合增速为-4.1%,行业进入存量竞争阶段。

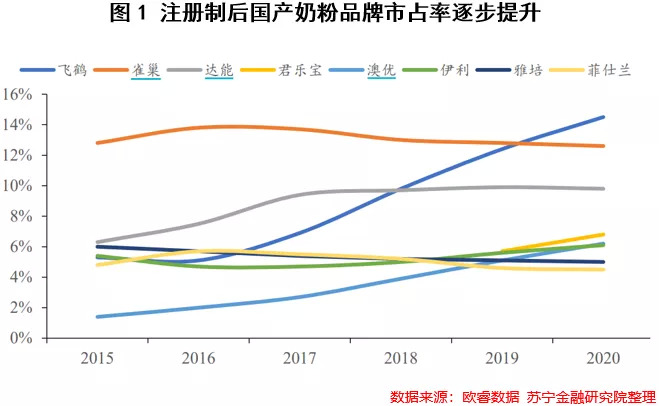

行业特征之一:行业集中度持续上升。监管在推动行业集中度持续提升的同时助推国产奶粉品牌市占率提高(见图1)。2013年,国家发改委对美赞臣、惠氏、合生元等6家奶粉企业发起发垄断调查并处以总计6.69亿元罚款,随后被调查企业产品价格普遍下调5%-20%,有效遏制了洋奶粉过度涨价热潮,维护婴配奶粉市场价格平稳。同年9月,国家质量监督检验检疫总局发布《质检总局关于加强进口婴幼儿配方乳粉管理的公告》,规定进口奶粉需提前注册、剩余保质期必须超过三个月、必须以罐装形式进口、入关前须贴好中文标签等,加强对海淘奶粉的管理,改善进口奶粉质量价格乱象。2016年起,奶粉配方注册制的落地进一步提高了行业规范化程度,三四线城市大量中小杂牌奶粉企业迅速出清,空出近20%的市场份额,且空出的市场份额主要集中在低线城市,即国产奶粉龙头的强势市场,因此,注册制的推行为国产奶粉头部品牌带来显著增量,为国产奶粉龙头进一步整合市场以及加强“农村包围城市”围攻外资品牌提供机会,从而提升行业集中度。根据国家药品监督管理局统计,注册制施行以前国内有超过 170 家奶粉工厂,内资企业有2300多个配方系列,外资有900多个配方系列,市场相对混乱,而注册制施行后有70%的配方被淘汰,有助于行业规范化发展。2021年,首批注册配方5年有效期满,即将迎来第二轮送审,预计将提升对工厂及配方添加物质的要求,婴配奶粉市场监管持续趋严,市场集中度有望进一步提升。

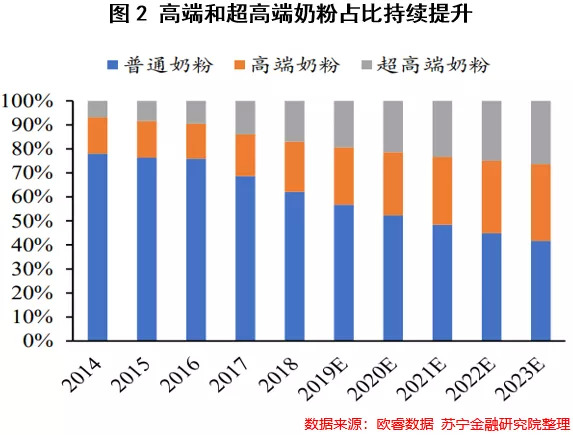

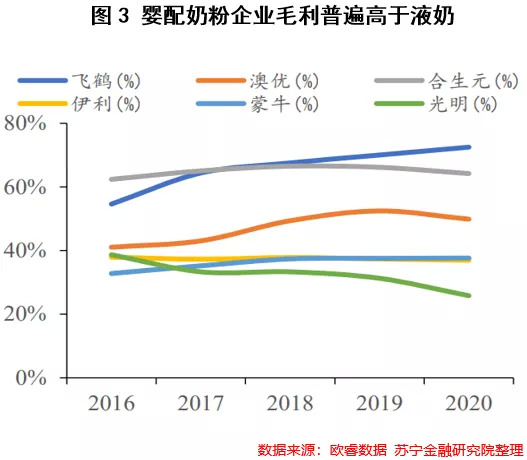

行业特征之二:产品结构持续高端化,毛利也相应提高。中国家长对于二代的高度重视和大量投入导致中国奶粉产品售价相对偏高(其中一部分原因是奶源供给紧张,奶价偏高),奶粉是婴幼儿口粮,中国家长倾向于给宝宝提供最好的奶粉,因此对于价格方面的容忍度较高,加之长期以来国内消费者对于婴配奶粉营养成分认知程度有限和国内奶粉安全事故频发,消费者将对奶粉营养性和安全性的担忧转化为消费高价奶粉的动力。同时伴随着消费升级趋势,头部婴配奶粉企业顺势向高端化发展,通过加快产品更迭、加强营销树立品牌高端形象等方式提高定价,大力发展高端和超高端产品。婴配奶粉按照价格高低可分为超高端系列(≥450元/kg)、高端系列(350元/kg-449元/kg)和普通系列(≤350元/kg)。根据弗若斯特沙利文报告,国内高端婴配奶粉(高端+超高端)比重持续上升,由2014年的22%迅速增长至2018年的38%,预计到2023年高端婴配奶粉比重将升至58%,超过普通婴配奶粉成为行业第一大品类(见图2),行业的整体毛利也随之提升(见图3)。

行业特征之三:需持续进行品宣和消费者教育,营销费用高。婴配奶粉的主要消费群体为0-3岁婴幼儿,因此产品的消费周期仅为3年,而幼童家长为产品的购买主力,婴配奶粉购买者与消费者分离的特性导致消费者对产品质量和安全性要求极高,品牌信誉度至关重要,产品安全事件往往会对品牌造成重大负面影响甚至毁灭性打击,如“三聚氰胺”事件直接导致当时的婴配奶粉龙头三鹿集团轰然倒塌以及内资奶粉企业几年内一蹶不振。因此,短消费周期叠加高安全性要求双重属性促使婴配奶粉企业需持续不断加大营销投入,通过加强广告投放、母婴店促销推广以及专家讲座等多种营销方式建立消费者认知,维护企业形象,提高消费粘性以及吸引源源不断的新客流,维持品牌活力。2020年飞鹤、澳优、合生元等奶粉企业的销售费用率分别为28.26%、25.83%、41.07%,相较于蒙牛、伊利和光明等普通液奶企业的28.23%、22.61%、17.08%,处于乳制品行业较高水平。

婴配奶粉行业,谁主沉浮?

婴配奶粉行业已进入零和博弈阶段。在伊利成为澳优第一大股东后,婴配奶粉行业已形成5+10格局,其中的“5”是指飞鹤、伊利、君乐宝、达能和雀巢,谁会在未来的竞争中胜出,主要决绝于产品力、品牌力和渠道力。

在婴配奶粉市场,飞鹤目前市占率第一,2021年上半年其市占率为18.4%。

首先来看看飞鹤的产品力和品牌力。飞鹤的产品布局可用“1+N+X”概括。主营业务以婴幼儿配方奶粉为主,婴幼儿食品、营养补充剂及其他乳制品为辅。2020年,婴幼儿配方奶粉营收占比高达92%,在产品构成上,公司坚持“1+N+X”产品策略,其中“1”为明星大单品超高端星飞帆;“N”为其他超高端(超高端臻稚有机)以及高端系列产品(高端臻爱倍护和淳芮),“X”则为普通系列产品,包含星阶优护和飞帆等,多层次布局完善公司产品矩阵。2020年超高端(星飞帆)占比52%,高端营收占比为81%,普通产品占比 11.3%。公司各产品线定位比较清晰:超高端星飞帆产品主打纯湿法工艺,研制最接近中国妈妈母乳的高端配方;超高端臻稚有机以富含营养的有机鲜奶生产为卖点;臻爱倍护和淳芮两款高端系列产品强调促进婴幼儿免疫系统和眼脑发育功能;星阶优护和飞帆等普通系列产品主打性价比;另有臻爱飞帆、精粹益加、贝迪奇、妙舒欢等系列产品专供日益崛起的母婴店渠道;2020年推出的茁然系列主攻四段品类,广泛的细分品类布局和差异化的产品定位有效地避免了内部竞争,助力公司攫取细分赛道市场份额。

再来看飞鹤的渠道力。飞鹤的销售渠道主要有三类:经销商、零售商以及电子商务平台,目前经销商和零售商覆盖的终端销售点总数已近10万家,其中经销商产生销售收入占其营收的70%。此外,飞鹤还通过大规模线下面对面活动、线上虚拟社区等方式与客户直接接触,促进客户品牌心智的形成。

2016-2020年飞鹤营收由37.24亿元迅速增至185.92亿元,CAGR高达49.5%;同期归母净利润由4.17亿元增至74.4亿元,CAGR高达105.5%,营收及利润均实现持续高速增长。2016-2020年间,飞鹤的营收增速、毛利和净利增速均远超澳优、贝因美、雅士利国际等竞争对手。

飞鹤的业绩能否持续,成为婴配奶粉行业的“贵州茅台”,取决于其能否围绕产品力、品牌力和渠道力建立起护城河,在量减的市场大背景下掌握提价的主动权和先发身位。从目前的情况看,飞鹤虽遭到一些机构的质疑,但在这个长跑中处于先发位置,未来如何,让我们拭目以待。

【注:市场有风险,投资需谨慎。在任何情况下,本所载信息或所表述意见仅为观点交流,并不构成对任何人的投资建议。】

本文由“苏宁金融研究院”原创,作者为苏宁金融研究院投资策略研究中心主任顾慧君。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号