-

煤炭价格回落,A股市场主线仍不明

星图金融研究院 / 2021-10-26 09:34 发布

【风险提示:本报告仅供参考,不构成投资建议。】

一

宏观

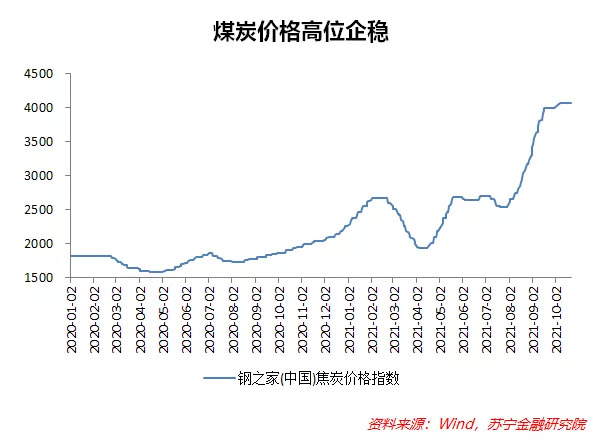

1.煤炭价格调控政策持续加码

19日晚发改委连发三文,20晚证监会提出指导交易所调整交易规则,规范市场囤货行为,严厉打击资本恶意炒作行为,煤炭市场价格明显回调,动力煤期货主力合约价格自高点1982元/吨下行至25日的1306元/吨,但仍然显著高于常态市场价格的800元/吨左右。

政策层面主要从扩大供给和价格干预两方面缓解煤炭供应紧缺问题。首先是扩大供给。9月底以来,已核增一批生产煤矿,日均产量已比9月份增加了120万吨以上,10月18日的日产量已超过1160万吨,创今年新高,同时新增产能边释放边核定,未来仍然有增产空间。其次是价格干预,引导市场主体合理定价,并在适当的时候临时规定明确的限制价格,同时强化期货市场监管,证监会指导交易所采取提高手续费标准、收紧交易限额、研究扩大交割品范围、对期货市场违法违规行为零容忍,抑制过度投机,杜绝资本恶意炒作。

从期货价格基差看,未来中期的煤炭价格下跌预期较为明确,越远期的价格越低,且价格差距较大。背后可能是煤矿厂商、经销商甚至电厂在囤积大量煤炭后在高价出货的意愿较大,一旦形成库存煤炭供给的释放,价格将继续回调。

政策层面的保供稳价强力措施一方面限制当前价格上涨的上限,另一方面有可能使得市场供给的释放提前到来。总体看,煤炭价格有望逐步回归常态。但考虑到全球能源供给仍然处于暂时的紧张、冬季采暖用煤需求增加等因素,未来煤炭价格也可能出现震荡。

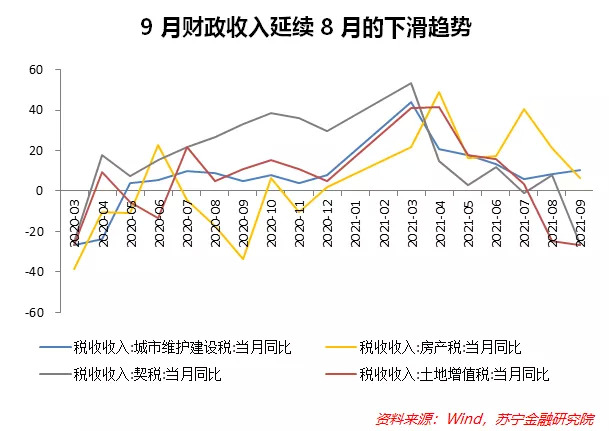

2. 公共财政收入增速转负

9月当月公共财政收入13932亿元,同比减少2.12%,年内增速首次转负。除了去年增速基数效应以外,经济活动延续8月的弱势,是重要原因,尤其是房地产领域的投资和经营活动继续减弱,导致了房地产相关税收的减少。

9月当月四大税种中,企业所得税同比增幅明显,达到22.2%,国内增值税同比增速下行至3.1%,国内消费税增速下行至19.1%,个人所得税增速下行至10.2%,后三项税种增速分别较8月下滑5.4、3.2、4.9个百分点。

具体而言,企业所得税受企业利润继续增加、季度及缴纳等因素支撑,回升明显;其他三项税种增势弱化主要与工业生产活动受限、消费较弱等实体经济下行压力有关;房地产相关税收减少,尤其是契税、土地增值税增速大幅调降,反映了9月房地产下游交易和上游购置土地规模的收缩。

3. 房地产税试点来临

2021年10月23日新华社报道,为积极稳妥推进房地产税立法与改革,引导住房合理消费和土地资源节约集约利用,促进房地产市场平稳健康发展,第十三届全国人民代表大会常务委员会第三十一次会议决定:授权国务院在部分地区开展房地产税改革试点工作。房地产税改革进入实质性推进阶段。

房地产税改革长期中大势所趋,主要目的是调节收入分配、稳定房地产市场、增加地方政府财政收入。

此次试点,预计与上海和重庆的试点不同,主要体现在:一是将居住用房广泛纳入征收范围;二是开始对存量住房进行征收;三是加大征收力度,很可能实行累进税率;四是进一步扩大征收范围,减少附加条件,大部分的购房人、住房都会涉及房地产税。

未来,房地产税的开征,需要注意住房供给的集中释放,可能对住房市场的运行和房价的稳定性产生冲击,税收政策的机制设计和实施在操作上需要考虑的因素较多,难度较大。

由此看,试点和政策实施节奏可能较为谨慎。同时,考虑到地方财政对房地产市场的依赖,地方政府征收的力度可能不及预期。总体看,政策实施的最优结果是将“炒房”转移给“住房”,即让住房刚需有序承接炒房减少所释放的供给。

二

利率债

1.市场回顾:央行呵护市场流动性,专项债发行将提速

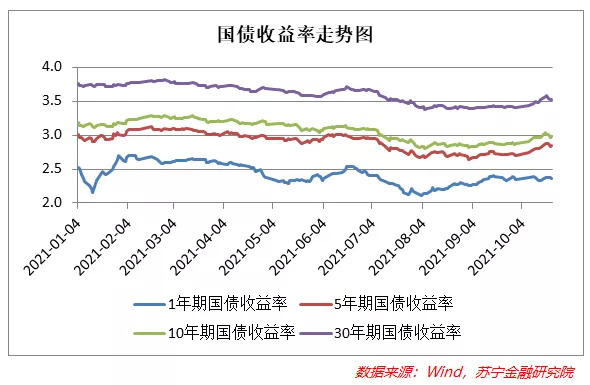

上周1年期国债收益率上行1.8BP至2.36%,5年期国债收益率上行2.8BP至2.84%,10年期国债收益率上行1.4BP至2.98%,30年期国债收益率与上周持平;不同期限收益率均先上后下,整体小幅回升。

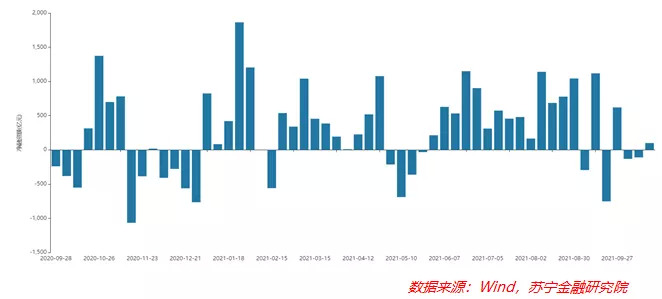

资金面来看,上周央行公开市场操作净投放2600亿,其中有600亿逆回购到期,投放3200亿逆回购;本周将有3200亿元逆回购和700亿元国库现金定存到期。央行通过逆回购呵护市场流动性,缓和投资情绪。

供给面来看,上周利率债净融资额为3836亿,环比增加2413亿,其中地方政府债净融资额为2869亿,供给明显回升。发改委表示不再为12月预留专项债额度,未来一个多月的发行压力将会加大。

基本面来看,9月份和三季度经济数据公布,主要指标增速出现不同程度回落。9月份工业增加值当月同比3.1%(预期3.67%),固定资产投资累计同比7.3%(预期7.88%),三季度GDP同比4.9%(预期5.32%)。

2.投资展望:通胀预期上行打压债市,市场对基本面利多不敏感

除前期流动性逐步回收导致国债收益率反弹之外,通胀预期上行也是本轮债市回调的重要因素,叠加货币政策以稳为主,降准降息等概率较低,市场投资情绪偏谨慎。当前国际能源价格高企,供需缺口仍未改善,海内外通胀共振,短期来看,PPI仍将在高位运行。除此之外,未来一个多月地方债发行提速概率较大,市场情绪难有起色。虽然宏观经济和金融数据不及预期对债市形成理论利好,但当前市场对其反应不大,只是限制了利率的上行空间。整体来看,仍维持利率将会窄幅波动判断。

三

信用债

1. 信用债:债券发行及到期偿还情况

一级市场信用债(包括短融、中票、PPN、企债和公司债,AA以上,发行截止日)共发行290只(上周224只),总发行量2771.70亿元,总偿还量2672.25亿元,净融资额99.45亿元。

2. 信用债:发行行业情况

分行业看,除金融业外,共发行507.79亿元,建筑业、采矿业、综合业、交通运输、仓储和邮政业发行金额占比较靠前。

3. 信用债:负面事件

10月18日-10月24日,7只信用债发生违约或评级下调(不含金融业)。

奥佳华智能:主体评级下调至AA-,评级展望为负面(新世纪)。

钜盛华:由于近期深圳市钜盛华股份有限公司(以下简称“公司”)及控股股东深圳市宝能投资集团有限公司流动性紧张,经公司与投资人协商,各方同意本期债券利息展期六个月兑付(20深钜D2)。

东旭集团:由于公司目前流动性仍然紧张,关于化解债务压力的各项措施暂未有实质性进展,加上其他存续债务陆续到期的较大债务压力的影响,上述资金截至目前未能筹集到位,无法完成到期本息的兑付。

四

A股一级市场

1.A股融资情况:本周新股发行仅三家

上周A股市场总募资金额为133.4亿,其中IPO募资123.2亿(不含新三板),可交债募资10.2亿。

上周共发行11只新股,总募资规模为126.1亿;网上加权平均中签率为0.0306%(上上周为0.0244%)。上周发行的新股中,主板2只,募资合计11.4亿;创业板6只,募资合计66亿;科创板1只,募资合计45.8亿;新三板2只,募资合计2.9亿。本周预计将有3只新股发行,其中主板1只、新三板2只。

2.A股上市情况:打新收益急剧下降,科创板现首日破发新股

上周A股市场总上市金额为329.75亿,其中新股上市108.07亿,增发上市208.3亿,可转债上市9.6亿,可交债上市3.76亿。

上周有13只新股上市,总规模为108.1亿;其中主板3只,规模合计25.9亿元;创业板6只,规模合计53.4亿元;科创板4只,规模合计28.8亿元。上周创业板股票上市首日平均涨幅为75%(上上周为178%),其中百普赛斯上市首日收盘涨幅为50%,按照112.5元/股的发行价计算,中一签收益为2.8万;科创板股票上市首日平均涨幅为102%(上上周为133%),其中中自科技上市首日收盘涨幅为-7%,跌破发行价,成为今年来首只上市当天破发的新股,盘中最大跌幅达到17%。

整体来看,随着询价新规的逐步推进,新股打新收益率急剧下降,打新必赚的时代可能一去不复返。

3.A股解禁情况:解禁节奏符合预期

上周共40只股票解禁,解禁总规模为3258亿;本周预计将有42只股票解禁,预计总规模为1026亿。10月份,预计总解禁规模为4747亿元,预计环比增加10%,同比增加74.7%。

五

A股二级市场

1.A股市场表现:题材持续性不强,风格仍偏大盘价值

上周A股市场整体延续震荡走势,主要指数均上涨;其中中小板指上涨0.9%,上证50上涨0.7%。

风格来看,市场仍偏好大盘价值。大盘价值上涨2.2%,大盘成长上涨0.2%,小盘价值上涨0.3%,小盘成长上涨0.9%。

题材来看,市场主线仍不明,活跃资金在板块之间快速游走,题材持续性不强。市场缺乏行情的催化剂,震荡格局短期来看难以突破。

行业来看,化工(3.4%)、家用电器(3.3%)、电气设备(2.4%)等板块表现居前;通信(-2.3%)、休闲服务(-2.1%)、采掘(-2.1%)等板块表现相对较差。指数层面,当前估值水平较低的为:科创50(3%分位)、中证500(4.7%分位);行业层面,当前估值水平较高的行业为:电气设备(81.3%分位)、食品饮料(75.5%分位)等;当前估值水平较低的行业为:房地产(0.9%分位)、非银金融(2.8%分位)、传媒(2.9%分位)等。

2.A股资金表现:两市成交企稳回升,人民币升值带动北向资金流入

上周两市成交企稳回升,日均成交额为1万亿。两融余额增加99亿至1.86万亿,其中融资余额增加94亿至1.7万亿,融券余额增加5亿至0.162万亿。

上周主力资金净流出941.4亿;受人民币持续升值的推动,北向资金全周大规模净流入233亿,最后两个交易日净流入均过百亿。分行业来看,家用电器(13.3亿)、银行(5.4亿)等板块主力资金净流入居前;电子(-129.2亿)、有色金属(-95亿)、医药生物(-89.1亿)等板块主力资金净流出最多。

3.A股投资展望:三季度业绩承压,大金融板块出现改善

从宏观经济数据可以看出,三季度经济扩张动能减弱,三季度业绩承压确定性较高。政策面来看,房地产相关信息较多,房地产投资持续回落拖累固定资产投资,在“房住不炒”的大背景下,房地产投资增速仍将承压;但“房地产金融工作座谈会”中,支持房地产合理融资需求得到满足,房地产的融资压力将会边际好转,预计房地产信用风险仍然可控;房地产税试点工作即将展开,房地产税可以减轻地方政府对土地财政的依赖,与此同时,房地产税作为财富二次分配的重要工具有利于实现共同富裕。长期来看,房地产税的征收有利调控房价,与此同时,将会带来金融市场资金的长期流入。

三季报来看,截至上周共有四成上市公司公布业绩。整体来看,大金融板块三季度业绩明显改善(前三季度归母净利同比23.7%,半年报同比16.2%),非金融板块下行明显(前三季度归母净利同比53.8%,半年报同比77.9%)。

六

贵金属

1.黄金市场:通胀推升黄金价格,但也加大美联储紧缩政策的可能

上周,国际黄金价格稳步上涨,周涨幅为1.46%。上周美元指数周跌幅为0.38%,10年期通胀预期继续上行至2.64%。

上周,美元指数走低,叠加全球能源大幅上涨导致的通胀预期走高,推升黄金价格。上周,美联储鲍威尔表示美联储将很快开始缩减购债,但并不会急着加息。随着供应链方面限制的不断加重,通胀在短期内快速消退的可能性大幅降低。鲍威尔讲话后,黄金价格受到明显打压。短期来看,通胀压力的不断抬升支撑贵金属价格走高,但长期来看,美联储缩债预期仍对黄金价格产生压力。通胀对于黄金价格是把双刃剑,因为通胀本身利好黄金价格,但是如果通胀数据持续超预期,会加速美联储货币政策的紧缩节奏,进而打压黄金价格。鲍威尔表示,如果美联储看到通胀预期上升的严重风险,将会提高利率。

本周美国将公布诸多经济和就业数据,建议关注。

2.白银市场

上周,国际白银价格跟随黄金价格上涨,周涨幅为4.46%。受益于有色金属的大幅上涨,白银走势好于黄金,当前金银价格比回落至74左右。

七

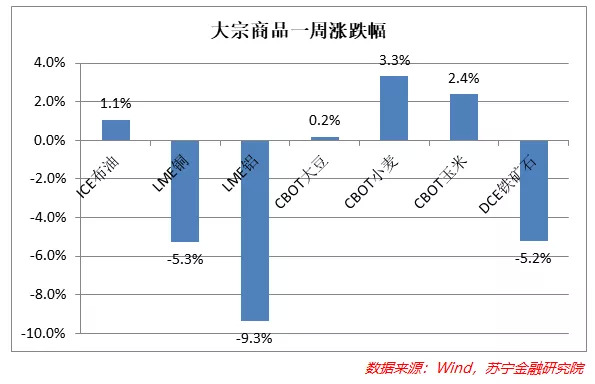

大宗商品

原油市场:供需缺口仍存,库存降至低位

上周,国际原油价格高位震荡,布伦特原油周涨幅为1.07%,收于85.77美元/桶附近;原油已经连涨9周。

当前,全球能源紧缺仍未得到改善,欧美天然气供给不足问题无法解决,原油的替代需求居高不下。供给端来看,OPEC+仍然维持原先的增产协议,受此影响,虽然供不应求,供给端市场调节的功能丧失。需求端来看,俄罗斯不仅无法增加对欧洲天然气的供给,如果全俄放假一周、且优先满足国内能源需求的信号成真,能源供需缺口将会进一步放大。库存来看,美国原油枢纽库欣库存下降至运营极限。

随着油价的大幅上涨,全球的通胀压力也日益严重,从而有可能对下游终端需求形成抑制。在此背景下,OPEC+增产的压力将会增加,与此同时,油价高涨也使得OPEC+增产的动力增加,因此未来原油价格的最大变量将是OPEC+的产量变化,建议持续关注。

【注:市场有风险,投资需谨慎。在任何情况下,本所载信息或所表述意见仅为观点交流,并不构成对任何人的投资建议。】

本文由“苏宁金融研究院”原创,作者为苏宁金融研究院研究员陆胜斌、陶金。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号