-

宏观稳杠杆,如何影响未来股市?

星图金融研究院 / 2021-10-07 12:48 发布

【阅读提示:本周本推出“投资常识”专题,七篇文章讲解投资常识,欢迎持续关注。下周将推出“建材”专题,敬请期待。】

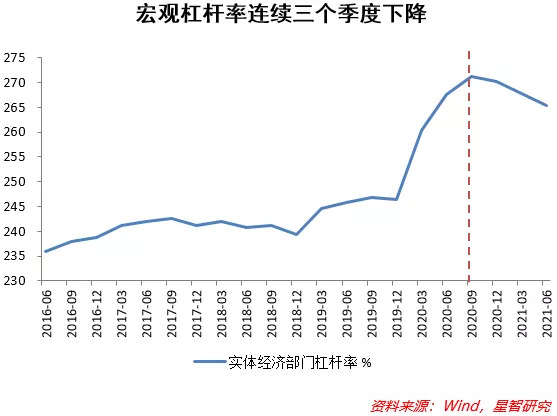

国庆假期第七天,我们从宏观层面看企业长期盈利变化和股市表现趋势。三季度货币政策例会,自2020年三季度以来连续第四次强调了保持宏观杠杆率基本稳定。在此背景下,宏观杠杆率正是自2020年三季度以来连续下降,且今年以来下降幅度在加大。

宏观杠杆率反映了货币政策的长期取向,更能反映经济的长期债务周期变化。杠杆率变化对通过货币、信贷和债务增长变动影响微观企业的经营。企业部门的盈利和现金流情况与宏观杠杆率紧密相关。一般而言,当宏观杠杆率(尤其是企业部门宏观杠杆率)上升时,信贷和债务扩张,实体经济消费和投资需求扩张,企业盈利改善,现金流变得充裕。据粗略统计,宏观杠杆率上升速度往往领先工业企业利润增速5-12个月。而对于以工业企业为重要构成的周期股而言,宏观杠杆率也呈现了较强的领先性。

2021年以来,在稳杠杆、防风险的宏观政策影响下,宏观杠杆率企稳下降。在此背景下,中国企业的盈利状况自然也面临挑战。

1、中国宏观杠杆率的结构性趋势

自1995年以来,中国宏观杠杆率(以经济体总体债务/名义GDP衡量)在波动中上升。1995年至2020年,实体经济宏观杠杆率从97.9%提高至270.1%,平均每年增长6.9个百分点。宏观杠杆率的提高,对应着实体经济总体债务规模的持续扩张,以及债务压力的加大。

从1995年到2008年,宏观杠杆率上升的速度并不快,年均只提高3.3个百分点。但2008年以后,为应对全球金融危机和外需的急剧收缩,2009年推出“四万亿”刺激,之后中国宏观杠杆率迅速攀升,2009年到2020年,平均每年提高10.7个百分点,上升势头直到2017年下半年才呈现企稳迹象。

宏观杠杆率上升的过程中,结构性分化的现象也比较明显。国有企业和政府部门是宏观杠杆率上升的主要贡献者,2009年以后,地方政府获得直接融资权,影子银行体系顺应高风险融资需求开始快速扩张,金融资源大幅向国有部门倾斜。从企业部门看,国有企业快速加杠杆,资产负债率持续上升,与此同时民营企业资产负债率有所下降。

2015年,宏观层面开始着力推行供给侧改革,地方政府融资平台、国有企业的债务扩张速度有所减缓。2017年开始,去杠杆政策效应显现,中国宏观杠杆率开始企稳下降。其中,企业部门杠杆率下降相对更为显著,国有企业资产负债率下降速度快于民营企业,标志着民营企业融资环境相对改善。

在此轮稳杠杆的过程中,居民部门杠杆率持续上升,一定程度上缓解了企业部门降杠杆的痛苦,居民通过加杠杆支撑房地产市场繁荣,进而带来房地产产业链投资的繁荣和工业需求的扩张,2016年至2018年,工业企业盈利增速中枢还高于前期加杠杆的时期。但居民部门杠杆持续上升后,挤压了消费和新增地产需求,进而又拖累了企业部门的经营,2019年工业企业利润同比增速陷入了零增长甚至负增长。

2、疫情以来的宏观杠杆率变化及其对企业部门的影响

为应对新冠疫情,政府开展积极的财政和货币政策,信贷扩张加速,叠加工业部门迅速复工复产和上游供给刚性,宏观杠杆率上升的同时也看到了企业盈利的大幅改善。2019年底到2020年三季度末,实体经济宏观杠杆率从246.5%提高至271.2%。其中,企业部门杠杆率上升了12.7个百分点。与此对应的是后续企业盈利的改善,2020年5月到2021年7月,工业企业利润总额同比增速持续维持高水平。2021年1-7月,工业企业利润总额累计同比增长57.3%。

但2021年开始,宏观杠杆率在宏观政策正常化过程中下降。2021年二季度末,实体经济宏观杠杆率为265.4%,比2020年三季度末的高点下降5.8个百分点。宏观杠杆率的下降,对企业部门现金流和资金链的冲击不可小觑。

杠杆率持续提高的过程中,随着债务积累和时间推移,借债资金对需求的拉动逐步让位于偿债压力对企业现金流的侵蚀,当前实体经济贷款规模高达188.8万亿元。一旦杠杆率下降,新增信贷资金的减少将对企业接续资金链产生较大影响。值得关注的是,在房地产领域降杠杆加速的情况下,房地产企业融资环境持续严苛。例如,近期的房企信用风险事件与宏观稳杠杆存在一定的潜在联系。而比房企更严重的问题可能是,近几年国企杠杆率下降,民企负债率提升,民企债务违约又很难用财政资金来帮扶,偿债具有更强的刚性。

不过乐观地看,在经济下行压力加大的情况下,四季度及明年的宏观政策有望转为相对积极,杠杆率下降的趋势可能会暂停。

3、宏观杠杆率通过影响企业盈利来影响股市

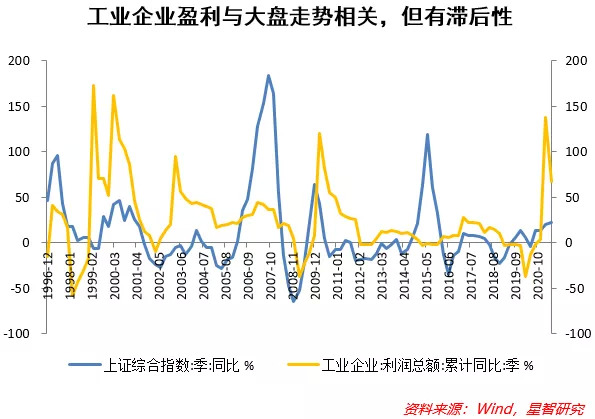

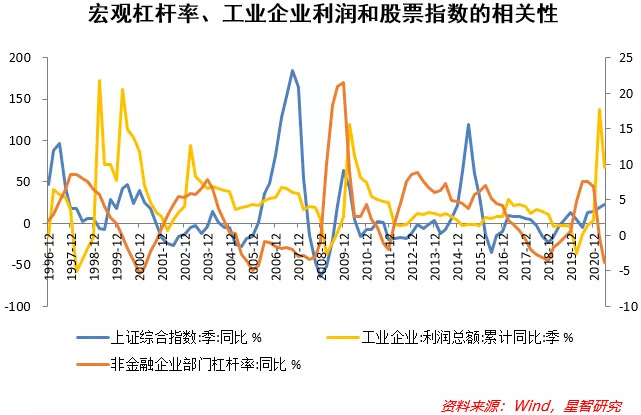

长期来看,宏观经济杠杆率变化对股市的影响有多大?下面这幅图可以看到,长周期维度下,两者走势具有紧密联系,尽管这种联系并不在时间上高度一致。宏观杠杆率对企业盈利的影响较为明显,企业盈利作为重要的基本面因素,也对股市有指示作用,宏观层面加总后,这种相关并未被明显减弱。

从上图可以看出,除了2015年的股市巨大波动以外,企业盈利往往与股市走势较为一致,但存在滞后性,这就要提前预测企业盈利。而以宏观杠杆率衡量的金融周期,对企业盈利有着较强的领先性。因此宏观杠杆率便与总体大盘走势相一致。当然,衡量金融周期的指标很多,社融、信贷或货币供应等数据都能代表金融周期,宏观杠杆率的优势在于一方面能够区分经济不同部门的杠杆率,另一方面可以直接识别经济各部门的债务积累情况。将宏观杠杆率、工业企业利润和股票指数进行同时比较,也发现了三者的长期相关性。

当然,宏观杠杆率不是解释股市的唯一因素,一是对于投资具体行业和个票,其估值敏感性和风格决定了宏观杠杆率对其影响力是不同的;二是短期看,宏观杠杆率具有一定趋势,但股市波动却可能较大,宏观杠杆率变化并不是相关股票波动的充分条件。

【注:市场有风险,投资需谨慎。在任何情况下,本所载信息或所表述意见仅为观点交流,并不构成对任何人的投资建议。】

本文由“苏宁金融研究院”原创,作者为苏宁金融研究院宏观经济研究中心副主任陶金。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号