-

2021年第三季度投资总结

指数基金价值人生 / 2021-10-04 10:09 发布

原创 价值人生

一、2021年第三季度投资总结

2021年以来的实际组合包括场内组合、场外基金组合和港美组合的整体收益是9%。

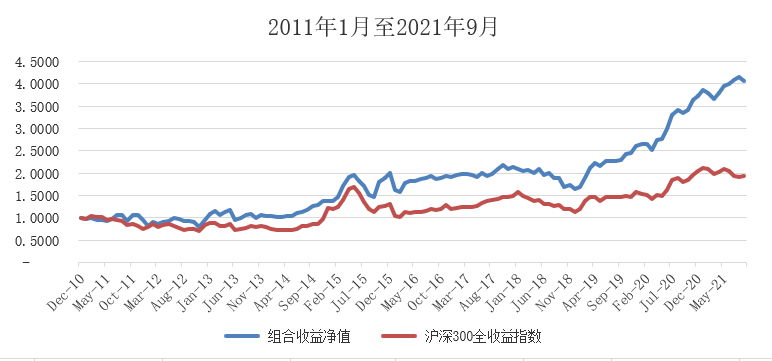

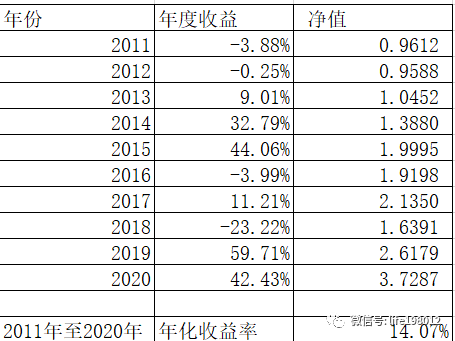

实际组合从2011年初至2021年9月份末净值是从1元至4.0695元。年化收益率是13.9%。

沪深300全收益指数从2011年初至2021年9月份末是从1元至1.9498元。年化收益率是6.4%。

二、本期持仓总结

(一)场内组合持仓:

场内组合权益类品种的前30只。

腾讯控股、招商银行、100ETF、创新药、中国平安、酒ETF、科大讯飞、宁德时代、中国中免、五粮液、创业板博时定开、泰格医药H、碳中和、法拉电子、海尔生物、晶丰明源、万科企业、质量ETF、中芯国际H、海康威视、消费50、食品ETF、隆基股份、ST森源、兴业银行、小米集团-W、美的集团、汇川技术、金达威、露天煤业。

(二)场外基金持仓:

场外基金组合和港美组合前6只。央视财经50、全球医疗、标普中国A股红利、睿远成长价值、中金优选300、LHC。

三、资产配置和定投

2021年9月末沪深300指数的市盈率是18.12倍。

(数据来源:中证指数公司 计算用股本)

公司组合:本期基本上没有变化,增仓了招商银行、万科企业、正邦科技等公司,清仓了东岳集团等公司。

场内基金组合:

场内基金组合和可转债组合本期持平市场。基金组合把光伏、小盘价值以及部分红利类指数基金换成了中证100、创新药、酒、质量、食品以及部分消费类指数基金。蓝筹类的公司下跌出空间了,市场情绪的转变,以及业绩的披露,对基金名称与持仓匹配的要求,都影响着市场的板块的再次选择变化。基金组合是跑赢市场的。而可转债组合经历了下跌,落后市场,拖累了组合的收益,然而可转债的折价等策略最近一年的收益仍然很好。

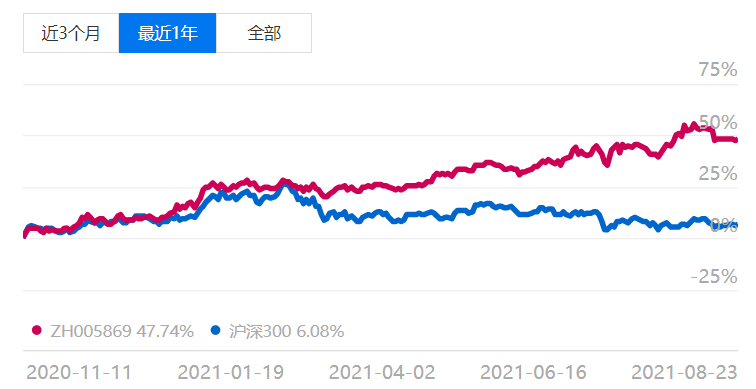

基金顺势、折价和可转债策略组合运行了一年了,收益了47.74%。 指数型的同类平均收益是15.27%,混合型的同类平均收益是18.50%,各种类型的同类平均收益是15%至24%之间。

统计了下最近一年的组合的收益,我关注了上百只的组合,把长期五十多只组合设置成了优秀组合,52只优秀组合平均收益是25.34%。然而,有些组合是一年之内关注的,剔除后,剩下的40只组合的收益是8.24%。所以盲目抄作业不靠谱,有些组合长期不更新、停止更新、转变策略漂移、关掉、收益变差、与市场偏好相悖等原因,使得盲目抄作业的收益当时看似高,随后经历了很长时间再看,反而不如做指数基金。

所以,不管什么方法,自己要有成熟的策略体系,并且严格执行自己的策略体系的交易计划。

场外基金组合:本期买入了恒生龙头指数基金,抄底蓝筹公司。场外基金的交易不能频繁,不仅受限于申购赎回费率,还受限于申购赎回的时间,必须长期持有,慢慢定投。做好长期资产配置和定投。

场外基金组合其中2018年12月10日成立的指数基金聪明贝塔,以Smart Beta基金和优秀基金持仓为主的基金组合。今年以来收益+0.99%,总收益是+41.16%。

其中2019年10月31日成立的指数基金价值人生组合,集中做优秀基金和债券基金、货币基金的仓位平衡,今年以来收益-4.83%,总收益是+26.39%。

定投的增量资金择机分批投入到存量资金中。跟踪优秀基金,择机做些定投。

价值类型: 沪深300价值指数基金、标普红利机会指数基金、中证红利ETF。

平衡类型:央视财经50指数基金、恒生龙头指数基金、中证100ETF、中金优选300指数基金、兴全绿色基金、富国天惠成长基金。

成长类型:酒ETF、质量ETF。

备注:投资有风险、入市需谨慎。文中案例仅供说明投资理念使用。投资是非常个性化的事情,需要能够承受波动。无论是标的还是方法,只有深度的认知,符合自己的投资理念,根据自己的情况做好个性化的长期稳定盈利的投资策略,坚持成熟的投资理念和投资体系,长期才能够有所提升。因为投资总会遇到各种事情,只有深度认知并且完善策略,才能坚持到最后实现稳定复利。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号