-

牧原股份:要么先驱,要么先烈

飞鲸投研 / 2021-09-27 10:46 发布

各种论坛都在质疑牧原的财务造假问题,今天我们先不讨论这个问题。

当前大家都知道猪企都处于猪周期下行阶段,小麦玉米豆粕等原粮大宗商品价格呈趋势上涨,生猪养殖成本上升,利润减少,像温氏、正邦这类养猪大户都进入了低谷期,利润产生极大亏损,唯独牧原股份(002714)在挣钱。

在近日公开的声明中,牧原股份计划通过可转债募集的95.5亿元,其中的51亿元投入23个生猪养殖项目,19亿元投入4个生猪屠宰项目,25.5亿元用于偿还银行贷款及补充流动资金。

牧原股份的这种大肆扩张和现在大家质疑其财务造假,你看,像不像人性的贪婪与恐惧?牧原股份这到底是在赌下一个猪周期的到来还是在自寻短路?

一.什么是猪周期?

我国是一个猪肉消费大国,由于供给和需求不匹配,生猪养殖呈现周期性的变化,整个行业集中度低,A股上市的前五家猪企业生猪出栏量仅占全国总量的9.22%。由于消费量不会产生大的变化,并且市场上存在的大量养猪农户对市场变化反应不够及时、灵敏,猪瘟以及各类病和自然灾害又很容易让散户一锅端,所以生猪供给端会经常变化,导致猪肉价格上窜下跳。

二.聚焦主业,延长产业链

在这种背景下,去散户化以及规模化养猪的确是未来大的趋势,规模化养殖的确效率更高,完善的体系抵御风险能力更强,牧原的扩张像是在迎合或者是说在加速这种趋势,牧原股份是否能独立猪周期之外?将来也许可能随着生猪养殖规模化的进程加快,猪周期平抑能更好地实现。

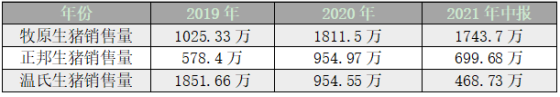

1.自从2018非洲猪瘟猛烈冲击后,稳坐第一把交椅的牧原生猪销售量不降反增,仅2021年半年时间的销量就直逼2020年全年,而老二、老三的日子就难熬了,销售量一直下降,现在还是亏损状态。

生猪养殖作为牧原的主业,市占率不断提升,2020年我国生猪养殖企业CR10为12%,短短六七年时间,牧原从0.25%的市占率到现在的3.5%,牧原还在继续扩张23个生猪养殖项目,别人恐惧我贪婪?

2.牧原股份和双汇发展同在河南,一个养猪大户,一个肉制品屠宰业龙头,前有双汇发展收购史密斯菲尔德,后有牧原股份于2019年进军屠宰、肉食业务,2020年屠宰、肉食业务仅占营业收入的1.1%,今年上半年年报显示屠宰、肉食业务快速增长,占比5.52%,双汇发展的屠宰业占比也越来越高,看来是牧原也瞄准了屠宰业这一块肥肉,19亿扩建四个生猪屠宰项目,那为什么要发展屠宰业呢?

屠宰业的上游是生猪养殖,下游是肉制品消费终端,呈现两头大中间小的格局。从养殖到屠宰,延伸产业链,整个屠宰行业集中度低。有生猪养殖作为后盾,现在就是要积极布局,占领市场,赢得发展机会,从这一系列募资扩建操作中,可以看出牧原股份的野心很大。

三.抗风险能力应当长期被关注

做,就是要做大,所以风险也大。

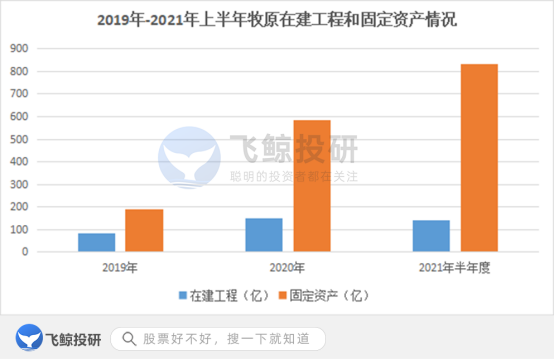

大家都知道猪周期的时间大概为三年,上次价格高点在2020年,距离下次高点还有一年多的时间,这一年多的风险也不容忽视,目前牧原有两大指标比较引起我的关注,一个是固定资产,一个是在建工程。

真的是数额巨大,超乎你想象!

仅2021年上半年度,在建工程合计142.63亿,固定资产合计高达831.18亿!

这两类如此增速,主要来源于天价猪舍的建立

这种扩张无非就是两种极端:

一种全部投入使用在下一个高点到达之际,牧原也有望实现新的突破。

第二种是:盈利不及预期,折旧迅速增加,大量资产减值,利润在下行周期本就不多,这种超高的减值势必拉动利润极速下滑。

像是一场豪赌,赌赢了先驱,赌输了就是先烈。

当前,牧原账面上的货币资金看似很多,从2018年的27.78亿到2020年的145.94亿,从今年披露的半年报来看,当前账上有60.36亿货币现金,但是短期有息负债已经高达200多亿,虽然看似和其他猪企相比较而言盈利,但是背后资金链风险要比其他高出很多,明显财务负担沉重。

总结:财务造假对我们来说的确是需要考虑的一部分,但是立足于生猪行业和财务分析本身来说,目前的确没有太实质的证据证明其造假,但是牧原股份的野心昭然若揭,背后的财务风险也是相当的大,周期性的行业需要我们持有更多的耐心去等待。

关注飞鲸投研,这里有您最关心的投资报告!

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名:飞鲸投研,。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号