-

换电产业拐点已至,制造和运营商享受从1到10的行业红利!

研报院 / 2021-09-26 22:09 发布

换电产业拐点已至,制造和运营商享受从1到10的行业红利!

方正证券梳理了31家产业公司调研,55个渠道调研和117次草根调研的结果,认为换电行业经过不断升级迭代,产业拐点已至,开启高速发展阶段。

1)电气化时代,换电满足各类补能需求

①手机换电-共享充电宝:

共享充电宝面对2C市场,核心是赚流量的钱,满足用户便捷补能的需求;具有资产轻,重渠道推广的特点;预计2025年运营收入规模超400亿,相关公司有怪兽充电、小电科技、街电、美团等;

②两轮车换电-换电柜:

两轮车换电柜面对2C+2B市场,核心是赚机会成本和运营效率的钱,满足外卖骑手快速补能需求、配套共享电单车提升运营效率、私人用户需求正不断被挖掘;具有资产相对较轻,重渠道、品牌推广的特点;预计2025年需求24.7GWh,相关公司有雅迪控股、爱玛科技、哈啰出行、E换电等;

③新能源汽车换电-换电站:

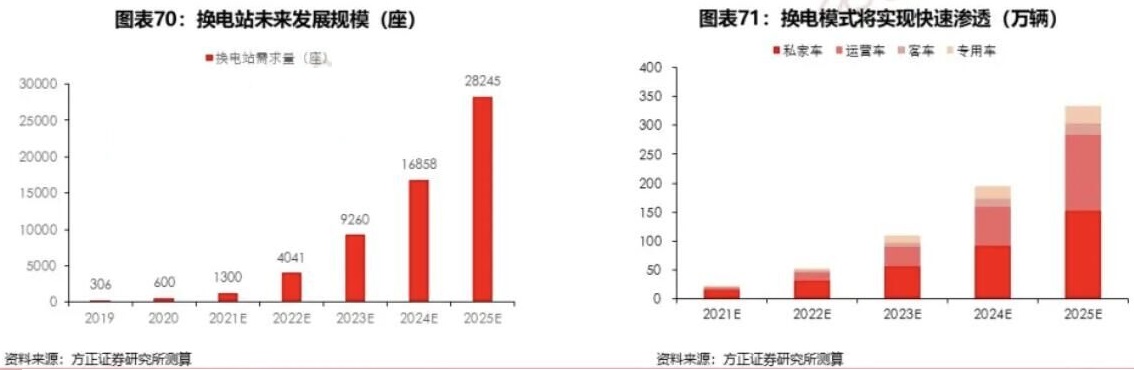

新能源汽车换电站主要面对2B市场和高端2C市场,2B市场核心是赚机会成本的钱,2C市场核心是赚高端服务的钱,关键优势为补能效率快,劣势为资产投入重,商业模式和换电技术逐渐成熟,重卡、公交车、运营乘用车等场景将加速切换;预计到2025年换电站约28000座,对应建设规模765亿,电池配套约55GWh,对应388亿市场规模,相关公司有宁德时代、山东威达、协鑫能科、瀚川智能、博众精工、科大智能、汉马科技等。

2)不断升级迭代,产业拐点已至,新能源汽车换电开启高速发展

发展复盘:2006-2013年,行业处于萌芽阶段,海外公司如better place、tesla等公司都曾推出换电技术,我国也曾在一线城市试点换电站,发布标准箱式换电技术;2014-2019年,行业进入沉淀阶段,海外先行者better place破产,tesla因商业模式问题失败退出,国家电网城市试点失败,政策从充换电并行转向鼓励发展充电;2020年后,产业拐点到来,重新开启高速发展,核心因素归纳为以下四点:

①商业模式成熟:早期尝试换电模式的企业受制于终端需求有限、产业链缺乏整合、投入产出比过大等因素未能持续,而现阶段随着车电分离模式的出现,在多个场景均形成较好应用。

②政策支持:从仅支持充电转向充换电并举,2020年后国家和地方均出台较多政策,鼓励在适应场景发展换电作为新能源基建补充,并不断出台标准规范行业。

③产业资本进入:2020年后新企注册量数量级增长,主机厂投入增大,换电车型增多,换电站布局加快,换电产业链上下游进一步深入合作。

④技术迭代升级:此前箱式换电曾为主流,将动力电池分为6-8个模组箱分开换电,速度慢且操作难,随着三次技术迭代,形成全自动化整块电池包换电的成熟技术方案。

3)运营端用户端可行性高,千亿市场空间可期

①运营端:利润来自度电售价和电费之差,服务频率和单价共同决定运营端的利润水平,重卡换电较运营车盈利能力更好,换电重卡在日换电频率100次,度电单价1.5元/kWh的情况下可实现年盈利约390万元,净利率32%,对应回本周期2.5年,ROI47%;运营车在日换电频率100次,度电单价1.75元/kWh的情况下可实现年盈利约85万元,净利率超30%,对应回本周期4.4年,ROI43%;

②用户端:换电节省用户时间成本,可将补能时间从1.5h大幅缩短至3min,运营车可节省时间成本约80元/天or2.4万/年,重卡可节省时间成本约150元/天or4.5万/年,2C高端用户大幅提升出行效率,同时独特的体验可提升品牌商的服务质感;

③市场空间:预计到2025年换电乘用车销量超280万辆,换电商用车销量50万辆,配套换电站需求约28000座,对应765亿市场规模,配套电池需求约55GWh,对应388亿市场规模,并对应电力收入2168亿,产业链合计规模约3321亿。

4)换电产业链梳理

①动力电池:换电站配套需求量大,低成本长循环的磷酸铁锂市场更好,与主机厂合作紧密,技术、规模均占优的龙头公司具有超强优势;

②换电站制造:具有一定专利技术壁垒,一体化设计制造公司具有先发优势,与下游龙头电池厂、主机厂合作紧密的将主要受益;

③换电站运营:效率远高于充电,合理的日频率和客单价带来高额回报,未来运营的核心竞争力看管理效率和商务能力;

④新能源汽车:蔚来、吉利、上汽(五菱宏光也有规划)和北汽等从2021年开始加大推广力度,重卡、运营车先行,其他各类车型均有跟进,统一的标准(pack结构、硬件接口、软件接口等)有望从主机厂内部车型平台向行业整体推广。

资料来源:券商研报

风险提示:股市有风险,入市需谨慎

免责声明:文章内容仅供参考,不构成投资建议,据此操作,风险自担!

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号