-

从管线布局、研发实力、商业化能力看创新药企投资逻辑

天府财经网

/ 2021-09-25 00:22 发布

/ 2021-09-25 00:22 发布在近期举行的2021年欧洲肿瘤内科学会(ESMO)年会上,港股创新药企基石药业(HK:2616)公布了自行开发的三大免疫肿瘤骨架药物:舒格利单抗(PD-L1单抗)、CS1002(CTLA-4单抗)与CS1003(PD-1单抗)的临床研究数据,以及艾伏尼布在携带易感IDH1突变的复发/难治性急性髓系白血病患者的中国注册桥接研究临床数据,引发行业关注。

基石药业最开始引起笔者的关注是其项目对外授权时获得了巨额资金。美国EQRx公司获得了舒格利单抗(抗PD-L1单抗)及CS1003(抗PD-1单抗)两个品种在大中华区以外地区开发和商业化的独家授权,基石药业则获得1.5亿美元的首付款,及最高可达11.5亿美元的里程碑付款以及额外的分级特许权使用费。

此外,基石药业和辉瑞就舒格利单抗在中国大陆地区的开发和商业化也达成战略合作关系,辉瑞对基石药业进行了2亿美元股权投资。

我们从首付款的金额可以看到跨国巨头们对于这个产品质量的评估。从基石的授出情况看,这款产品有成为同类最优的潜力,这是一个企业拥有强较创新能力的标志。

今年是基石药业管线商业化的元年,中报显示公司收入为人民币7940万元。9月6日,基石药业宣布公司股票正式被纳入港股通名单,这意味着符合相关资格的境内投资者可以通过港股通渠道,对公司股票直接进行交易。

投资医药企业是非常考验一家公司的整体实力的,那么从哪几方面来衡量一家药企的整体水平,来决定我们的投资呢?笔者认为主要有四个方面:管线;研发团队经验和结构;商业化和融资能力;行业寻找合作伙伴的能力。

管线:首创和同类最佳才是真正的创新

在国内的创新医药企业中,有几种不同的路径。

1.以恒瑞/中国生物制药/石药为代表的传统大药企走的是ME TOO的路线。因为他们都拥有强大的销售团队,走ME TOO路线研发成功率高资本投入又小,小的研发投入后虽然比原创药晚一点上市,但可以通过强大的销售团队快速的实验产品的商业价值最大化。

比如恒瑞的PD1在国产药企中批得不算早,但是销售额却远超其他厂家,这就可以看出ME TOO可能适合大企业走。本质上这种ME TOO路线还是销售优先的策略,可以说是一种升级版的仿制药,并不是真正意义上的创新药物。

最近A股药王一路杀跌,导火线是康方的PD1杀价进入市场引起市场对PD1市场的担忧,预计A股药王接下来几年的日子会相当难过,因为他的管线是ME TOO管线,随着国家对创新药新政改变,ME TOO类药未来获批将变得困难,所以管线价值要进行重估。

2.以信达/百济神州为基础的创新药企平台模式。这类公司目前管线丰富,产品也有授权跨国巨头证明自身的研发实力。以信达为例,在PD1商业化过程中建立了自己强大的销售队伍。目前账上现金过百亿,所以这类公司已经开始走向拥有研产销能力的创新药平台型公司。

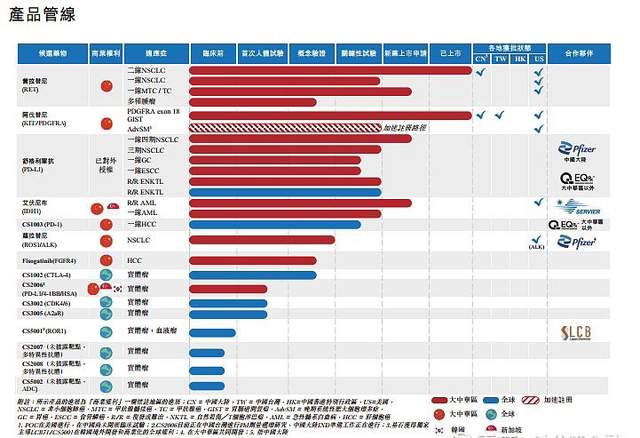

3.基石/天境/荣昌等一线创新药发展的潜力公司。以基石药业为例,公司聚焦于肿瘤免疫及精准治疗领域,结合自身的特点采用引入和授出的方法,如今已拥有15个创新治疗药物产品管线,包括8个自主研发的低风险联合产品以及7个引进的同类首创/同类最优产品,如在本月的2021年世界肺癌大会(2021 IASLC WCLC)上,基石以口头报告形式公布了选择性RET抑制剂普吉华®(普拉替尼)治疗晚期RET融合阳性非小细胞肺癌(NSCLC)中国患者的疗效和安全性数据。

此次公布研究数据令人振奋,在一线治疗RET融合阳性晚期NSCLC的30名患者中,有24例患者疾病获得了缓解,其中2例获得了完全缓解,客观缓解率达到80%;在二线治疗RET融合阳性晚期NSCLC的33名患者中,有22例患者疾病获得了缓解,客观缓解率达到66.7%。

普吉华®在RET融合阳性晚期NSCLC中国患者中具有优越和持久的临床抗肿瘤活性,整体安全可控,且没有发现新的安全信号。

9月14日,在同一个会上基石药业口头报告形式公布了舒格利单抗治疗IV期非小细胞肺癌注册性临床研究(GEMSTONE-302)的更新数据:舒格利单抗联合化疗进一步增强了主要疗效终点无进展生存期(PFS)获益。患者疾病进展或死亡风险降低52%,并显示出总生存期(OS)获益的趋势,2年生存率为47.1%。

而在日前的欧洲肿瘤内科学会(ESMO)2021年会上,基石公布的数据显示,舒格利单抗显著改善盲态独立中心审阅(BICR)评估的无进展生存期(PFS),患者疾病进展或死亡风险降低36%,并显示出总生存期(OS)明显的获益趋势,死亡风险降低56%。亚组分析显示,无论同步还是序贯放化疗后的患者均显示出临床获益。

同时,基石也公布了艾伏尼布在携带易感IDH1突变的复发/难治性急性髓系白血病患者的中国注册桥接研究临床数据:有36.7%的患者达到了主要疗效终点,实现了完全缓解和伴部分血液学恢复的完全缓解;中位无事件生存期为5.52个月,中位中生存期达到9.10个月,且安全性良好,未发现新的安全性信号。

目前基石管线潜在适应症涵盖肺癌、结直肠癌、胃癌、肝癌和食管癌以及结外自然杀伤细胞/T细胞淋巴瘤(ENKTL)等多个癌种,在药物研发方面取得了令人瞩目的成果,为患者带来了变革性疗法。管线上看是15个,但由于大部分都属于真正的创新药物,所以基石的管线价值其实已经在向一线生物药企靠拢。

研发团队经验和结构。基石药业高管团队大部分都拥有丰富的跨国医药企业工作经验,并且医药专业和财务法律等搭配较好。看研发团队的经验主要看临床实验的设计能力和引入产品的潜力,基石药业首个获批产品普吉华®,从递交新药上市申请到最终获批,仅用了半年时间,这种效率是很惊人的。

2021年基石药业预计密集商业化4个产品(普吉华®、泰吉华®已上市),公司在管线的长中短期考虑上有着自已的风格,突出想要首创或同类最优的管线又能结合自身的优缺点执行,这在新生代药企中极为罕见。

高效率背后的逻辑是强大的临床开发能力,将产品带入市场的速度与质量。基石与辉瑞互相支撑,互相赋能。研发团队比较怕的是不懂市场自已关起门来搞研发,又懂市场又会搞研发可能的是一个加分项。

商业化和融资能力。公司第二款商业化产品泰吉华®,从3月31日获批,到进入商业可售阶段,仅用了30天。

一个月的时间,泰吉华®便实现了在北京大学肿瘤医院等近30家知名肿瘤医院,同步开出首批处方单,同时实现了面向全国多个省市的50多家院内和院外药房供药,同样跑出了“基石速度”。

而在国际化方面,公司同样没有落下。目前,公司继续深化管线2.0战略,引入了多款极具竞争力的产品,比如ROR1 ADC等。这不仅是引入能力,更是核心的BD能力,为将来自己的出海保驾护航。

短期来看,普吉华®、泰吉华®及舒格利单抗等产品接连进入商业化阶段,保证了基石药业的业绩增长;随着管线2.0战略的推进,公司的重磅产品会层出不穷,更是打开其想象空间。从这一点来看,笔者认为基石药业不仅会上演中国版K药逆袭的故事,更会迈向中国最顶尖的Biopharma。

在融资能力方面,公司账上的现金加上陆续获批的产品,使公司有足够的现金流支撑继续投入高研发,下半年随着PD-L1产品的获批,公司的营收将会有更好的改变,对于创新药企业,市场对于公司再融资的认可程度决定于公司的管线是否能如预期一样推进和经受商业化的考验。

行业内寻找合作伙伴的能力。舒格利单抗的商业化,国内联手辉瑞,海外选择EQRx。国内两款已上市产品选择和国药控股进行合作,生产上一部分自产,一部分通过和药明生物进行合作。公司目前研发能力强于生产和销售能力,基石选择在这些方面都是一流的同行业进行合作,也是一种在较短时间内把研发能力快速变现的较好方式。

国内目前主要是拼销售能力,而辉瑞则拥有领先的商业化能力。目前,辉瑞中国肿瘤销售团队规模超1000人,覆盖超300个城市和2600多家医院,而且辉瑞缺乏优秀的PD-L1产品,和辉瑞合作可以使辉瑞在管线上推动其他产品和基石舒格利单抗的联合用药。

而且和辉瑞合作也方便公司引进辉瑞的产品,公司和辉瑞在劳拉替尼上进行合作,2020年全球最新癌症负担数据显示,中国约有82万新发肺癌病例数,约有71万死亡人数由肺癌导致。作为新的独特分子亚型代表,ROS1重排是一种重要的肺癌相关驱动基因,多见于年轻、不吸烟或轻度吸烟肺腺癌患者中。

而海外市场,跨国医药企业林立,渠道并不是能很快建立,借助海外巨头,能让基石药业在较短时间内发挥公司的首创和同类最优的研发管线优势。

总结起来,首创和同类最佳的管线布局是基石药业能够在创新药企中出类拔萃的基础,强大的研发实力是其稳健推进临床项目顺利开展的保障,快速商业化能力与合适的商业伙伴能帮助公司以最短时间占据细分市场制高点,充裕的现金储备足以支撑下一代新药管线2.0的战略布局,纳入港股通将赢得大陆资金的高关注度。综合所有这些优势,笔者认为基石药业的高速发展期已经到来。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号