-

韦尔股份:芯片设计龙头,国产逆袭提速

星图金融研究院 / 2021-09-24 09:10 发布

【阅读提示:本周本推出“芯片”专题,七篇文章讲透芯片板块,欢迎持续关注。下期将推出“建材”专题,敬请期待。】

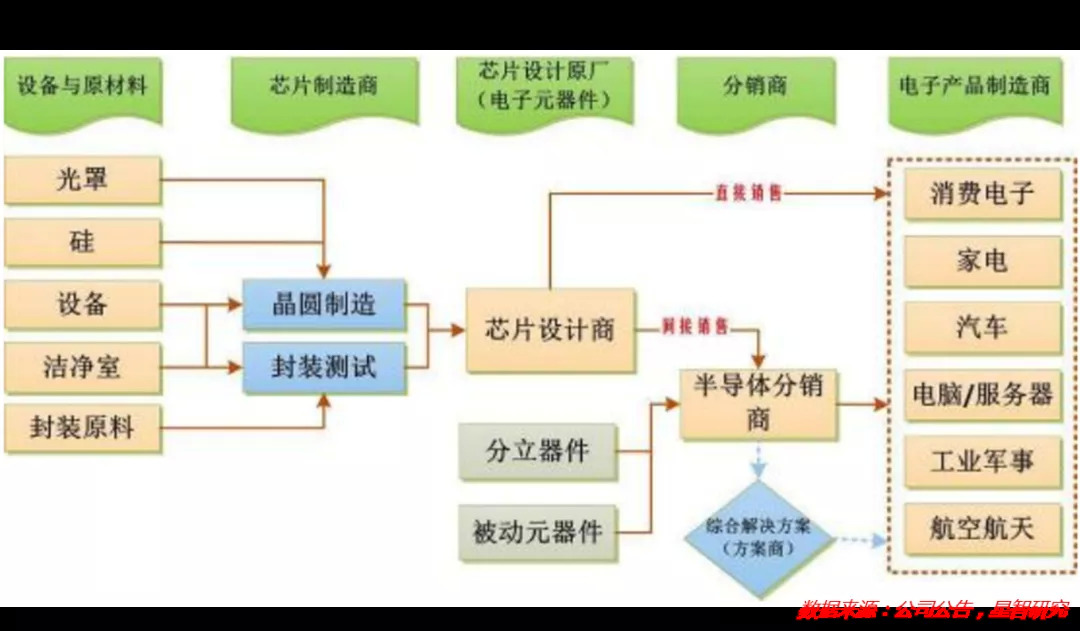

据中国半导体协会数据,2020年我国半导体产业销售额8848亿元,其中,设计、制造、封装测试三大环节分别占比42.7%、28.9%和28.4%。很多投资者对晶圆制造环节的龙头中芯国际耳熟能详,对半导体设计环节的龙头韦尔股份则知之甚少。

其实,与中芯国际在制造环节着力创新突围一样,韦尔股份也肩负着设计环节国产化逆袭的重担。在CMOS图像传感器领域,韦尔股份位居全球第三,但市场份额仅为11%,与索尼(39%)、三星(24%)仍有很大差距。在整个芯片产业国产突围的大环境下,对企业而言,差距代表着成长空间;对投资者而言,差距则代表着股价上涨的希望。

芯片设计龙头,基本面持续向好

韦尔股份成立于2007年,一直从事半导体产品设计和分销业务。2017年,公司在A股上市,2019年先后并购全球第三大CMOS图像传感器供应商豪威科技和知名芯片设计企业思比科,一跃成为全球领先的半导体设计公司之一。当前,韦尔股份已是A股市值最大的半导体设计公司,同时也是国内主要的半导体产品分销商之一(2019年位居国内第5名,且前五名之间差距不大)。

2020年,公司营收总额198亿元,半导体设计业务占比超过87%,其中,仅CMOS图像传感器芯片(下简称“CIS芯片”)一项就占比74%,毛利贡献更是高达80.7%,是公司实打实的拳头产品,在很大程度上决定了公司业绩表现。

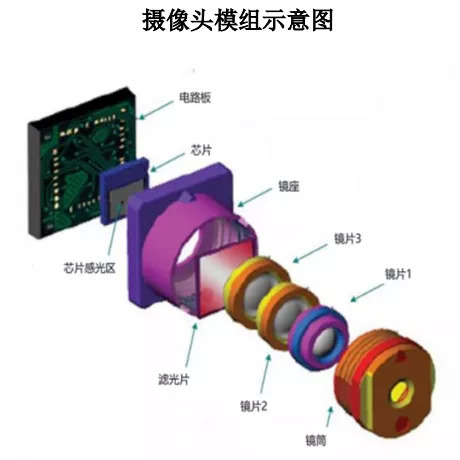

CIS芯片的主要工作原理为利用感光二极管实现光电信号的转换,再对感光单元输出的电学信号进行加工处理,从而实现对色彩、亮度等光学信息的感知与处理。CIS芯片是数字摄像头的重要组成部分,广泛应用于手机、电脑、网络摄像头、安防设备、汽车、医疗成像、无人机、VR/AR等领域。据智研咨询数据显示,2019年全球CIS市场中,手机占比约64%,之后依此为单反(7.8%)、汽车(6.5%)、安防(6.4%)、工业(6.3%)等。

从各大场景的发展趋势来看,CIS芯片正处于中长期景气周期中,市场仍有较大的增长空间。

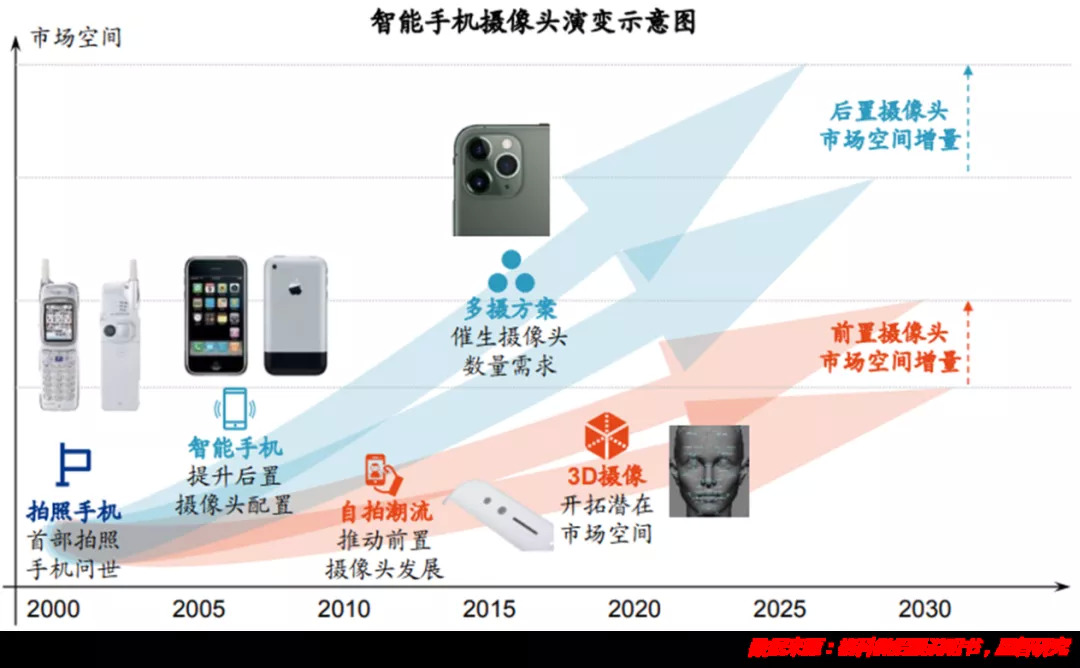

1、手机CIS

近年来,智能手机品牌商纷纷将摄像头性能视作核心卖点,经历了从后置单摄到后置双摄、前后双摄乃至3D感应模组、后置三摄、四摄、五摄等演进过程,导致智能手机成为CIS最主要的应用领域。如华为P40 Pro+便是7摄配置(前摄 2 个+后摄 5个),利用多个单一摄像头集合了广角、超广角、3D 感知、景深、潜望等功能,以实现更好的拍摄效果。

当前,智能手机市场仍以三摄为主,四摄、五摄仍有较大渗透空间,大概率还能支撑CIS需求在未来三五年内保持稳定增长。但随着智能手机市场本身走向成熟、出货量增速放缓,对CIS供应商而言,能否把握住无人驾驶、虚拟现实、工业机器人等新兴产业的机会,将在很大程度上决定企业中长期发展前景。

2、汽车CIS

数据显示,2019 年全球车载摄像头出货量约为2.5亿颗,主要用于后置摄像头(倒车影像)。随着车联网、智能汽车、自动驾驶等应用的逐步普及,车载摄像头从传统的倒车影像、前置行车记录仪延伸至电子后视镜、360度全景成像、线路检测、障碍物检测、自动驾驶、驾驶员监控等领域,需求量快速增长。据Yole Development预计,2024年平均每台汽车将拥有3颗摄像头,汽车CIS领域增长前景广阔。

3、其他领域CIS

安防监控也是重要应用场景。当前,监控摄像机主要分布在机场、火车站、道路、银行、办公楼、商场等场景中,未来随着智慧城市、智能家居的发展,城市、家庭等场景的监控摄像头渗透率有望快速攀升,从而带动安防CIS市场的快速增长。此外,物联网、智能制造、医疗、VR/AR等领域的日益普及,也正在成为CIS市场增长的重要引擎。

护城河与竞争力

1、进入壁垒高,强者恒强。半导体设计属于技术密集、人才密集、资金密集型行业,工艺复杂、技术迭代速度快、产业化程度高,具有很高的进入壁垒。

对新进入者而言,技术是第一道关,要突破核心技术需要一段相当长的摸索期,待突破之后,主流技术大概率已经迭代更新。从下游市场拓展来看,摄像头芯片在终端成本中占比较低,手机厂商等下游客户更注重供应商的稳定性和可靠性,新进入者很难靠价格战快速占领市场,出货量难以快速提升;同时,上游晶圆代工厂市场集中度高,高端产能供应不足,新进入者出货量低,难以和代工厂建立稳定和优先的合作关系,反过来制约其技术创新与迭代升级(举例来说,高像素CIS产品需要设计企业和晶圆代工厂在工艺设计环节进行深度合作,要求双方均投入大量研发资源,新兴的设计企业难以取得代工厂信任)。

总之,在技术、客户、产业链、资金、人才等多方因素作用下,半导体设计领域进入壁垒很高,龙头企业占据先天优势,强者恒强。如历史数据显示,2014-2020年,半导体设计行业三大巨头(索尼、三星、豪威科技)市占率从63%提升至74.2%,寡头垄断格局愈发明显。

2、产品线完整,涉足分销业务,助力细分市场渗透。作为半导体设计企业龙头,韦尔股份产品线布局完整,其CIS产品覆盖了8万至6400万像素等各种规格,做到了全产品线布局,能抓住各个细分领域的增长机会。此外,公司在半导体分立器件和电源管理 IC等细分市场也具有较强的竞争力,对触控与显示驱动集成芯片、射频器件及 IC、MEMS 麦克风传感器等半导体产品也有布局。

韦尔股份既是头部半导体设计企业,又是业内知名的半导体产品分销企业,与全球主要半导体供应商、国内各大模组厂商以及终端客户长期保持着良好合作关系。从营收贡献看,分销业务占比仅为15%,但更为重要的是,分销业务为公司提供了充分的第一线市场信息,反过来为设计业务赋能。同时,强大的分销能力也为公司自有产品销售提供了保障:既能巩固拳头产品的市场地位,又能助力新产品快速打开局面,为持续增长奠定基础。

3、研发和科技实力强,为可持续发展提供保障。芯片设计技术含量高,多元应用场景对CIS技术创新提出更多差异化要求。如汽车CIS强调高可靠和高灵敏度,监控CIS需要无光环境清晰度,医疗CIS注重小型化和低功耗,工业CIS需要动态高速传输,物联网领域则对成本极度敏感。与索尼、三星等主要竞对集中在消费电子领域积累不同,韦尔股份子公司豪威科技在其他领域也有深厚的技术积累,在这个意义上,韦尔股份在新场景拓展中想象空间更大一些。

CIS领域的技术军备竞赛永不停息,中长期看,科技研发才是唯一护城河。在战略层面,韦尔股份将各产品线中的技术研发部门视作组织中最核心的部门,高度重视研发人才培养和团队建设,为可持续发展提供保障。如2019年收购豪威科技后,及时对1107名研发及核心人员授予了股票期权,确保了研发团队的稳定性。2020和2021年,公司继续实施股权激励计划,分别覆盖1212和1962名研发及核心人员。

基本面向好,但当前估值略高

如前所述,当前手机CIS市场尚未饱和,无人驾驶、物联网、智能制造、医疗、VR/AR等新兴CIS领域方兴未艾,韦尔股份核心业务仍处于景气赛道中,基本面前景向好。据Frost&Sullivan 统计,2019 年,全球CIS芯片出货量63.6亿颗,市场规模165.4亿美元,2024年有望分别增至91亿颗和238亿美元,复合增速保持在7.5%左右。

除此之外,韦尔股份的市占率提升也值得市场期待。根据 Frost&Sullivan统计,2020年全球CIS市场中,索尼以39.1%的份额位居第一,三星以23.8%的份额位居第二,豪威科技位居第三位,份额11.3%,同比提升1.8个百分点。

从技术对比看,索尼新产品发布速度较快,但三星和豪威科技同类产品紧追其后,三者不存在明显的代际差距,多数时间内,三家产品同质化都较高。从价格对比看,豪威科技的产品具有明显的性价比优势,再考虑到中国大陆摄像头模组出货量占据全球近80%的份额,在国产替代的大环境,公司市场份额有望继续快速提升。

单纯看基本面因素,韦尔股份适合中长期持有,下面再评估下估值的合理性。

从估值水平看,截止2021年9月23日,韦尔股份市盈率53.6倍,市净率16.23倍,均处于一年以内的低点位置(受2019年并购豪威科技和思比科影响,公司2019年营收和净利润出现大幅波动,主营业务结构也发生重大变化,故2020年以前的历史估值水平不具有可比性)。

据公司2021年股权激励方案,其业绩考核条件为未来三年净利润复合增速不低于34%,具体来看,2021年不低于70%,2022年不低于17.6%,2023年不低于20%。据此从PEG的角度来看,当前53倍的估值并不便宜,如已持有可继续持有,如未入手,建议等待更合适的买入时机。

【注:市场有风险,投资需谨慎。在任何情况下,本所载信息或所表述意见仅为观点交流,并不构成对任何人的投资建议。】

本文由“苏宁金融研究院”原创,作者为苏宁金融研究院副院长薛洪言。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号