-

净利润同比增6倍,低成本优势明显,大全能源市占率稳步提升!

飞鲸投研 / 2021-09-14 17:53 发布

公司自成立以来一直专注于高纯多晶硅的研发、生产和销售。经过十年的探索和发展,2021年实际产能已达到7.7万吨/年,产能规模在业内处于第一梯队。根据硅业分会数据,2021年上半年国内多晶硅产量约为22.7万吨,公司对应期间的多晶硅产量为4.13万吨,占国内多晶硅产量的18.19%。

据东吴证券根据硅业分会数据,2020年度国内单晶硅片用料产量为32.6万吨,占国内多晶硅产量的82.4%,公司在国内占据主流的单晶硅片用料的市场占有率为22.68%。

一、硅料行业主要竞争者,发展前景广阔

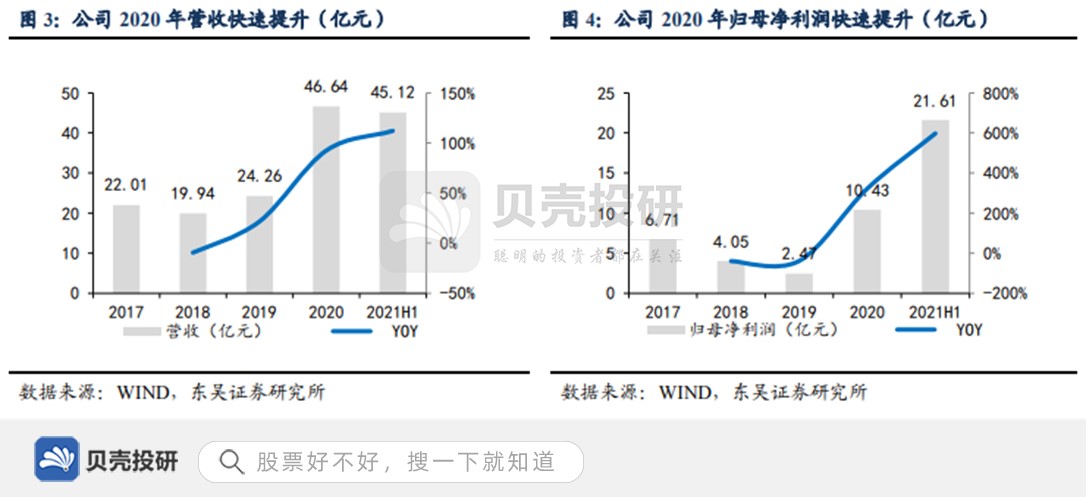

公司收入增长迅速。公司2021年上半年实现营收45.12亿元,同比增长111.99%,实现净利润21.61亿元,同比增长597.96%。收入大幅增长主要受益于硅料销售量价双升。2017-2020年公司营收CAGR达到28.44%。2020年归母净利润为10.43亿元,同比增加322.34%,主要系公司产能提升及多晶硅价格企稳,叠加公司的成本控制,2020年公司收入增长迅速。

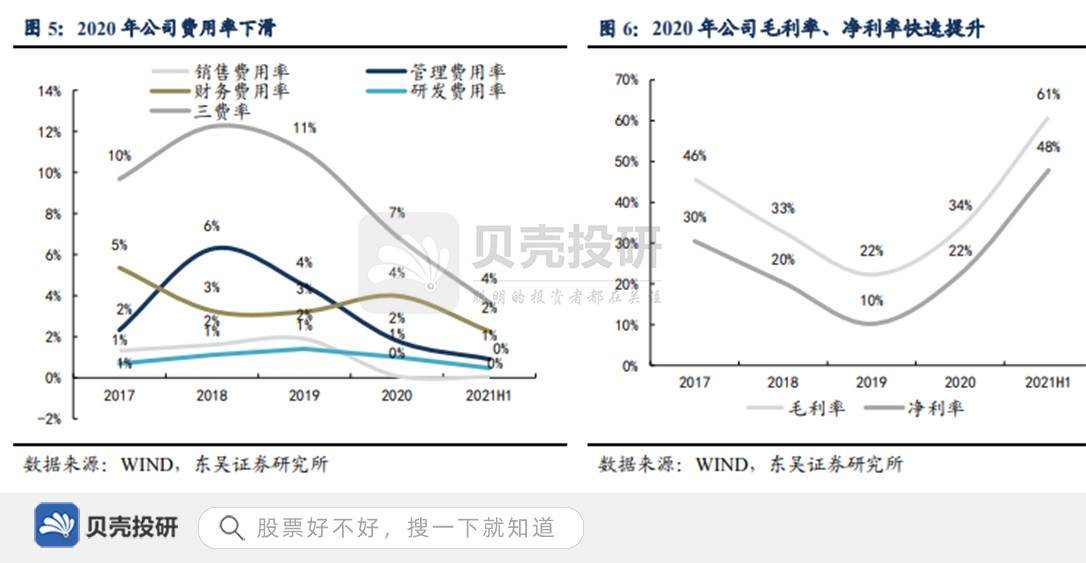

公司盈利能力回升,期间费用控制较好。2017-2019年因光伏市场不景气、硅料供过于求,毛利率、净利率持续走低,2020年因硅料提价降本,盈利能力触底回升,2020年公司毛利率为33.6%,净利率为22.4%。同时公司管理良好,费用控制得当,2020销售费用率和管理费用率下降带动期间费用率下降,2020年公司期间费用率为7%。

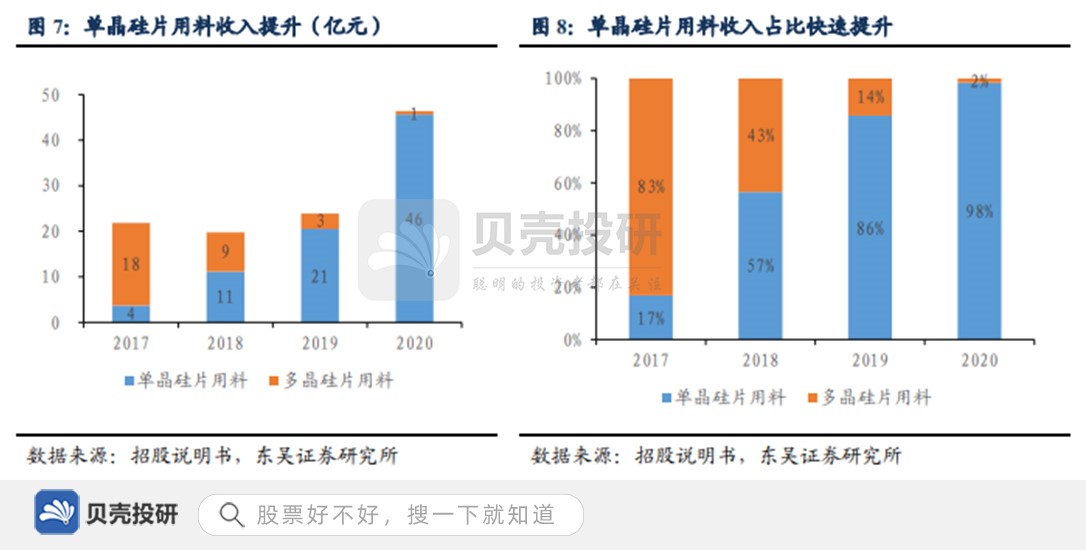

公司专注高纯多晶硅,近年来单晶硅片用料收入占比迅速提升。公司主营业务收入主要来自于高纯多晶硅的销售,2020年多晶硅收入46.33亿元,占主营收入99.31%。根据下游生产硅片的不同,可将多晶硅分为单晶硅片用料和多晶硅片用料,2017年以来公司单晶硅片用料收入占比逐渐提高,2020单晶硅片用料收入45.60亿元,占比98%左右,主要系单晶技术性价比逐渐凸显,公司产能转移至单晶硅片用料所致。2021年,公司单晶硅片用料产量占比已达到99%以上,处于国内先进水平。

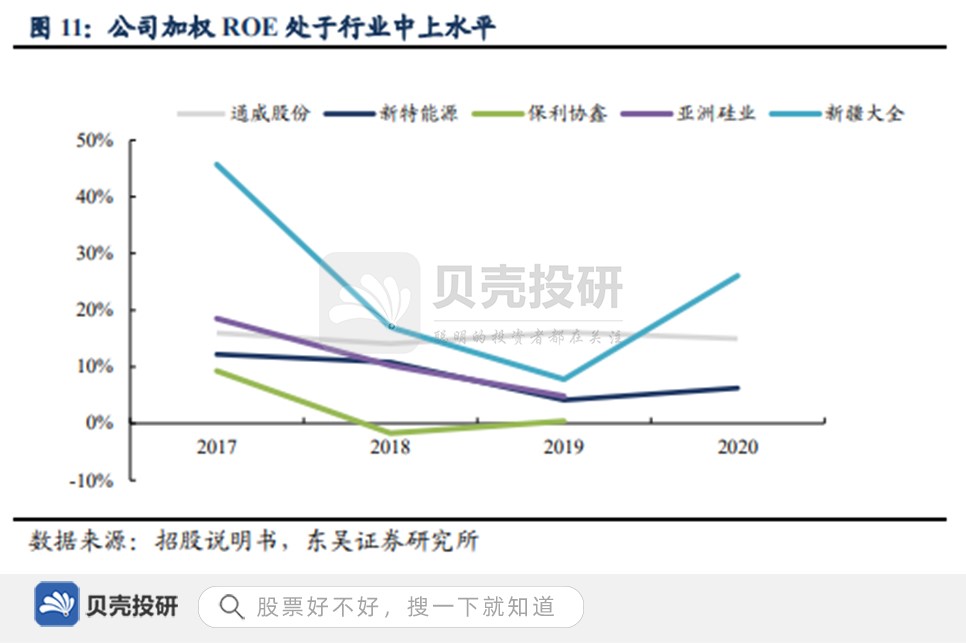

公司净资产收益率处于行业较高水平。公司2020年净资产收益率(摊薄)为22.4%。相较同行业可比公司,公司净资产收益率处于较高水平。公司净资产收益率2019年末低于通威股份,主要是由于多晶硅价格下降,毛利率大幅降低,降低了公司的收益率水平。随着光伏行业下游需求持续增长,2020年下半年以来多晶硅价格快速上升并维持在较高水平,叠加公司技术进步、降本显著,盈利能力不断提升,净资产收益率居行业首位。

二、成本优势显著,募资扩产巩固龙头地位

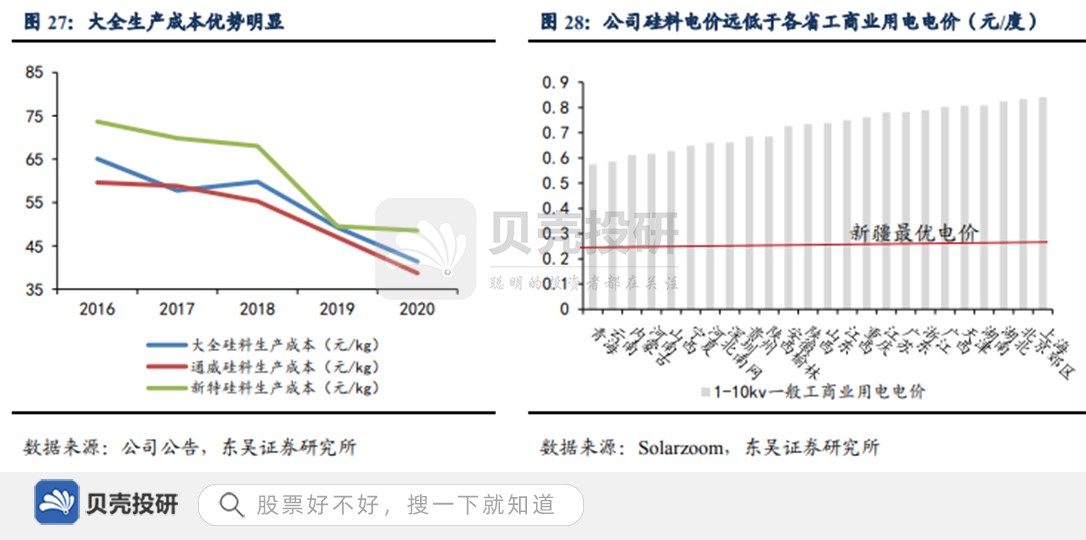

公司产能选址低电价地区,生产成本低于行业平均水平。从龙头公司的成本对比来看,公司生产成本仅高于通威,且与通威较为接近,远低于新特等其他同业公司,低生产成本优势明显,主要原因在于公司产能位于新疆石河子,在建厂初期享受了当地政府给予的优惠电价,电价成本优势明显,仅为0.24元/度,带来了较低的生产成本。纵观国内各地区,大部分硅料企业均在新疆、内蒙等电价洼地进行规模化产能布局,但拿到0.24元/度优惠电价的企业较少。往后看,因能耗、环评等指标受限,新疆将不再或较少接受新建硅料产能,因此公司的低电价优势具备持续性,而且是其他公司无法复制的独特优势。

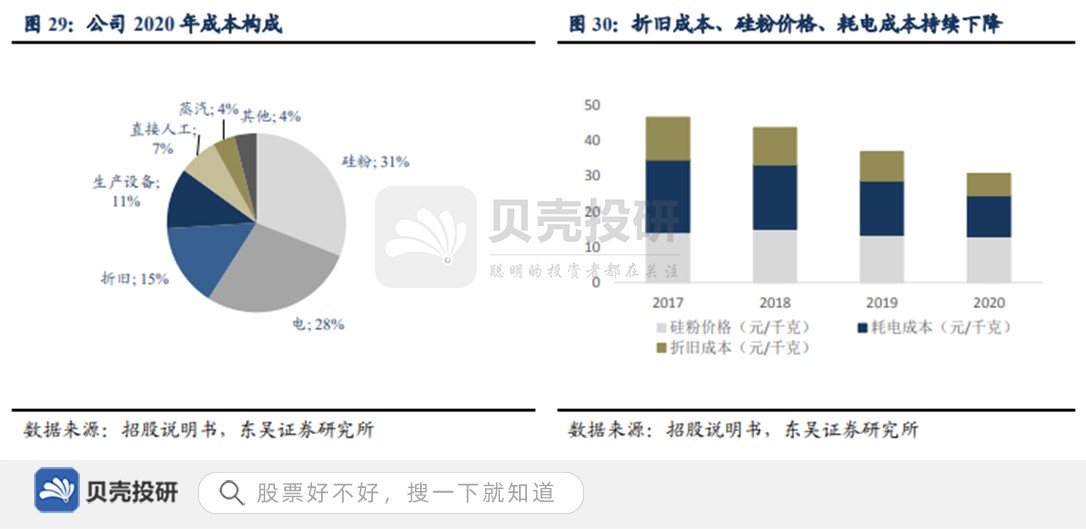

规模效应及物耗下降带来生产成本持续下降。2017年公司单位成本为60.13元/千克,2020年公司单位成本下降至41.38元/千克,三年内降幅达31%。一方面,产能扩张下带来的规模降本效应明显,生产效率和良率不断提升;另一方面,由于公司对硅料生产技术理解深刻,技术精进下物耗逐渐降低,2017至2020年,硅粉价格和耗电成本整体处于下降趋势;另外,公司单位折旧成本也呈下降趋势,由17年的11.99元/千克下降至2020年的6.25元/千克,因此公司生产成本在快速下降。随后续产能扩张进一步落地,大规模生产的规模效应将进一步体现,因此生产成本仍有进一步下降的空间

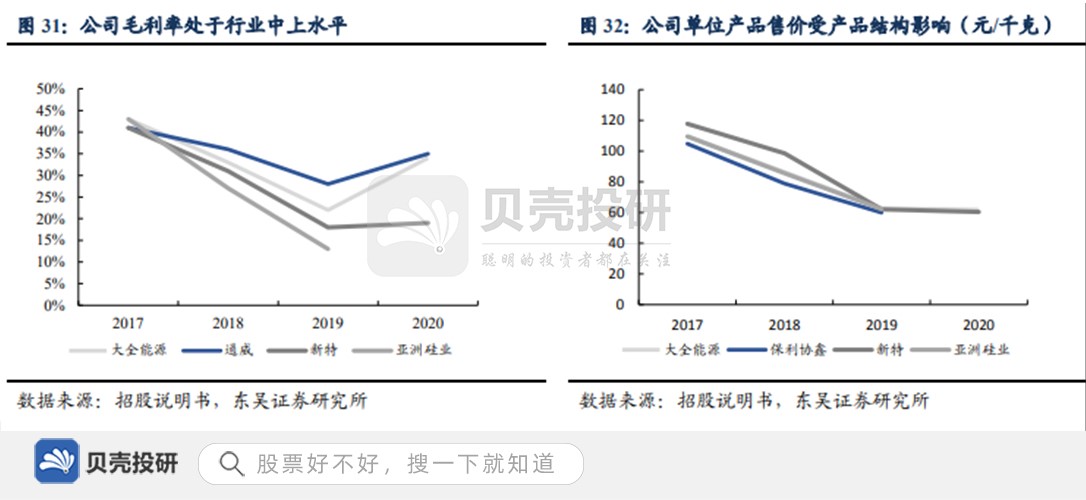

2020年起公司毛利率触底回升。2017至2019年,多晶硅单价下降导致行业各公司毛利率相应降低,2020年公司毛利率有所回升,主要原因是公司2019年下半年扩产后的规模效应以及硅粉价格下降,带来单位成本下降,同时销售价格略有上升,带来毛利率改善。2020年公司毛利率处于行业中上水平,通威股份毛利率34.7%,公司毛利率33.63%,超过行业平均水平。由于单晶用料和多晶用料价格差距大,公司单位产品价格受产品结构影响较大,因此各公司产品售价存在一定的差异。

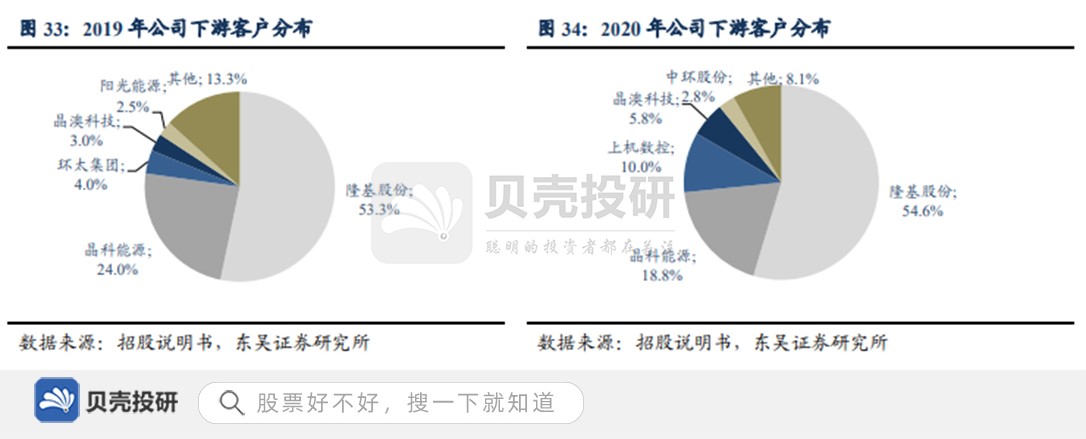

下游客户优质且集中,建立长期合作关系。公司深耕硅料生产数十载,凭借优质的产品和声誉,积累了大量知名客户。公司与隆基股份、晶科能源、上机数控、晶澳科技、京运通、天合光能、中环股份、阳光能源等建立了长期合作关系。按销售金额划分,2019年公司第一大客户隆基股份占比53.3%,前五大客户占比86.7%。按销售金额划分,2020年隆基股份占比54.6%,前五大客户占比达到91.87%,公司销售金额集中在前五大客户,隆基占比超过一半。(东吴证券)

总结:2021年硅料因供应紧缺价格超涨,公司利润高企,2022年初公司新产能投放,我们预计销量市占率将跃居全球第二。

关注贝壳投研,这里有您最关心的投资报告!

贝壳投研从多维度分析,整理了一份《成长50》的名单,可以关注同名:贝壳投研,。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号